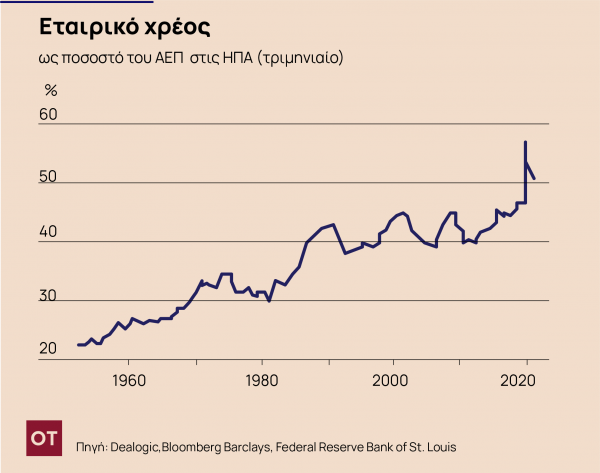

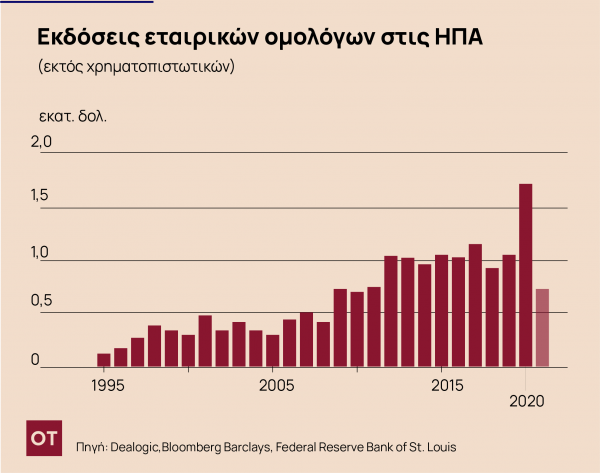

Πριν από την πανδημία, οι αμερικανικές επιχειρήσεις δανείζονταν μαζικά με χαμηλά επιτόκια. Οταν η πανδημία του κορονοϊού βύθισε την οικονομία σε ύφεση, οι επιχειρήσεις συνέχισαν την ίδια πολιτική. Δανείστηκαν ακόμη περισσότερο και σύντομα πλήρωσαν ακόμη λιγότερα. Τα επιτόκια στο εταιρικό χρέος υποχώρησαν στα χαμηλότερα επίπεδα της ιστορίας προκαλώντας νέα έξαρση στις εκδόσεις εταιρικού χρέους. Εταιρείες του μη-χρηματοπιστωτικού τομέα εξέδωσαν ομόλογα αξίας 1,7 τρισ δολαρίων πέρυσι στις ΗΠΑ, σχεδόν 600 δισ περισσότερα από το προηγούμενο ρεκόρ, σύμφωνα με στοιχεία της Dealogic. Μέχρι το τέλος Μαρτίου, το συνολικό χρέος τους ανερχόταν σε 11,2 τρισ δολάρια, σύμφωνα με την Federal Reserve, ποσό ισοδύναμο με το 50% της αμερικανικής οικονομίας.

Η πηγή φθηνού χρήματος βοήθησε όλους τους τύπους επιχειρήσεων, εταιρείες κρουαζιέρας, αεροπορικές και κινηματογραφικών αιθουσών να αντιμετωπίσουν τα προβλήματα της πανδημίας, αντικαθιστώντας μέρος του χαμένου τζίρου με μετρητά που άντλησαν μέσω ομολογιακών εκδόσεων. Επέτρεψε σε ακμάζουσες επιχειρήσεις να μαζέψουν μετρητά και να εξοικονομήσουν χρήματα αναχρηματοδοτώντας παλαιότερο χρέος. Και επέτρεψε σε επιχειρήσεις που δυσκολεύονταν πριν την πανδημία να αποφύγουν την απειλή της πτώχευσης εκδίδοντας νέο μακροπρόθεσμο χρέος.

Οπως αναφέρει η Wall Street Journal, το ερώτημα που προκύπτει πλέον είναι κατά πόσο οι εταιρείες απλά καθυστέρησαν την ημέρα της κρίσης. Οι υπερχρεωμένες επιχειρήσεις αντιστάθηκαν στην περυσινή ύφεση πολύ καλύτερα από τις εκτιμήσεις. Παρά τον τρέχοντα ενθουσιασμό, ωστόσο, πολλοί οικονομικοί διευθυντές και επενδυτές αναγνωρίζουν ότι οι επιχειρήσεις μπορεί να τιμωρηθούν σε μια φυσιολογική αλλαγή πορείας που θα αυξήσει το κόστος δανεισμού για μεγαλύτερο διάστημα και θα επιφέρει μεγαλύτερο πλήγμα στα οικονομικά των νοικοκυριών.

Η Federal Reserve εξακολουθεί να βλέπει ισορροπημένους κινδύνους στο εταιρικό χρέος.

Μερικά από τα μεγαλύτερα ονόματα στον επιχειρηματικό στίβο μονοπώλησαν το ενδιαφέρον σ αυτή την υπέροχη ιστορία χρέους. Η Carnival Corp, η μεγαλύτερη εταιρεία κρουαζιέρας στον κόσμο, είδε το χρέος της να εκτινάσσεται στα 33 δισ δολάρια στις 28 Φεβρουαρίου, σχεδόν τριπλάσιο από τα τέλη του 2019. Η Boeing είδε το χρέος της να υπερδιπλασιάζεται στα 64 δισ δολάρια, ενώ το χρέος της Delta Airlines διπλασιάστηκε στα 35 δισ δολάρια.

Εκρηξη εταιρικού χρέους

Τα επιτόκια στο εταιρικό χρέος υποχωρούν από τη δεκαετία του 1980, σε μια γενική παρακολούθηση των βραχυπρόθεσμων επιτοκίων της Fed και των αποδόσεων στο αμερικανικό χρέος. Αρκετοί παράγοντες βρίσκονται πίσω από αυτή την υποχώρηση. Ενας από αυτούς είναι ο χαμηλός πληθωρισμός. Επίσης, η οικονομική ανάπτυξη που κινήθηκε με χαμηλότερους ρυθμούς στη διάρκεια των 10ετιών επιτρέποντας στην κεντρική τράπεζα να διατηρεί χαμηλά τα επιτόκια. Στη διάρκεια της χρηματοπιστωτικής κρίσης του 2008-09, η Fed μείωσε το ειπτόκιο βραχυπρόθεσμης χρηματοδότησης κοντά στο μηδέν για πρώτη φόρα και άρχισε να αγοράζει μεγάλες ποσότητες κρατικών ομολόγων και ενυπόθηκων χρεογράφων σε μια προσπάθεια τόνωσης της οικονομίας. Οι επενδυτές που αναζητούσαν υψηλότερες αποδόσεις στράφηκαν μαζικά σε ενεργητικό υψηλότερου ρίσκου πυροδοτώντας μια εποχή μαζικών εκδόσεων χρέους.

Η πανδημία ώθησε αυτές τις τάσεις στα άκρα. Η Fed ξανά μείωσε στο μηδέν τα επιτόκια και άρχισε τις αγορές κρατικών ομολόγων, ενώ για πρώτη φορά άρχισε να αγοράζει εταιρικά ομόλογα, δίνοντας νέα πνοή στην αγορά εταιρικού χρέους. Η αγορά εκτινάχθηκε σε νέα ρεκόρ πέρυσι και παραμένει ισχυρή και φέτος, με τα ομόλογα κερδοσκοπικής διαβάθμισης να βρίσκονται καθ’ οδόν για το δικό τους ρεκόρ.

Στις αρχές του 2020, το μέσο εταιρικό ομόλογο επενδυτικής διαβάθμισης απέδιδε 2,84%. Στην κορύφωση των φόβων για την πανδημία, η απόδοση ανέβηκε στο 4,6%, όμως μέχρι το τέλος του έτους είχε υποχωρήσει στο ιστορικό χαμηλό του 1,74%.

Στα τέλη του 2020, οι επενδυτές είχαν τόση μεγάλη όρεξη για εταιρικό χρέος που ήταν διατεθειμένοι να δανείσουν περισσότερα κεφάλαια σε εταιρείες με αξιολόγηση τριπλού C. Φέτος οι εκδόσεις τριπλού C κινούνται 35% πάνω από το προηγούμενο ρεκόρ.

Ωστόσο, δεν είναι όλοι ευχαριστημένοι με τις εξελίξεις αυτές. Ο Τόρστεν Ζικ, επικεφαλής οικονομολόγος στην Apollo Global Management, έγραψε σε αναφορά του για τις επιπτώσεις των επίμονα χαμηλών επιτοκίων που “διατηρεί ζωντανές μη-παραγωγικές εταιρείες, οι οποίες επιβραδύνουν μακροπρόθεσμα τον ρυθμό ανάπτυξης της οικονομίας.” Ορισμένοι αναλυτές υποστηρίζουν ότι οι επενδυτές είναι διατεθειμένοι να αποδεχθούν αυτά τα χαμηλά επιτόκια όχι μόνο εξαιτίας των πολύ καλών προοπτικών της οικονομίας, αλλά λόγω της επιθετικής στάσης της Fed απέναντι στην πανδημική κρίση.

Αλλοι αμφισβητούν ότι ακόμη κι αν η κεντρική τράπεζα ανακοινώσει ότι θα αγοράσει ξανά εταιρικά ομόλογα θα δούμε την ίδια έκρηξη δραστηριότητας που παρατηρήθηκε πέρυσι και τονίζουν ότι οι φυσιολογικοί κίνδυνοι στο χρέος εξακολουθούν να ισχύουν και ότι προειδοποιούν ότι οι επενδυτές σε εταιρικό χρέος μπορεί να βρεθούν αντιμέτωποι με σημαντικές απώλειες αν υπάρξει νέο οικονομική επιβράδυνση.

Ενα ενθαρρυντικό στοιχείο για τους επενδυτές είναι το γεγονός πως πολλές επιχειρήσεις δεν πρόσθεσαν χρέος πέρυσι για να επαναγοράσουν μετοχές, να αυξήσουν τα μερίσματα ή να δώσουν περισσότερες αποδόσεις στους μετόχους. Δανείστηκαν χρήματα για έκτακτες ανάγκες και για να μπορούν να αποπληρώσουν τα χρέη τους όταν τελειώσει αυτή η έκτακτη κατάσταση. Ηδη, κάποιες εταιρείες άρχισα να αποπληρώνουν τα χρέη τους, όπως η Delta η οποία εξόφληλσε 1,5 δισ δολάρια σε δάνειο τον Μάρτιο και τον Απρίλιο ανακοίνωσε ότι θα αποπληρώσει χρέος 850 εκατ δολαρίων στο τέλος του δευτέρου τριμήνου.

Latest News

Η ύφεση οδήγησε την Nike... στην αγκαλιά της Κιμ Καρντάσιαν

Για πρώτη φορά στην ιστορία της η Nike συνεργάζεται με ένα άλλο brand για να παράξει νέα προϊόντα

Οι εξελίξεις στην Ουκρανία θα καθορίσουν την παρουσία της UniCredit στη Ρωσία - Τι είπε ο Ορσέλ

O δρόμος μας προς την έξοδο επιταχύνεται και οι αριθμοί φαίνονται πολύ καλύτεροι, είπε ο CEO της UniCredit, Αντρέα Ορσέλ

«Τσεκούρι» στον προϋπολογισμό του Πενταγώνου - Τι ζητάει ο υπουργός Αμυνας του Τραμπ

Προτάσεις για περικοπές ζητάει ο υπουργός Αμυνας των ΗΠΑ να του καταθέσει το επιτελείο του, σύμφωνα με δημοσίευμα της Washington Post

ΗΠΑ – Κίνα: Τον Λευκό Οίκο θα επισκεφθεί ο Σι Ζινπίνγκ – «Μια νέα εμπορική συμφωνία είναι πιθανή»

Οι σχέσεις των ΗΠΑ με την Κίνα έχουν δοκιμαστεί πολλές φορές τα τελευταία χρόνια – Τώρα ο Τραμπ μιλά για εμπορική συμφωνία αφού πρώτα επέβαλε δασμούς στα κινεζικά προϊόντα

«Τον επόμενο μήνα ή και νωρίτερα» οι ανακοινώσεις Τραμπ για δασμούς σε αυτοκίνητα, τσιπς και φάρμακα

Ο Τραμπ είπε ότι μελετά δασμούς 25% στις εισαγωγές αυτοκινήτων και τουλάχιστον σε αυτό το επίπεδο στα φαρμακευτικά προϊόντα και τους ημιαγωγούς

Ο Ντόναλντ Τραμπ, η Ευρώπη και το νέο «στοίχημα» του Εμανουέλ Μακρόν

Σε μια Ευρώπη διχασμένη, με έλλειμμα ηγεσίας και γεωπολιτικά αποδυναμωμένη, ο εσωτερικά αμφισβητούμενος Γάλλος πρόεδρος Εμανουέλ Μακρόν θέλει να πάρει τα «ηνία», έχει όμως νέους ανταγωνιστές

«Αγοράστε ευρωπαϊκά» - Το σχέδιο της Κομισιόν για ποσοστώσεις σε ευρωπαϊκά προϊόντα

Η Κομισιόν ετοιμάζει το δικό της σχέδιο για να αναζωογονήσει την ευρωπαϊκή βιομηχανία - Τι περιλαμβάνει το Clean Industrial Deal

Γιατί η KFC εγκαταλείπει το... Κεντάκι

Η μητρική της KFC θα μεταγκαταστήσει την fast food κοτόπουλου από την πατρογονική της εστία

Αύξηση 350 ευρώ το μήνα ζητούν οι Γερμανοί - Προς σφοδρή σύγκρουση με τους εργοδότες

Μπροστά σε νέο κύμα απεργιακών κινητοποιήσεων η Γερμανία - Το κόστος ζωής και η απειλή για τις θέσεις απασχόλησης ξεσηκώνουν τους εργαζόμενους

Με... απολύσεις πληρώνει ο Τραμπ τις ψήφους της Β. Καρολίνας - Ο ρόλος της USAID

Στους 12.700 ανέρχονται οι απολυμένοι στη Β. Καρολίνα της USAID- «Πρώτα τα αμερικάνικα συμφέροντα» λέει ο Τραμπ

![Ασφαλιστικές εισφορές: Μείωση υπερεργασίας, υπερωριών, νυκτερινών και αργιών [παραδείγματα]](https://www.ot.gr/wp-content/uploads/2021/12/asfalistikeseisfores-600x337.jpeg)

![Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Γ’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/05/eforia-scaled-1024x683-600x400.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433