Το ράλι των μεγάλων τεχνολογικών μετοχών της Wall Street μπορεί βρίσκεται πριν από το να πάρει μια ανάσα, προσφέροντας ώθηση σε τμήματα της αγοράς που δεν απόδωσαν με τον ίδιο τρόπο φέτος.

Αν και ο S&P 500 έχει αυξηθεί κατά 14,6% το 2024, τα περισσότερα κέρδη του δείκτη έχουν βρίσκονται στους τομείς της τεχνολογίας πληροφοριών και των επικοινωνιών, με άνοδο 28,2% και 24,3% αντίστοιχα, σημειώνει το Reuters. Η εικόνα στην υπόλοιπη αγορά ήταν πιο υποτονική με τις επιχειρήσεις κοινής ωφέλειας να έρχονται τρίτες και αύξηση μόνο κατά 9,5%.

Έμεινε σε επαφή με τα ιστορικά υψηλά του ο S&P 500, οδήγησε τη Wall Street o Dow Jones

Πολλοί επενδυτές πιστεύουν ότι οι μακροοικονομικές προοπτικές για τις τεχνολογικές εταιρείες είναι σταθερές, δεδομένων των ισχυρών κερδών και του γενικότερου κλίματος ενθουσιασμού γύρω από την τεχνητή νοημοσύνη. Όμως η τεράστια άνοδο στις τιμές των μετοχών, συμπεριλαμβανομένης της αύξησης 155% της Nvidia Corp. από έτος σε έτος, έχουν προκαλέσει ανησυχίες ότι το τεχνολογικό ράλι μπορεί να έχει φτάσει στο τέλους του.

Οι εταιρείες μικρής κεφαλαιοποίησης και τα λεγόμενα value stocks (μετοχές που θεωρούνται ευκαιρίες λόγω χαμηλότερων τιμών), όπως οι χρηματοοικονομικές και οι βιομηχανικές μετοχές, μπορεί να αποτελούν με ευκαιρίες.

«Η Nvidia ήταν ένας πύραυλος και όταν τα πράγματα ανεβαίνουν τόσο γρήγορα δεν θέλεις να είσαι ο τελευταίος που θα περάσει την πόρτα της εξόδου», δήλωσε ο Μάικλ Πέρβις, διευθύνων σύμβουλος της Tallbacken Capital Advisors. «Οι άνθρωποι θέλουν να επενδύσουν σε αυτό το ράλι μετοχών και αν πουλήσουν την μετοχή της Nvidia, τα πιο πιθανά μέρη στα οποία θα πάνε είναι η τα value stocks και οι κυκλικές μετοχές».

Συγκέντρωση κερδών

Μια στροφή από τις μεγάλες τεχνολογικές εταιρείες θα μπορούσε επίσης να καθησυχάσει τις ανησυχίες περί συγκέντρωσης κερδών που προέκυψαν τις τελευταίες εβδομάδες, καθώς το ράλι της αγοράς έχει και πάλι περιοριστεί σε μια χούφτα ονόματα. Περίπου το 60% της συνολικής απόδοσης του S&P 500 που ξεπερνά το 14% για το έτος οφείλεται σε πέντε εταιρείες, οι μετοχές των οποίων έχουν μερικές από τις μεγαλύτερες σταθμίσεις στον δείκτη: Nvidia, Microsoft, Meta Platforms, Alphabet και Amazon.com, σύμφωνα με τα στοιχεία της S&P Dow Jones Indices.

Ορισμένα σημάδια εξάντλησης του ράλι των Big Tech εμφανίστηκαν την περασμένη εβδομάδα. Η μετοχή της Nvidia έχει υποχωρήσει κατά 10% από την κορυφή της Πέμπτης, απομακρύνοντας την εταιρεία από τη βραχύβια θέση της ως η πιο πολύτιμη εταιρεία στον κόσμο. Η Nvidia σημείωσε πτώση 4% σε εβδομαδιαία βάση, ενώ ο S&P 500 είχε κέρδη μικρότερα του 1%. Ο Δείκτης Σχετικής Δύναμης (Relative Strength Indicator) του δείκτη Mag6 ο οποίος μετρά την ταχύτητα και το μέγεθος των μεταβολών των τιμών στις έξι μεγαλύτερες μετοχές της χρηματιστηριακής αγοράς, βρίσκεται στο υψηλότερο επίπεδο που έχει βρεθεί ποτέ, δήλωσε ο Πέρβις.

Οι τεχνολογικές μετοχές θα μπορούσαν να ανακάμψουν αρκετά γρήγορα, καθώς οι επενδυτές σπεύδουν να «αγοράσουν τη βουτιά». Ο Nasdaq 100 χρειάστηκε πέντε εβδομάδες για να φτάσει σε νέο υψηλό, αφού υποχώρησε έως και 9% τον Απρίλιο.

Το παράδοξο της Nvidia

Η Nvidia είναι η πιο ακριβή μετοχή του δείκτη S&P 500, με τις μετοχές της να διαπραγματεύονται περίπου 23 φορές πάνω από τις προβλεπόμενες πωλήσεις της εταιρείας για τους επόμενους 12 μήνες, αναφέρει το Bloomberg.

Υπάρχει όμως ένα πρόβλημα με αυτή την αποτίμηση. Στην εποχή της έκρηξης της τεχνητής νοημοσύνης, κανείς δεν μπορεί να υπολογίσει ποια θα είναι στην πραγματικότητα τα έσοδα της εταιρείας κατασκευής τσιπ, ούτε οι αναλυτές της Wall Street που καλύπτουν την Nvidia ούτε τα ίδια τα στελέχη της Nvidia. Πώς λοιπόν υποτίθεται ότι οι επενδυτές μπορούν να υπολογίσουν αν η μετοχή της είναι ακριβή ή όχι;

Για περισσότερο από ένα χρόνο τώρα, η αύξηση της ζήτησης για τα τσιπ της Nvidia που πυροδοτήθηκε από τη φρενίτιδα γύρω από την τεχνητή νοημοσύνη έχει βγάλει «σκάρτες» τις τριμηνιαίες οικονομικές εκτιμήσεις της Wall Street. Οι αναλυτές δεν επινοούν αριθμούς, παίρνουν τα στοιχεία τους από τη διοίκηση, όπως κάνουν με κάθε άλλη εταιρεία. Ωστόσο, ακόμη και η ηγεσία της Nvidia δυσκολεύεται να προβλέψει πόσα χρήματα θα κερδίσει τρεις μήνες στο μέλλον.

Από τότε που οι πωλήσεις της Nvidia άρχισαν να αυξάνονται θεαματικά στο οικονομικό τρίμηνο που έληξε τον Απρίλιο του 2023, τα έσοδα έχουν ξεπεράσει το μέσο σημείο της πρόβλεψης της ίδιας της εταιρείας κατά μέσο όρο 13%, περισσότερο από το διπλάσιο του μέσου όρου της τελευταίας δεκαετίας. Όταν η Nvidia ανακοίνωσε αποτελέσματα τον Αύγουστο, οι πωλήσεις ξεπέρασαν την πρόβλεψή της κατά 23%, τη μεγαλύτερη υπέρβαση τουλάχιστον από το 2013, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Μάκρο

Ο προτιμώμενος δείκτης της Fed για τον πληθωρισμό των ΗΠΑ προβλέπεται να παρουσιάσει τις πιο ήπιες μηνιαίες διαφοροποιήσεις από τα τέλη του περασμένου έτους, κάτι που μπορεί να αποτελέσει εφαλτήριο για να αρχίσουν να μειώνουν τα επιτόκια, ενδεχομένως ήδη από τον Σεπτέμβριο.

Οι οικονομολόγοι δεν αναμένουν καμία μεταβολή στον δείκτη τιμών των προσωπικών καταναλωτικών δαπανών του Μαΐου και ελάχιστη αύξηση 0,1% στον δείκτη που δεν περιλαμβάνει τα τρόφιμα και την ενέργεια, με βάση τις μέσες προβλέψεις σύμφωνα με προβλέψεις οικονομολόγων στο Bloomberg.

Η έκθεση, που αναμένεται την Παρασκευή, προβλέπεται επίσης να δείξει ετήσια άνοδο 2,6% τόσο στο συνολικό όσο και στον δομικό δείκτη. Η άνοδος του δομικού δείκτη, ο οποίος δίνει μια καλύτερη εικόνα του υποκείμενου πληθωρισμού, θα είναι η μικρότερη από τον Μάρτιο του 2021.

Από την τελευταία συνεδρίασή τους, οι αξιωματούχοι της Fed δήλωσαν ότι, ενώ ενθαρρύνονται από την υποχώρηση άλλων στοιχείων για τον πληθωρισμό, συμπεριλαμβανομένου του δείκτη τιμών καταναλωτή, πρέπει να δουν μήνες σχετικής προόδου προτού μειώσουν τα επιτόκια. Ταυτόχρονα, η αγορά εργασίας παρέχει στους υπεύθυνους χάραξης πολιτικής κάποια ευελιξία όσον αφορά τον χρόνο μείωσης των επιτοκίων.

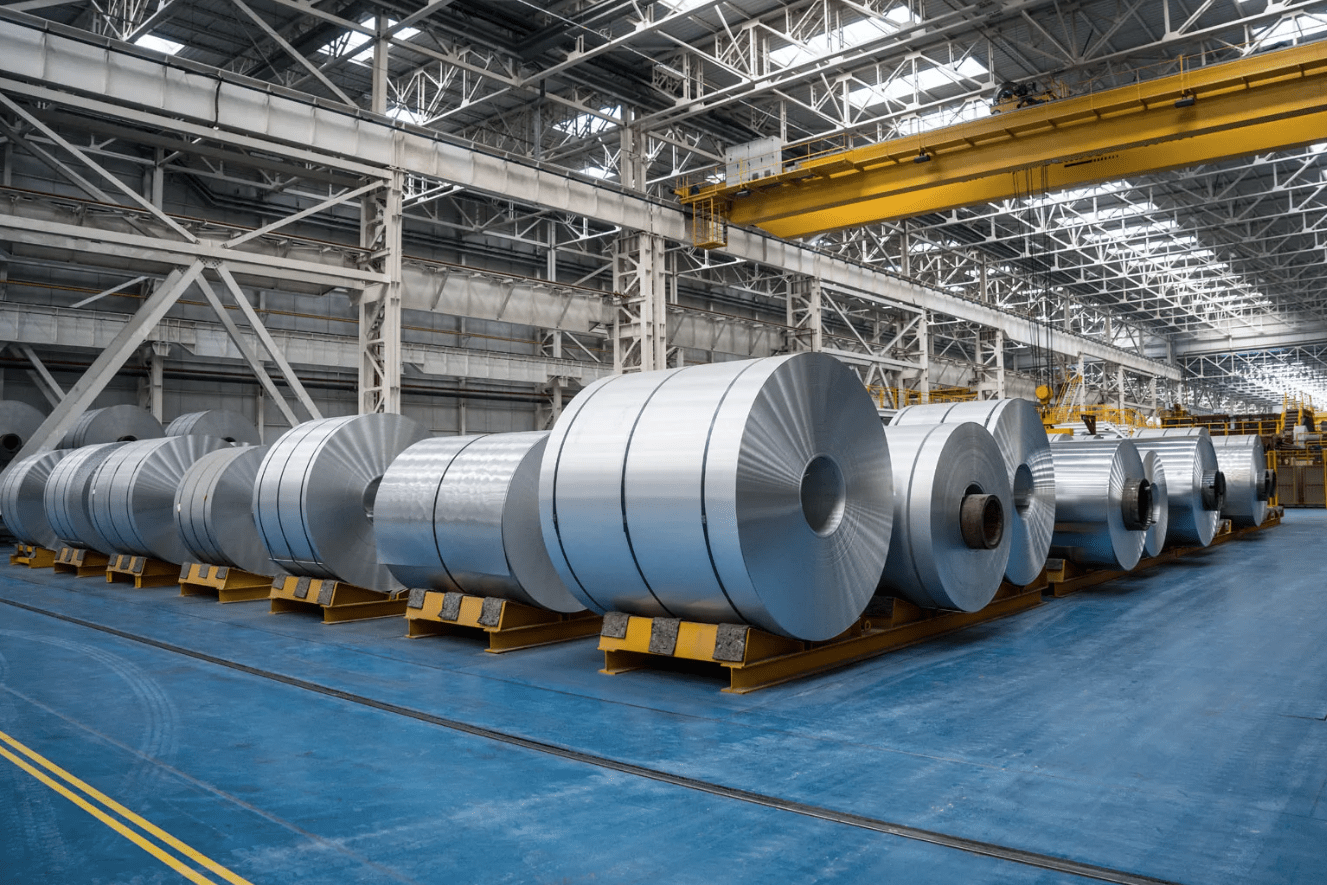

Μεταξύ των στοιχείων που θα δημοσιευθούν την ερχόμενη εβδομάδα περιλαμβάνονται οι μετρήσεις για την καταναλωτική εμπιστοσύνη του Ιουνίου και οι αγορές νέων όσο και παλαιών κατοικιών. Εκτός από την τρίτη εκτίμηση για την οικονομική ανάπτυξη του πρώτου τριμήνου, η αμερικανική κυβέρνηση θα δημοσιεύσει στοιχεία για τις παραγγελίες διαρκών αγαθών για τον Μάιο.