Σε άλλο μήκος κύματος από την πραγματική οικονομία κινούνται οι αγορές σε ΗΠΑ και Ευρώπη, γεγονός που κάνει τους γνώστες της κατάστασης αλλά και τους έχοντες μνήμη να επισημαίνουν τον κίνδυνο δημιουργίας μιας χρηματοπιστωτικής φούσκας, ανάλογης με αυτή που δημιουργήθηκε στην άλλη πλευρά του Ατλαντικού λίγο μετά τα μέσα της πρώτης δεκαετίας αυτού του αιώνα, προκαλώντας μια παγκόσμια οικονομική κρίση όταν, αναπόφευκτα, έσκασε. Αυτή η προοπτική κάνει πολλούς οικονομολόγους να μιλούν για «φάντασμα του 2007».

Ανεπηρέαστες

Ηταν εκείνη τη χρονιά που οι παρεκτροπές του χρηματοπιστωτικού συστήματος στις Ηνωμένες Πολιτείες προκάλεσαν κραχ στην ισχυρότερη οικονομία του πλανήτη. Και είναι τη φετινή χρονιά που τα χρηματιστήρια τρέχουν με ιλιγγιώδη ταχύτητα, παρά το γεγονός πως η πραγματική οικονομία έχει δεχθεί ισχυρότατο πλήγμα από την πανδημία του κορωνοϊού. Οπως φαίνεται όμως, το πανδημικό περιβάλλον αφήνει ανεπηρέαστες τις αγορές.

Το μακρινό 1957

Είναι χαρακτηριστικό πως την 1η Απριλίου – και δεν είναι πρωταπριλιάτικο αστείο – ο δείκτης S&P 500 έσπασε το φράγμα των 4.000 μονάδων για πρώτη φορά από τη δημιουργία του, το μακρινό 1957. Η εκτόξευση του χρηματιστηριακού αυτού δείκτη αποδίδεται και στο σχέδιο τόνωσης της αμερικανικής οικονομίας, συνολικού ύψους 6 τρισ. δολαρίων, που ανακοίνωσε ο αμερικανός πρόεδρος Τζο Μπάιντεν.

Αν και το ευρωπαϊκό σχέδιο διάσωσης είναι πολύ πιο φειδωλό από το αμερικανικό, ανάλογη είναι η χρηματιστηριακή ευφορία που επικρατεί και στη Γηραιά Ηπειρο όπου, δυο ημέρες μετά το ρεκόρ του S&P 500, ο δείκτης DAX της Φρανκφούρτης πέτυχε τη δική του ιστορική επίδοση ξεπερνώντας τις 15.000 μονάδες. Οπως αναφέρεται σε πολυσέλιδο αφιέρωμα του γαλλικού «Μοντ», μεγάλο μέρος αυτής της ευφορίας οφείλεται στο πολύ και φθηνό χρήμα που ρίχνουν κυβερνήσεις και κεντρικές τράπεζες για την ανάκαμψη της οικονομίας.

Αν όμως μια ευφορία που βρίσκεται σε διαφορά φάσης με την πραγματική οικονομία ανησυχεί μια φορά τους γνωρίζοντες, ο κερδοσκοπικός πυρετός που παρατηρείται θεωρείται πηγή πολλαπλής ανησυχίας. Ο κερδοσκοπικός πυρετός, επισημαίνεται, θα μπορούσε να οδηγήσει σε «υπερθέρμανση» της οικονομίας.

Να «ρεφάρουν»

Ο όρος χρησιμοποιείται ολοένα και πιο συχνά διεθνώς και δεν είναι τυχαία δανεισμένος από την κλιματική αλλαγή. Αντίθετα, καταδεικνύει το μέγεθος του κινδύνου, καθώς παλαιοί αλλά και νέοι επενδυτές επιδίδονται σε έναν αγώνα εύκολου και γρήγορου πλουτισμού με τη βοήθεια της ρευστότητας που παρέχουν αφειδώς οι τράπεζες.

Παρατηρείται δε στο χρηματιστηριακό παίγνιο η είσοδος πολλών και μικρών παικτών, οι οποίοι είδαν το εισόδημά τους να απομειώνεται εξαιτίας της πανδημικής κρίσης και τώρα προσπαθούν να «ρεφάρουν» μέσω της οδού των αγορών.

Απέναντι σε αυτή τη δραστηριότητα, πολλοί θυμούνται τον αστικό μύθο με τον Τζον Ντ. Ροκφέλερ, ο οποίος υποτίθεται πως είδε το κραχ του ’29 να έρχεται όταν ένας νεαρός λούστρος τον ρώτησε σε ποια μετοχή θα έπρεπε να επενδύσει το κομπόδεμά του.

Αν ο ίδιος πυρετός καταλαμβάνει σήμερα ένα όλο και μεγαλύτερο τμήμα του πληθυσμού, τότε αυτό σημαίνει πως από το 1929 δεν έχουν αλλάξει και πολλά. Υπάρχει ωστόσο μια διαφορά που κάνει ορατή την αλλαγή του αιώνα. Και αυτή δεν είναι άλλη από την επένδυση σε κρυπτονομίσματα – σε ένα προϊόν δηλαδή που ήταν άγνωστο έως και πριν από μερικά χρόνια.

Το χάσμα

Ολα αυτά συμβαίνουν σε μια φάση κατά την οποία η πραγματική οικονομία – και ειδικά η ευρωπαϊκή – δεν έχει αρχίσει ακόμη να ανακάμπτει. Αυτό το χάσμα δεν είναι ασφαλώς καινούργιο. Ομως στην παρούσα συγκυρία ενισχύεται από ισχυρούς παράγοντες, όπως είναι η ρευστότητα που παρέχουν οι κεντρικές τράπεζες για την αναθέρμανση της οικονομικής δραστηριότητας.

Μέρος αυτής της ρευστότητας καταλήγει στις αγορές. Αξίζει να σημειωθεί εδώ πως η Ευρωπαϊκή Κεντρική Τράπεζα ανακοίνωσε στις 11 Μαρτίου πως θα επιταχύνει την απόκτηση από μέρους της δημοσίου χρέους ύψους 1,85 δισ. ευρώ έως τον Μάρτιο του 2022.

Νέο Ελντοράντο τα άυλα νομίσματα

Σε αυτά τα άυλα νομίσματα που δημιουργήθηκαν στο Διαδίκτυο φαίνεται να έχουν ανακαλύψει οι επενδυτές το νέο τους Ελντοράντο. Η κεφαλαιοποίησή τους, λένε τα στοιχεία, έφτασε φέτος τα 1,9 τρισ. δολάρια, ύψος που είναι δεκαπλάσιο σε σχέση με έναν χρόνο νωρίτερα. Η λοκομοτίβα είναι βέβαια το bitcoin, το οποίο οδήγησαν στα ύψη οι επενδύσεις σε αυτό κολοσσών όπως η Tesla. «Αυτή η ευφορία θυμίζει εκείνη που προηγήθηκε του 2008, καθώς και την έκρηξη της φούσκας του Internet το 2000» προειδοποιεί ο Νικολά Σερόν, χρηματιστηριακός αναλυτής για λογαριασμό του zonebourse.com.

Ανάληψη υψηλού ρίσκου από τους όψιμους μικροεπενδυτές

Η ρευστότητα που παρέχει η ΕΚΤ σε συνδυασμό με τις κάνουλες που άνοιξαν στην άλλη πλευρά του Ατλαντικού, κάνει τους όψιμους μικροεπενδυτές να βλέπουν μια ευκαιρία ανάκαμψης. Μόνο στη Γαλλία, για παράδειγμα, 150.000 νέοι μικροεπενδυτές επένδυσαν σε μετοχές τον Μάρτιο του 2020 με τον μέσο όρο της ηλικίας τους να έχει μειωθεί σημαντικά. Ερευνα στις ΗΠΑ εξάλλου έδειξε πως οι Αμερικανοί επένδυσαν στο χρηματιστήριο το 9% της οικονομικής ενίσχυσης που τους παρείχε η κυβέρνηση Μπάιντεν (η ενίσχυση αυτή ήταν 1.400 δολάρια ανά άτομο με ετήσιο εισόδημα κάτω των 75.000 δολαρίων).

Επιπλέον λόγους να ανησυχεί κανείς προσφέρει έρευνα βρετανικού ινστιτούτου, σε συνεργασία με την αρμόδια ρυθμιστική αρχή της Βρετανίας Financial Conduct Authority, που έδειξε πως η τυπική συμπεριφορά των όψιμων μικροεπενδυτών είναι αυτή της ανάληψης υψηλού ρίσκου χωρίς να λαμβάνουν υπόψη τους κινδύνους. Η επενδυτική φρενίτιδα ενισχύεται στο μεταξύ από επενδυτικές πλατφόρμες που έχουν δημιουργηθεί στο Διαδίκτυο, όπως είναι η Robinhood, οι οποίες δεν κρατούν προμήθειες. Στη Γαλλία εμφανίστηκε πρόσφατα η γερμανική Trade Republic. Οι τράπεζες δεν άντλησαν λοιπόν κανένα δίδαγμα από τη χρηματοπιστωτική κρίση του 2008 που γονάτισε την παγκόσμια οικονομία; Η ύπαρξη τραπεζικών προϊόντων που επιτρέπει σε πελάτες να αποκτήσουν μετοχές χωρίς να τις αγοράσουν, αλλά δανειζόμενοι ουσιαστικά από τις τράπεζες που αναλαμβάνουν και τη διαχείριση, δίνει μια απάντηση.

Τον κώδωνα του κινδύνου κρούει, τέλος, και η δραστηριότητα των λεγόμενων Special Purpose Acquisition Companies (SPAC). «Είναι η μαγεία των αγορών στην εποχή της Covid και του δωρεάν χρήματος» γράφει ο «Μοντ». Πιο πεζά, είναι ένας μηχανισμός εισαγωγής στο χρηματιστήριο μιας εταιρείας με την παράκαμψη της παραδοσιακής και πιο ασφαλούς για τους επίδοξους επενδυτές οδού.

Latest News

Παγκόσμια καθίζηση έφεραν οι δασμοί Τραμπ στις αγορές - 1.600 μονάδες κάτω ο Dow, η χειρότερη μέρα από το 2020 για S&P 500

Οι αγορές καθολικά κινήθηκαν καθοδικά μετά την ανακοίνωση των σαρωτικών ανταποδοτικών δασμών - Σε bear market οι αμερικανικές smallcaps

Βουτιά για ευρωαγορές - Ισχυρό το πλήγμα των δασμών στους περισσότερους κλάδους

Ο πανευρωπαϊκός δείκτης Stoxx 600 σημείωσε πτώση 2,67% και έκλεισε στις 522,59 μονάδες

Συνεχίζεται το ράλι στα αμερικανικά ομόλογα - Κάτω από το 4% η απόδοση του 10ετούς

Οι επενδυτές στρέφονται στην ασφάλεια των κρατικών ομολόγων

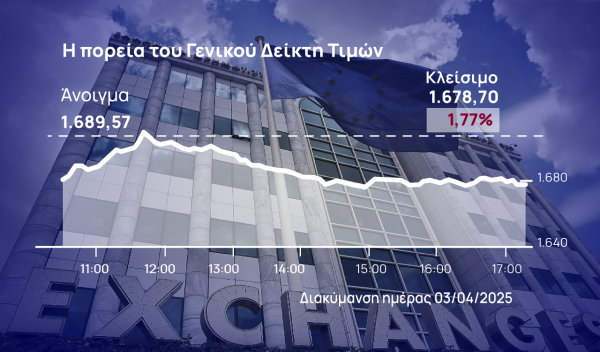

Πλαγιοκόπησαν (και) το ΧΑ οι δασμοί Τραμπ - Μαζικές οι πωλήσεις σε όλο το ταμπλό

Η πίεση της αβεβαιότητας ήταν τέτοια που το ΧΑ δεν μπόρεσε να κρατήσει τη ζώνη των 1.700 μονάδων

Βυθίζεται η Wall Street δια χειρός Τραμπ - Περίπου 1,7 τρισ. διαγράφηκαν από τον S&P 500

Στο «κόκκινο» οι χρηματιστηριακές αγορές του πλανήτη

Πετρέλαιο: Ο ΟΠΕΚ+ επεκτείνει τις απώλειες που έφεραν οι δασμοί Τραμπ

Το Brent καταγράφει μείωση πάνω από 5%

Ράλι καταγράφει το ευρώ - Ενισχύεται πάνω από 2% έναντι του δολαρίου

Αποδυναμώνεται το δολάριο υπό το βάρος των δασμών Τραμπ - Ενισχύεται το γεν και το ελβετικό φράγκο

«Λυγίζει» και πάλι υπό τη διεθνή αβεβαιότητα το ΧΑ

Το ΧΑ δεν μπόρεσε να κρατήσει την προσπάθεια αντίδρασης που εκδήλωσε λίγο πριν τις 12 το μεσημέρι

Σβήνει τις απώλειες το ΧΑ, ισχυρές στηρίξεις από Coca Cola, Metlen

Η ελληνική αγορά φαίνεται να μπορεί να διαφοροποιηθεί από το παγκόσμιο sell off που πυροδότησε το δασμολογικό τσουνάμι του Αμερικανού προέδρου

Βράχος η Coca Cola συγκρατεί τη βουτιά του ΧΑ

Τα περιθώρια της πτώσης, χωρίς να κινδυνεύσει η μεσομακροπρόθεσμη τάση του ΧΑ, είναι έως τις 1.660 μονάδες

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης