«Με τον “Ηρακλή ΙΙ” εκπέμπουμε ενιαίο και ξεκάθαρο μήνυμα αποφασιστικής μεταρρυθμιστικής συνέπειας στους διεθνείς επενδυτές» υπογραμμίζει στο «Βήμα» ο υφυπουργός Οικονομικών με αρμοδιότητα το χρηματοπιστωτικό σύστημα Γιώργος Ζαββός. Η προσπάθεια της κυβέρνησης να απαλλάξει τις τέσσερις συστημικές τράπεζες (Εθνική, Πειραιώς, Alpha Bank και Eurobank) από τον βραχνά των κόκκινων δανείων μέσα από ένα σχήμα τιτλοποιήσεων με βάση έναν μηχανισμό κρατικών εγγυήσεων ήταν, όπως παραδέχεται στη συνέντευξή του ο κ. Ζαββός, ίσως το σοβαρότερο πρόβλημα που είχε να αντιμετωπίσει αμέσως μετά την ανάληψη των καθηκόντων της, τον Ιούλιο του 2019, η νέα κυβέρνηση Μητσοτάκη.

Ο «Ηρακλής» όμως έγινε δεκτός, έπειτα από σκληρές διαβουλεύσεις, από την Ευρωπαϊκή Επιτροπή και ξεκλείδωσε τον δρόμο ώστε σε πρώτη φάση να μειωθούν τα μη εξυπηρετούμενα δάνεια κατά 32 δισεκατομμύρια ευρώ. Η επιτυχία αυτή οδήγησε την Κομισιόν να δεχθεί οριστικά την Παρασκευή την επέκταση του σχήματος («Ηρακλής ΙΙ») για άλλους 18 μήνες, με σκοπό το 2022 το ποσοστό των «κόκκινων δανείων» να έχει μειωθεί σε μονοψήφιο αριθμό – προσεγγίζοντας τον ευρωπαϊκό μέσο όρο.

Αρχικά δεν έλειψαν πάντως οι προβληματισμοί από ορισμένες πλευρές για την αποτελεσματικότητα του σχεδίου «Ηρακλής». Πολλοί διερωτήθηκαν για τα θετικά στοιχεία του σχεδίου και αν η προσαρμογή του «ιταλικού μοντέλου» για την ελληνική περίπτωση ήταν η ορθή επιλογή. «Πριν από μερικές εβδομάδες, ο ίδιος ο πρωθυπουργός Κυριάκος Μητσοτάκης σε συνέντευξη που παραχώρησε στο “Βήμα” υπογράμμισε τη στρατηγική διάσταση του σχεδίου “Ηρακλής”. Οπως είπε, αποτελεί ένα χρήσιμο και πολύτιμο εργαλείο για τη μείωση των κόκκινων δανείων που είναι κατά την εκτίμησή του η μία από τις τρεις προϋποθέσεις για να πραγματοποιήσει η Ελλάδα όχι απλώς ένα βήμα, αλλά το άλμα της δεκαετίας, καθώς η μείωση των μη εξυπηρετούμενων δανείων αποτελεί τη βασική προϋπόθεση για την πιστοληπτική αναβάθμιση της χώρας, στοιχείο κρίσιμο για προσέλκυση επενδύσεων και την οικονομική της προοπτική» σημειώνει ο κ. Ζαββός.

Για τον ίδιο προσωπικά ο «Ηρακλής» αποτελεί «απτή απόδειξη για τις εμπροσθοβαρείς μεταρρυθμίσεις» που επαγγέλθηκε η κυβέρνηση. «Είναι μια λύση συστημικής εμβέλειας γιατί μείωσε από τον πρώτο χρόνο της λειτουργίας του τα μη εξυπηρετούμενα δάνεια κατά 32 δισεκατομμύρια ευρώ, χωρίς να επιβαρύνει τον έλληνα φορολογούμενο» εξηγεί. Και την ίδια στιγμή, έπειτα από άγονες συζητήσεις ετών, «σύσσωμο το τραπεζικό σύστημα συντάχθηκε ενεργά γύρω από ένα σχέδιο».

Ποιοι είναι οι στόχοι του «Ηρακλή ΙΙ»;

Το σημείο-κλειδί όμως είναι να έχει την ίδια επιτυχία και το δεύτερο σκέλος του «Ηρακλή». Και ο σχετικός «όρος-κλειδί» είναι τα «μονοψήφια ποσοστά». Οπως παραδέχεται και ο κ. Ζαββός, «η δραστική μείωση των μη εξυπηρετούμενων δανείων σε μονοψήφια ποσοστά είναι ο βασικός μας στόχος. Ο “Ηρακλής ΙΙ”, που θα είναι η παράταση του υπάρχοντος σχήματος για ένα διάστημα 18 μηνών, αποσκοπεί στη μείωση των κόκκινων δανείων κατά επιπλέον 32 δισεκατομμύρια ευρώ. Αυτό σημαίνει», προσθέτει, «ότι ήδη από εφέτος τουλάχιστον δύο από τις συστημικές τράπεζες θα έχουν μειώσει τους δείκτες των κόκκινων δανείων σε μονοψήφιο ποσοστό, κάτι που αναμένεται να γίνει πραγματικότητα και για τις τέσσερις τράπεζες το 2022».

Ο υφυπουργός Οικονομικών υπενθυμίζει ότι όταν ανέλαβε τη διακυβέρνηση της χώρας η ΝΔ, «τα μη εξυπηρετούμενα δάνεια ανέρχονταν σε 75,4 δισεκατομμύρια ευρώ, με τον λόγο τους προς το σύνολο των δανείων των τραπεζών να βρίσκεται στο 43,6%. Ουσιαστικά, το ένα στα δύο δάνεια ήταν “κόκκινο”. Πλέον, μιλάμε για δείκτες μη εξυπηρετούμενων δανείων σημαντικά χαμηλότερους του 20%». Και πράγματι, με την ολοκλήρωση του «Ηρακλή ΙΙ», η πρόβλεψη είναι ότι η Εθνική Τράπεζα και η Eurobank υπολογίζεται ότι θα έχουν ποσοστό κόκκινων δανείων περί του 5%-6% του συνόλου των δανείων τους, ενώ η Alpha Bank και η Τράπεζα Πειραιώς θα κινηθούν λίγο κάτω από το όριο του 10%.

Επείγον αίτημα των τραπεζών η παράταση

Ο κ. Ζαββός τονίζει ότι η παράταση του προγράμματος «αποτέλεσε επείγον αίτημα και των τεσσάρων συστημικών τραπεζών προς την κυβέρνηση, η οποία είχε ήδη δεσμευθεί για τη συνέχειά του στο Eurogroup του περασμένου Νοεμβρίου. Σκεφθείτε», μας λέει, «ότι πριν καν λάβουμε την έγκριση από την Κομισιόν και οι τέσσερις τράπεζες έχουν ανακοινώσει ότι θα εντάξουν νέες τιτλοποιήσεις στον “Ηρακλή ΙΙ”, ενώ η μία έχει ήδη υποβάλει και επίσημη αίτηση». Είναι ξεκάθαρο ότι εφόσον οι τράπεζες απαλλαγούν από τα προβληματικά δάνεια, τότε θα μπορέσουν να χρηματοδοτήσουν και την πραγματική οικονομία, «κάτι πολύ σημαντικό σε συνδυασμό με τις ενισχυμένες καταθέσεις, μαζί με τις οποίες θα είναι ένας από τους πόλους ρευστότητας της μετά την κρίση του κορωνοϊού περίοδο».

Επιπλέον, οι τράπεζες «θα ξαναγίνουν επενδύσιμες και θα αποκτήσουν πρόσβαση στις αγορές για εκδόσεις ομολόγων ώστε να ενισχύσουν την κεφαλαιακή τους επάρκεια. Θα υπάρξουν επίσης θετικά αποτελέσματα στη βελτίωση της κεφαλαιαγοράς και της αγοράς ακινήτων» σημειώνει. Δεν πρέπει επίσης να αγνοείται ότι μπροστά υπάρχει η μεγάλη ευκαιρία του Ταμείου Ανάκαμψης».

Πάντως, από ορισμένες πλευρές εκφράζεται προβληματισμός για μια νέα «γενιά» μη εξυπηρετούμενων δανείων εξαιτίας της πανδημίας. «Είναι πολύ δύσκολο», εκτιμά, «να υπολογιστεί ποια θα μπορούσε να είναι η επίπτωση της πανδημίας στην αύξηση των κόκκινων δανείων, ιδιαίτερα γιατί είναι ακόμη άγνωστη η διάρκειά της. Ωστόσο, όλες οι ενδείξεις που έχουμε οδηγούν στο συμπέρασμα ότι η αύξηση των κόκκινων δανείων θα είναι διαχειρίσιμη».

Η υπόθεση με την «κακή τράπεζα»

Κατά τη διάρκεια της συζήτησης για την επιλογή του καλύτερου σχήματος για τον περιορισμό των κόκκινων δανείων, στο τραπέζι βρέθηκε επίσης η πρόταση, υποστηριζόμενη από την Τράπεζα της Ελλάδος, για τη δημιουργία μίας «κακής τράπεζας» (bad bank). Η πρόταση αυτή, την οποία η Τράπεζα της Ελλάδος δεν έχει εγκαταλείψει, δεν προχώρησε και η πραγματικότητα είναι ότι οι αρμόδιες κοινοτικές υπηρεσίες δεν υπήρξαν ποτέ ένθερμοι υποστηρικτές της. «Η συζήτηση για την επονομαζόμενη “κακή τράπεζα” είναι μία αρκετά παλιά ιστορία, για δε την ευρωζώνη ίσως μίας δεκαετίας» τονίζει ο κ. Ζαββός. «Στην κρίση του 2008-2009, άλλες χώρες και η Ελλάδα διερευνούσαν λύσεις για την αντιμετώπιση των κόκκινων δανείων. Τότε, έγκαιρα ορισμένα κράτη-μέλη, όπως η Ισπανία και η Ιρλανδία, υιοθέτησαν τέτοιες λύσεις. Εκτοτε, από ό,τι έχετε παρατηρήσει, δεν υπάρχει κάποια παρόμοια παρέμβαση σε κράτος-μέλος».

Αξιολόγηση όλων των λύσεων

Ο ίδιος προσθέτει ότι η επιλογή μιας «κακής τράπεζας» δεν ήταν άγνωστη στην ελληνική κυβέρνηση την 7η Ιουλίου 2019. Ωστόσο, «χρειάστηκε στη δεδομένη συγκυρία να αξιολογηθούν όλες οι λύσεις και να συνεκτιμηθούν ορισμένοι παράγοντες για την τελική επιλογή, που ήταν οι τιτλοποιήσεις μέσω του “Ηρακλή”». «Μας ενδιέφερε», εξηγεί, «αν η λύση θα πληρούσε μια σειρά κριτηρίων όπως, πρώτον, να είναι συμβατή με την ισχύουσα ενωσιακή νομοθεσία για τις κρατικές ενισχύσεις και κυρίως, αν θα μπορούσε να εγκριθεί ταχύτατα από την Κομισιόν, δεύτερον, να μην έχει δυσμενείς επιπτώσεις για τον έλληνα φορολογούμενο και, τρίτον, να μην έχει δυσανάλογη επιβάρυνση στα εποπτικά κεφάλαια των τραπεζών που θα απαιτούνταν για τη λύση των τιτλοποιήσεων». Η κυβερνητική αλλαγή βοήθησε, το κόστος δανεισμού μειωνόταν, «το ίδιο και το κόστος της προμήθειας που θα κατέβαλλαν οι τράπεζες για τη χορήγηση της εγγύησης του Δημοσίου, ένα κόστος που συναρτάται με αυτό των επονομαζόμενων CDS». Και δεν πρέπει να λησμονείται ότι οι τράπεζες και η χώρα «έπρεπε να υπερβούν και άλλα σημαντικά εμπόδια, όπως η έλλειψη επενδυτικής βαθμίδας», κάτι που όμως τελικά ξεπεράστηκε.

Tο Ταμείο Ανάκαμψης και ο κρίσιμος ρόλος των τραπεζών

Με την Ελλάδα να έχει μπροστά της την τεράστια πρόκληση αξιοποίησης των κονδυλίων του Ταμείου Ανάκαμψης της Ευρωπαϊκής Ενωσης, πόσο και με ποιον τρόπο θα μπορούσε να βοηθήσει ένας, απαλλαγμένος από τα βάρη του παρελθόντος, τραπεζικός τομέας την αλλαγή του παραγωγικού μοντέλου; «Ενας ανταγωνιστικός τραπεζικός τομέας μπορεί και πρέπει να έχει καταλυτικό ρόλο στο άμεσο μέλλον» δηλώνει χωρίς περιστροφές ο κ. Ζαββός.

Αιμοδότης της οικονομίας

«Κατ’ αρχάς, ως αιμοδότης της πραγματικής οικονομίας στη μετάβαση από την ανάκαμψη στην ανάπτυξη, ιδιαίτερα αυτή την περίοδο που θα πρέπει να στηριχθούν οι βιώσιμες μικρομεσαίες επιχειρήσεις.

Δεύτερον, ως διαμεσολαβητής για τη διοχέτευση των πόρων του Ταμείου Ανάκαμψης, διότι ο ρόλος των πιστωτικών ιδρυμάτων είναι κρίσιμος για την αξιολόγηση δανειοληπτών στους οποίους θα κατευθυνθούν πόροι από την ΕΕ, ενώ παράλληλα θα πρέπει να συμβάλουν στην εμπορική συγχρηματοδότηση, ενεργοποιώντας και την αναγκαία μόχλευση.

Τρίτον, οι τράπεζες μπορούν να αποτελέσουν τον καταλύτη σε έναν διπλό μετασχηματισμό: αρχικά, της παραγωγικής βάσης της οικονομίας μας και στη συνέχεια του ίδιου του τραπεζικού συστήματος. Η παραγωγική βάση της ελληνικής οικονομίας», συνεχίζει, «αποτελείται σε μεγάλο βαθμό από μικρές, κατακερματισμένες μονάδες που συνήθως, λόγω έλλειψης βέλτιστης κλίμακας παραγωγής, δεν μπορούν να ανταποκριθούν στη ζήτηση εξαγωγών, ούτε στην άντληση χρηματοδότησης. Ο μετασχηματισμός θα χρειαστεί συγχωνεύσεις, εξαγορές, δυνατότητα συμμετοχικών παρεμβάσεων».

Δημιουργία επιχειρήσεων

«Αυτό θα βοηθήσει στη δημιουργία επιχειρήσεων με βέλτιστη κλίμακα ώστε να γίνουν bankable για να μπορέσουν να επωφεληθούν και από τις χρηματοδοτήσεις του Ταμείου Ανάκαμψης».

Δεν υπάρχει επίσης αμφιβολία ότι σε έναν πολύ σημαντικό βαθμό «ο μετασχηματισμός της παραγωγικής βάσης επηρεάζεται καθοριστικά από τις μεγάλες πολιτικές επιλογές της ΕΕ, τις οποίες στηρίζουν οι χρηματοδοτικοί της βραχίονες. Σε αυτές περιλαμβάνονται η βιώσιμη ή πράσινη ανάπτυξη, κάτι που συνεπάγεται τη μεγαλύτερη μετατόπιση ιδιωτικών και δημόσιων πόρων σε συγκεκριμένες υποδομές και στην ψηφιακή μετάβαση, η οποία βρίσκεται στην καρδιά της 4ης βιομηχανικής επανάστασης. Αν η μετάβαση αυτή χρησιμοποιηθεί ως σωστό εργαλείο, μπορεί να βελτιώσει τόσο το επίπεδο γνώσης μεγάλων τμημάτων του πληθυσμού ώστε να ενταχθούν στην παραγωγική διαδικασία και να μειωθούν οι διευρυνόμενες ανισότητες που τροφοδοτούν τον κοινωνικό αποκλεισμό και τη δυσαρέσκεια. Οι παραπάνω προκλήσεις δεν μπορούν να επιτευχθούν χωρίς χρηματοπιστωτικό σύστημα που να μπορεί να τις στηρίξει αποτελεσματικά».

Latest News

Παπασταύρου για Θαλάσσιο Χωροταξικό Σχεδιασμό: Παρακαταθήκη για το μέλλον

Ο ΥΠΕΝ Σταύρος Παπασταύρου είπε ότι πρόκειται για μια εξαιρετικά σημαντική πρωτοβουλία της ελληνικής κυβέρνησης, καθώς για πρώτη φορά η Ελλάδα αποκτά έναν χάρτη που θέτει ξεκάθαρους και ρεαλιστικούς κανόνες

Επιστροφή 15,9 εκατ. ευρώ σε αγρότες του ΕΦΚ από την ΑΑΔΕ

Η νέα απλοποιημένη διαδικασία πληρωμής, τόσο για αυτή τη δόση όσο και για τις επόμενες, πραγματοποιείται αυτόματα, σημειώνει η ΑΑΔΕ

Οι έξι αλλαγές στις κληρονομιές - Τι έχει κλειδώσει, τι εξετάζεται

Έχουν ήδη ληφθεί αποφάσεις για τις περιπτώσεις διαζυγίου, διαδοχής συγγενών και συμφώνου συμβίωσης, όταν δεν υπάρχει διαθήκη

![Eurobank: Οι δασμοί Τραμπ και η ελληνική οικονομία – Ποιες είναι οι προκλήσεις [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/trump3-scaled-1-e1732639305187-600x396.jpg)

Οι δασμοί Τραμπ και η ελληνική οικονομία - Ποιες είναι οι προκλήσεις [γράφημα]

Το δημογραφικό πρόβλημα, το επενδυτικό κενό, η χαμηλή παραγωγικότητα της εργασίας είναι μερικά από τα βασικά ζητήματα, σύμφωνα με τη Eurobank

Συνάντηση Πιερρακάκη με τον πρόεδρο του Eurogroup Πασκάλ Ντόναχιου - Τι συζήτησαν

Ο κ. Ντόναχιου συνεχάρη την ελληνική κυβέρνηση «για τον δυναμισμό της ελληνικής οικονομίας και την πρόοδο που έχει επιτευχθεί» - Οι δασμοί και η ρήτρα διαφυγής για την Άμυνα

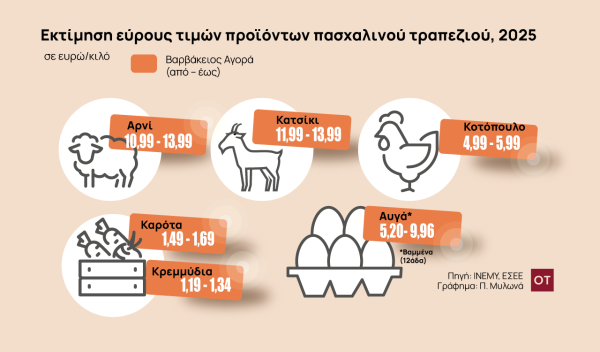

Πόσο θα κοστίσει φέτος το πασχαλινό τραπέζι [πίνακες]

Οι εκτιμήσεις του Ινστιτούτου Εμπορίου και Υπηρεσιών της Ελληνικής Συνομοσπονδίας Εμπορίου και Επιχειρηματικότητας (ΙΝΕΜΥ της ΕΣΕΕ)

Εθνική Τράπεζα: Τα 23 ελληνικά προϊόντα που κινδυνεύουν από τους δασμούς Τραμπ

Οι ελιές και το ελαιόλαδο, είναι τα κυριότερα προϊόντα, με σωρευτικές εξαγωγές απο 1 δισ. το καθένα προς τις ΗΠΑ

«Ήρθε η στιγμή για την κατάργηση του πλαφόν στα καύσιμα» - Τι ζητούν οι βενζινοπώλες

Τέλη Απριλίου εκπνέει η εξάμηνη παράταση του μέτρου για το πλαφόν - Έκρηξη παραβατικότητας στα καύσιμα καταγγέλουν οι βενζινοπώλες - Τι ζητούν από το υπουργείο Ανάπτυξης

Σε κίνδυνο φτώχειας 1 στους 4 Ελληνες - Πιο εκτεθειμένα τα παιδιά

Αποκαλυπτικά είναι τα στοιχεία της ΕΛΣΤΑΤ για τη φτώχεια στην Ελλάδα - Παιδιά, γυναίκες και μονογονεϊκές οικογένειες βρίσκονται πιο κοντά στη φτώχεια

Μειωμένος στο 2,2% ο ετήσιος πληθωρισμός τον Μάρτιο στην ευρωζώνη - Στο 3,1% στην Ελλάδα

Οι υπηρεσίες αποτελούν η μεγαλύτερη συνιστώσα, αντιπροσωπεύοντας περίπου το 45,7% της τελικής νομισματικής καταναλωτικής δαπάνης

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-600x450.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης