Η επιτάχυνση των εμβολιασμών κατά του κορωνοϊού φέρνει όλο και καλύτερες οικονομικές προοπτικές για την Ευρώπη, ωστόσο φέρνει όλο και πιο κοντά και ένα νέο κίνδυνο.

Καθώς οι επενδυτές περιμένουν την ανάπτυξη, προετοιμάζονται επίσης και για μια συνέπειά της: το τέλος της έκτακτης χρηματοδότησης από την Ευρωπαϊκή Κεντρική Τράπεζας. Για τις πιο χρεωμένες χώρες της Γηραιάς Ηπείρου – ανάμεσά τους η Ιταλία και η Ελλάδα – κάτι τέτοιο θα τις έφερνε αντιμέτωπες με δυνάμεις που δεν μπορούν να αντιμετωπίσουν.

Η Citigroup προετοιμάζεται για μια συρρίκνωση στην αγορά ομολόγων από τον Ιούνιο, ενώ η M&G Investmenets ανέφερε ότι είναι καιρός να αρχίσει να ξεδιαλύνεται η κατάσταση με το χρέος κάποιων χωρών.

Εξαιτίας των δραματικών μέτρων της ΕΚΤ κατά τον περασμένο χρόνο, πότε ξανά το κόστος δανεισμού στην ευρωζώνη δεν ήταν τόσο εκτός πραγματικότητας σε σχέση με το ρίσκο. To μεγαλύτερο μέρος του μπλοκ έρχεται από τη χειρότερη κρίση μετά τον Β’ Παγκόσμιο Πόλεμο, τα ελλείμματα έχουν εκτιναχθεί και το χρέος βρίσκεται σε δυσθεώρητα ύψη.

Ωστόσο, ένας επενδυτής που δανείζει λεφτά στην Ιταλία για 10 χρόνια μπορεί να περιμένει να λάβει επιτόκιο της τάξης του 0,75%. Τα ελληνικά ομόλογα, που θεωρούνται σκουπίδια από τους τρεις σημαντικότερους οργανισμούς αξιολόγησης πιστοληπτικής ικανότητας, έχουν επιτόκιο μικρότερο του 1%. Πριν μια δεκαετία, η κρίση χρέους στην ευρωζώνη έσπρωξε τις αποδόσεις του πάνω από το 40%.

«Το πιστωτικό ρίσκο αποκλείεται προσωρινά στα ευρωπαϊκά κράτη μόνο όταν υπάρχει έκτακτη ανάγκη», σχολιάζει ο Έρικ Λόνεργκαν της M&G. «Το πρόβλημα είναι όταν περνάει η περίοδος έκτακτης ανάγκης, επιστρέφεις στη δική σου αγορά ομολόγων και κάποια από αυτά τα νούμερα είναι πολύ, πολύ κακά. Είναι εντελώς ειρωνικό πόσο ευάλωτη είναι η Ευρώπη στην ανάκαμψη».

Το ράλι στο ευρωπαϊκό χρέος οφείλεται στο πρόγραμμα αγοράς ομολόγων της ΕΚΤ κατά τη διάρκεια της πανδημίας, ύψους 1,85 τρισ. ευρώ, το οποίο βοήθησε τις τσέπες των επενδυτών. Τον περασμένο χρόνο, οι κάτοχοι ιταλικών ομολόγων είχαν επιστροφές της τάξης του 10%. Σε μια δεκαετία, θα είχαν διπλασιάσει τα χρήματά τους.

«Η χώρα μπορεί να αναχρηματοδοτήσει το χρέος σε πολύ χαμηλότερες αποδόσεις χάρη στην ΕΚΤ, έτσι η κρίση ήταν στην πραγματικότητα μια κρυφή ευλογία για την Ιταλία», υποστηρίζει ο Χέντρικ Τουχ της Aegon Asset Management. «Οι χαμηλές αποδόσεις στα ιταλικά ομόλογα και spreads δεν γίνονται στη Ρώμη αλλά στις Βρυξέλλες και τη Φρανκφούρτη, κάτι που θα αποτελέσει ζήτημα για τις μακροχρόνιες προοπτικές των ιταλικών ομολόγων».

Αν και η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είπε την προηγούμενη εβδομάδα ότι θα ήταν «πρόωρο» να μιλήσουμε για χαλάρωση της υποστήριξης, η διαμάχη για το τι μέλλει γενέσθαι πλησιάζει γρήγορα. Κάποιοι είναι έτοιμοι να υποστηρίξουν στη συνάντηση του Ιουνίου ότι το έκτακτο πρόγραμμα αγοράς ομολόγων για την πανδημία πρέπει να κάνει ένα βήμα πίσω από το τρίτο τετράμηνο του έτους, ανέφερε το Bloomberg, επικαλούμενο πηγές που είχαν γνώση του ζητήματος.

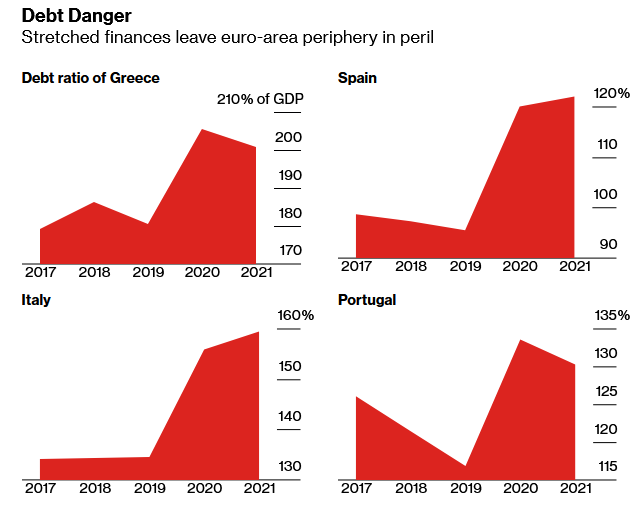

Παρά τις καθησυχαστικές λέξεις της Λαγκάρντ, τέτοιες συζητήσεις αποτελούν «καμπανάκι» για τους επενδυτές οι οποίοι έχουν επικεντρωθεί στη… μέρα της κρίσης. Χωρίς έκτακτη υποστήριξη, στο μικροσκόπιο θα μπει και πάλι το χρέος στην Ελλάδα, την Ιταλία και την Ισπανία, και αν είναι δυνατόν να ελεγχθεί. Το χρέος σε αυτές τις χώρες εκτινάχθηκε το 2020 εξαιτίας των δαπανών για την υγεία και την κρίση

Στη PGIM Fixed Income, η οποία έχει υπό τον έλεγχό της 968 δισ. δολάρια, ο επικεφαλής διεθνών ομολόγων Ρόμπερτ Τιπ επιμένει στα περιφερειακά ομόλογα που είχε στην κατοχή του από την εποχή της οικονομικής κρίσης, αλλά έχει αρχίσει να ανησυχεί για το μέλλον. «Το ρίσκο είναι πόσο φορτωμένη είναι η διαδικασία μετάβασης από ένα περιβάλλον με μεγάλη οικονομική τόνωση σε ένα οικονομικής ευθύτητας. Οι βάσεις είναι απαίσιες για κάποιες από αυτές τις χώρες», είπε.

Προς το παρόν, τα μέλη της Ε.Ε. ετοιμάζονται να ξοδέψουν χρήματα για το Ταμείο Ανάκαψης, το οποίο θα αρχίσει να μοιράζει λεφτά στα μισά του έτους. Ο Ιταλός πρωθυπουργός Μάριο Ντράγκι – ο οποίος είναι και ο πρώην πρόεδρος της ΕΚΤ στον οποίο χρεώνεται η σωτηρία του ευρώ στην τελευταία κρίση χρέους – ετοιμάζεται να αναδιαμορφώσει την οικονομία της Ιταλίας με περισσότερα από 200 δισ. ευρώ.

Και μπορεί αυτή η ένεση ρευστότητας να βοηθήσει την ανάκαμψη, η ερώτηση παραμένει αν θα δημιουργήσει ανάπτυξη αρκετά δυνατή για να ελαφρύνει το τεράστιο χρέος της Ιταλίας, το οποίο κυμαίνεται στο 160% του ΑΕΠ. Η Fitch Ratings προειδοποίησε αυτόν τον μήνα ότι η αναλογία χρέους ανά ΑΕΠ στην Ελλάδα θα παραμείνει πάνω από 200% φέτος και οποιαδήποτε αποτυχία να μειωθεί θα οδηγούσε σε μείωση της πιστοληπτικής ικανότητας της χώρας.

Μια άλλη βασική ερώτηση είναι πότε η ΕΕ θα επιβάλλει εκ νέου δημοσιονομικούς κανόνες – οι οποίοι διακόπηκαν κατά τη διάρκεια της πανδημίας – και τι μορφή θα έχουν αυτοί. Αν και η δημοσιονομική κατάσταση σε κάποιες χώρες πρέπει να αντιμετωπιστεί, υπερβολικά αυστηροί στόχοι – για παράδειγμα στα ελλείμματα – ίσως κάνουν μεγαλύτερο κακό παρά καλό, ρουφώντας τη ζωή από τις οικονομίες.

Η Saxo Bank – μια από τις μεγαλύτερες «Κασσάνδρες» για την ευρωπαϊκή περιφέρεια – προειδοποιεί ότι μπορεί να υπάρξει και δεύτερη κρίση χρέους, ξεκινώντας με την έξοδο ξένων επενδυτών από το ελληνικό χρέος, το οποίο κατέχουν κατά 90%. Η Saxo ανησυχεί ότι με τις αποδόσεις των αμερικανικών ομολόγων να είναι 60 πόντους παραπάνω από την αρχή του χρόνου – και με τη συναλλαγματική αντιστάθμιση να είναι εξαιρετικά ευνοϊκή – οι επενδυτές θα προτιμούσαν να βάλουν τα χρήματά τους εκεί από τα ευρωπαϊκά κράτη.

Για την ΕΚΤ, το δίλημμα αυτό θα την δει να πολεμά με τη συνεχή πρόκληση της ευρωζώνης: τη νομισματική πολιτική για 19 χώρες με εντελώς διαφορετική οικονομία, πληθωρισμό, ανεργία και χρέος. Αν η πολιτική γίνει πιο αυστηρή, τότε τα περιφερειακά έθνη θα χάσουν, με τα τεράστια χρέη τους να είναι πιο δύσκολο να χρηματοδοτηθούν.

«Είναι πολύ δύσκολο να δω κάτι άλλο στο μέλλον παρά δημοσιονομική λιτότητα», λέει ο Λόνεργκαν. «Δεν ξέρω πότε θα χτυπήσει αλλά νομίζω ότι οι πιθανότητες εκτινάσσονται με μια πιο προσεκτική ματιά στα πιο ευάλωτα μέρη της ευρωπαϊκής αγοράς ομολόγων».

Latest News

Πόσα δολάρια θα κοστίσει στις ΗΠΑ η προσάρτηση της Γροιλανδίας; – Τι εκτιμούν οι άνθρωποι του Τραμπ

Οι αρμόδιες υπηρεσίες στις ΗΠΑ έχουν περάσει ήδη σε εκτιμήσεις κόστους-οφέλους, παρά τις διαθνείς αντιδράσεις

Η δικαστής που έριξε στο καναβάτσο τον Μασκ - Αβέβαιο το μέλλον του στο DOGE

Ο πρόεδρος των ΗΠΑ είπε στους έμπιστους ότι ο ρόλος του Ιλον Μασκ στο υπουργείο DOGE ίσως τελειώσει νωρίτερα από το αναμενόμενο

Δε γλιτώνουν ούτε τα κουτάκια μπύρας από τους δασμούς Τραμπ

Το Υπουργείο Εμπορίου των ΗΠΑ αναθεώρησε την Τετάρτη τους δασμούς 25% του προέδρου Ντόναλντ Τραμπ στα παράγωγα προϊόντα από αλουμίνιο

«Εγχειρίδιο για αρχάριους και μη» - Όλα για τους δασμούς πριν ο Τραμπ πατήσει τη σκανδάλη

Ένας εύχρηστος οδηγός που εξηγεί πώς λειτουργούν οι δασμοί, ποιος εισπράττει τα έσοδα, ποιος τους πληρώνει και ποιες είναι οι συνέπειες τους

Μοιάζει όλο και περισσότερο με «βαρίδι» - Ο Μασκ θα αποχωρήσει από την κυβέρνηση, είπε ο Τραμπ

Ο πρόεδρος είναι ευχαριστημένος με τον Μασκ, αλλά η απόφαση έρχεται καθώς ο μεγιστάνας της τεχνολογίας μοιάζει όλο και περισσότερο με... πολιτικό βάρος

![Tesla: Καταποντισμός για τις πωλήσεις στο χειρότερο τρίμηνο από το 2022 – Σε σταυροδρόμι η εταιρεία EV [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/ilon-musk-tesla-1024x737-1-600x432.jpg)

Η Tesla σε μεγάλο σταυροδρόμι - Καταποντισμός πωλήσεων και χειρότερο τρίμηνο από το 2022 [γράφημα]

Ενίσχυση του ανταγωνισμού από Κίνα και Ευρωπαίους κατασκευαστές, αλλά και πολιτική εμπλοκή του Μασκ, οδηγούν σε πτώση πωλήσεων της Tesla

Βαριά «καμπάνα» σε εταιρεία της Deutsche Bank για greenwashing

Βαρύ το πρόστιμο για την asset manager της Deutsche Bank μετά από μακροχρόνιες έρευνες από τις αρχές των ΗΠΑ και της Γερμανίας

Η Nintendo ανακοίνωσε την ημερομηνία κυκλοφορίας του Switch 2

Ανακοίνωσε ότι το Mario Kart World θα είναι στην αρχική λίστα παιχνιδιών για το Nintendo Switch 2 - Οι νέες δυνατότητες της κονσόλας

Πολιτική αστάθεια και μείωση αποθεμάτων πλήττουν την Τουρκία - Τι είδε η Fitch

Η σύλληψη του Ιμάμογλου στις 19 Μαρτίου οδήγησε σε αστάθεια στις χρηματοπιστωτικές αγορές - Η Τουρκία και η πιστοληπτική της ικανότητα

Η άδεια ενός καζίνο στη Ν. Υόρκη και το... τζάκποτ 115 εκατ. δολαρίων του Τραμπ

Ο Τραμπ θα κερδίσει πολλά εάν κρατικοί αξιωματούχοι στη Νέα Υόρκη χορηγήσουν άδεια τυχερών παιχνιδιών σε συγκεκριμένη εταιρεία

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης