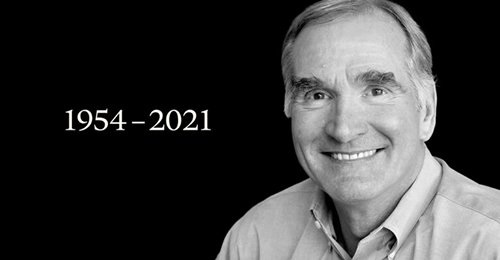

Το λεγόμενο μοντέλο Yale έφερε επανάσταση στον τρόπο με τον οποίο τα αμερικανικά πανεπιστήμια διαχειρίζονται τις επενδύσεις τους. Ο αρχιτέκτονάς του, David Swensen, επικεφαλής του καταπιστεύματος του κορυφαίου πανεπιστημίου από το 1985, πέθανε. Ο διάδοχος του Swensen, όπως και οι πολλοί άλλοι που προσπάθησαν και δεν κατάφεραν να ακολουθήσουν το επιτυχημένο ρεκόρ του, θα παλέψουν πολύ να τον φτάσουν.

Ο Swensen, ο οποίος ήταν 67 ετών, πρωτοστάτησε σε μια βασική ιδέα. Γιατί να παραμείνει κανείς σε παραδοσιακούς συνδυασμούς χαρτοφυλακίου μετοχών δημοσίων εταιρειών και ομολόγων mainstream όταν ένα πανεπιστήμιο έχει την πολυτέλεια ενός δυνητικά επενδυτικού ορίζοντα αιώνων; Το αποτέλεσμα ήταν η διαφοροποίηση σε διαφορετικά είδη περιουσιακών στοιχείων, συμπεριλαμβανομένων λιγότερο ρευστών τομέων όπως ιδιωτικά κεφάλαια, αμοιβαία κεφάλαια κινδύνου και ακόμη και δασοκομία.

Για το Yale, έχει αποδώσει. Τα τελευταία 10 χρόνια, με πολλές από τις αρχικές ιδέες του Swensen να έχουν ήδη υιοθετηθεί ευρέως, το πανεπιστήμιο από το οποίο αποφόιτησε ο Swensen εκτιμά ότι η προσέγγισή του προσέθεσε 9,5 δισεκατομμύρια δολάρια στα περιουσιακά του στοιχεία (αξίας 31,2 δισεκατομμυρίων δολαρίων τον περασμένο Ιούνιο) σε σχέση με τη μέση απόδοση που επιτεύχθηκε από τα ταμεία άλλων κολεγίων και πανεπιστημίων.

«Ας μοιάσουμε όλοι σαν Yale» ήταν η ιδέα που κατέλαβε τον κλάδο για ένα διάστημα, αναφέρει ένα έγγραφο του 2010 της εταιρείας επενδύσεων GMO. Ωστόσο, οι δεξιότητες και ο πολιτισμός μιας ομάδας είναι δύσκολο να αντιγραφούν. Άλλα κολέγια δεν είχαν την ίδια επιτυχία. Ο Swensen προειδοποίησε εναντίον των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου, υποδηλώνοντας ότι ο Yale ήταν μοναδικά τοποθετημένο για να επιλέξει διευθυντές που είναι πιθανό να υπεραποδώσουν.

Το Πανεπιστήμιο του Χάρβαρντ, το οποίο ουσιαστικά μετέτρεψε το επενδυτικό γραφείο του σε hedge fund κάποια στιγμή, δεν έχει φτάσει την απόδοση του Yale. Η ετήσια απόδοση 10,9% του Yale κατά την τελευταία δεκαετία κατατάσσεται τρίτη μεταξύ των πανεπιστημίων των ΗΠΑ, σύμφωνα με τον Charles Skorina, μια εταιρεία αναζήτησης στελεχών. Το Χάρβαρντ, το μόνο μεγαλύτερο καταπίστευμα με 41,9 δισεκατομμύρια δολάρια, κατόρθωσε να φτάσει μόνο στην 51η θέση.

Ένας παράγοντας που συνέβαλε ήταν η μακροπρόθεσμη δέσμευση τους Swensen, τόσο για επενδύσεις όσο και στο ίδιο το Yale. Τα αφεντικά των οκτώ από τους 10 κορυφαίους σε αποδόσεις στη λίστα της Skorina είναι στη θέση τους για 10 ή περισσότερα χρόνια και ο Swensen είχε τη πιο μακροχρόνια θητεία απ’ όλους.

Ένα άλλο ήταν μια σχετική έλλειψη προσωπικής απληστίας. Το 2017, το Yale πλήρωσε τον Swensen 4,3 εκατομμύρια δολάρια, σύμφωνα με άλλη ανάλυση της Skorina. Εκτός από τη Νοτρ Νταμ και το Χάρβαρντ, που έδωσαν τους αρχηγούς επενδύσεών τους πάνω από δύο φορές περισσότερο, αυτή ήταν η μεγαλύτερη αμοιβή στον τομέα του.

Αλλά αν ο Swensen σταματούσε μετά από 10 ή 20 χρόνια για να ξεκινήσει ένα hedge fund, θα μπορούσε εύκολα να έχει εκατοντάδες φορές περισσότερα. Αυτά τα χαρακτηριστικά του αποφοίτου του Yale κάνουν το μοντέλο Yale πολύ δυσκολότερο προς μίμηση.

REUTERS BREAKINGVIEWS

Latest News

Όταν τηλεφωνούν οι εξωγήινοι επενδύστε στον «μικρό πράσινο κύκνο»

Θα μπορούσαν να ανοίξουν νέες αγορές - ακόμα κι αν απέχουν 124 έτη φωτός

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Επιχειρήσεις: Με τι επιτόκιο δανείζονται – Πώς θα ξεκλειδώσει περισσότερη ρευστότητα [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/daneia-trapezes-768x432-1-600x338.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης