Ερχονται αυστηρότεροι κανονισμοί για τους χρηματιστηριακούς δείκτες

Η κίνηση της Επιτροπής Κεφαλαιαγοράς κατά της S&P υπονοεί την ύπαρξη «βαθύτερης, ανείπωτης ανησυχίας» σχετικά με την αντικειμενικότητα.

Η κίνηση της Επιτροπής Κεφαλαιαγοράς κατά της S&P υπονοεί την ύπαρξη «βαθύτερης, ανείπωτης ανησυχίας» σχετικά με την αντικειμενικότητα.

Είναι εύκολο να απορρίψεις ως τίποτα το πρόστιμο των 9 εκατ δολαρίων που πρόσφατα επιβλήθηκε στους χρηματιστηριακούς δείκτες της S&P Dow Jones για κάποιο ασήμαντο τεχνικό πρόβλημα σε έναν μικρό, εσωτερικό δείκτη. Η υπόθεση είναι περίπλοκη και πηγαίνει τρία χρόνια πίσω. Ποιος νοιάζεται; Πολλοί. Παρότι η ενέργεια της Επιτροπής Κεφαλαιαγοράς των ΗΠΑ δεν έχει την ισχύ μιας υποθεσης εσωτερικής πληροφόρησης, μπορεί να αποδειχθεί ως η μετριοπαθής αρχή μιας καθυστερημένης προσπάθειας για να αντιμετωπιστεί ένα από τα λιγότερο-εκτιμημένα όμως ακανθώδη ζητήματα στα σύγχρονα χρηματιστήρια: την αυξανόμενη ισχύ και σπουδαιότητα των δεικτών και το ολιγοπώλιο πίσω τους. Η δημιουργία δεικτών ήταν μια πολύ ήσυχη δραστηριότητα, που συχνά άρχιζαν εξειδικευμένες εφημερίδες ως υπηρεσία στους συνδρομητές τους. Δεν ήταν ιδιαίτερα κερδοφόρα, σημαντική ή περίπλοκη και θεωρείτο σαν ένας τρόπος για την προσπάθεια μέτρησης της οικονομικής ισχύος.

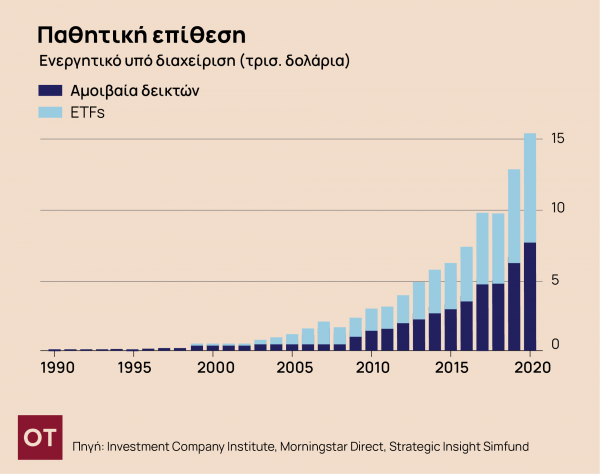

Όταν ο Τσαρλς Ντάου το 1884 δημιούργησε την αρχική έκδοση των διάσημων δεικτών που φέρουν το όνομά του, ο δείκτης είχε στη σύνθεσή του 9 μετοχές σιδηροδρόμων, μια ναυτιλιακή εταιρεία και την Western Union. Η σύγχρονη περίοδος δεικτών άρχισε το 1957, όταν η Standard & Poor’s παρουσίασε τον πρώτο δείκτη χρηματιστηρίου με λειτουργία υπολογιστή. Όμως είναι την τελευταία δεκαετία που η σπουδαιότητα των δεικτών καταγράφει εκρηκτική αύξηση και η βιομηχανία των δεικτών (τουλάχιστον στις μετοχές) έχει συνασπισθεί στις «Big Three”, S&P, MSCI, FTSE Russell. Αυτές οι τρείς έχουν περίπου το 70% της αγοράς και είναι εξαιρετικά κερδοφόρες. Εχουν συγκεντρώσει διακριτικά ψευδο-ρυθμιστικές εξουσίες στις παγκόσμιας αγορές, εκμεταλλευόμενες την επιρροή τους πάνω σε επενδυτικές ροές αξίας τρις δολαρίων. Οι δείκτες μεταμορφώθηκαν από φωτογραφικά στιγμιότυπα της αγοράς σε δύναμη που ασκεί επιρροή επάνω τους –λόγω των 15 τρις δολαρίων που βρίσκονται τοποθετημένα σε παθητικά επενδυτικά ταμεία. Οι πάροχοι δεικτών πασχίζουν να είναι τίμιοι, αυστηροί και βασισμένοι σε κανόνες, ενώ οι δείκτες συχνά θεωρούνται ως αντικειμενικές και μαθηματικές αντανακλάσεις των αγορών. Κι όμως είναι αναπόφευκτα υποκειμενικοί, όσον οι πάροχοι αποφασίζουν τους όρους εισαγωγής, απομάκρυνσης και στάθμισης.

Σήμερα αυτές είναι αποφάσεις με τεράστιες επιπτώσεις. Υποτιμώντας την αυξανόμενη σπουδαιότητά τους, η βιομηχανία πέρυσι υπέφερε το πρώτο σκάνδαλο εσωτερικής πληροφόρησης, όταν η Επιτροπή Κεφαλαιαγοράς άσκησε δίωξη σε υπάλληλο της S&P με την κατηγορία ότι έβαλε στην τσέπη του 900.000 δολάρια μέσω συναλλαγής κάνοντας χρήσης εμπιστευτικής πληροφορίας. Η πιο πρόσφατη υπόθεση είναι περίπλοκη. Η Επιτροπή Κεφαλαιαγοράς επέβαλε πρόστιμο 9 εκατ δολαρίων για τη σύντομη δημοσιοποίηση παλαιών τιμών για έναν δείκτη που υποστηρίζει ένα αμοιβαίο ταμείο συνδεδεμένο με την μεταβλητότητα γνωστό ως XIV στις 5 Φεβρουαρίου 2018, μια ημέρα έντονης συναλλακτικής δραστηριότητας γνωστή ως “Volmageddon”.

Σε ανακοίνωσή τους, οι δείκτες S&P DJI δεν παραδέχθηκαν ούτε αρνήθηκαν την κατηγορία, όμως αποδέχθηκαν το πρόστιμο και δήλωσαν ότι «λαμβάνουν αυτά τα ζητήματα σοβαρά και ότι είναι δεσμευμένοι στη διαφάνεια και την ακεραιότητα της διαδικασίας καθορισμού δεικτών αναφοράς». Το κεντρικό πρόβλημα ήταν ένας μηχανισμός γνωστός ως «auto-hold» ο οποίος ενεργοποιήθηκε όταν οι τιμές κινήθηκαν ασυνήθιστα βίαια, χαρακτηριστικό το οποίο δεν είχε γίνει δημόσια γνωστό. Με άλλα λόγια, ήταν μια αρκετά ιδιοσυγκρασιακή κατάταση. Ναι, υπάρχουν υπόνοιες ότι αυτό ίσως έχει ευρύτερες επιπτώσεις. Για παράδειγμα, η Επιτροπή αποκάλυψε ότι την συγκεκριμένη ημέρα, ένας από τους δύο διαχειριστές δεικτών που ήταν υπεύθυνος του δείκτη XIV δεν βρισκόταν στο γραφείο, αφήνοντας μόνο έναν υπάλληλο για να παρακολουθεί «χιλιάδες δείκτες». Ακόμη και το ίδιο το σώμα της βιομηχανίας δεικτών εκτιμά ότι υπάρχουν περισσότεροι από 3 εκατομμύρια δείκτες που διατηρούνται ταυτόχρονα από τα μέλη τους.

Τον περισσότερο καιρό, αυτό δεν είναι πρόβλημα. Μεγαλύτεροι, πιο σημαντικοί δείκτες όπως ο S&P 500 παρακολουθούνται περισσότερο επιμελώς απ’ ότι οι εξειδικευμένοι δείκτες. Τα μικρά τεχνικά προβλήματα είναι εξαιρετικά σπάνια. Όμως όπως η επικεφαλής της Επιτροπής Εστερ Πίρς σχολίασε, πως η απόφαση της Επιτροπής «υπονοεί ότι υπάρχει μια βαθύτερη, ανείπωτη ανησυχία» ότι οι πάροχοι δεικτών δεν κυβερνώνται από το ρυθμιστικό πλαίσιο που καλύπτει τις δραστηριότητές τους. Ειδικότερα, η Πιρς, διορισμένη από τους Ρεπουμπλικάνους και που συχνά αντιτάχθηκε στην ενίσχυση του ρόλου των ρυθμιστικών αρχών, δήλωσε ότι είναι ανοικτή στην εξερεύνηση ενός τέτοιου πλαισίου.

Η Ευρωπαϊκή Ενωση τώρα ρυθμίζει αυτή την αγορά και η δράση της αμερικανικής αρχής σημαίνει ότι ίσως εξετάζει την κατάργηση της «εξαίρεσης του εκδότη» που προστατεύει τους παρόχους δεικτών από πιο αυστηρή ρυθμιστική εποπτεία. Το αν αυτό είναι η σωστή προσέγγιση είναι δύσκολο να πει κανείς. Το να κάνεις τους παρόχους δεικτών θεματοφύλακες δεν πρόκειται να λύσει τα δύσκολα ζητήματα και μπορεί να οδηγήσει στην θέσπιση νέων. Ωστόσο, το βιβλίο κανονισμού αναμφίβολα πρέπει να ανανεωθεί ώστε να αντανακλά τη σύγχρονη πραγματικότητα.

Όταν τηλεφωνούν οι εξωγήινοι επενδύστε στον «μικρό πράσινο κύκνο»

Θα μπορούσαν να ανοίξουν νέες αγορές - ακόμα κι αν απέχουν 124 έτη φωτός

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης