Μια νέα οικονομική εποχή ανατέλλει: Eρχεται για να μείνει ο πληθωρισμός;

Τρείς δεκαετίες μετά την επιτυχία των αρχών στις ανεπτυγμένες οικονομίες να καταπνίξουν το τέρας του πληθωρισμού, οι αρχές παραμένουν σίγουρες ότι τα πράγματα βρίσκονται υπό έλεγχο. Η μήπως όχι;

Η συνεδρίαση της οικονομικής επιτροπής της Federal Reserve τον Δεκέμβριο ήταν απλή ρουτίνα. Οι διαμορφωτές πολιτικής συμφώνησαν ότι η οικονομία θα αντιμετωπίσει τα αυξανόμενα επίπεδα δαπανών «χωρίς κάποια γενική ανοδική πίεση στις τιμές». Παρότι οι τιμές κάποιων πρώτων υλών αυξάνονταν απότομα, «τα τελικά προϊόντα δεν υπόκειντο σε ανοδικές πιέσεις κόστους». Ο γενικός πληθωρισμός, κατέληγε η επιτροπή, δεν αποτελεί σοβαρό λόγο ανησυχίας. Η συνεδρίαση αυτή έγινε στις 15 Δεκεμβρίου 1964, δύο εβδομάδες πριν την έναρξη της 17ετούς περιόδου την οποία σήμερα η Fed χαρακτηρίζει O Μεγάλος Πληθωρισμός.

Τα σημεία καμπής στις τάσεις των τιμών τείνουν να συμβαίνουν τη στιγμή που οι αρχές και οι απόψεις των εμπειρογνωμόνων απορρίπτουν τους κινδύνους. Η τρέχουσα συγκλίνουσα άποψη είναι ότι οι αυξήσεις τιμών στα εμπορεύματα και τις αγορές αγαθών εξηγούνται σαφέστατα με την πανδημία και ότι οι κίνδυνοι επανεμφάνισης του παγκόσμιου πληθωρισμού παραμένουν μακρινοί. Τρεις δεκαετίες μετά την επιτυχία των αρχών στις ανεπτυγμένες οικονομίες να καταπνίξουν το τέρας του πληθωρισμού, οι αρχές παραμένουν σίγουρες ότι τα πράγματα βρίσκονται υπό έλεγχο. Το «μάντρα» της εποχής συνοψίζεται στις δηλώσεις του Αντριου Μπέιλι, διοικητή της Τράπεζας της Αγγλίας, ο οποίος αρέσκεται να λέει ότι παρακολουθεί τον πληθωρισμό «εξαιρετικά προσεκτικά» αλλά όχι με ανησυχία. Η άποψη αυτή παραμένει η επικρατούσα, αλλά χάνει υποστηρικτές.

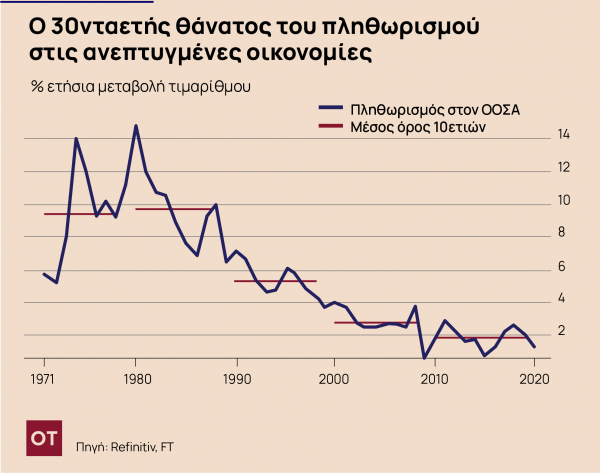

Μια αξιοσημείωτη διαφοροποίηση είναι ο Ρότζερ Μπούτλ, συγγραφέας του βιβλίου «Ο Θάνατος του Πληθωρισμού», ο οποίος επισήμανε την επερχόμενη μείωση στις αυξήσεις τιμών στα μέσα του 1990. Ο Μπουτλ σήμερα ανησυχεί. «Οι χρηματοπιστωτικές αγορές πρόκειται να αρχίσουν να συνηθίζουν την επιστροφή προβληματικών θεμάτων τα οποία μέχρι πρόσφατα θεωρούσαν νεκρά,» έγραψε τον Μάιο. Οι σημερινοί κεντρικοί τραπεζίτες δεν είχαν να αντιμετωπίσουν το πρόβλημα του πληθωρισμού στη διάρκεια της καριέρας τους. Εχοντας καταγράψει μέσον όρο 10% ετησίως στις δεκαετίες του 1970 και του 1980, ο παγκόσμιος πληθωρισμός έπεσε στο 5% στη δεκαετία του 1990 στα κράτη-μέλη του ΟΟΣΑ, στο 3% στη δεκαετία του 2000 και στο 2% στη δεκαετία του 2010. Το ερώτημα σήμερα είναι κατά πόσον υπάρχει εφυσηχασμός Ο κόσμος εισέρχεται ξανά σε μια περίοδο πληθωρισμού;

Ενώ πολλά νοικοκυριά θεωρούν πως η περιγραφή της σταθερότητας τιμών δεν περιλαμβάνει τον πληθωρισμό, οικονομολόγοι και διαμορφωτές πολιτικής υποστηρίζουν μια ήπια ετήσια άνοδο των τιμών κατά περίπου 2%. Η εκτίμηση αυτή μειώνει τον κίνδυνο ότι μια οικονομική κρίση μπορεί να προκαλέσει μια αποπληθωριστική τάση όπου δαπάνες, τιμές και μισθοί υποχωρούν, αυξάνοντας το πραγματικό βάρος των χρεών και υπονομεύοντας τις δαπάνες. Ο Χόλγκερ Σμίντινγκ, επικεφαλής οικονομολόγος στην Berenberg Bank, εξηγεί ότι ο χαμηλός πληθωρισμός βοηθά την οικονομία επιτρέποντας την ήπια προσαρμογή κάποιων τομέων. «Ο υψηλότερος πληθωρισμός μειώνει τις οικονομικές προσαρμογές καθώς δημιουργεί περισσότερο χώρο για αλλαγές στους μισθούς χωρίς την ανάγκη για μειώσεις μισθών σε τομείς που βρίσκονται υπό πίεση», υποστηρίζει. Σε πιο ανεπτυγμένες οικονομίες, τις ΗΠΑ, την Ευρωζώνη και την Ιαπωνία- οι κεντρικές τράπεζες απέτυχαν στην επίτευξη των στόχων για πληθωρισμό γύρω στο 2% παρά το γεγονός ότι μείωσαν τα επιτόκια στο μηδέν και διοχέτευσαν τρισεκατομμύρια δολάρια, ευρώ και γιεν για να τονώσουν τις οικονομίες τους, αγοράζοντας κρατικό χρέος. Μια μέτρια άνοδος του πληθωρισμού θα ήταν καλοδεχούμενη από τις κεντρικές τράπεζες, οι οποίες γενικά έχουν ως κύρια αποστολή την σταθερότητα των τιμών.

Παρότι ο πληθωρισμός δεν αυξήθηκε σημαντικά στις ΗΠΑ μέχρι τα μέσα της δεκαετίας του 1960, το Ηνωμένο Βασίλειο κατέγραψε επίμονες αυξήσεις τιμών από την προηγούμενη δεκαετία εν μέρει λόγω των υποτιμήσεων της στερλίνας. Και φέτος, η βασική οικονομική ανησυχία που αφορά στις τιμές ήταν ο κίνδυνος πως οι χώρες θα ακολουθήσουν το παράδειγμα της Ιαπωνίας, η οποία παλεύει με ήπιο αποπληθωρισμό εδώ και 30 χρόνια. Τέτοια ήταν η δυσκολία του να διατηρείς τον πληθωρισμό σε αρκετά υψηλά επίπεδα που ορισμένοι οικονομολόγοι άρχισαν να αμφισβητούν το δόγμα Μπερνάνκι, του πρώην προέδρου της Federal Reserve, ο οποίος υποστήριξε το 2002 ότι «σε ένα σύστημα χαρτονομισμάτων, μια αποφασισμένη κυβέρνηση μπορεί πάντα να αυξάνει τις δαπάνες και να προκαλεί θετικό πληθωρισμό». Όμως αυτή η άποψη για τον κόσμο άλλαξε άρδην το 2021.

(REUTERS/Kevin Lamarque/File Photo)

Η νέα πολιτική της κυβέρνησης Μπάιντεν –δανεισμός και δαπάνες χωρίς όρια- τόνωσε τις αποταμιεύσεις στη διάρκεια της πανδημίας προσφέροντας στα νοικοκυριά πρόσθετη δύναμη πυρός, δημιούργησε στενότητα στην προσφορά αγαθών και οδήγησε σε αντιστροφή των πτωτικών πιέσεων στους μισθούς και τις τιμές παγκοσμίως. Ο συνδυασμός αυτός επανέφερε τους φόβους για υπερβολικό πληθωρισμό. Κανείς δεν μιλάει για τον υπερπληθωρισμό που γνώρισε η Δημοκρατία της Βαϊμάρης στη Γερμανία το 1923 ή η Λατινική Αμερική στη δεκαετία του 1980, ή ακόμη και ο παγκόσμιος πληθωρισμός του 10% στη δεκαετία του 1970, όμως οι τιμές άρχισαν να αυξάνονται σε επίπεδα που δεν είχαν εμφανιστεί σε μα γενιά. Όταν, τον Απρίλιο, ο πληθωρισμός στις ΗΠΑ εκτινάχθηκε στο 4,2%, οι χρηματοπιστωτικές αγορές τρόμαξαν. Η νέα ανησυχία για την επιστροφή του πληθωρισμού δεν συνδέεται μόνο με τις άμεσες οικονομικές δυνάμεις αλλά αντανακλά επίσης μακροπρόθεσμες, υποκείμενες αλλαγές στη δομή της παγκόσμιας οικονομίας.

Τα επιθετικά προγράμματα οικονομικής στήριξης υιοθετούνται την ίδια στιγμή που η παγκόσμια οικονομία νιώθει τον αντίκτυπο της γήρανσης του πληθυσμού και την ωρίμανση της σαρακονταετούς περιόδου μετάβασης στην Κίνα. Ο πληθωρισμός άρχισε να απογειώνεται μετά το πετρελαϊκό σόκ του 1973 όταν ο ΟΠΕΚ επέβαλε εμπάργκο πετρελαίου στη Δύση εν μέσω έντασης στη Μέση Ανατολή. Επιπλέον, η ιστορία διδάσκει πως ούτε οι πολιτικοί, οι οικονομολόγοι και οι διαμορφωτές πολιτικής μπορούν να εγγυηθούν ότι ο κόσμος θα διατηρήσει χαμηλό και σταθερό πληθωρισμό. Όπως αποδεικνύει η εμπειρία της Fed από το 1960, τα σημεία καμπής του πληθωρισμού εμφανίζονται χωρίς προειδοποίηση. Αντίθετα με τις ΗΠΑ, όπου δεν υπήρχε φόβος πληθωρισμού μετά τον δεύτερο παγκόσμιο πόλεμο, η ανησυχία του πληθωρισμού υπήρχε πάντα στο Ηνωμένο Βασίλειο λόγω των υποτιμήσεων της στερλίνας και των υψηλών τιμών εισαγωγής στη χώρα στη διάρκεια της περιόδου πλήρους απασχόλησης στις δεκαετίες του 1950 και του 1960, όπως αναφέρει ο Νικ Κραφτς, καθηγητής οικονομικής ιστορίας στο πανεπιστήμιο του Σάσεξ.

Όμως ο πληθωρισμός απογειώθηκε την επόμενη δεκαετία του 1970 μετά το πετρελαϊκό σοκ του ΟΠΕΚ και την αλλαγή κυβερνητικής πολιτικής από τη λιτότητα στα μαζικά προγράμματα στήριξης που ώθησαν την οικονομία σε υπερβολικά επίπεδα απασχόλησης, όπως τόνισε ο Κραφτς. Ερευνα του Λούκα Μπενάτι, καθηγητή στο πανεπιστήμιο της Βέρνης, αναφέρει ότι η πίστη του κόσμου στις κεντρικές τράπεζες και στην ικανότητά τους να ελέγχουν την κατάσταση είναι μάλλον υπερβολική. Η πληθωριστική πίεση της δεκαετίας του 1970 στο Ηνωμένο Βασίλειο ήταν τόσο ισχυρή που όταν δοκίμασε την επανάληψη της ιστορίας σε πολλαπλές προσομοιώσεις με την υπόθεση ότι μια ανεξάρτητη κεντρική τράπεζα έχει τον έλεγχο των τιμών, οι πληθωριστικές δυνάμεις ήταν πιο ισχυρές από οποιαδήποτε δράση αναλάμβανε η Τράπεζα της Αγγλίας. Ο πληθωρισμός εκτινάχθηκε στο 26,9% το 1975. Σύμφωνα με την Κάρεν Γουόρντ, στέλεχος της JPMorgan Asset Management, το δόγμα Μπερνάνκι εξακολουθεί να ισχύει και δεν θα πρέπει να το ξεχνά κανείς. «Πάντα θεωρούσαμε ότι η δομική πλευρά που ενισχύει την προσφορά όπως η τεχνολογία και η παγκοσμιοποίηση είναι τόσο σημαντικές που δεν θα μπορούσαμε ποτέ να την ξεπεράσουμε με ζήτηση και τελικά να δημιουργήσουμε πληθωρισμό», υποστηρίζει η Γουόρντ.

Αυτός ακριβώς είναι ο φόβος που αρχίζει να κυριαρχεί σήμερα στις ΗΠΑ και την Ευρώπη. Μαζί με την ανάκαμψη των τιμών ενέργειας σε προ-πανδημίας επίπεδα, υπάρχει η έλλειψη μικρο-επεξεργαστών, προϊόντων ξυλείας, πολλών μετάλλων, ακόμη και τυριών. Αυτά είναι προάγγελοι υψηλότερου πληθωρισμού, όμως οι αγορές ανησυχούν ότι ο πιο σημαντικός λόγος αυξημένου πληθωρισμού είναι τα δημοσιονομικά και νομισματικά πακέτα τόνωσης των οικονομιών, τα οποία έχουν οδηγήσει σε πολύ ταχύτερη οικονομική ανάκαμψη στις ανεπτυγμένες οικονομίες απ΄ ότι όλοι περίμεναν στο τέλος του 2020. Με την οικονομική πολιτική να πατάει το γκάζι με πρωτοφανείς ρυθμούς, οι δαπάνες μπορεί να ξεπεράσουν την ικανότητα των οικονομιών να προσφέρουν αγαθά και υπηρεσίες, ειδικά αν η κρίση του κορονοϊού και η κυβερνητική στήριξη θα έχουν αφήσει τους ανθρώπους με λιγότερη διάθεση για δουλειά, δημιουργώντας έλλειψη εργατικών χεριών και σημαντική πίεση στις εταιρείες να αυξήσουν τους μισθούς.

REUTERS/Christopher Aluka Berry/File Photo

Είναι τέτοια η πιθανή ανισορροπία ανάμεσα στην καλπάζουσα ζήτηση και πιο περιορισμένη προσφορά, ειδικά στις ΗΠΑ, που ορισμένοι υποστηρικτές κεντρο-αριστερών πολιτικών ιδεών θεωρούν ότι τα προειδοποιητικά σημάδια είναι ήδη ορατά. Ο Λάρι Σάμερς, υπουργός Οικονομικών στην κυβέρνηση Κλίντον, πιστεύει ότι η πολιτική έχει γίνει υπερβολικά χαλαρή, ασκώντας επανειλημμένα κριτική για «επικίνδυνο εφησυχασμό» στο θέμα του πληθωρισμού. Ενώ ο Λευκός Οίκος απάντησε, λέγοντας ότι «η ισχυρή οικονομία εξαρτάται σε μια ισχυρή βάση δημοσίων επενδύσεων και οι επενδύσεις σε εργαζόμενους, οικογένειες και κοινότητες αποδίδουν τις επόμενες δεκαετίες,» ακόμη και η Τζάνετ Γέλεν, η υπουργός Οικονομικών αναγνώρισε την πιθανή ανάγκη αύξησης των επιτοκίων «ώστε να διασφαλιστεί ότι η οικονομία δεν πρόκειται να υπερθερμανθεί».

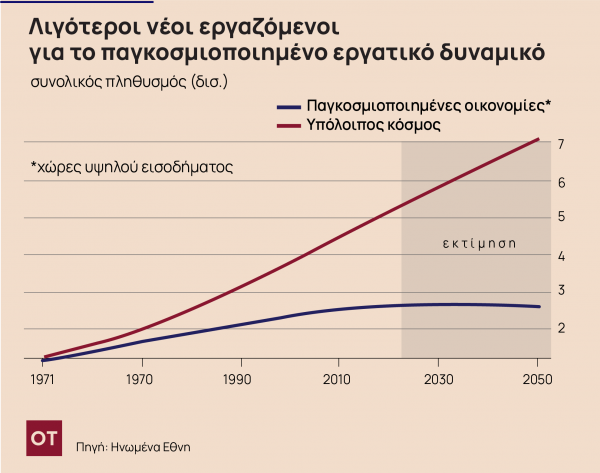

Η αλλαγή πολιτικής έγινε σε ένα σημείο που οι οικονομολόγοι γενικά αποδέχονται ότι μερικές από τις μεγάλες παγκόσμιες δυνάμεις που διατηρούν χαμηλά τις τιμές είναι πολύ ασθενέστερες απ΄ ό,τι στον παρελθόν. Στις δεκαετίες του 1990 και του 2000, η παγκοσμιοποίηση οδήγησε σε τεράστια μεταφορά της παραγωγής αγαθών από τις οικονομίες υψηλού μισθολογικού κόστους στην Κίνα και την ανατολική Ευρώπη, επιταχύνοντας την μείωση της δύναμης των εργαζομένων στις ανεπτυγμένες οικονομίες να αναγκάζουν τους εργοδότες να πληρώνουν καλύτερα, διατηρώντας χαμηλά τις τιμές. Όμως αυτές οι δυνάμεις βρίσκονται σε σημείο καμπής, σύμφωνα με τον Τσαρλς Γκούντχαρτ, πρώην επικεφαλής οικονομολόγο στην Τράπεζα της Αγγλίας, ο οποίος υποστηρίζει ότι λιγότεροι νέοι εργαζόμενοι ενσωματώνονται στο παγκόσμιο εργατικό δυναμικό σε μια περίοδο συρρίκνωσης του δυναμικού στις ανεπτυγμένες οικονομίες καθώς λόγω της γήρανσης του πληθυσμού θα υπάρξει πίεση στις επιχειρήσεις να αυξήσουν τους μισθούς, ενισχύοντας τις πληθωριστικές πιέσεις. Η αλλαγή στις δημογραφικές πιέσεις είναι ορατή για μια δεκαετία και μεγαλώνει, τονίζει ο Γκούντχαρτ, ο οποίος ωστόσο αποφεύγει να βάλει ημερομηνία στον επερχόμενο πληθωρισμό. Τονίζει μάλιστα ότι η αύξηση της ζήτησης για διακοπές στο Ηνωμένο Βασίλειο θα ανεβάσει τις τιμές στις ενοικιάσεις δωματίων, ξενοδοχείων ακόμη και στο παγωτό αυτό το καλοκαίρι. «Θα πρέπει να είσαι άγιος για να μην ανεβάσεις τις τιμές σου,» επισημαίνει.

Οι δημογραφικές πιέσεις δεν είναι κάτι που μπορεί να αντιστραφεί γρήγορα, ούτε οι δυνάμεις της παγκοσμιοποίησης που έχουν γίνει πολιτικά μη-δημοφιλείς σε πολλές ανεπτυγμένες οικονομίες. Η τάση αυτή είναι πιο έντονη στις ΗΠΑ όπου οικονομολόγοι όπως ο Ανταμ Πόσεν, πρόεδρος του Peterson Institute for International Economics, καλεί τους Αμερικανούς «να αγκαλιάσουν την οικονομική αλλαγή αντί για τη νοσταλγία» στην εγχώρια παραγωγή, ειδικά τη μεταποίηση, ως μέσον για τη βελτίωση των συνθηκών διαβίωσης και την προώθηση μιας μη-πληθωριστικής ανάπτυξης.

Μέχρι στιγμής, ωστόσο, παρότι οι προσδοκίες της αγοράς για τον πληθωρισμό αυξήθηκαν θεαματικά το 2021, οι διαμορφωτές πολιτικής παραμένουν ήρεμοι. Υπάρχει μια αυξανόμενη κουβέντα στην Fed ότι σε κάποιο χρονικό σημείο τα μέλη της επιτροπής καθορισμού επιτοκίων θα χρειαστεί να σκεφτούν την αλλαγή της στάσης τους στη δημιουργία χρήματος και την αγορά κρατικών ομολόγων. Όμως η άποψη είναι ότι ο πληθωρισμός ανακάμπτει σε πιο φυσιολογικά επίπεδα και η κεντρική τράπεζα των ΗΠΑ έχει δεσμευτεί να διατηρήσει την υπερ-υποστηρικτική πολιτική της μέχρι να πετύχει μια πιο σταθερή ανάκαμψη. Αυτή είναι η σωστή προσέγγιση, υποστηρίζει η Λόρενς Μπουν, επικεφαλής οικονομολόγος του ΟΟΣΕ στο Παρίσι, άποψη που συμμερίζεται με αρκετές κεντρικές τράπεζες παγκοσμίως.

«Είναι πολύ νωρίς για συναγερμό πληθωρισμού,» υποστηρίζει και προσθέτει: «Δεν σημαίνει ότι δεν πρέπει να παρακολουθείς τι συμβαίνει όμως η σωστή πολιτική είναι να χαλαρώνεις τις εντάσεις στην πλευρά της προσφοράς περισσότερο από τη δράση των κεντρικών τραπεζών.» Στις περισσότερες οικονομίες παραμένει κενό στις αγορές εργασίας και οι μεγάλες δημογραφικές πιέσεις μπορούν να μειωθούν σημαντικά με επέκταση του ορίου συνταξιοδότησης, ενώ άλλες περιοχές της Ασίας και της Αφρικής θα ένιωθαν υπέροχα αν ενσωματώνονταν στην παγκόσμια οικονομία όπως έκανε η Κίνα.

Η άποψη της Μπουν αντανακλά την επικρατούσα άποψη ανάμεσα στους οικονομολόγους και στην πεποίθηση των κεντρικών τραπεζών ότι οποιαδήποτε άνοδος του πληθωρισμού εφέτος θα είναι παροδική και εύκολα διαχειρίσιμη χωρίς να χρειαστεί σημαντικά αυστηρότερη πολιτική. Όμως, για πρώτο φορά σε πολλές δεκαετίες, υπάρχει η πιθανότητα της άφιξης ενός σημαντικού σημείου καμπής, όπου οι αυξήσεις τιμών θα είναι κάτι περισσότερο από απλές αναπηδήσεις και πιο δύσκολες στη διαχείρισή τους.

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης