Στοιχήματα απέναντι στον πληθωρισμό και τη μεταβλητότητα

Επενδυτές στοιχηματίζουν ότι η επερχόμενη έξαρση του πληθωρισμού θα αλλάξει 30 χρόνια συμπεριφοράς στην αγορά

Μερίδα επενδυτών προετοιμάζεται για τρελές διακυμάνσεις στις χρηματοπιστωτικές αγορές, ανησυχώντας ότι ο πληθωρισμός και η δέσμευση της Federal Reserve ότι θα επιτρέψει την άνοδό του, θα οδηγήσουν σε έναν πιο ευμετάβλητο κόσμο.

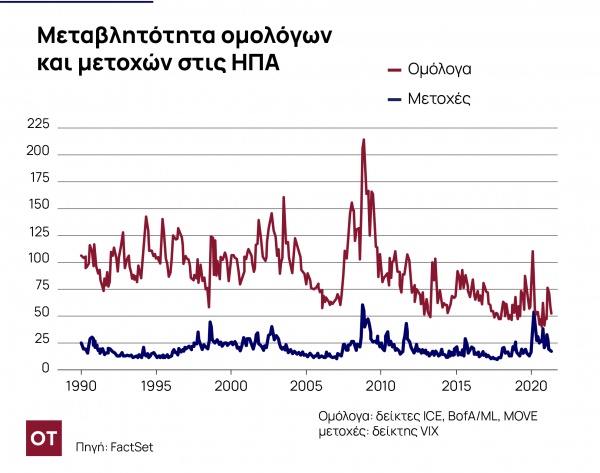

Η αιτία: Οι οικονομικές πολιτικές που στοχεύουν στη δημιουργία πληθωρισμού σήμερα είναι το αντίθετο των πολιτικών που διατήρησαν τις αγορές σχετικά σταθερές για 10ετίες. Η Simplify Asset Management πρόσφατα εγκαινίασε το Interest Rate Hedge ETF με σκοπό να εκμεταλλευθεί αυτό που οι υποστηρικτές του αποκαλούν τιτανικές μεταβολές στις αγορές και έχει σχεδιαστεί ειδικά για να κερδίζει από την αύξηση των μακροπρόθεσμων αποδόσεων στα αμερικανικά ομόλογα. Το ETF, το οποίο διαχειρίζεται ο Χάρλει Μπάσμαν, πρώην χρηματιστής στην Merill Lynch που ανέπτυξε ένα πολύ δημοφιλές μέτρο της μεταβλητότητας στην αγορά ομολόγων, γνωστό ως δείκτης MOVE, θα τοποθετήσει τα μισά του χρήματα σε ενδιάμεσα κρατικά χρεόγραφα και τα άλλα μισά σε options επταετούς διάρκειας που έχουν ως αναφορά τα 20ετή επιτόκια στο 4,25%. Τα options αυτά θα ενισχύονται όσο αυξάνονται τα μακροπρόθεσμα επιτόκια.

Το ποσοστό αυτό είναι υψηλό σε σύγκριση με το τρέχον 2,2% του 20ετούς κρατικού χρεογράφου των ΗΠΑ. Όμως τα υψηλότερα επίπεδα επιτοκίων –μεταξύ 3,5% και 5%- των μετοχών και των ομολογιακών τιμών γίνονται πιο ευμετάβλητα και κινούνται σε συγχρονισμό, γιαυτό και το ETF είναι σχεδιασμένο για να προσφέρει προστασία τους επενδυτές, όπως αναφέρει ο Μπάσμαν. «Η ιδέα της Fed από το 2009 και μετά ήταν να οδηγήσει το χρήμα εκτός του ασφαλούς ενεργητικού και σε περισσότερο επικίνδυνα ενεργητικά ώστε να χρηματοδοτηθεί η ανάπτυξη,» τόνισε ο Μπάσμαν.

Οι επενδυτές αγόρασαν ομόλογα μεγαλύτερης διάρκειας, πιο επικίνδυνα πιστωτικά εργαλεία και περίπλοκα προϊόντα που άμεσα ή έμμεσα περιλαμβάνουν την πώληση options για τη δημιουργία εισοδήματος, υποστήριξε ο Μπάσμαν για να προσθέσει ότι αυτές οι επενδύσεις δεν έχουν αποτέλεσμα όταν ο πληθωρισμός και η μεταβλητότητα αυξάνονται.

Αλλοι επενδυτές συμφωνούν ότι η στόχευση της Fed τις τελευταίες 10ετίες για τη στήριξη της οικονομίας μέσω της διατήρησης της σταθερότητας στις αγορές, θα αντιστραφεί από την πιο φιλελεύθερη στάση της στο θέμα του πληθωρισμού από τότε που άρχισε η πανδημία του κορονοϊού. Στο παρελθόν, όταν τα πράγματα γίνονταν δύσκολα, η κεντρική τράπεζα αύξανε τη ρευστότητα, μείωνε το κόστος πίστωσης και τελικά έδινε ώθηση στις μετοχικές τιμές.

Αυτός ήταν ο ενάρετος κύκλος όταν ο πληθωρισμός ήταν χαμηλός και η Fed μπορούσε να παρέμβει όποτε η μεταβλητότητα αυξανόταν –η ευρύτερη τάση της τελευταίας 30κονταετίας. Ο κύκλος αυτός όμως θα γίνει ένας φαύλος κύκλος, σύμφωνα με τον Κρίστοφερ Κόουλ, της Artemis Capital Management στο Οστιν του Τέξας. Η Fed έχει υποσχεθεί ότι δεν θα αλλάξει νομισματική πολιτική μέχρις ότου ο πληθωρισμός εγκατασταθεί για τα καλά και σε επίπεδα συναγερμού.

Αυτό σημαίνει ότι η κεντρική τράπεζα θα καταλήξει σε περιορισμούς στην πίστωση όταν ο υψηλός πληθωρισμός θα καταστήσει τις αγορές πιο ευμετάβλητες και αυτή η δράση θα τροφοδοτήσει μεταβλητότητα καθιστώντας τα πράγματα χειρότερα, τονίζει ο Κόουλ. «Το πρόβλημα είναι ότι όταν θα έχουμε πληθωρισμό –πραγματικό πληθωρισμό- η Fed δεν θα μπορεί πλέον να υποστηρίζει τις πιστώσεις,» πρόσθεσε. Ο Κόουλ είναι γνωστός στη Wall Street για την αναφορά που έγραψε το 2017, όταν παρουσίασε το πώς τεράστιες ποσότητες χρήματος στοιχημάτιζαν ότι η μεταβλητότητα θα ατονίσει και θα παραμείνει χαμηλή, και κατά πόσον οι επενδυτές το γνώριζαν ή όχι. Η εκτίναξη της μεταβλητότητας στις αρχές του 2018 απέδειξε ότι είχε δίκιο.

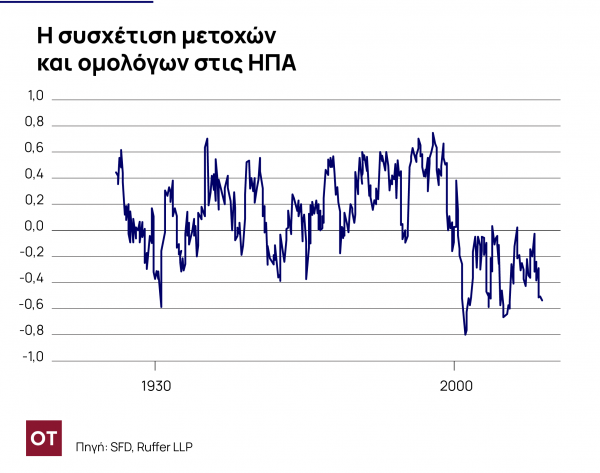

Ο Κόουλ βλέπει κίνδυνο από το γεγονός ότι τις 10ετίες που πέρασαν οι επενδυτές συνήθισαν στο παλαιό παράδειγμα που κρατούσε τη μεταβλητότητα περιορισμένη. Όταν άρχισαν τα προβλήματα και οι μετοχές υποχώρησαν, οι επενδυτές βασίστηκαν στο ότι οι μειώσεις επιτοκίων και οι αγορές ομολόγων, από το 2008, θα ανέβαζαν τις τιμές των ομολόγων, προσφέροντας κέρδη και αντισταθμίζοντας τις απώλειες στις μετοχές. Οι χαλαρές νομισματικές πολιτικές θα πυροδοτούσαν νέο κύμα δανεισμού στις αγορές ομολόγων και από τις τράπεζες, που με τη σειρά του θα ανέβαζε ξανά τις μετοχές.

Το μοτίβο αυτό, που διατηρήθηκε σε όλες τις δύσκολες περιόδους από τα τέλη της δεκαετίας του 1990, βρίσκεται πίσω από τη δημοφιλία των παθητικών επενδύσεων, ισορροπημένων χαρτοφυλακίων από μετοχές και ομόλογα και στρατηγικές ταμείων όπως ισοτιμία κινδύνου και έλεγχος μεταβλητότητας. Όλα αυτά φέρνουν σιωπηρά στοιχήματα περί μείωσης της μεταβλητότητας.

Σήμερα, περισσότερα από 1 τρις δολάρια εξακολουθεί να επενδύεται σ΄ αυτές τις στρατηγικές και πολλά τρις ακόμη σε παθητικά ταμεία, όπως αναφέρουν αναλυτές. Πάνω από 100 δις δολάρια επενδύθηκαν σε στρατηγικές που κάνουν χρήση options για να σορτάρουν τη μεταβλητότητα, έχοντας αναδομηθεί μετά την περυσινή έκρηξη της μεταβλητότητας καθώς η Fed για ακόμη μια φορά έσωζε τις αγορές. «Η σιωπηρή υπόθεση για συνεχιζόμενη στήριξη της Fed μαζικά υποστήριξε τις συναλλαγές short μεταβλητότητας,» τόνισε η Κόουλ.

Η απάντηση της Artemis Capital είναι να αγοράσει ασφάλεια απέναντι στην αυξανόμενη μεταβλητότητα μέσω της αγοράς options και να στοιχηματίσει σε τάσεις σε εμπορεύματα και νομίσματα στην ίδια έκταση με την ιδιοκτησία παραδοσιακών μετοχών και ομολόγων. Αυτή η καρέκλα έχει πέντε πόδια: κατοχή εναλλακτιών σε νόμισμα, δηλαδή χρυσός και κάπως πιο επιφυλακτικά, κρυπτονομίσματα.

Αλλοι επενδυτές υποστηρίζουν ότι ο μεγαλύτερος ρόλος κυβερνητικών δαπανών που άρχισε να εμφανίζεται στη διάρκεια της πανδημίας του κορονοϊού θα ενισχύσει την μεταβλητότητα. Οι κυβερνήσεις θέλουν να ενισχυθεί ο πληθωρισμός ώστε να μειωθεί τεχνικά το μέγεθος του χρέους που έχουν αναλάβει.

«Γνωρίζουμε ότι όταν η οικονομία επιβραδύνει ξανά, τα δημοσιονομικά μέτρα τόνωσης θα είναι η απάντηση και όχι τα νομισματικά μέτρα,» δήλωσε ο Ματ Σμιθ, του Total Return Fund της Ruffer LLP με έδρα το Λονδίνο. Η μακροπρόθεσμη άποψη της Ruffer είναι ότι οι τάσεις των επόμενων 30 ετών δεν θα μοιάζει με τα προηγούμενα 30: σταθερή υποχώρηση των αξιών ενεργητικού σε προσαρμοσμένους όρους πληθωρισμού, υπογραμμισμένη με περιοδικές έντονες αυξομειώσεις που θα δημιουργούν οι πληθωριστικές ενέσεις κρατικών δαπανών ή φορολογικών μειώσεων.

Ο Σμιθ δήλωσε ότι κυβερνήσεις όπως των ΗΠΑ θα μειώσουν τα χρέη τους μειώνοντας την πραγματική τους αξία στη διάρκεια του χρόνου μέσω του πληθωρισμού, όπως συνέβη μετά τον Δεύτερο Παγκόσμιο Πόλεμο. Δεν θα το κάνουν προσπαθώντας να αποπληρώσουν τον δανεισμό με περικοπές δαπανών και φόρων όπως έκαναν τη δεκατία του 1990.

Η στρατηγική του Ρούφερ είναι να κατέχει ομόλογα συνδεδεμένα με τον πληθωρισμό, τον χρυσό και πιθανά bitcoin για προστασία απέναντι στον πληθωρισμό –παρότι πρόσφατο πείραμα με το bitcoin διακόπηκε τον Απρίλιο καθώς η τρελή κούρσα του κρυπτονομίσματος το κατέστησε εξαιρετικά επικίνδυνο.

Ο Σμιθ βρίσκει προστασία απέναντι στην εκτίναξη της μεταβλητότητας στοιχηματίζοντας σε εταιρικό χρέος στις δευτερογενείς αγορές. Αγοράζει προστασία έναντι πτωχεύσεων ανάμεσα στις πιο δημοφιλείς εταιρείες που είναι φθηνότερο να ασφαλιστεί και πουλάει προστασία σε μα χούφτα εταιρειών που βρίσκονται στην ακριβώς αντίθετη θέση. Για να βρεί προστασία απέναντι στον κίνδυνο του πληθωρισμού διακρατεί μετοχές εταιρειών που αποδίδουν καλά όταν αυξάνονται οι ομολογιακές αποδόσεις. Αυτή τη στιγμή, αυτό σημαίνει τράπεζες, ειδικά φθηνές τράπεζες στο Ηνωμένο Βασίλειο και την Ευρώπη.

Υπάρχουν κι άλλα ETFs που προσφέρουν άμεση άμυνα απέναντι στη μεταβλητότητα και τον πληθωρισμό –για παράδειγμα το Interest Rate Volatility and Inflation Hedge ETF της Quadratic Capital Management, που τρέχει η Νάνσι Ντέιβις. Είναι σχεδιασμένο να κερδίζει από την αύξηση της μεταβλητότητας των επιτοκίων και την ταχύτερη άνοδο των μακροπρόθεσμων αποδόσεων (σε σύγκριση με τις βραχυπρόθεσμες αποδόσεις), ενώ παράλληλα επενδύει σε κρατικά χρεόγραφα συνδεδεμένα με τον πληθωρισμό. Η κα Ντέιβις υποστηρίζει ότι το ταμείο σκοπεύει να προσφέρει καλύτερη προστασία απέναντι στον πληθωρισμό απ΄ ότι η αγορά εμπορευμάτων, όπως η ξυλεία, που ξαφνικά έγινε της μόδας.

Μεταφράστηκε στα Ελληνικά από τον Οικονομικό Ταχυδρόμο

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Ψεύτικη σοκολάτα vs φυτικά μπιφτέκια, σημειώσατε 1

Η Lindt υποστηρίζει μια πρωτοεμφανιζόμενη εταιρεία που καλλιεργεί κακάο σε ένα εργαστήριο, με λίγα μόνο κύτταρα

Πώς ο Ερντογάν φρενάρει την Τουρκία

Τα κύρια θύματα της καταστολής του Ερντογάν είναι σαφώς οι πολιτικοί του αντίπαλοι - αλλά υπάρχουν και οικονομικά ζητήματα που διακυβεύονται

Η αδικαιολόγητη άνοδος των αποδόσεων της περιφέρειας - Δεύτερες σκέψεις για το PEPP

Ίσως είναι καιρός να εξετάσουμε το ενδεχόμενο μην σταματήσουμε το πρόγραμμα αγοράς περιουσιακών στοιχείων της ΕΚΤ

Οι «εκδικητές των μετοχών»: Μύθος ή πραγματικότητα;

Η κυβέρνηση Τραμπ έχει εκφράσει μεγαλύτερη ανοχή για τις οικονομικές επιπτώσεις από τους δασμούς από ό,τι αναμενόταν

![Airbnb: Ρεκόρ διανυκτερεύσεων σε καταλύματα βραχυχρόνιας μίσθωσης – Στα ύψη η ζήτηση σε Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-1-90x90.jpg)

![Διεθνής Αερολιμένας Αθηνών: Νέα αύξηση 10% στην επιβατική κίνηση τον Μάρτιο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/04/aerodromiovenizelos_ape-768x433-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης