Οι κρίσεις που εμφανίζονται στον τραπεζικό κλάδο αποτελούν έναν από τους σοβαρότερους «συστημικούς» κινδύνους των σύγχρονων οικονομιών. Οι τράπεζες (με την ευρεία έννοια του όρου) παίζουν έναν καθοριστικό και ειδικό ρόλο στην λειτουργία της οικονομίας. Κανένας άλλος κλάδος δεν συγκεντρώνει αυτά τα χαρακτηριστικά και την ειδική σημαντικότητα. Μια κρίση στον τραπεζικό τομέα μπορεί να επεκταθεί με μεγάλη ταχύτητα σε όλη την οικονομία και όλους τους κλάδους συχνά και στο εξωτερικό κατά συνέπεια να προκαλέσει σημαντικά οικονομικά προβλήματα. Οι επιπτώσεις των προβλημάτων στον τραπεζικό τομέα γίνονται αισθητές άμεσα σε όλους τους πολίτες, τόσο από την πλευρά της παραγωγής σε επιχειρηματίες ή εργαζόμενους όσο και από την πλευρά της κατανάλωσης.

Γι’ αυτό τόσο οι κυβερνήσεις όσο και οι ανεξάρτητοι φορείς και ρυθμιστικές αρχές των σύγχρονων οικονομιών, όπως οι Κεντρικές Τράπεζες, δείχνουν ιδιαίτερη ευαισθησία στην υγεία των τραπεζικών ιδρυμάτων. Αυτή, σε κανονικές συνθήκες, αφορά στον άμεσο ή έμμεσο έλεγχο και ρύθμιση των αγορών αυτών με ειδικές διατάξεις και κανόνες. Στην περίπτωση οικονομικής δυσχέρειας ή κρίσεων υπάρχει άμεση παρέμβαση των αρχών για την εξασφάλιση της ομαλότητας μέσω ανακεφαλαιοποιήσεων (bail-in, bail-out), συγχωνεύσεων, διασπάσεων, capital controls, και άλλων εργαλείων.

Η Ανάγκη για Έλεγχο και το Κόστος

Σύμφωνα με τα παραπάνω, υπάρχει επιτακτική ανάγκη για τον αποτελεσματικό έλεγχο και εποπτεία του τραπεζικού συστήματος. Πράγματι, ο κλάδος αυτός είναι ο αυστηρότερα ελεγχόμενος, εποπτευόμενος και ρυθμιζόμενος από τις κυβερνήσεις και άλλες ανεξάρτητες αρχές όπως οι Κεντρικές Τράπεζες σε εθνικό και διεθνές-διασυνοριακό επίπεδο. Αυτός ο έλεγχος όμως συνοδεύεται από πολύ υψηλό άμεσο και έμμεσο κόστος. Το άμεσο κόστος του ελέγχου και των επεμβάσεων σε περιόδους κρίσεων το επωμίζονται οι φορολογούμενοι και τα τραπεζικά ιδρύματα. Ιδιαίτερα σε περιόδους σημαντικής οικονομικής δυσχέρειας ή/και κρίσεων τα σχετικά κόστη εκτινάσσονται για όλους. Το έμμεσο κόστος όμως είναι και αυτό πολύ σημαντικό – αν και λιγότερο εμφανές: μακροοικονομικά, οι αυστηρές ρυθμίσεις και έλεγχοι μειώνουν την αποτελεσματικότητα και παραγωγικότητα τόσο του τραπεζικού κλάδου όσο και της οικονομίας και κατ’ επέκταση την ευημερία των πολιτών. Οι υπάρχοντες διεθνείς και εθνικοί μηχανισμοί και κανόνες, όπως οι απαιτήσεις της Βασιλείας ΙΙΙ (Basel III), οι εθνικές και υπερεθνικές προσομοιώσεις ακραίων σεναρίων (stress-tests), τα συστήματα εγγύησης καταθέσεων και επενδύσεων, η μακροπροληπτική και μικροπροληπτική εποπτεία, κλπ που υπάρχουν για την εξασφάλιση της ομαλής λειτουργίας του κλάδου και την αποφυγή κρίσεων, κοστίζουν ακριβά. Επιπλέον, η πρόσφατη εμπειρία από την παγκόσμια χρηματοπιστωτική κρίση του 2008 και άλλες τοπικές κρίσεις έχουν δείξει ότι, παρά το αυστηρό θεσμικό πλαίσιο, η ομαλότητα δεν είναι εξασφαλισμένη. Ως αντίδραση, οι παραπάνω μηχανισμοί επιβάλλουν αυστηρότερους κανόνες με -αναγκαστικά- υψηλότερο διαχειριστικό κόστος και λιγότερη ευελιξία στην δραστηριότητα των τραπεζών, άρα και κόστος στην παραγωγικότητα.

Η Τεχνητή Νοημοσύνη στην Πρόβλεψη Χρεοκοπίας

Ως ερευνητική ομάδα με τον κ. Θεόφιλο Παπαδημητρίου και τους υποψήφιους διδάκτορές μας στο Τμήμα Οικονομικών Επιστημών στο Δημοκρίτειο Πανεπιστήμιο Θράκης, εξειδικευόμαστε για περισσότερο από 10 χρόνια, στην προσαρμογή, εφαρμογή και ανάπτυξη αλγορίθμων τεχνητής νοημοσύνης και μηχανικής μάθησης για την πρόβλεψη οικονομικών μεταβλητών όπως οι συναλλαγματικές ισοτιμίες, τα κρυπτονομίσματα, η ανεργία, ο πληθωρισμός, οι ακραίες τιμές στα χρηματιστήρια και την ενέργεια, κλπ.

Πρόσφατα, μαζί με την υποψήφια διδάκτορά μας Άννα Αγραπετίδου δημοσιεύσαμε στο διεθνές επιστημονικό περιοδικό International Journal of Forecasting, τα αποτελέσματα της έρευνάς μας που αφορούν στην πρόβλεψη της χρεοκοπίας τραπεζών μέσω τεχνητής νοημοσύνης, με χρονικό ορίζοντα ένα, δύο και τρία χρόνια πριν από το γεγονός. Η συνολική ακρίβεια της πρόβλεψης του μοντέλου μας έφτασε το 99.22% ένα χρόνο πριν, το 87,17% δύο χρόνια πριν και το 79,59% τρία χρόνια πριν.

Τα δεδομένα της μελέτης

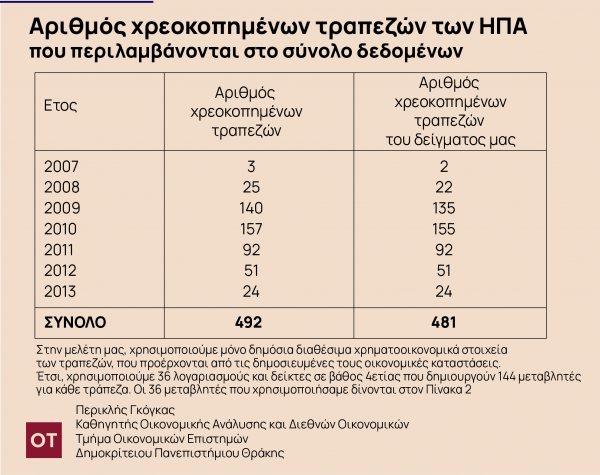

Τα δεδομένα μας προέρχονται από το τραπεζικό σύστημα των ΗΠΑ και αποτελούνται αρχικά από 1443 τράπεζες. Το δείγμα περιλαμβάνει το σύνολο των αμερικανικών τραπεζών που χρεοκόπησε την περίοδο 2007-2013 και ήταν 492 μείον 11 τράπεζες για τις οποίες δεν υπήρχαν πλήρη δεδομένα όπως φαίνονται στον Πίνακα 1. Πέρα από αυτές, προσθέσαμε στο δείγμα μας με τυχαία δειγματοληψία και τον διπλάσιο αριθμό υγειών τραπεζών, δηλαδή άλλες 962 υγιείς τράπεζες, οπότε το δείγμα συνολικά περιείχε 1443 τράπεζες.

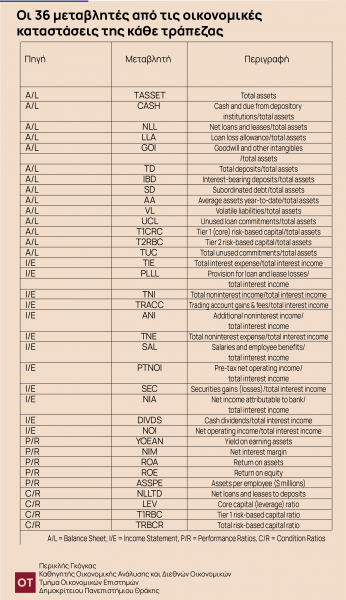

Στην μελέτη μας, χρησιμοποιούμε μόνο δημόσια διαθέσιμα χρηματοοικονομικά στοιχεία των τραπεζών, που προέρχονται από τις δημοσιευμένες τους οικονομικές καταστάσεις. Έτσι, χρησιμοποιούμε 36 λογαριασμούς και δείκτες σε βάθος 4ετίας που δημιουργούν 144 μεταβλητές για κάθε τράπεζα. Οι 36 μεταβλητές που χρησιμοποιήσαμε δίνονται στον Πίνακα 2.

Η μεθοδολογία

Ο αλγόριθμος μηχανικής μάθησης που χρησιμοποιήθηκε στο εμπειρικό κομμάτι της έρευνας ήταν τα Support Vector Machines (SVM) που αποτελεί μια μέθοδο επιβλεπόμενης μάθησης. Τα αρχικά δεδομένα χωρίζονται σε 2 υποσύνολα. Το πρώτο, με 1100 τράπεζες αποτελεί το 76% και χρησιμοποιήθηκε για την εκπαίδευση-δημιουργία του προβλεπτικού μοντέλου. Το υπόλοιπο με 343 τράπεζες που αποτελεί το 24% δεν έχει πριν χρησιμοποιηθεί από το μοντέλο μας και με αυτό ελέγχεται η ακρίβεια του μοντέλου μας σε νέα και άγνωστα δεδομένα. Η μέθοδος, για να αντιμετωπίσει τις πιθανές μη-γραμμικότητες, χρησιμοποιεί το λεγόμενο kernel trick για την προβολή των δεδομένων από τον αρχικό χώρο των 144 μεταβλητών σε χώρους πολλών περισσότερων διαστάσεων. Γίνεται ενδελεχής έλεγχος μέσω cross-validation για την εξασφάλιση της ικανότητας γενίκευσης και ισορροπίας του μοντέλου σε ακριβή πρόβλεψη τόσο στα αρχικά δεδομένα, όσο και νέα άγνωστα δεδομένα που αφορούν είτε το 10% που κρατήσαμε χωριστά, είτε οποιαδήποτε άλλα νέα μελλοντικά δεδομένα.

Τα αποτελέσματα με ακρίβεια 99,22%

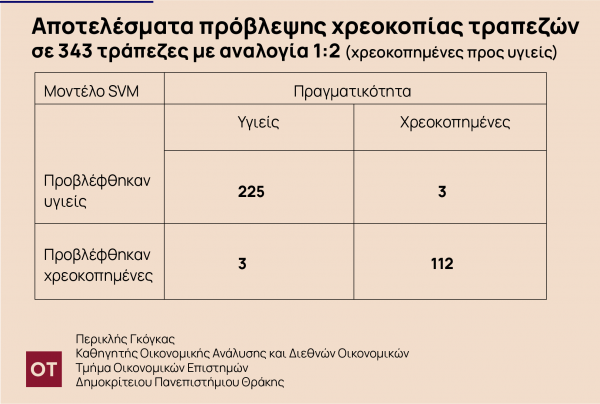

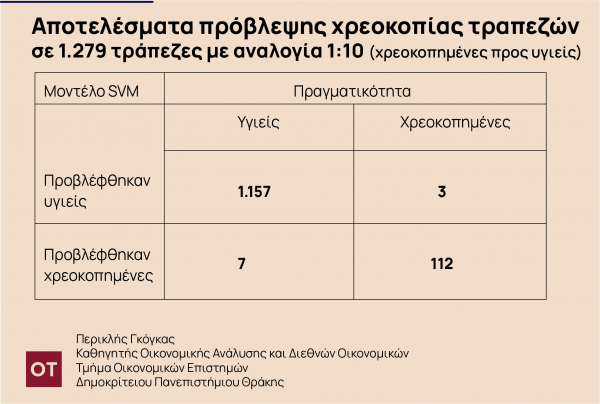

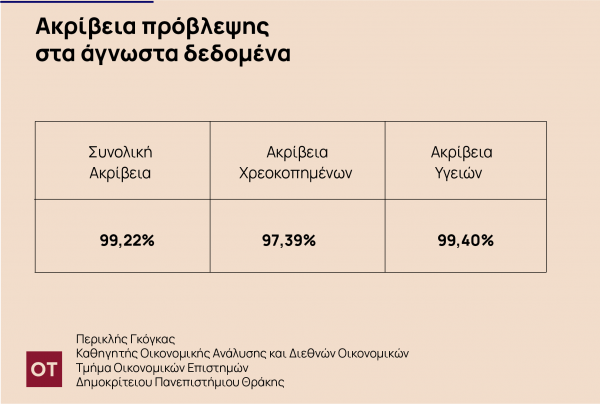

Ο Πίνακας 3 παρουσιάζει τα αποτελέσματα πρόγνωσης σε άγνωστα δεδομένα, το 24% που κρατήσαμε εκτός εκπαίδευσης, με 343 τράπεζες. Η ακρίβεια για τις υγιείς τράπεζες είναι 98,68% (225 από τις 228) και για τις χρεοκοπημένες είναι 97,39% (112 από 115). Έτσι, το μοντέλο προβλέπει εσφαλμένα μόνο τρεις τράπεζες σε κάθε περίπτωση. Στην συνέχεια, αυξήσαμε το δείγμα των 343 τραπεζών που δεν χρησιμοποιήθηκαν στην εκπαίδευση του μοντέλου μας σε 1279 έτσι ώστε να περιλαμβάνει πάλι τις 115 χρεοκοπημένες τράπεζες, αλλά και 1164 υγιείς, έτσι ώστε η αναλογία μεταξύ των δύο να είναι 1:10 που είναι ρεαλιστική με βάση τα δεδομένα της εποχής. Τώρα, το μοντέλο προβλέπει σωστά συνολικά το 99,22% των περιπτώσεων των 1164 τραπεζών. Έχει ακρίβεια 99,40% στις υγιείς τράπεζες και 97,39% σε αυτές που χρεοκόπησαν.

Πίνακας 3. Αποτελέσματα πρόβλεψης χρεοκοπίας τραπεζών σε 343 τράπεζες με αναλογία 1:2 (χρεοκοπημένες προς υγιείς)

Πίνακας 4. Αποτελέσματα πρόβλεψης χρεοκοπίας τραπεζών σε 1279 τράπεζες με αναλογία 1:10 (χρεοκοπημένες προς υγιείς)

Πίνακας 5. Ακρίβεια πρόβλεψης στα άγνωστα δεδομένα

Οι Μεταβλητές που Καθορίζουν την Χρεοκοπία

Είναι πολύ σημαντικό στην παραπάνω ανάλυση να σημειώσουμε ότι ξεκινώντας από 144 αρχικά μεταβλητές για κάθε τράπεζα, το μοντέλο μας επέλεξε 2 μόνο ως τις πιο σημαντικές που καθορίζουν την υγεία της κάθε τράπεζας.

Οι δύο μεταβλητές που παρείχαν την υψηλότερη ακρίβεια πρόβλεψης είναι:

1. Τα βασικά κεφάλαια (T1CRC – Tier 1 core risk based capital) επί του συνόλου των περιουσιακών στοιχείων (T1CRC).

2. Ο λόγος των συνολικών δαπανών σε τόκους προς το σύνολο των συνολικών εσόδων από τόκους (TIE – Total Interest Expense over Total Interest Income).

· Το T1CRC είναι ένα μέτρο της κεφαλαιακής επάρκειας και χρησιμοποιείται ως προστασία από απρόβλεπτες απώλειες που ενδέχεται να προκύψουν από οικονομικές δυσκολίες.

Μοντέλο SVM Πραγματικότητα

Υγιείς Χρεοκοπημένες

Προβλέφθηκαν υγιείς 1157 3

Προβλέφθηκαν χρεοκοπημένες 7 112

Οι τράπεζες με υψηλότερη αναλογία T1CRC είναι καλά κεφαλαιοποιημένες και σχετίζονται με χαμηλότερη πιθανότητα χρεοκοπίας.

· Το TIE είναι ένας λόγος που αντιπροσωπεύει τους τόκους που καταβάλλει η τράπεζα σε τρίτου για οποιονδήποτε τύπο δανεισμού της έναντι των τόκων που εισπράττονται για όσα δάνεια παρέχει σε άλλους. Είναι προφανές ότι η αύξηση αυτού του λόγου οδηγεί σε επιδείνωση του μικτού περιθωρίου κέρδους της τράπεζας. Στην περίπτωσή μας, ο λόγος αυτός μπορεί να μεταφραστεί και ως ένας λόγος μόχλευσης (χρέος προς ίδια κεφάλαια) που αυξάνει τον κίνδυνο αποτυχίας των τραπεζών.

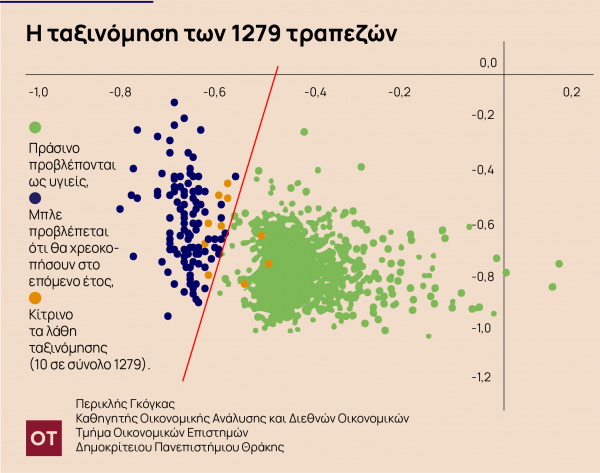

Στο Γράφημα 1 παρουσιάζουμε σχηματικά το μοντέλο που δημιουργούν οι δύο αυτές μεταβλητές. Αυτές, ορίζουν την ευθεία που φαίνεται με κόκκινο και η συνάρτηση είναι η: 𝜀∶23.45∙T1CRC−3.85∙TIE+10.55=−0.7 .

Η κόκκινη γραμμή διαχωρίζει την πλευρά των υγιών τραπεζών (δεξιά) από τις τράπεζες που πρόκειται να χρεοκοπήσουν (αριστερά). Κάθε κουκίδα αντιπροσωπεύει μία από τις 1279 τράπεζες. Έτσι, όσες βρίσκονται δεξιά της κόκκινης γραμμής, προβλέπεται ότι θα συνεχίσουν να λειτουργούν και όσες βρίσκονται αριστερά ότι θα χρεοκοπήσουν. Με κίτρινο σε κάθε περίπτωση σημειώνονται οι τράπεζες που έχουν προβλεφθεί λάθος και είναι συνολικά μόνο 10 στις 1279. Μετέπειτα έρευνά μας έδειξε ότι 7 από αυτές είτε δημοσίευαν λανθασμένα στοιχεία, είτε δέχτηκαν βοήθεια από τις αρχές και έτσι αποτράπηκε η προβλεπόμενη χρεοκοπία τους. Ουσιαστικά δηλαδή προβλέφθηκαν λανθασμένα μόνο 3 στις 1279 τράπεζες.

Γράφημα: Η ταξινόμηση των 1279 τραπεζών. Με πράσινο προβλέπονται ως υγιείς, με μπλε προβλέπεται ότι θα χρεοκοπήσουν στο επόμενο έτος, με κίτρινο τα λάθη ταξινόμησης (10 σε σύνολο 1279).

Σε επόμενή μας δημοσίευσή χρησιμοποιήσαμε στο παραπάνω μοντέλο το σύνολο των αμερικανικών τραπεζών που λειτουργούσαν την περίοδο 2000-2018 και ήταν 5826 και στις οποίες υπήρχαν 542 τράπεζες που χρεοκόπησαν. Η συνολική ακρίβεια ήταν 98,70%.

Καινοτομία και χρησιμότητα

· Το μοντέλο αυτό που δημιουργήσαμε μέσω τεχνητής νοημοσύνης και μηχανικής μάθησης ξεπερνά σε ακρίβεια το μέχρι πριν θεωρούμενο διεθνώς καλύτερο μοντέλο πρόβλεψης (O-score) και θεωρείται state-of-the-art.

· Αποτελεί ένα εύκολο μοντέλο που μπορεί να χρησιμοποιηθεί με χαμηλό κόστος ως ένα επί πλέον εργαλείο στην εποπτεία του τραπεζικού συστήματος.

· Χρησιμοποιεί μόνο 2 μεταβλητές, κάνοντας δυνατή την γραφική απεικόνιση της κατάστασης της κάθε τράπεζας αλλά και του τραπεζικού συστήματος συνολικά όπως κάναμε διαχρονικά σε επόμενη δημοσίευσή μας.

· Μπορεί να χρησιμοποιηθεί για να υπολογιστούν οι αλλαγές και επεμβάσεις που είναι απαραίτητες στα μεγέθη της κάθε τράπεζας ώστε να αποφύγει εγκαίρως (τουλάχιστον ένα χρόνο πριν) την χρεοκοπία ή οικονομική δυσχέρεια.

· Μπορεί να χρησιμοποιηθεί (όπως κάναμε σε επόμενη δημοσίευση) για την αξιολόγηση του credit rating των τραπεζών με διαφάνεια και ανεξάρτητα από τα γνωστά Credit Rating Agencies (Standard & Poor’s, Moody’s, Fitch).

* Περικλής Γκόγκας, Καθηγητής Οικονομικής Ανάλυσης και Διεθνών Οικονομικών, Τμήμα Οικονομικών Επιστημών Δημοκρίτειου Πανεπιστήμιου Θράκης

Δημοσιεύσεις

Periklis Gogas, Theophilos Papadimitriou, Anna Agrapetidou, Forecasting bank failures and stress testing: A machine learning approach, International Journal of Forecasting, Volume 34, Issue 3, 2018, Pages 440-455, ISSN 0169-2070, https://doi.org/10.1016/j.ijforecast.2018.01.009.

Papadimitriou, T, Gogas, P, Agrapetidou, A. The resilience of the U.S. banking system. Int J Fin Econ. 2020; 1– 17. https://doi.org/10.1002/ijfe.2300.

Latest News

Δασμοί και αβεβαιότητα φέρνουν ύφεση – Οι επιπτώσεις στην Ελλάδα

Όταν οι επιχειρήσεις δεν ξέρουν τι να περιμένουν από το διεθνές περιβάλλον, είναι λιγότερο πιθανό να προχωρήσουν σε νέες επενδύσεις ή να δημιουργήσουν νέες θέσεις εργασίας

Πώς η λογιστική θα κάνει πιο «πλούσιους» τους φορείς γενικής κυβέρνησης από 1/1/2026;

To 2025 θεωρείται περίοδος προετοιμασίας, ή αλλιώς προπαρασκευαστική περίοδος

ΟΤ Delphi Economic Forum X-Γεράσιμος Σιάσος: Το ΕΚΠΑ καταθέτει αίτηση για παράρτημα στην Κύπρο

Ο Πρύτανης του ΕΚΠΑ, Γεράσιμος Σιάσος, μιλώντας στο πλαίσιο του ΟΤ Delphi Economic Forum X, δήλωσε ότι «το Χάρβαρντ, το Γέιλ, το Κολούμπια και το Τζονς Χόπκινς είναι ήδη παρόντα στην Ελλάδα μέσω συνεργασιών»

Γ. Σιάσος: Τα δημόσια πανεπιστήμια διακρίνονται στο διεθνές στερέωμα και θα παραμείνουν στην κορυφή της τριτοβάθμιας εκπαίδευσης

Πρωταρχικός στόχος της ελληνικής Πολιτείας θα πρέπει να είναι η στήριξη των δημόσιων πανεπιστημίων, που αποτελούν την ατμομηχανή της τριτοβάθμιας εκπαίδευσης, τονίζει ο πρύτανης του ΕΚΠΑ, Γεράσιμος Σιάσος

Πώς θα κινηθεί η ελληνική οικονομία το 2025 και 2026 - Νέες προβλέψεις από 25 οίκους

Για το πρώτο τρίμηνο του 2025, οι προβλέψεις της Focus Economics κάνουν λόγο για επιβράδυνση του ρυθμού μεγέθυνσης

Μνημόνιο συνεργασίας υπέγραψε η Netcompany με το Οικονομικό Πανεπιστήμιο Αθηνών

Το μνημόνιο υπέγραψε από τη Netcompany, o κ. Αλέξανδρος Μάνος, Διευθύνων Σύμβουλος Netcompany-Intrasoft, και από το ΟΠΑ, ο Πρύτανης και Καθηγητής στο Τμήμα Στατιστικής του Οικονομικού Πανεπιστημίου Αθηνών κ. Βασίλης Βασδέκης

ΕΤΕπ: Δάνειο 95 εκατ. ευρώ για φοιτητικές εστίες στο Πανεπιστήμιο Κρήτης

Η Ευρωπαϊκή Τράπεζα Επενδύσεων (ΕΤΕπ) συγχρηματοδοτεί με δάνειο ύψους €95 εκατ. την κατασκευή και λειτουργία φοιτητικών εστιών και νέων ακαδημαϊκών εγκαταστάσεων στο Πανεπιστήμιο Κρήτης

PODCAST Economics & Business TALKS | Η στρατηγική μάρκετινγκ στα χρόνια των Social Media και του AI

Σε αυτό το επεισόδιο υποδεχόμαστε τον καθηγητή του Οικονομικού Πανεπιστημίου στο Τμήμα Μάρκετινγκ και Επικοινωνίας κ. Σέργιο Δημητριάδη. Στη συζήτησή μας, συμμετέχει, και ο Γιώργος Γκριτζάλας συνιδρυτής διαφημιστικής εταιρείας και σύμβουλος στρατηγικής μάρκετινγκ.

Ήπιες αυξήσεις στις τιμές κατοικιών στην Ευρωζώνη το 2025-2028 - Πρωτιά για την Ελλάδα

Για την Ευρωζώνη, η εικόνα που σχηματίζεται είναι μια αγορά ακινήτων που δεν καταρρέει αλλά ούτε και προσφέρει ουσιαστική αναπτυξιακή ώθηση

O πρύτανης του ΕΚΠΑ Γεράσιμος Σιάσος στο MEGA για την ιστορία και τις επιτυχίες του Πανεπιστημίου Αθηνών

O Πρύτανης Γεράσιμος Σιάσος στη συνέντευξή του στην εκπομπή «Μεγάλη Εικόνα» στο MEGA και την δημοσιογράφο Νίκη Λυμπεράκη ανέδειξε την πορεία του πρώτου και μεγαλύτερου Πανεπιστημίου στη χώρα τους σχεδόν δύο αιώνες λειτουργίας του

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης