Η βασική θέση που αναπτύσσουν οι συγγραφείς του άρθρου είναι ότι οι οικονομίες των ΗΠΑ, αλλά και των άλλων αναπτυγμένων χωρών, θα κινδυνεύσουν να αντιμετωπίσου στο άμεσο μέλλον την ταυτόχρονη εκδήλωση τριών ειδών πληθωρισμού: στις αγορές προϊόντων και υπηρεσιών, στα ακίνητα και στις χρηματιστηριακές αξίες. Αυτή η, πολύ πιθανή, «σύνοδος» των τριών ειδών πληθωρισμού θα είναι ιστορικά πρωτοφανής και, ως εκ τούτου, επικίνδυνη, καθώς δε γνωρίζουμε ποιες θα είναι οι αλληλεπιδράσεις μεταξύ των τριών αγορών και πώς οι αλληλεπιδράσεις αυτές θα επηρεάσουν την πορεία της παγκόσμιας οικονομίας.

Στο Μέρος Α, που δημοσιεύεται σήμερα, αναλύεται ο τρόπος με τον οποίο, μετά την κρίση του 2008-2009, οδηγήθηκαν οι οικονομίες στη δημιουργία των προϋποθέσεων αυτής της «συνόδου» πληθωρισμών. Στο Μέρος Β, το οποίο θα δημοσιευτεί αύριο, αναλύονται οι λόγοι που την καθιστούν ιδιαίτερα πιθανή και περιγράφονται οι δυσκολίες που θα αντιμετωπίσει η οικονομική πολιτική για την άμβλυνση των επιπτώσεών της, εάν, ή όταν, προκύψει.

Μέρος Α: Η πορεία προς τη «σύνοδο»

Η χρηματοπιστωτική κρίση του 2008-2009 προκλήθηκε από μία ιδιαίτερη μορφή πληθωρισμού: η αύξηση των τιμών δεν αφορούσε όλα τα προϊόντα και τις υπηρεσίες αλλά μία συγκεκριμένη αγορά, εκείνη των ακινήτων. Από εκεί ξεπήδησαν διάφορα είδη στρεβλώσεων των βασικών οικονομικών μεγεθών, καθώς και μία διαθλαστική αντίληψη της πραγματικότητας από την πλευρά των οικονομικών υποκειμένων για τα αληθή μεγέθη της οικονομίας. (Ιδιαίτερα των ΗΠΑ, αλλά και εκείνης πολλών ευρωπαϊκών χωρών). Οι ιδιοκτήτες δεν αντιλαμβάνονταν πως η χρηματική αποτίμηση των ακινήτων τους ήταν πληθωριστική και για αυτό φαινομενική και πρόσκαιρη και, ως εκ τούτου, αισθάνονταν πλουσιότεροι από ό,τι πραγματικά ήταν, με αποτέλεσμα οι οικονομικές επιλογές τους να μην είναι ορθολογικές.

Το ίδιο ακριβώς, όμως, συνέβαινε και από την άλλη πλευρά, αυτήν του χρηματοπιστωτικού συστήματος, με αποτέλεσμα τη δημιουργία όλων εκείνων των «παραγώγων» χρηματοπιστωτικών προϊόντων που στηρίχθηκαν στις υψηλές αξίες των ακινήτων και που στο τέλος έγιναν γνωστά ως «τοξικοί» τίτλοι χρέους, αφ’ ης στιγμής αποδείχθηκε πως δεν «αντικρίζονταν» με αντίστοιχης αξίας εχέγγυα. Ταυτοχρόνως, δηλαδή, με τον πληθωρισμό στην αγορά ακινήτων και ως συνέπεια αυτού, υπήρξε και ένα άλλο είδος πληθωρισμού που αφορούσε στις αξίες των χρηματιστηριακών τίτλων, οι οποίες, όμως, με την σειρά τους, μετά την εκδήλωση της κρίσης αποδείχθηκαν ότι ήταν υπερτιμημένες και κατέληξαν σε μία πολύ έντονη «διόρθωση».

Η συγκεκριμένη κρίση έκανε εμφανές κάτι το οποίο ήταν μεν γνωστό πλην όμως δεν του δινόταν η αρμόζουσα σημασία: πως ο πληθωρισμός, δηλαδή η κίνηση του μέσου όρου των τιμών, πρέπει να παρακολουθείται και στα τρία επίπεδα και να συνυπολογίζεται με την κίνηση των υπολοίπων βασικών μεγεθών της οικονομίας. Πρώτον, στο επίπεδο της αγοράς προϊόντων και υπηρεσιών, δεύτερον στο επίπεδο της αγοράς ακινήτων και, τρίτον, στο επίπεδο των χρηματιστηριακών τίτλων.

Μέχρι το 2008, όμως, η κυρίαρχη ακαδημαϊκή σκέψη, η οποία πρυτάνευε και στη χάραξη της οικονομικής πολιτικής, θεωρούσε πως σημαντικός ως παράμετρος της οικονομικής πολιτικής είναι μόνο ο πληθωρισμός στην αγορά προϊόντων και υπηρεσιών. Για δε την πορεία των τιμών στις άλλες δύο αγορές, δηλαδή των ακινήτων και των χρηματιστηριακών τίτλων, υποστήριζε πως αυτές καθορίζονται με απόλυτα ορθολογικό τρόπο από τους λήπτες οικονομικών αποφάσεων – ιδιωτών και επιχειρήσεων – στη βάση της διαθέσιμης σε αυτούς πληροφόρησης. Έτσι, για παράδειγμα, μία σημαντική άνοδος των τιμών των ακινήτων ή/και των χρηματιστηριακών τίτλων δεν μπορούσε παρά να οφείλεται στο γεγονός ότι οι οικονομικοί παράγοντες που δραστηριοποιούνται στις εν λόγω αγορές προεξοφλούσαν την οικονομική ανάπτυξη που, από το σύνολο των πληροφοριών που λάμβαναν και επεξεργάζονταν ορθολογικά, διέκριναν ότι βρίσκεται «επί θύραις».

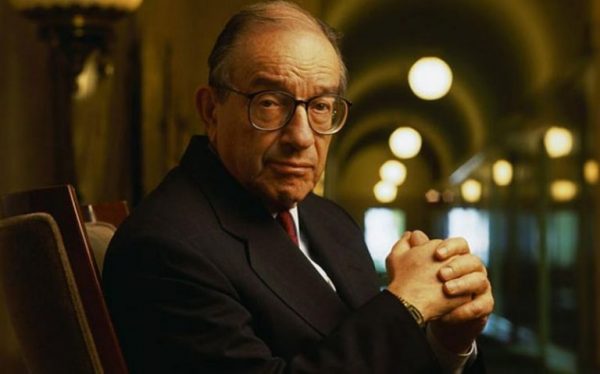

Χαρακτηριστική του πόσο επίπεδη και αφελής υπήρξε αυτή η κυρίαρχη ακαδημαϊκή και πολιτική προσέγγιση στο πρόβλημα του επιπέδου των τιμών, ήταν η απάντηση την οποία έδωσε ο επικεφαλής, από το 1987 μέχρι το 2006, της Κεντρικής Τράπεζας των ΗΠΑ (Fed) Άλαν Γκρίνσπαν. Eρωτηθείς, μετά την εκδήλωση της κρίσης, γιατί είχε επιτρέψει τη σταδιακή αναρρίχηση των τιμών στις χρηματιστηριακές αγορές και στις αγορές ακινήτων απάντησε με την περίφημη παρομοίωση πως «δεν μπορείς να χτυπήσεις με μία σφαίρα τρία πουλιά» και πως αυτός διέθετε μόνο μία σφαίρα, το προεξοφλητικό επιτόκιο, το οποίο χρησιμοποίησε αποκλειστικά για να κρατήσει την οικονομία σε υψηλό επίπεδο δραστηριότητας. Μία απάντηση δηλωτική του γεγονότος ότι οι εκπρόσωποι της κυρίαρχης (mainstream) οικονομικής πολιτικής, μέχρι τουλάχιστον τη στιγμή εκείνη, δεν είχαν καν υποψιαστεί ότι θα έπρεπε να τροποποιήσουν, με βάση τα πραγματικά γεγονότα, το κυρίαρχο «υπόδειγμα» ανάλυσης της οικονομικής συγκυρίας και χάραξης της οικονομικής πολιτικής.

Το κυρίαρχο υπόδειγμα χάραξης οικονομικής πολιτικής τις προηγούμενες δεκαετίες, αλλά ακόμη και σήμερα, στηρίχθηκε εν πολλοίς στην εργαλειοποίηση της θεωρίας της «καμπύλης Phillips», σύμφωνα με την οποία υπάρχει μία αντίστροφη σχέση μεταξύ του επιπέδου τιμών και του επιπέδου ανεργίας, έτσι ώστε να είναι δυνατόν να επιτευχθεί ένας επιθυμητός συγκερασμός ανάμεσα στα δύο αυτά μεγέθη, τουλάχιστον βραχυπρόθεσμα και μεσοπρόθεσμα, με κύριο εργαλείο το ύψος των επιτοκίων που διαμορφώνει η Κεντρική Τράπεζα. Όταν η οικονομία «υπερθερμαίνεται» και ο πληθωρισμός αυξάνει σε μη αποδεκτά επίπεδα, ακολουθεί αύξηση επιτοκίων που μοιραία οδηγούν σε μείωση της οικονομικής δραστηριότητας και αύξηση της ανεργίας, ώστε μαζί τους να μειωθεί και το επίπεδο των τιμών. Αυτό συνέβη, για παράδειγμα, στις ΗΠΑ (αλλά και αλλού) μετά τη πετρελαϊκή κρίση της δεκαετίας του ’70 που οδήγησε σε διψήφιο πληθωρισμό. Η άνοδος των επιτοκίων τότε και η αύξηση της ανεργίας, μέχρι την αποκλιμάκωση του πληθωρισμού, συνδέθηκαν με τον επικεφαλής της Fed, Πολ Βόλκερ. Όταν, αντιθέτως, το επίπεδο ανεργίας βρίσκεται σε μη αποδεκτά επίπεδα τότε ακολουθείται η αντίστροφη πορεία μείωσης των επιτοκίων, αύξησης της οικονομικής δραστηριότητας, αύξησης του πληθωρισμού και μείωσης της ανεργίας. Αυτήν την πολιτική επαγγέλλεται σήμερα ο Τζερόμ Πάουελ, επικεφαλής της Fed, και η Κριστίν Λαγκάρντ, επικεφαλής της ΕΚΤ: δηλώνουν διατεθειμένοι να ανεχτούν μία άνοδο του πληθωρισμού πάνω από τον μακροχρόνιο στόχο του 2% που οι ίδιοι έχουν θέσει, με στόχο την αντιμετώπιση της ανεργίας που προκλήθηκε από την κρίση της πανδημίας.

Η αντίπαλη θεωρία του «φυσικού ποσοστού ανεργίας» (natural rate of unemployment) την οποία ανέπτυξε o Μίλτον Φρίντμαν υποστηρίζει πως «μακροχρονίως», καθώς η οικονομία προσεγγίζει το «φυσικό ποσοστό ανεργίας», η σχέση που υποδεικνύει η «καμπύλη Phillips» καταρρέει: κάθε προσπάθεια περαιτέρω μείωσης του επιπέδου ανεργίας μέσω της τόνωσης της οικονομικής δραστηριότητας το μόνο που καταφέρνει είναι η αύξηση του πληθωρισμού. Ακόμη και αν ο Φρίντμαν, βρήκε πολλούς υποστηρικτές μεταξύ των σχεδιαστών της οικονομικής πολιτικής για τη θεωρία του, εν τούτοις, η αποδοχή της πρότασής του σε θεωρητικό επίπεδο δεν είχε κάποιες πρακτικές συνέπειες. Μέχρι την κρίση του 2008, η «καμπύλη Phillips» συνέχισε να είναι ένα χρήσιμο και αποτελεσματικό εργαλείο ανάλυσης και αυτό για τον απλό λόγο ότι οι νομισματικές και δημοσιονομικές αρχές δεν επέτρεπαν ποτέ (με εξαίρεση ίσως μία μικρή περίοδο στην δεκαετία του 1970) να υπάρξει «μακροχρόνια» προσπάθεια (περαιτέρω) μείωσης της ανεργίας μέσω υψηλότερου πληθωρισμού. Όταν εκδηλώνονταν πληθωριστικές πιέσεις, η οικονομική πολιτική στρεφόταν προς την καταστολή τους, αποτρέποντας την ενδεχόμενη εμφάνιση των «μακροχρονίων» πληθωριστικών φαινομένων που περιέγραφε ο Φρίντμαν: ήταν, υπό την έννοια αυτή, σαν η «καμπύλη Phillips» να «μηδένιζε» το χρονόμετρό της.

Ακριβώς για τον λόγο αυτόν, λοιπόν, μέχρι το 2008 η τυπολογία των κρίσεων που είχε να προτείνει η οικονομική θεωρία, αλλά και η πρακτική «σοφία» των επιτελών της οικονομικής πολιτικής, ήταν πολύ περιορισμένη και αποτελούνταν από μόνο δύο είδη κρίσεων: την εν πολλοίς «ανεξήγητη», μιας και δεν υπάρχει ομοφωνία για τα αίτιά της, μεγάλη κρίση του 1929, και τις μετέπειτα κρίσεις, πολύ-πολύ μικρότερες σε έκταση και σχετικά ελεγχόμενες από τις νομισματικές και δημοσιονομικές αρχές, με βάση τα προτάγματα της θεωρίας της «καμπύλης Phillips».

Όμως, οι μετά το 2008 εξελίξεις κυρίως στην οικονομία των ΗΠΑ, δείχνουν έναν κόσμο διαφορετικό εκείνου της «καμπύλης Phillips» αλλά, επίσης, και της θεωρίας του Φρίντμαν περί «φυσικού ποσοστού ανεργίας». Είναι γνωστό ότι για να μη διαχυθεί η κρίση από την αγορά ακινήτων και από την χρηματοοικονομική σφαίρα σε εκείνη της πραγματικής οικονομίας, ακολουθήθηκε μία πρωτοφανής, για τα μέχρι τότε δεδομένα, πολιτική δημοσιονομικής επέκτασης, πιστωτικής επέκτασης και χαμηλών επιτοκίων. Πράγματι, τα χειρότερα αποφεύχθηκαν και η οικονομία ανέκαμψε. Με μεγάλη, όμως, έκπληξη όλοι παρατηρούσαν ότι, από το 2008 μέχρι την εμφάνιση της πανδημίας στις αρχές του 2020, στην οικονομία των ΗΠΑ, παρά την μείωση της ανεργίας σε πρωτοφανή επίπεδα κάτω και από το 4% (ποσοστό που θεωρούνταν ως το ελάχιστο δυνατόν «φυσικό ποσοστό ανεργίας» πέραν του οποίου ο πληθωρισμός επιταχύνεται), ο πληθωρισμός παρέμενε αναιμικός, κοντά στο 2%.

Και για μεν τα πρώτα χρόνια της κρίσης ο λόγος για το παράδοξο αυτό, αν και αργοπορημένα, έγινε τελικά κατανοητός: η πιστωτική επέκταση μέσω της μεγέθυνσης του ισολογισμού των Κεντρικών Τραπεζών και η ανάλογη αύξηση των διαθεσίμων των εμπορικών τραπεζών, δηλαδή η διόγκωση της νομισματικής βάσης της οικονομίας, δεν επέφερε αύξηση της προσφοράς χρήματος για τον απλό λόγο πως η ταχύτητα της κυκλοφορίας του μειώθηκε κατ’ αντίστροφη αναλογία: την επαύριο της κρίσης ούτε τα νοικοκυριά, ούτε οι επιχειρήσεις ζητούσαν δάνεια που θα επέτρεπαν στις εμπορικές τράπεζες να «δημιουργήσουν» νέο χρήμα, διεγείροντας έτσι πληθωριστικές πιέσεις. Όμως, από το 2010 και μετά η οικονομία των ΗΠΑ εισήλθε σε πορεία ανάκαμψης, η οποία ουσιαστικά διατηρήθηκε μέχρι την εκδήλωση της πανδημίας, στις αρχές του 2020. Η ανεργία μειώθηκε έως το 3,5%, πλην όμως ο πληθωρισμός παρέμεινε πλήρως υποτονικός! Και αυτό είναι κάτι που δεν μπορεί να το εξηγήσει ούτε η θεωρία της «καμπύλης Phillips» αλλά ούτε και η θεωρία του «φυσικού ποσοστού ανεργίας», γιατί 10 έτη ανάπτυξης είναι μία περίοδος που πληροί απολύτως τις προϋποθέσεις για να χαρακτηριστεί «μακροχρόνια». Απέναντι σε αυτό το ερμηνευτικό αδιέξοδο η ακαδημαϊκή θεωρία, αμήχανα, επιστράτευσε την ερμηνεία των «εμπεδωμένων προσδοκιών χαμηλού πληθωρισμού», που συνιστά εν προκειμένω περισσότερο μία ταυτολογία παρά μία ερμηνεία.

Πληθωρισμός, όμως, δεν εκδηλώθηκε ούτε και στη συνέχεια κατά την αντιμετώπιση της χειρότερης μετά την «ισπανική γρίπη» πανδημίας, αυτής του Covid-19, που οδήγησε αναπόδραστα σε συντριπτικά μεγαλύτερη πιστωτική χαλάρωση και δημοσιονομική επέκταση εκείνης του 2008, οδηγώντας ακόμη και σε αρνητικά πραγματικά επιτόκια. Πληθωρισμός, όμως, και πάλι δεν υπήρξε – αντίθετα υπήρξαν φαινόμενα αντιπληθωρισμού, δηλαδή γενικευμένης μείωσης των τιμών. Εν προκειμένω, πάντως, αντιλαμβανόμαστε πως ο πληθωρισμός τιθασεύτηκε από τα ίδια τα χαρακτηριστικά της κρίσης πανδημίας: από τον εγκλεισμό των ανθρώπων και το «πάγωμα» της οικονομικής δραστηριότητας.

Το ερώτημα που εγείρεται, όμως, και αρχίζει να γίνεται αισθητό και στην κίνηση που έχουν πρόσφατα οι αποδόσεις των κρατικών ομολόγων των ΗΠΑ, είναι το κατά πόσο μπορεί να διαρκέσει αυτή η αφύσικη κατάσταση τιθασευμένου πληθωρισμού;

Αύριο το Μέρος Β: Η επικείμενη «σύνοδος»

Ο Κωνσταντίνος Γάτσιος είναι καθηγητής, πρώην πρύτανης του Οικονομικού Πανεπιστημίου Αθηνών και ο Δημήτρης Α. Ιωάννου είναι οικονομολόγος. Συγγραφείς του βιβλίου «Ζήτημα εθνικής επιβίωσης», εκδόσεις Κριτική.

Latest News

Πώς επηρεάστηκαν τα επενδυτικά καταφύγια από τη διεθνή οικονομική αναταραχή

Η άναρχη και συνάμα επικίνδυνη χάραξη της δασμολογικής πολιτικής των ΗΠΑ προκαλεί έντονη νευρικότητα στους επενδυτές. Κι εκείνοι, ενστικτωδώς αναζητούν χαμηλότερη μεταβλητότητα.

Πώς η λογιστική θα κάνει πιο «πλούσιους» τους φορείς γενικής κυβέρνησης από 1/1/2026;

To 2025 θεωρείται περίοδος προετοιμασίας, ή αλλιώς προπαρασκευαστική περίοδος

![Οι αλλαγές που υπάρχουν στα φορολογικά έντυπα για τα εισοδήματα του φορολογικού έτους 2024 από ακίνητα [Α]](https://www.ot.gr/wp-content/uploads/2025/03/akinita1-e1727899707686-1024x684-1-600x401.jpg)

Οι αλλαγές στα φορολογικά έντυπα για τα εισοδήματα από ακίνητα

Οι νέες διατάξεις για τα κίνητρα ώστε να μπουν στην αγορά νέα ακίνητα που προέρχονται είτε από βραχυχρόνια μίσθωση είτε ήταν κενά

Τα ελληνικά ομόλογα παραμένουν ελκυστικά παρά τις αναταράξεις στις μετοχικές αγορές

Ο τυφώνας Trump έχει σαρώσει τις χρηματαγορές παγκοσμίως, με τους επενδυτές να αντιμετωπίζουν σοβαρή μεταβλητότητα. Κάποιοι, όμως, βρίσκονται στο απυρόβλητο.

![Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Α’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/08/ergazomenoi-768x512-1-600x400.jpg)

Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Α’ Μέρος]

Υπολογισμός του τεκμαιρόμενου ελάχιστου ετήσιου εισοδήματος (προ μειώσεων)

Πώς να υπολογίσετε το δώρο Πάσχα

Το δώρο Πάσχα πρέπει να καταβληθεί από τους εργοδότες του ιδιωτικού τομέα μέχρι τη Μεγάλη Τετάρτη, 16 Απριλίου

Μισθοί, αγοραστική δύναμη και επίπεδο φτώχειας

Με την αύξηση αυτή η Ελλάδα είναι στην 11η θέση μεταξύ των 22 χωρών της Ευρώπης που έχουν θεσμοθετημένο κατώτατο μισθό σε ονομαστικές τιμές και στην 13η θέση σε τιμές αγοραστικής δύναμης

Νέες πράξεις απαλλαγές από τον ΕΝΦΙΑ 2023 και 2024

Επανεκκαθάριση ΕΝΦΙΑ για οικισμούς μετά από αλλαγές στους συντελεστές αξιοποίησης οικοπέδου

Οι επιπτώσεις του εμπορικού πολέμου και οι άμυνες της Ελλάδας

Η Ελλάδα, αν και έχει μικρότερη εξάρτηση από τις ΗΠΑ, ενδέχεται να επηρεαστεί έμμεσα

Η συνεισφορά της επιστήμης στη Δημοκρατία

Τα απαραίτητα στοιχεία για την πρόοδο της επιστήμης είναι: η επένδυση στην έρευνα, η προώθηση επιστημονικών επαγγελμάτων, η εκπαίδευση στην κριτική σκέψη, η θέση της εξειδίκευσης στη χάραξη δημόσιων πολιτικών και, κυρίως η ανάδειξη των στενών δεσμών μεταξύ επιστημονικής προσέγγισης και δημοκρατίας

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης