Οι αγορές δείχνουν ότι ίσως η Fed να έχει προβεί σε λανθασμένες προβλέψεις

Μάλλον ο πληθωρισμός δεν είναι, τελικά, καθόλου παροδικός

Οι επενδυτές πιστεύουν στις προβλέψεις της Fed. Τους τελευταίους τρεις μήνες, οι τιμές καταναλωτή, εξαιρουμένων των ασταθών τιμών στους τομείς των τροφίμων και της ενέργειας, έχουν αυξηθεί κατά 2%, γεγονός που ισοδυναμεί με ένα εκπληκτικά υψηλό ετήσιο ποσοστό 8,2%. Αντί να πανικοβληθούν και να αγοράσουν μαζικά ομόλογα, οι επενδυτές εισέρευσαν στα κρατικά ομόλογα και ώθησαν τις αποδόσεις δεκαετών στα επίπεδα που βρίσκονταν στα τέλη Φεβρουαρίου. Η εμπιστοσύνη στην κεντρική τράπεζα είναι απόλυτη.

Για να είμαστε δίκαιοι, η Fed έχει ενδεχομένως δίκιο: Αυτή η έκρηξη του πληθωρισμού είναι, πιθανότατα, παροδική. Η επανέναρξη της οικονομίας συνέβαλε στην αύξηση της ζήτησης, ενώ τα εμπόδια στην προσφορά περιορίζουν την παραγωγή και τη διανομή. Τα πράγματα, όμως, χαλαρώνουν, καθώς παρατηρείται επιστροφή του πληθωρισμού σε φυσιολογικά επίπεδα.

Ωστόσο, οι επενδυτές πρέπει να εξετάσουν την πιθανότητα η Fed να έχει προβεί, επίσης, σε λανθασμένες προβλέψεις. Ο κίνδυνος ο πληθωρισμός να συνεχίσει να αυξάνεται είναι, σαφώς, πολύ μεγαλύτερος από ό,τι συνήθως, ενώ ο κίνδυνος να μην είναι αληθείς οι προβλέψεις της Fed είναι μικρότερος. Αντί να αφήνουν μεγαλύτερο περιθώριο σφάλματος σχετικά με τις προβλέψεις, οι αγορές ομολόγων σχεδόν αποκλείουν την πιθανότητα λάθους με απόδοση μόλις 1,45% στα κρατικά δεκαετή. Η καλύτερη πρόβλεψη για την αγορά ομολόγων σχετικά με τον μακροπρόθεσμο πληθωρισμό τιμών καταναλωτή, το ποσοστό ισορροπίας για πέντε χρόνια που ξεκινά σε πέντε χρόνια, αιωρείται χαμηλότερα από το υψηλότερο ποσοστό του 2,38% σε μόλις 2,23%, γεγονός που σημαίνει ότι ο πληθωρισμός είναι ελαφρώς χαμηλότερος από τον στόχο της Fed στο προτιμώμενο εύρος τιμών.

Ακόμη και οι βραχυπρόθεσμες προσδοκίες για τον πληθωρισμό αποτιμούνται για να επιτύχει η Fed τον στόχο της μετά από μια σύντομη περίοδο πληθωρισμού στους επόμενους 12 μήνες. Εάν αυτό αποδειχθεί λανθασμένο, οι αποδόσεις των ομολόγων και τα ισοζύγια πληθωρισμού, το χάσμα, δηλαδή, μεταξύ των συνηθισμένων και των σχετικών με τον πληθωρισμό κρατικών ομολόγων, πρέπει να είναι υψηλότερο και οι μετοχές στους τομείς της τεχνολογίας θα πρέπει να είναι χαμηλότερες.

Όπως επισημαίνει ο Michael Pond, επικεφαλής της παγκόσμιας έρευνας σχετικά με τον πληθωρισμό στη Barclays, η Fed είχε δίκιο την τελευταία φορά που ισχυριζόταν ότι ο πληθωρισμός θα ήταν παροδικός, το 2011. Οι δύο αυξήσεις των επιτοκίων της Ευρωπαϊκής Κεντρικής Τράπεζας εκείνο το έτος θεωρούνται λάθος το οποίο συνέβαλε στα οικονομικά προβλήματα της περιοχής.

Ωστόσο, η Fed δεν είναι παντογνώστης, επομένως πρέπει να εξετάσουμε λεπτομερώς τα δεδομένα για την εύρεση στοιχείων.

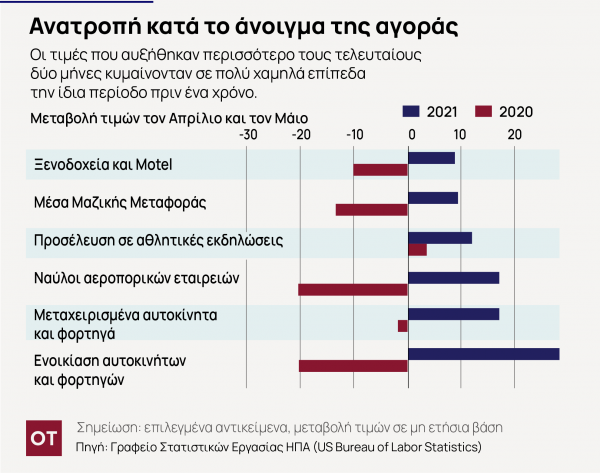

Η σύγκλιση απόψεων στο ότι ο πληθωρισμός θα είναι προσωρινός βασίζεται, σε μεγάλο βαθμό, στο γεγονός ότι οι μηνιαίοι αριθμοί ήταν τόσο υψηλοί, λόγω ορισμένων μεγάλων αυξήσεων των τιμών, που οφείλονται, σαφώς, στην αύξηση της ζήτησης μετά το Covid. Tα μεταχειρισμένα αυτοκίνητα και τα φορτηγά μόνο ήταν αυτά που αντιπροσώπευαν το ένα τρίτο του μηνιαίου πληθωρισμού του Μαΐου και σχεδόν το ένα τρίτο του Απριλίου. Οι τιμές των κοσμημάτων και των φορεμάτων αυξάνονται πολύ, καθώς οι καταναλωτές είναι ενθουσιασμένοι με την επιστροφή στην κανονικότητα. Αύξηση τιμών παρατηρείται, ακόμη, και στα αεροπορικά εισιτήρια, τα ξενοδοχεία, τις ενοικιάσεις αυτοκινήτων αλλά και στις αθλητικές ομάδες, που προσελκύουν τους «απελπισμένους» οπαδούς τους για να πάνε να δούνε έναν αγώνα από κοντά. Είναι εύκολο να φανταστεί κανείς ότι τέτοιες αυξήσεις τιμών θα περιοριστούν καθώς η ζήτηση επιστρέφει σε φυσιολογικά επίπεδα.

Θεωρείται, ακόμη, ότι οι υψηλότερες τιμές αυτοθεραπεύονται, εφόσον οι μισθοί δεν αυξάνονται πολύ. Μόλις οι καταναλωτές ξοδέψουν τις αποταμιεύσεις τους, οι υψηλότερες τιμές θα περιορίσουν τη ζήτηση, εκτός εάν αυξηθούν, παράλληλα, και οι μισθοί τους.

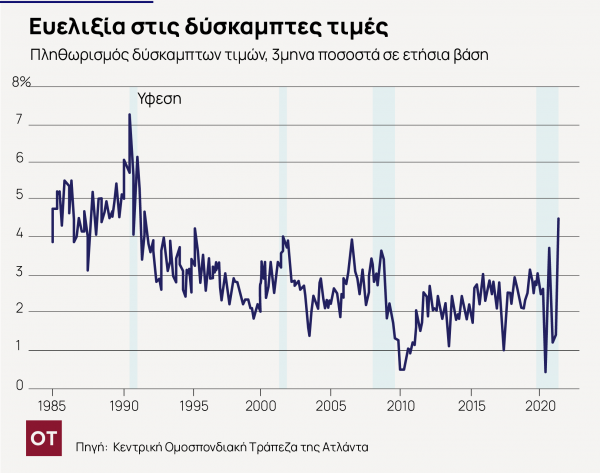

Οι λεγόμενες «δύσκαμπτες» τιμές προσφέρουν μια άλλη προσπάθεια περιορισμού των ανησυχιών. Ο δείκτης δύσκαμπτων τιμών της Atlanta Fed επικεντρώνεται σε προϊόντα με τιμές που αλλάζουν σχετικά σπάνια, συνήθως επειδή είναι δύσκολο ή ακριβό να τροποποιηθούν (σκεφτείτε μηχανήματα αυτόματων πωλητών ή καταλόγους).

Οι δύσκαμπτες τιμές δεν αυξήθηκαν τόσο γρήγορα όσο οι ευέλικτες τιμές, οι οποίες αυξήθηκαν με ετήσιο ρυθμό 18,7% τον Μάιο, χάρη στον τομέα των μεταχειρισμένων αυτοκινήτων. Ωστόσο, το ετήσιο 4,5% για τις δύσκαμπτες τιμές τον Μάιο, μετά από ετήσιο 5,5% τον Απρίλιο, εξακολουθεί να είναι αξιοσημείωτο και η τριμηνιαία άνοδος να είναι η υψηλότερη από το 1991.

Η μικτή ικόνα δύσκαμπτων τιμών αλλοιώνεται από τις εναλλαγές lockdown και ανοιγμάτων αγοράς και θα αποδειχθεί, τελικά, προσωρινή.

Αλλά η δυσκολία και το κόστος της αύξησης των δύσκαμπτων τιμών αποτελούν, συνήθως, ένδειξη για τις εταιρικές προσδοκίες σχετικά με τον πληθωρισμό, καθώς οι εταιρείες δεν θα θέλουν να τις αλλάξουν ξανά πολύ γρήγορα. Εάν εξακολουθούν να εργάζονται – και για να το τονίσω, μόνο ο χρόνος θα το αποδείξει – τότε θα πρέπει να περιμένουμε ότι ο πληθωρισμός θα παραμείνει πολύ υψηλότερος του στόχου του 2% της Fed.

Τέλος, υπάρχει και η οπτική της αγοράς επιλογών πληθωρισμού. Η Minneapolis Fed υπολογίζει ότι η υπονοούμενη πιθανότητα πληθωρισμού, η οποία θα είναι κατά μέσο όρο υψηλότερη του 3%, για τα επόμενα πέντε χρόνια, αιωρείται πιο χαμηλά από τα υψηλά επίπεδα του 44% πριν ένα μήνα σε 31% αυτή την περίοδο. Είναι παράξενο ότι οι επενδυτές πιστεύουν όλο και περισσότερο ότι η ο πληθωρισμός θα να επιστρέψει γρήγορα στα φυσιολογικά επίπεδα, ακόμη και ενώ ο πληθωρισμός συνεχίζει να είναι υψηλότερος από τον αναμενόμενο.

Κάτι τέτοιο μπορεί να αποδειχθεί ιστορικά, αλλά επικεντρώνεται στην ταχύτερη αύξηση των τιμών των πραγμάτων που δεν αποτέλεσαν εξαιρέσεις λόγω του lockdown. Ο τελικός μέσος δείκτης τιμών του Cleveland Fed αποκλείει τις απότομες αυξήσεις ή μειώσεις, για να προσπαθήσει να καταλήξει σε συμπεράσματα για τη γενική πορεία των τιμών και δείχνει τους τελευταίους τρεις μήνες να καταγράφονται οι ταχύτερες αυξήσεις τιμών από το 1991, με εξαίρεση δύο μήνες κατά την πετρελαϊκή κρίση το 2008.

Δεν πρόκειται μόνο για μεταχειρισμένα αυτοκίνητα, αλλά και για διάφορα άλλα προϊόντα.

Πρέπει να υπογραμμίσω ότι δεν τίθεται θέμα ανησυχίας ότι θα βιώσουμε την ίδια κρίση με τις αρχές του 1970. Αλλά αν ο πληθωρισμός δεν δείξει γρήγορα σημάδια μείωσης των επιτοκίων στους επενδυτές και η Fed συνεχίσει να μην δίνει τη δέουσα σημασία, η ηρεμία που επικρατεί στις αγορές ομολόγων θα μοιάζει με εφησυχασμό.

Μεταφράστηκε στα Ελληνικά από τον Οικονομικό Ταχυδρόμο

Η τριπλή απειλή για τις αγορές και το σημείο... καμπής

Υφέρπουσες ρωγμές δείχνουν αδυναμίες που θα μπορούσαν να εκραγούν εάν οποιαδήποτε κίνηση πολιτικής φτάσει σε ένα κρίσιμο σημείο

Όταν τηλεφωνούν οι εξωγήινοι επενδύστε στον «μικρό πράσινο κύκνο»

Θα μπορούσαν να ανοίξουν νέες αγορές - ακόμα κι αν απέχουν 124 έτη φωτός

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης