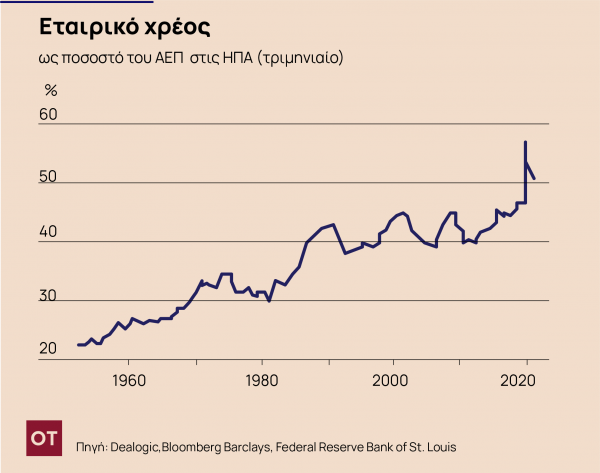

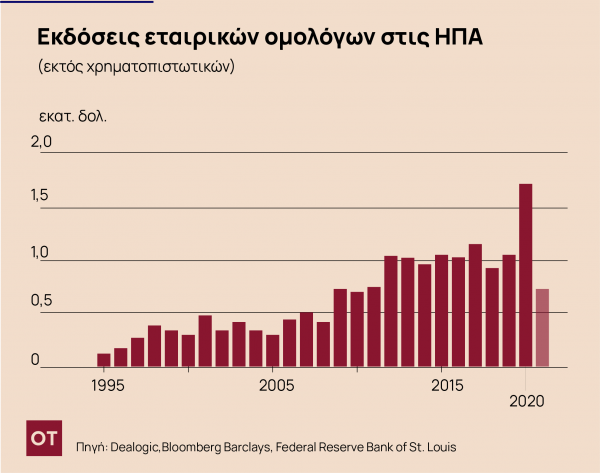

Πριν από την πανδημία, οι αμερικανικές επιχειρήσεις δανείζονταν μαζικά με χαμηλά επιτόκια. Οταν η πανδημία του κορονοϊού βύθισε την οικονομία σε ύφεση, οι επιχειρήσεις συνέχισαν την ίδια πολιτική. Δανείστηκαν ακόμη περισσότερο και σύντομα πλήρωσαν ακόμη λιγότερα. Τα επιτόκια στο εταιρικό χρέος υποχώρησαν στα χαμηλότερα επίπεδα της ιστορίας προκαλώντας νέα έξαρση στις εκδόσεις εταιρικού χρέους. Εταιρείες του μη-χρηματοπιστωτικού τομέα εξέδωσαν ομόλογα αξίας 1,7 τρισ δολαρίων πέρυσι στις ΗΠΑ, σχεδόν 600 δισ περισσότερα από το προηγούμενο ρεκόρ, σύμφωνα με στοιχεία της Dealogic. Μέχρι το τέλος Μαρτίου, το συνολικό χρέος τους ανερχόταν σε 11,2 τρισ δολάρια, σύμφωνα με την Federal Reserve, ποσό ισοδύναμο με το 50% της αμερικανικής οικονομίας.

Η πηγή φθηνού χρήματος βοήθησε όλους τους τύπους επιχειρήσεων, εταιρείες κρουαζιέρας, αεροπορικές και κινηματογραφικών αιθουσών να αντιμετωπίσουν τα προβλήματα της πανδημίας, αντικαθιστώντας μέρος του χαμένου τζίρου με μετρητά που άντλησαν μέσω ομολογιακών εκδόσεων. Επέτρεψε σε ακμάζουσες επιχειρήσεις να μαζέψουν μετρητά και να εξοικονομήσουν χρήματα αναχρηματοδοτώντας παλαιότερο χρέος. Και επέτρεψε σε επιχειρήσεις που δυσκολεύονταν πριν την πανδημία να αποφύγουν την απειλή της πτώχευσης εκδίδοντας νέο μακροπρόθεσμο χρέος.

Οπως αναφέρει η Wall Street Journal, το ερώτημα που προκύπτει πλέον είναι κατά πόσο οι εταιρείες απλά καθυστέρησαν την ημέρα της κρίσης. Οι υπερχρεωμένες επιχειρήσεις αντιστάθηκαν στην περυσινή ύφεση πολύ καλύτερα από τις εκτιμήσεις. Παρά τον τρέχοντα ενθουσιασμό, ωστόσο, πολλοί οικονομικοί διευθυντές και επενδυτές αναγνωρίζουν ότι οι επιχειρήσεις μπορεί να τιμωρηθούν σε μια φυσιολογική αλλαγή πορείας που θα αυξήσει το κόστος δανεισμού για μεγαλύτερο διάστημα και θα επιφέρει μεγαλύτερο πλήγμα στα οικονομικά των νοικοκυριών.

Η Federal Reserve εξακολουθεί να βλέπει ισορροπημένους κινδύνους στο εταιρικό χρέος.

Μερικά από τα μεγαλύτερα ονόματα στον επιχειρηματικό στίβο μονοπώλησαν το ενδιαφέρον σ αυτή την υπέροχη ιστορία χρέους. Η Carnival Corp, η μεγαλύτερη εταιρεία κρουαζιέρας στον κόσμο, είδε το χρέος της να εκτινάσσεται στα 33 δισ δολάρια στις 28 Φεβρουαρίου, σχεδόν τριπλάσιο από τα τέλη του 2019. Η Boeing είδε το χρέος της να υπερδιπλασιάζεται στα 64 δισ δολάρια, ενώ το χρέος της Delta Airlines διπλασιάστηκε στα 35 δισ δολάρια.

Εκρηξη εταιρικού χρέους

Τα επιτόκια στο εταιρικό χρέος υποχωρούν από τη δεκαετία του 1980, σε μια γενική παρακολούθηση των βραχυπρόθεσμων επιτοκίων της Fed και των αποδόσεων στο αμερικανικό χρέος. Αρκετοί παράγοντες βρίσκονται πίσω από αυτή την υποχώρηση. Ενας από αυτούς είναι ο χαμηλός πληθωρισμός. Επίσης, η οικονομική ανάπτυξη που κινήθηκε με χαμηλότερους ρυθμούς στη διάρκεια των 10ετιών επιτρέποντας στην κεντρική τράπεζα να διατηρεί χαμηλά τα επιτόκια. Στη διάρκεια της χρηματοπιστωτικής κρίσης του 2008-09, η Fed μείωσε το ειπτόκιο βραχυπρόθεσμης χρηματοδότησης κοντά στο μηδέν για πρώτη φόρα και άρχισε να αγοράζει μεγάλες ποσότητες κρατικών ομολόγων και ενυπόθηκων χρεογράφων σε μια προσπάθεια τόνωσης της οικονομίας. Οι επενδυτές που αναζητούσαν υψηλότερες αποδόσεις στράφηκαν μαζικά σε ενεργητικό υψηλότερου ρίσκου πυροδοτώντας μια εποχή μαζικών εκδόσεων χρέους.

Η πανδημία ώθησε αυτές τις τάσεις στα άκρα. Η Fed ξανά μείωσε στο μηδέν τα επιτόκια και άρχισε τις αγορές κρατικών ομολόγων, ενώ για πρώτη φορά άρχισε να αγοράζει εταιρικά ομόλογα, δίνοντας νέα πνοή στην αγορά εταιρικού χρέους. Η αγορά εκτινάχθηκε σε νέα ρεκόρ πέρυσι και παραμένει ισχυρή και φέτος, με τα ομόλογα κερδοσκοπικής διαβάθμισης να βρίσκονται καθ’ οδόν για το δικό τους ρεκόρ.

Στις αρχές του 2020, το μέσο εταιρικό ομόλογο επενδυτικής διαβάθμισης απέδιδε 2,84%. Στην κορύφωση των φόβων για την πανδημία, η απόδοση ανέβηκε στο 4,6%, όμως μέχρι το τέλος του έτους είχε υποχωρήσει στο ιστορικό χαμηλό του 1,74%.

Στα τέλη του 2020, οι επενδυτές είχαν τόση μεγάλη όρεξη για εταιρικό χρέος που ήταν διατεθειμένοι να δανείσουν περισσότερα κεφάλαια σε εταιρείες με αξιολόγηση τριπλού C. Φέτος οι εκδόσεις τριπλού C κινούνται 35% πάνω από το προηγούμενο ρεκόρ.

Ωστόσο, δεν είναι όλοι ευχαριστημένοι με τις εξελίξεις αυτές. Ο Τόρστεν Ζικ, επικεφαλής οικονομολόγος στην Apollo Global Management, έγραψε σε αναφορά του για τις επιπτώσεις των επίμονα χαμηλών επιτοκίων που “διατηρεί ζωντανές μη-παραγωγικές εταιρείες, οι οποίες επιβραδύνουν μακροπρόθεσμα τον ρυθμό ανάπτυξης της οικονομίας.” Ορισμένοι αναλυτές υποστηρίζουν ότι οι επενδυτές είναι διατεθειμένοι να αποδεχθούν αυτά τα χαμηλά επιτόκια όχι μόνο εξαιτίας των πολύ καλών προοπτικών της οικονομίας, αλλά λόγω της επιθετικής στάσης της Fed απέναντι στην πανδημική κρίση.

Αλλοι αμφισβητούν ότι ακόμη κι αν η κεντρική τράπεζα ανακοινώσει ότι θα αγοράσει ξανά εταιρικά ομόλογα θα δούμε την ίδια έκρηξη δραστηριότητας που παρατηρήθηκε πέρυσι και τονίζουν ότι οι φυσιολογικοί κίνδυνοι στο χρέος εξακολουθούν να ισχύουν και ότι προειδοποιούν ότι οι επενδυτές σε εταιρικό χρέος μπορεί να βρεθούν αντιμέτωποι με σημαντικές απώλειες αν υπάρξει νέο οικονομική επιβράδυνση.

Ενα ενθαρρυντικό στοιχείο για τους επενδυτές είναι το γεγονός πως πολλές επιχειρήσεις δεν πρόσθεσαν χρέος πέρυσι για να επαναγοράσουν μετοχές, να αυξήσουν τα μερίσματα ή να δώσουν περισσότερες αποδόσεις στους μετόχους. Δανείστηκαν χρήματα για έκτακτες ανάγκες και για να μπορούν να αποπληρώσουν τα χρέη τους όταν τελειώσει αυτή η έκτακτη κατάσταση. Ηδη, κάποιες εταιρείες άρχισα να αποπληρώνουν τα χρέη τους, όπως η Delta η οποία εξόφληλσε 1,5 δισ δολάρια σε δάνειο τον Μάρτιο και τον Απρίλιο ανακοίνωσε ότι θα αποπληρώσει χρέος 850 εκατ δολαρίων στο τέλος του δευτέρου τριμήνου.

Latest News

Οι οικονομικές ανησυχίες βαραίνουν τα αποτελέσματα των αεροπορικών εταιρειών

Οι ευρωπαϊκές κρατήσεις μειώνονται και αυτό θα μπορούσε να επηρεάσει τα οικονομικά αποτελέσματα

Μεγαλώνει το χάσμα ανισοτήτων στην Αμερική - Τι λέει έρευνα της BofA

Τι αναφέρει η έρευνα της Bank of America (ΒοfΑ) για τις ΗΠΑ

Γιατί γερουσιαστές ζητούν από την Fed να παραδώσει αρχεία σχετικά με την αποτυχία της fintech Synapse

Η Fed κατηγορείται για εποπτική αμέλεια καθώς εκατομμύρια σε κεφάλαια πελατών εξακολουθούν να βρίσκονται χαμένα

Ποιος είναι ο «εγκέφαλος» πίσω από τον Αμερικανό Πρόεδρο

Ο Ράσελ Βόουτ θεωρείται δεύτερος μόνο από τον ίδιο τον Τραμπ

Πως ο Ρούμπιο μεταμορφώνει το Στέιτ Ντιπάρτμεντ

Ο υπουργός εκθέτει σχέδια για περικοπή θέσεων και συρρίκνωση αυτού που ονόμασε διογκωμένη γραφειοκρατία στο Στέιτ Ντιπάρτμεντ

Μετά τα τσιπ, οι φαρμακευτικές - Γιατί μπαίνουν στο στόχαστρο Τραμπ

Η έρευνα για τις εισαγωγές φαρμακευτικών προϊόντων - Οι επιπτώσεις και οι εκτιμήσεις σημειώματος της ελληνικής πρεσβείας στην Ουάσιγκτον

Deutsche Bank: Κι όμως… οι αγορές δεν βλέπουν ακόμη ύφεση λόγω δασμών

Η ιστορία δείχνει ξεκάθαρα ότι αν τελικά υπάρξει ύφεση, τότε υπάρχει ακόμα πολύς χώρος για περαιτέρω πτώση στις αγορές, εξηγεί η Deutsche Bank

H Πορτογαλία ζητά την ενεργοποίηση της ρήτρας διαφυγής για τις αμυντικές δαπάνες

Η Πορτογαλία δαπανά το 1,55% του ΑΕΠ για την Αμυνα, κάτω απο το 2% που ζητά το ΝΑΤΟ

Λαγκάρντ: Είναι πιθανόν οι δασμοί να επιδράσουν αποπληθωριστικά για την Ευρώπη

Το ακριβές αποτέλεσμα στον πληθωρισμό είναι ακόμα αβέβαιο δεδομένου του μεγάλου εύρους των παραγόντων, είπε η επικεφαλής της ΕΚΤ Κριστίν Λαγκάρντ

Κατακόρυφη η πτώση για την Gucci - Διψήφια η μείωση πωλήσεων το πρώτο τρίμηνο

Οι πωλήσεις της Gucci κατακρημνίζονται καθώς o μητρικός όμιλος Kering προσπαθεί -χωρίς επιτυχία- να αναζωογονήσει τη ζήτηση

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης