Μπορεί το θηριώδες τίμημα του 1,6 δισ. ευρώ που πρόσφερε η Mondelēz International για την εξαγορά της Chipita να προκάλεσε θαυμασμό (ίσως και μια μικρή αμηχανία), ωστόσο οι παροικούντες την επενδυτική Ιερουσαλήμ γνωρίζουν ότι τα τελευταία 50 χρόνια η εγχώρια βιομηχανία των ειδών διατροφής είναι ο κλάδος που παρουσιάζει τη μεγαλύτερη κινητικότητα στο χώρο των εξαγορών και συγχωνεύσεων, με πρωταγωνιστές πολυεθνικούς ομίλους.

Αρκετές από τις πιο αγαπημένες μάρκες των Ελλήνων, είτε πρόκειται για σοκολάτες, ζυμαρικά, ελαιόλαδο, μαργαρίνες, παγωτά, σνακ, ψάρια, τοματικά προϊόντα, γάλατα, γιαούρτια, φέτα, παξιμάδια και αλλαντικά, είτε για μπύρες, καφέδες, λικέρ, ούζα, κονιάκ και εμφιαλωμένα νερά, δηλαδή το μεγαλύτερο μέρος ενός τυπικού καλαθιού σούπερ μάρκετ, έχουν περάσει εδώ και χρόνια στα χέρια ξένων εταιρειών.

Το μεγαλύτερο κύμα εξαγορών και συγχωνεύσεων στη βιομηχανία τροφίμων ξεκίνησε πριν από τέσσερις δεκαετίες κατά την περίοδο που ακολούθησε μετά την είσοδο της χώρας στην Ευρωπαϊκή Ένωση. Τα προηγούμενα χρόνια, η ανάμιξη του ξένου κεφαλαίου περιοριζόταν στην είσοδο στην ελληνική αγορά με τη μορφή αντιπροσωπιών (license agreements) γνωστών επώνυμων προϊόντων.

Συνολικά την περίοδο 1987 – 1994, μόνο στο χώρο των τροφίμων πραγματοποιήθηκαν 64 εξαγορές και συγχωνεύσεις επιχειρήσεων. Από τις 64 επιχειρήσεις που άλλαξαν χέρια, οι 43 πέρασαν σε ελληνικές επιχειρήσεις και οι υπόλοιπες 21 σε ξένες. Να σημειωθεί ότι μόνο κατά την εξαετία 1987-1992 εισήχθησαν με τη μορφή ξένων άμεσων επενδύσεων στον κλάδο των τροφίμων-ποτών 349 εκατ. δολάρια.

Νέο κύμα εξαγορών

Την τελευταία πενταετία το ενδιαφέρον του ξένου κεφαλαίου για αναγνωρίσιμα ελληνικά σήματα από τη βιομηχανία των ειδών διατροφής φαίνεται ότι αναζωπυρώθηκε με αρκετές μικρομεσαίες εταιρείες, οι οποίες διαθέτουν αναπτυξιακές προοπτικές, να βρίσκονται στο στόχαστρο.

Ενδεικτική είναι η περίπτωση του ομίλου SwitzGroup, επενδυτικό βραχίονα για τον κλάδο των τροφίμων του Ινδού δισεκατομμυριούχου Taizoon Khorakiwala καθώς πληροφορίες αναφέρουν ότι η αλυσίδα κουλουριών Θεσσαλονίκης και ειδών άρτου «Κουλουράδες» θα είναι η τέταρτη ελληνική εταιρεία που θα προσδεθεί στο άρμα του ινδικού ομίλου SwitzGroup.

Υπενθυμίζεται ότι οι επενδύσεις του ομίλου Switzgroup στην ελληνική αγορά ξεκίνησαν πριν από τέσσερα χρόνια όταν προχώρησε σε στρατηγική συνεργασία με την εταιρεία Olympic Foods που δραστηριοποιείται στις πρώτες ύλες ζαχαροπλαστικής, αρτοποιίας και παγωτού. Την ίδια περίοδο έγινε το deal την CSM Bakery Solutions, ενώ τελευταίο απόκτημά του είναι η Κρητών Άρτος.

Καλά πληροφορημένες πηγές αναφέρουν πως ο όμιλος SwitzGroup βρίσκεται πολύ κοντά σε άλλες τέσσερις εξαγορές, πάντα στον κλάδο των τροφίμων. Οι τρεις αφορούν αλυσίδες εστίασης και η τέταρτη μονάδα παραγωγής κατεψυγμένων προϊόντων αρτοποιίας και ζαχαροπλαστικής.

Επίσης πριν μερικές μέρες η τουρκική βιομηχανία αλιευμάτων Dardanel Önentaş ανακοίνωσε ότι συμφώνησε με τις πιστώτριες τράπεζες να εξαγοράσει το χρέος ύψους 62,3 εκατ. ευρώ της Καλλιμάνης για 6 εκατ. ευρώ. Οι τράπεζες εμφανίζονται να έχουν δώσει μικρή διορία στην Dardanel για υπογραφή της συμφωνίας εξυγίανσης βάσει των άρθρων 106 β και δ του Πτωχευτικού Κώδικα.

Με δεδομένο, ότι η πανδημία ενίσχυσε περαιτέρω την παγκόσμια καταναλωτική τάση για υγιεινή διατροφή, τραπεζικοί παράγοντες και οικονομικοί αναλυτές αναφέρουν ότι είμαστε μπροστά σε ένα νέο γύρο ενδιαφέροντος τόσο από την πλευρά των funds, όσο και από μεγάλες παραγωγικές εταιρείες για στοχευμένες κινήσεις που κρύβουν υπεραξία.

Η μεγάλη επιστροφή

Δεν είναι όμως μόνο το ξένο «χρήμα» που έχει κινητοποιηθεί. Εμπορικά σήματα του κλάδου τροφίμων και ποτών που κάποτε είχαν περάσει στον έλεγχο ισχυρών πολυεθνικών εταιρειών αρχίζουν να επιστρέφουν σε ελληνικά χέρια απέναντι σε μεγαθήρια όπως για παράδειγμα οι Unilever, Heineken, Carlsberg, Procter & Gamble, General Mills, FrieslandCampina, Froneri, Mondelez International, Mars, Barilla, Nestle, Jacobs, Coca Cola, Remy Cointreau.

Το χρονολόγιο της επέλασης των ξένων στον κλάδο τροφίμων και ποτών

2021

Η φετινή χρονιά σημαδεύτηκε από το χρυσό deal για την εξαγορά της Chipita από τη Mondelēz International, παρότι η Moody’s χαρακτήρισε τη συναλλαγή ως «credit negative», ενώ είχε προηγηθεί η συμφωνία πώλησης της Vivartia στη CVC Capital Partners, που ξεπέρασε σε αξία τα 630 εκατ. ευρώ.

Το fund αμέσως μετά προχώρησε στην εξαγορά του πλειοψηφικού ποσοστού της γαλακτοβιομηχανίας Δωδώνη με άγνωστο τίμημα.

2020

Τον Δεκέμβριο του 2020 κάτω από την «ομπρέλα» της Deca Investments περνάει και το χαρτοφυλάκιο του κλάδου των τοματικών προϊόντων της Ελαΐς-Unilever Hellas (τα εμπορικά σήματα Pummaro και Pelargos, καθώς και το εργοστάσιο της Γαστούνης).

Η αλλαγή ιδιοκτησίας του Pummaro ήταν η δεύτερη μέσα σε μια 20ετία, ενώ και αυτό το brand μετά από μια «βόλτα» στη «γειτονιά» των πολυεθνικών ξαναγύρισε σε ελληνικά χέρια.

Η Diorama της Deca Investment έχει ως βασικό επενδυτή τον Δημήτρη Δασκαλόπουλο πρώην ιδιοκτήτη της Vivartia.

2019

Η εταιρεία πρώτων υλών ζαχαροπλαστικής Στέλιος Κανάκης εξαγοράστηκε από τη νορβηγική ιδιωτική μετοχική εταιρεία Orkla Food Ingredients.

Επίσης πραγματοποιήθηκε η εξαγορά του 44,73% της καινοτόμου εταιρείας σνακ Unismack από τη Lime Capital Partners, που μέχρι πρότινος ήταν βασικός μέτοχος στη γαλακτοβιομηχανία Δωδώνη.

Μετά από πολλές περιπέτειες την ίδια χρονιά η κρητική αλλαντοβιομηχανία Creta Farms πέρασε στον έλεγχο της Impala Investments, ενώ η εισηγμένη εταιρεία παραγωγή παραδοσιακών κρητικών προϊόντων αρτοποιίας και snacks Kρητών Άρτος ΑΕΒΕ πέρασε σε εταιρεία συμφερόντων του ινδικού ομίλου SwitzGroup.

Επίσης το 2019 η πολυεθνική PZ Cussons ενημερώνει το Χρηματιστήριο του Λονδίνου, στο οποίο είναι εισηγμένη, ότι ήρθε σε συμφωνία για την πώληση του συνόλου των μετοχών της θυγατρική της Μινέρβα έναντι τιμήματος 41,5 εκατ. ευρώ.

Κάπως έτσι η εταιρεία Ελαία Ζεύς ΑΕ, η οποία ελέγχεται από το επενδυτικό Fund Diorama Investments Sicar SA και στην οποία συμμετέχει επίσης το επενδυτικό Fund Ellikonos 2 SCA Sicar, απέκτησε τη Μινέρβα ΑΕ Ελαιουργικών Επιχειρήσεων & Τροφίμων, η οποία ξαναπέρασε σε ελληνικά χέρια.

2018

Μετά από 66 χρόνια που η Unilever κατείχε τη δραστηριότητα του ελαιολάδου και μαργαρινών της Ελαΐδος, το 2018 την πούλησε στην KKR, η οποία δραστηριοποιείται στην κατηγορία των spreads μέσω της Upfield, στο πλαίσιο της συμφωνίας του πολυεθνικού ομίλου με το fund για την εξαγορά της παγκόσμιας επιχείρησης των spreads.

Εκείνη τη χρονιά, o δανέζικος όμιλος Carlsberg προχώρησε και στην εξαγορά του 100% της Ολυμπιακής Ζυθοποιίας, της οποίας από το 2014 κατείχε το 49%. Η Ολυμπιακή Ζυθοποιία συγχωνεύεται με τη Μύθος Ζυθοποιία και ελέγχεται εξ ολοκλήρου από τον όμιλο της Carlsberg.

Επίσης το 2018 ολοκληρώθηκε το project Nemo, που αφορά την εξαγορά των εταιρειών Νηρεύς, Σελόντα από το αμερικάνικο fund AMERRA Capital Management LLC (κύριος μέτοχος του Ομίλου Andromeda). Η συναλλαγή περιλαμβάνει και τη συμμετοχή της Mubadala Investment Company στο επενδυτικό σχήμα. Έναν χρόνο αργότερα στο σχήμα συμπεριλήφθηκε και η εξαγορά της Περσεύς. Η Avramar που σχηματίστηκε από την ένωση των Andromeda, Νηρέα, Σελόντα και Περσεύς, διαθέτει 12 ιχθυογεννητικούς σταθμούς σε Ισπανία και Ελλάδα.

2017

Ο ινδικός όμιλος Switz Group έκανε ντεμπούτο στην ελληνική αγορά προχωρώντας σε στρατηγική συνεργασία με την Olympic Foods της οικογένειας Μπενάκη, που δραστηριοποιείται στις πρώτες ύλες ζαχαροπλαστικής, αρτοποιίας και παγωτού.

Στη συνέχεια εξαγόρασε την CSM Hellas, μέλος του πολυεθνικού ομίλου CSM Bakery Solutions. Η CSM Hellas δραστηριοποιείται στη διάθεση πρώτων υλών λιπαρών, αρτοποιίας, ζαχαροπλαστικής καθώς και κατεψυγμένων προϊόντων στην ελληνική αγορά.

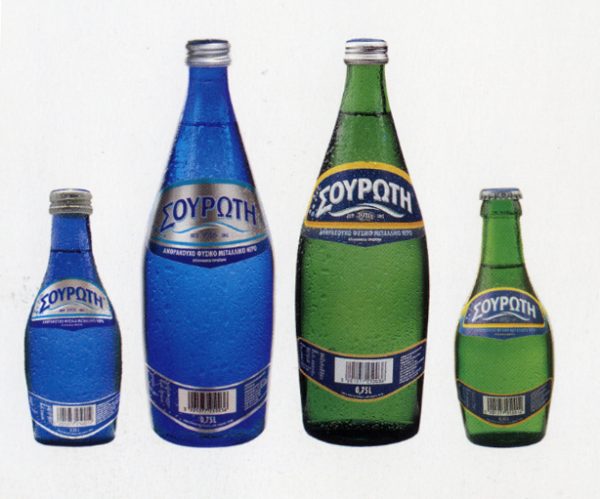

Τον Φεβρουάριο του ίδιου χρόνου πέρασε στην κατοχή του ομίλου του Ιβάν Σαββίδη η εταιρεία εμφιάλωσης και εμπορίας μεταλλικού νερού, Σουρωτή ΑΕ.

2014

Το γνωστό ξύδι ΤΟΠ, προστέθηκε στο portfolio της βιομηχανίας Mινέρβα που τότε ήταν ακόμη στην κατοχή της ελληνικών συμφερόντων πολυεθνική PZ Cussons.

2012

Η Δωδώνη, ηγέτιδα ελληνική βιομηχανία γαλακτοκομικών προϊόντων και κορυφαία εταιρεία σε πωλήσεις επώνυμης φέτας ΠΟΠ, ιδιωτικοποιήθηκε το 2012 με την πώληση των μετοχών της στην SI Foods Ltd, έναν επιχειρηματικό επενδυτικό όμιλο στον οποίο μετέχει και η Lime Capital Partners Ltd. Οι Ρώσοι επενδυτές της Strategic Initiatives Foods είχαν αποκτήσει τη Δωδώνη από την Αγροτική Τράπεζα έναντι 21 εκατ. ευρώ και ανάληψη υποχρεώσεων 50 εκατ. ευρώ.

2011

Η Berry Bros & Rudd, μετά την πώληση του Cutty Sark Scotch Whisky, αποφασίζει να αποχωρίσει από την εταιρεία διανομών στην Ελλάδα-την Β.Σ. Καρούλιας Α.Β.Ε.Ε.Π.-που έχει γίνει στο μεταξύ μία από τις μεγαλύτερες εταιρείες οίνων και ποτών στην Ελλάδα και έχει αναπτυχθεί τα τελευταία 20 χρόνια από τη διοίκησή της, με επικεφαλής τον CEO Χρήστο Αργυρού.

Ο τελευταίος, μέσω της ΙΜΑ Α.Ε., προχωρά στην εξαγορά της Β.Σ.Κ. με αποτέλεσμα η εταιρεία να επιστρέψει σε ελληνικά χέρια.

Εδώ και δύο χρόνια, το 2019, η διανομή του Cutty Sark επέστρεψε στην Β.Σ. ΚΑΡΟΥΛΙΑΣ, την εταιρεία η οποία το ανέδειξε διαχρονικά σε μια από τις κυρίαρχες μάρκες whisky.

2010

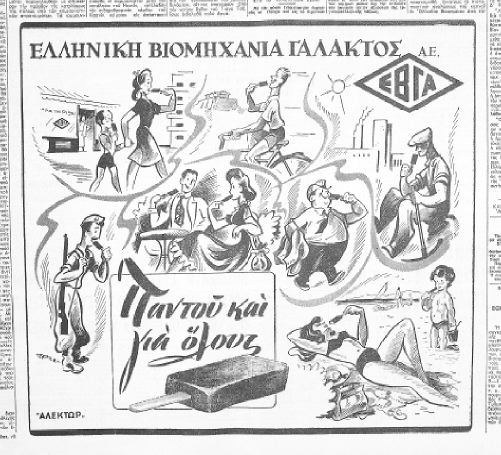

Πριν 11 χρόνια, η πολυεθνική Unilever εξαγόρασε τις δραστηριότητες παγωτού, σήματα (Scandal, Status, Variete) και δίκτυο διανομής από την ΕΒΓΑ Παγωτού, εκμεταλλευόμενη τα αυξημένα προβλήματα ρευστότητας που είχε η εταιρεία.

Έτσι, η ΕΒΓΑ, με έτος ίδρυσης το 1934, η πρώτη βιομηχανία που είχε λανσάρει παγωτό ξυλάκι στην ελληνική αγορά, παράγει πλέον προϊόντα της Unilever για Ελλάδα και εξωτερικό.

2007

Η Νομικός, που πρωταγωνιστεί στον εγχώριο κλάδο της μεταποίησης ντομάτας, εξαγόρασε την ελληνική θυγατρική της Heinz, Κωπαΐς ΑΒΕΕ, κίνηση που κατέστησε τη «Δ. Νομικός – Κωπαΐς», μία από τις μεγαλύτερες ιδιωτικές εταιρείες μεταποίησης ντομάτας στην Ευρωπαϊκή Ένωση.

2005

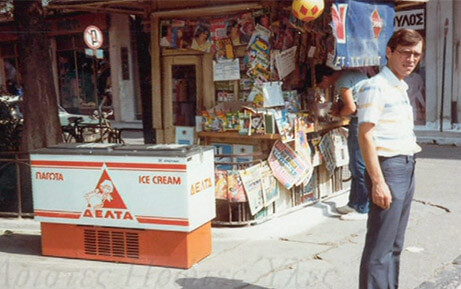

Το τελευταίο απόκτημα της Nestlé στην ελληνική αγορά ήταν η Δέλτα Παγωτού. Το 2005 ανακοινώνεται η εξαγορά έναντι 240 εκατ. ευρώ, ενώ το 2017 γνωστοποιείται η διακοπή λειτουργίας του εργοστασίου παγωτού στον Ταύρο (παγωτά ΔΕΛΤΑ) από τη Froneri Hellas που αποτελεί κοινοπραξία της Nestle και της R&R.

2004

Το 1954 ο Γ. Τσακίρης δημιουργεί την πρώτη οικοτεχνία τσιπς πατάτας, με έδρα το δωμάτιο όπου έμενε, διαστάσεων 2Χ3 μέτρα, στη συμβολή των οδών Κωνσταντινουπόλεως και Λένορμαν, στην Αθήνα.

Το 1999 και αφού έχει δημιουργήσει μια σύγχρονη μονάδα παραγωγής στην Αταλάντη, η οικογένεια Τσακίρη αναγκάζεται να πουλήσει το 69% της Τσακίρης στον όμιλο PLIAS, ενώ τον Ιανουάριο του 2002 μεταβιβάζει και το υπόλοιπο 31%. Το 2004 η Τσακίρης εξαγοράζεται από την Coca Cola 3E.

2002

Η πολυεθνική Scottish & Newcastle αποκτά μερίδιο 47% της Μύθος Ζυθοποιία Α.Ε., ενώ το 2006 θα αποκτήσει το σύνολο των μετοχών. Δύο χρόνια αργότερα πραγματοποιείται η εξαγορά της Scottish & Newcastle από την κοινοπραξία Carlsberg και Heineken.

2000

Στον τομέα των μη αλκοολούχων ποτών, αίσθηση προκάλεσε η συγχώνευση της 3Ε με την Coca-Cola Beverages, που πραγματοποιήθηκε μέσα στο 2000 και δημιούργησε το μεγαλύτερο εμφιαλωτή της Coca-Cola στην Ευρώπη και το δεύτερο στον κόσμο.

Επίσης, πριν 21 χρόνια, η πολυεθνική CSM εξαγόρασε την ΑΡΤΙΖΑΝ και σήμερα είναι μεταξύ των βασικών εταιρειών διάθεσης πρώτων υλών λιπαρών, αρτοποιίας, ζαχαροπλαστικής και κατεψυγμένων προϊόντων.

Η ιστορία της CSM Hellas στην ελληνική αγορά ξεκίνησε τη δεκαετία του ’60 όταν η Ελαΐς, δημιούργησε το «ΑΡΤΙΖΑΝ», το πρώτο οργανωμένο επαγγελματικό τμήμα στην Ελλάδα στο χώρο της αρτοζαχαροπλαστικής.

1999

Η εταιρεία Agroinvest ξανά πέρασε σε ελληνικά συμφέροντα υπό την οικογένεια Βογιατζή.

Με 225 εργαζόμενους, οι οποίοι και εφέτος πήραν ο καθένας 2.500 ευρώ bonus από τη διοίκηση, η Agroinvest είναι μια από τις μεγαλύτερες βιομηχανίες επεξεργασίας αγροτικών προϊόντων και δραστηριοποιείται στην επεξεργασία ελαιούχων σπόρων, από τους οποίους παράγει σπορέλαια και πρωτεϊνούχα άλευρα.

Το 1999 η Ελαΐς, μέλος τότε του ομίλου επιχειρήσεων της Unilever και ακόμη εισηγμένη στο ελληνικό Χρηματιστήριο, είχε ανακοινώσει την εξαγορά του συνόλου των μετοχών της εταιρείας ΜΙΡΟ ΑΒΕΕ-ΒΙΟΜΗΧΑΝΙΑ ΤΟΜΑΤΑΣ, η οποία απορρόφησε τον κλάδο προϊόντων ντομάτας της εταιρείας ΜΕΛΙΣΣΑ-ΚΙΚΙΖΑΣ Α.Ε. ΒΙΟΜΗΧΑΝΙΑ ΤΡΟΦΙΜΩΝ.

Το τίμημα της τότε εξαγοράς ήταν 11,8 δισ. δραχμές (34,6 εκατ. ευρώ).

1996

Ο κολοσσός Pernod Ricard προσφέροντας 5,4 δισ. δραχμές (15,8 εκατ. ευρώ) θα «χρυσώσει» τους 66 μετόχους της ελληνικής ποτοποιίας ΕΠΟΜ και το ούζο ΜΙΝΙ περάσει σε γαλλικά χέρια.

Για την ιστορία αξίζει να αναφερθεί ότι οι Γάλλοι δεν ήταν οι μόνοι «πολιορκητές» της ΕΠΟΜ, που εκτός από το ΜΙΝΙ παράγει τα ούζα Φήμη και Λέσβος. Είχε προηγηθεί στις αρχές του 1996 ο βρετανοϊσπανικός όμιλος Allied Domecq που πρόσφερε περί τα 4,3 δισ. δραχμές (12,6 εκατ. ευρώ), ωστόσο ορισμένοι μέτοχοι αρνήθηκαν θεωρώντας (και ορθώς αν κρίνουμε από το αποτέλεσμα) ότι η εταιρεία τους αξίζει περισσότερο.

O γαλλικός όμιλος Pernod Ricard σε συνεργασία με τον αμερικανικό όμιλο Fortune Brands Inc. εξαγόρασε την βρετανοϊσπανική Allied Domecq το 2005.

1995

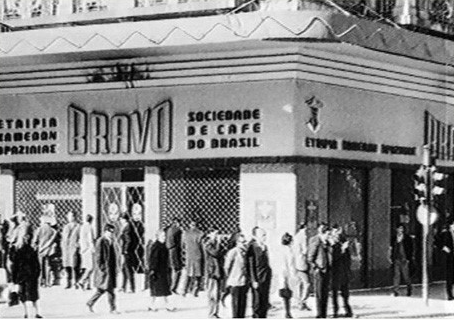

Ο ελληνικός καφές BRAVO ξεκίνησε να καβουρδίζεται το 1926 στην καρδιά του εμπορικού κέντρου της Αθήνας όταν o Χρήστος Σαμούρκας άνοιξε το πρώτο οικογενειακό καφεκοπτείο.

Μέχρι το 1995 που η ολλανδική εταιρία Sara Lee/DE NV απέκτησε το 100% των μετοχών της Bravo ΑΕ, ο ομώνυμος καφές είχε αποκτήσει ηγετικό μερίδιο.

Το 2011 αποφασίστηκε ο διαχωρισμός του ομίλου Sara Lee σε δύο ανεξάρτητες εταιρείες. Από τον διαχωρισμό αυτό δημιουργήθηκε η D.E Master Blenders 1753, η οποία πλέον φέρει την επωνυμία Jacobs Douwe Egberts, στην οποία εντάχθηκε και η Bravo Greece.

H εταιρεία Bravo Greece διαθέτει δύο παραγωγικές μονάδες, στα Οινόφυτα Βοιωτίας και στο Αιγάλεω Αττικής.

1993

Η Nestlé εξαγοράζει την εταιρεία Μεταλλικά Νερά Κορπής ΑΒΕΕ, ενώ το 1995 μπαίνει σε λειτουργία το νέο εργοστάσιο Φυσικού Μεταλλικού Νερού Κορπή στην Βόνιτσα, στην ορεινή περιοχή Μοναστηράκι Αιτωλοακαρνανίας. Το εργοστάσιο Κορπή αποτέλεσε τότε μια σημαντική επένδυση ύψους 4,5 δισ. δραχμών.

1992

Η PepsiCo προχώρησε σε μία ακόμα επένδυση στον ελληνικό χώρο με την αγορά της Best Foods του Νώντα και Κώστα Όνοχου στη Θεσσαλονίκη. Η επένδυση αυτή απέφερε στην Tasty Foods δύο σημαντικές μάρκες προϊόντων, τα Lotto και τα Φουντούνια και ένα ακόμα εργοστάσιο. Το 1994 Tasty Foods και Best Foods συγχωνεύθηκαν κάτω από την ομπρέλα της Tasty Food.

Πάντως λίγα χρόνια μετά την εξαγορά της εταιρείας τους τα αδέλφια Νώντας και ο Κώστας Όχονος επέστρεψαν και πάλι στην αγορά των σνακ (Ohonos Snack) έχοντας απέναντι στην ισχυρή PepsiCo, τόσο στην ελληνική αγορά όσο και στις γειτονικές αγορές της Βουλγαρίας και της Ρουμανίας.

1991

Η ΜΙΣΚΟ που ιδρύθηκε το 1927 από τις οικογένειες Μιχαηλίδη και Κωνσταντίνη σε ένα εργαστήρι στον Πειραιά εντάσσεται στην οικογένεια Barilla, της μεγαλύτερης εταιρείας ζυμαρικών στον κόσμο.

Την ίδια χρονιά η Βιομηχανία Κονσερβών Κωπαΐδος ΑΕ, όπως λεγόταν τότε, με έτος ίδρυσης το 1969, πέρασε στην ιδιοκτησία της μεγάλης αμερικανικής πολυεθνικής εταιρείας Heinz.

Επίσης, η εταιρεία Agroinvest, μια από τις μεγαλύτερες και πιο υγιείς ελληνικές βιομηχανίες στον κλάδο των βιοκαυσίμων και τροφίμων στη χώρα μας, η οποία ιδρύθηκε το 1978 από ομάδα Λιβανέζων και Ελλήνων επιχειρηματιών, περιήλθε υπό τον έλεγχο της γαλλικής κοινοπραξίας Thomson – Credit Lyonnais και από το 1994 στην ιδιοκτησία του γαλλικού ομίλου οπλικών συστημάτων CDR & Thomson – CSF, ο οποίος ενδιαφερόταν να υλοποιήσει αντισταθμιστικά ωφελήματα.

1990

Τον Σεπτέμβριο η μεγαλύτερη ελληνική εταιρεία παραγωγής λικέρ, η Αιολική, που κατείχε και το ξύδι ΤΟΠ εξαγοράστηκε από τον γαλλικό όµιλο Pernod Ricard. Τη διεύθυνση της εταιρείας και μετά την εξαγορά είχαν οι Ηλίας Λίζας και Χρήστος Λουτζάκης, πρώην ιδιοκτήτες.

1989

Έναν αιώνα μετά τη δημιουργία του από τον Σπύρο Μεταξά το ιστορικό σήμα ΜΕΤΑΧΑ μεταβιβάστηκε στην τότε Grand Metropolitan. Από το 2001 είναι μέλος του ομίλου της Remy Cointreau.

Την ίδια χρονιά, η αμερικάνικη πολυεθνική PepsiCo εξαγόρασε την εταιρεία ΗΒΗ-Παναγόπουλος με έτος ίδρυσης το 1926, που μετονομάστηκε σε PepsiCo-HBH.

Εφέτος, πριν λίγους μήνες, ο όμιλος PepsiCo ανακοίνωσε τη συγχώνευση των εταιρειών PepsiCo HBH Μ. ΕΠΕ και Tasty Foods ΑΒΓΕ. Οι δυο εταιρείες από την 31.12.2020 έχουν ενιαία εταιρική υπόσταση υπό την επωνυμία PepsiCo Hellas Μονοπρόσωπη ΑΒΕΕ.

Επιπλέον, το 1989, εν μέσω οικονομικών δυσχερειών άλλαξε χέρια και το 95% των μετοχών της Βιαμύλ (Βιομηχανία Αμύλου και Αμυλοσακχάρου Α.Ε.), που πέρασε στην ιδιοκτησία της βελγικών συμφερόντων πολυεθνικής εταιρείας Amylum ΑΕ.

Τον Ιούνιο του 2000 ο έλεγχος της Amylum πέρασε στη βρετανική εταιρεία Tate & Lyle.

Τον Ιανουάριο του 2006, Παρασκευή και 13, η μητρική εταιρεία Tate & Lyle ανακοίνωσε «μετά λύπης της» ότι το εργοστάσιο άλεσης αραβοσίτου και παραγωγής προϊόντων γλυκόζης θα κλείσει έως τον Σεπτέμβριο του 2008.

Αιτία η αναθεώρηση της Κοινής Οργάνωσης της Αγοράς Ζάχαρης που ρύθμιζε την παραγωγή και τις τιμές της ζάχαρης και της ισογλυκόζης.

Η μονάδα της Θεσσαλονίκης έδωσε τη θέση της σε ένα νέο εργοστάσιο της πολυεθνικής εταιρείας στη Βουλγαρία, από όπου εξυπηρετούνταν οι Έλληνες πελάτες.

Οι εργαζόμενοι και τα κόμματα της αντιπολίτευσης κατηγόρησαν την τότε κυβέρνηση της Ν.Δ. ότι στη διαπραγμάτευση με την Ε.Ε. για την ΚΑΠ, δεν κράτησε για την χώρα την ποσόστωση παραγωγής ισογλυκόζης (την ποσόστωση την πήρε η Βουλγαρία), βάζοντας ταφόπλακα στη Βιαμύλ.

Το 1989, περίπου δύο δεκαετίες μετά την ίδρυσή της, η Henninger Hellas S.A. θα εξαγοραστεί από τη γαλλική πολυεθνική BSN.

1988

Μια από τις πιο ιστορικές ελληνικές βιομηχανίες, που η δημιουργία της χρονολογείται στα μέσα του περασμένου αιώνα, το 1841, η σοκολατοβιομηχανία Παυλίδης, περνά στον έλεγχο του ελβετικού ομίλου Jacobs Suchard και μετέπειτα της Kraft General Foods.

Το 2012 η Kraft διαχώρισε τις επιχειρήσεις παντοπωλείων και σνακ από τα υπόλοιπα προϊόντα και κάπως έτσι δημιουργήθηκε η Mondelez, η οποία εξαγόρασε την Chipita.

Η ποτοποιία Μεταξά αγόρασε από την εταιρεία Αφοί Καλογιάννη το Ούζο 12. Το 1999, η Άμβυξ ξεκινά να διανέμει στην ελληνική αγορά το Ούζο 12, έχοντας εξαγοράσει από κοινού με την Campari το ιστορικό σήμα από τον προηγούμενο πολυεθνικό ιδιοκτήτη του. Σήμερα το Ούζο 12 διανέμεται από την Καρούλιας και ανήκει στην Campari.

1987

Η Tasty Foods, που ιδρύθηκε το 1973 από τον Ε. Μιτζάλη στον Άλιμο Αττικής και δημιούργησε τα Νο 1 πατατάκια στην Ελλάδα, τα Tasty Chips, αγοράστηκε από την PepsiCo, τη μεγαλύτερη εταιρεία στο χώρο των snacks, με πωλήσεις σε περισσότερες από 200 χώρες σε όλο τον κόσμο. Ως αποτέλεσμα το 1989 λανσάρεται το προϊόν από πατάτα παγκόσμια γνωστό ως «RUFFLES» και γίνεται το πρώτο διεθνές προϊόν της PepsiCo στην Ελλάδα.

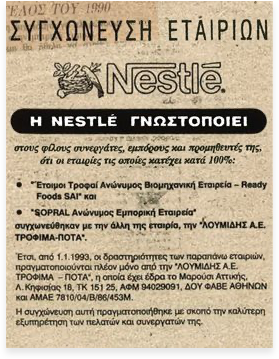

Στις 25 Σεπτεμβρίου 1987 υπογράφηκε συμφωνητικό για την αύξηση του εταιρικού κεφαλαίου της Λουμίδης Α.Ε. με τη συμμετοχή της Nestlé S.A. Ήταν πρώτη πράξη για να γίνει το ελληνικό καφεδάκι πολυεθνική υπόθεση.

1982

Από τους πολυεθνικούς ομίλους που πρώτοι έβαλαν «πόδι» στον εγχώριο κλάδο τροφίμων και ποτών ήταν η Unilever, η οποία το 1962 εξαγόρασε το 20% της Ελαΐδος (έναντι τιμήματος 25,38 εκατ. δραχμών), το οποίο στη συνέχεια αύξησε για να αποκτήσει την πλειοψηφία των μετοχών της εταιρείας το 1982.

Το ίδιο έτος ο έλεγχος της Αθηναϊκής Ζυθοποιίας, που είχε ιδρυθεί το 1963 από τους επιχειρηματίες Διογένη Χούρσογλου, Γιώργο Χατζηβασιλείου και Λεονάρδο Μερκάτη, περνάει στα χέρια του ομίλου της Heineken.

1977

Η Μινέρβα, η παλαιότερη ελαιουργία στην Ελλάδα. αλλάζει χέρια. Νέος ιδιοκτήτης είναι ο πολυεθνικός, ελληνικών συμφερόντων, όμιλος Ρaterson Ζochonis & Co. Ltd.

Latest News

Η Intralot επεκτείνει το συμβόλαιό της με τη Λοταρία του New Hampshire μέχρι το 2033

Στο πλαίσιο της συμφωνίας, η τεχνολογική υποδομή της Λοταρίας θα αναβαθμιστεί με νέα τερματικά της Intralot

Συνεργασία ψηφιακής διασύνδεσης στη Νοτιοανατολική Μεσόγειο Digital Realty - Space Hellas

Η συνεργασία Digital Realty - Space Hellas ενισχύει περαιτέρω το δίκτυο της δεύτερης και αναδεικνύει την Κρήτη σε κομβικό σημείο διασύνδεσης στην Νοτιοανατολική Μεσόγειο

Ψήφος εμπιστοσύνης στον Στάσση – Νέα τριετής θητεία για τον Πρόεδρο και CEO της ΔΕΗ

Πραγματοποιείται σήμερα 16 Απριλίου η ΕΓΣ των μετόχων για τη σύνθεση του νέου ΔΣ της ΔΕΗ – «Άρωμα γυναίκας» στη διοίκηση – Ο νέος ρόλος για Καρακούση

Ευκαιρίες και κίνδυνοι για τις τράπεζες από νέες μειώσεις επιτοκίων

Σε ετοιμότητα για τα επιτόκια βρίσκονται οι διοικήσεις των τραπεζών - Τα σχέδια που επεξεργάζονται και τα σενάρια

Έδωσαν τα χέρια «Γαλαξίας» και Παπαγεωργίου - Τι απομένει για την εξαγορά

Σύμφωνα με πληροφορίες του ΟΤ, ο Γαλαξίας έχει υπογράψει προσύμφωνο εξαγοράς - Έχει γίνει οικονομικός έλεγχος και έχει καθοριστεί το τίμημα

S&P Global: Υψηλές οι αποδόσεις των ελληνικών τραπεζών – Οδηγός τα υψηλά κεφάλαια και η μείωση του κινδύνου

Όπως εξηγεί η Tedeschi, οι τέσσερις μεγαλύτερες τράπεζες της Ελλάδας θα επιστρέψουν περισσότερα κεφάλαια στους επενδυτές το 2025

Δεσμεύσεις του υπουργείου Ανάπτυξης για τη βελτίωση του θεσμικού πλαισίου λειτουργίας των ΒΙΠΕ

Δεσμεύσεις από το υπουργείο Ανάπτυξης μετα την κοινοβουλευτική ερώτηση των βουλευτών Λευτέρη Αυγενάκη και Γιώργου Κοτρωνιά

Κρι Κρι: Στα 256 εκατ. ευρώ ο τζίρος το 2024, αυξημένος κατά 18,5%

Το Διοικητικό Συμβούλιο της ΚΡΙ ΚΡΙ πρότεινε τη διανομή μερίσματος μικτού ποσού 0,40 ευρώ ανά μετοχή

Alpha Trust Ανδρομέδα: Τη διανομή μερίσματος 0,32 ευρώ/ μετοχή ενέκρινε η ΓΣ

Η καταβολή θα αρχίσει την Παρασκευή 13.06.2025 και θα πραγματοποιηθεί μέσω της Τράπεζας Πειραιώς

ΔΕΗ: Κάτω του 5% έπεσε το ποσοστό της Helikon Long Short Equity Fund Master ICAV

Τι αναφέρει η επιχείρηση

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης