Τους τελευταίους μήνες, το πολύ ευνοϊκό περιβάλλον που δημιούργησε η άφθονη ρευστότητας την οποία παρείχαν οι κεντρικές τράπεζες, σε συνδυασμό με τα σημαντικά δημοσιονομικά κίνητρα και τη συνακόλουθη έντονη οικονομική ανάκαμψη είχε θετικό αποτέλεσμα για τις μετοχές. Τώρα όμως που η ανάκαμψη του οικονομικού κύκλου βρίσκεται σε φάση ωρίμασης, υπάρχει η αίσθηση ότι το περιβάλλον της κεφαλαιαγοράς δεν μπορεί να βελτιωθεί.

«Θα είμαστε άραγε μάρτυρες μιας στάσης της οικονομικής ανάπτυξης η οποία θα επέτρεπε στις χρηματοοικονομικές αγορές να βρουν νέα ερείσματα;», αναρωτήθηκε η Allianz Global Investors.

Η αναμενόμενη σημαντική επιτάχυνση της παγκόσμιας οικονομίας το καλοκαίρι του 2021 απέκτησε πρόσφατα περαιτέρω δυναμική, χάρη στους φθίνοντες αριθμούς των κρουσμάτων και, κατά συνέπεια, στην άρση των μέτρων της καραντίνας. Παρά την αναμενόμενη ανομοιογενή οικονομική ανάκαμψη σε μεμονωμένες χώρες τους επόμενους μήνες, για το υπόλοιπο διάστημα του έτους, η Allianz Global Investors προβλέπει σταδιακή μείωση των διαφορών σε περιφερειακό και κλαδικό επίπεδο.

Μετά τη σταθερή πρόοδο των εμβολιασμών, τη σταδιακή αντιστροφή των περιοριστικών μέτρων, την απελευθέρωση της συσσωρευμένης ζήτησης και τη συνεχιζόμενη επεκτατική νομισματική και δημοσιονομική πολιτική, αναμένει παγκόσμια ανάπτυξη άνω του 6% σε πραγματικούς όρους για το 2021, την υψηλότερη αύξηση που σημειώθηκε σε διάστημα μεγαλύτερο από τέσσερις δεκαετίες.

Ωστόσο, το ενδεχόμενο θετικών εκπλήξεων είναι μικρότερο με βάση τις ήδη πολύ υψηλές προσδοκίες, ενώ κάποια διόρθωση εμφανίζεται ολοένα πιθανότερη, ιδίως στις αγορές μετοχών των ΗΠΑ, επειδή, μεταξύ άλλων, ο διάλογος για τη σταδιακή μείωση της ποσοτικής χαλάρωσης (tapering), δηλαδή την αναστροφή της πλεονάζουσας ρευστότητας της Ομοσπονδιακής Κεντρικής Τράπεζας των ΗΠΑ (Fed), θα συνεχίσει πιθανότατα να αυξάνει τις πληθωριστικές πιέσεις, ιδιαίτερα τους προσεχείς μήνες.

Οι αυξανόμενες δυσχέρειες εφοδιασμού και οι μεγαλύτεροι χρόνοι παράδοσης είχαν ως αποτέλεσμα οι τιμές εισροών και εκροών των Η.Π.Α. να φθάσουν ή να πλησιάσουν τα επίπεδα-ρεκόρ των δεκαετιών 1970/80, επίπτωση η οποία γίνεται όλο και πιο αισθητή στους καταναλωτές. Κάποιες εταιρείες έχουν ήδη ανακοινώσει αυξήσεις μισθών. Επίσης, η άνοδος των 10ετών ομολόγων Η.Π.Α. που συνδέονται με τον πληθωρισμό πυροδοτεί τις προσδοκίες της αγοράς ότι ο πληθωρισμός θα αυξηθεί περαιτέρω όσο ανεβαίνουν οι τιμές των εμπορευμάτων.

Ανησυχία για τον πληθωρισμό

Οι συμμετέχοντες στην αγορά εξακολουθούν να ανησυχούν για υψηλότερο από τον αναμενόμενο πληθωρισμό, ο οποίος θα οδηγήσει σε άσκηση αυστηρότερης νομισματικής πολιτικής, νωρίτερα από το αναμενόμενο. Αυτό θα μπορούσε να εντείνει την αστάθεια στις κεφαλαιαγορές και να πυροδοτήσει εκ νέου την αναζήτηση κατεύθυνσης.

Παρόλα αυτά, οι κεντρικές τράπεζες των χωρών G10 με επικεφαλής τη Fed είναι πιθανόν να διατηρήσουν την πρότερη στάση τους και να μην ανταποκριθούν, προς το παρόν, στις προσωρινές διαταραχές της ζήτησης. Η στάση αυτή αναμένεται να καθησυχάσει τις πρόσφατες ανησυχίες των επενδυτών και, σε συνδυασμό με το γενικότερα ευνοϊκό οικονομικό περιβάλλον, να συνεχίσει να παρέχει στήριξη στα στοιχεία ενεργητικού υψηλού κινδύνου, παρά τον προσωρινά υψηλότερο πληθωρισμό και την αναμενόμενη αύξηση της αστάθειας.

Latest News

«Eσβησε» η εμπιστοσύνη της Δύσης στην Αμερική λέει ο Ρίτσαρντ Μπράνσον

Οι ιστορικοί θα θυμούνται την τρέχουσα περίοδο γεωπολιτικής αναταραχής ως τη στιγμή που τα δυτικά έθνη έχασαν την εμπιστοσύνη στις ΗΠΑ, προειδοποίησε ο σερ Ρίτσαρντ Μπράνσον

Η Κίνα περιορίζει τις επενδύσεις στις ΗΠΑ καθώς οι εντάσεις κλιμακώνονται

Σε αναστολή της εμπορικής δραστηριότητας στις ΗΠΑ προχωρά η Κίνα - Αυξάνει τις πιέσεις όσο οξύνεται ο ανταγωνισμός

Δασμούς 20% στην ΕΕ ανακοίνωσε ο Τραμπ - Έπίθεση στους συμμάχους των ΗΠΑ για «λεηλασία»

«Οι θέσεις εργασίας και τα εργοστάσια θα επιστρέψουν στη χώρα μας και το βλέπετε ήδη να συμβαίνει», δήλωσε ο Ντόναλντ Τραμπ

Σε μια σπάνια συνέντευξη ο πλουσιότερος άνθρωπος του Μεξικού μιλάει για τις επιχειρήσεις του, την οικογένειά του και τον Τραμπ

Σε συνέντευξή του στο Bloomberg, ο Κάρλος Σλιμ, ο πλουσιότερος άνθρωπος του Μεξικού, μιλάει για τις επιχειρήσεις του, την οικογένειά του και τον Ντόναλντ Τραμπ

Πώς η Ισπανία έγινε το νέο hotspot των «Big Pharma» στην Ευρώπη

Η Ισπανία κατέχει την πρώτη θέση στην Ευρώπη για κλινικές δοκιμές και προσελκύει επενδύσεις στις βιοεπιστήμες, αλλά αντιμετωπίζει έντονο ανταγωνισμό, μεταξύ άλλων από την Κίνα.

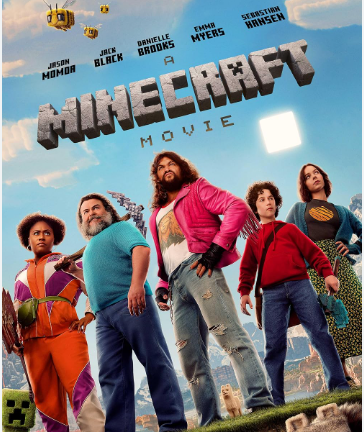

Πώς το Minecraft κατέκτησε τον κόσμο;

Η ταινία «A Minecraft Movie» που βρίσκεται στις αίθουσες και το «κόλλημα» του ηθοποιού Τζακ Μπλακ - Tο βιντεοπαιχνίδι Minecraft με τις περισσότερες πωλήσεις όλων των εποχών

Η Walmart «ανοίγεται» στα premium καλλυντικά

Η μεγαλύτερη αλυσίδα σούπερ μάρκετ της Αμερικής Walmart προσθέτει premium μάρκες ομορφιάς στα εμπορεύματά της

Τεχνητή νοημοσύνη: Οι γίγαντες του άνθρακα φεύγουν, τα AI data centers έρχονται

Οι ενεργειακές ανάγκες που δημιουργεί η τεχνητή νοημοσύνη «κατασκευάζουν» τον μεγαλύτερο σταθμό ηλεκτροπαραγωγής με φυσικό αέριο των ΗΠΑ ανατολικά του Πίτσμπουργκ

Πόσα δολάρια θα κοστίσει στις ΗΠΑ η προσάρτηση της Γροιλανδίας; – Τι εκτιμούν οι άνθρωποι του Τραμπ

Οι αρμόδιες υπηρεσίες στις ΗΠΑ έχουν περάσει ήδη σε εκτιμήσεις κόστους-οφέλους, παρά τις διαθνείς αντιδράσεις

Δε γλιτώνουν ούτε τα κουτάκια μπύρας από τους δασμούς Τραμπ

Το Υπουργείο Εμπορίου των ΗΠΑ αναθεώρησε την Τετάρτη τους δασμούς 25% του προέδρου Ντόναλντ Τραμπ στα παράγωγα προϊόντα από αλουμίνιο

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης