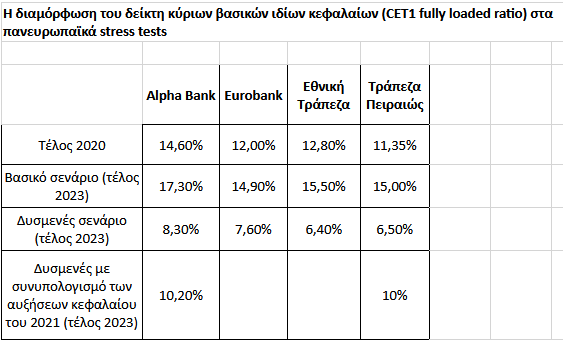

Με πιστοποιητικό φερεγγυότητας από την ΕΚΤ, μετά τις καλές επιδόσεις τους στα πανευρωπαϊκά stress tests, οι ελληνικές τράπεζες ετοιμάζονται για τον τελικό γύρο εξυγίανσης των ισολογισμών τους και την επιτάχυνση των ρυθμών πιστωτικής επέκτασης από το ερχόμενο φθινόπωρο, καθώς ξεκινούν οι πρώτες δράσεις του Ταμείου Ανάκαμψης.

Τα αποτελέσματα των πανευρωπαϊκών ασκήσεων προσομοίωσης ακραίων καταστάσεων που δημοσιοποιήθηκαν την περασμένη Παρασκευή και η συμφωνία του υπουργείου Οικονομικών με την ΕΚΤ για την τροποποίηση του νόμου για την αναβαλλόμενη κερδοφορία, δημιουργούν επιπρόσθετες ευελιξίες στις διοικήσεις τους για την υλοποίηση των σχεδίων επιστροφής σε πλήρη κανονικότητα.

Όλοι οι συστημικοί όμιλοι στα τεστ αντοχής κράτησαν τους δείκτες κεφαλαιακής επάρκειας αρκετά πάνω από τα ελάχιστα όρια που ορίζει ο επόπτης, ακόμη και στα πιο δυσμενή σενάρια. Το γεγονός αυτό καθιστά πιο επενδύσιμο τον εγχώριο κλάδο και βελτιώνει την πρόσβασή του στις διεθνείς αγορές, καθώς καταδεικνύει τη μείωση του ρίσκου που έχει σημειωθεί τα τελευταία χρόνια.

Από την άλλη, ανοίγει κατά τα φαινόμενα ο δρόμος για τη μείωση του ελάχιστου δείκτη συνολικών ιδίων κεφαλαίων (CAD) που ορίζει για κάθε τράπεζα ξεχωριστά ο επόπτης. Με δεδομένο ότι η απομείωση κεφαλαίου στο δυσμενές σενάριο διαμορφώθηκε σε ικανοποιητικά επίπεδα, η ΕΚΤ δεν αποκλείεται να μειώσει τους σχετικούς δείκτες για εγχώρια πιστωτικά ιδρύματα το επόμενο διάστημα.

Αύξηση μαξιλαριών

Σε μία τέτοια περίπτωση, αυξάνονται τα κεφαλαιακά μαξιλάρια και υπάρχει μεγαλύτερη ευχέρεια είτε για την ενίσχυση των χρηματοδοτήσεων προς την πραγματική οικονομία, σε μία κρίσιμη περίοδο λόγω της έναρξης του Ταμείου Ανάκαμψης, ή/και για την ταχύτερη εξυγίανση των τραπεζικών ισολογισμών.

Η προώθηση σε σύντομο χρονικό διάστημα μεγάλων συναλλαγών για την απομείωση των μη εξυπηρετούμενων ανοιγμάτων, διευκολύνεται και από τη συμφωνία με την ΕΚΤ, μετά από αίτημα της ελληνικής πλευράς, για αλλαγή στον τρόπο λειτουργίας του νόμου για την αναβαλλόμενη κερδοφορία.

Μέχρι σήμερα, ακόμη και αν μία τράπεζα διέθετε υψηλούς δείκτες ιδίων κεφαλαίων, που επέτρεπαν να κάνει χρήση μέρους του μαξιλαριού της για το καθάρισμα των κόκκινων δανείων, αυτό ήταν πρακτικά αδύνατο.

Ο λόγος είναι ότι αν μία χρήση είναι ζημιογόνος, με βάση την ισχύουσα νομοθεσία, η τράπεζα υποχρεούται να εκδώσει μετοχές υπέρ του ελληνικού δημοσίου, σε βάρος των ιδιωτών μετόχων της. Έτσι, ήταν ασύμφορη αυτή η επιλογή.

Νέες ευελιξίες

Πλέον, με τις αλλαγές που θα ψηφιστούν, οι ετήσιες ζημιές δε θα οδηγούν σε ενεργοποίηση του νόμου για την αναβαλλόμενη φορολογία και σε αύξηση κεφαλαίου, αλλά θα υπάρχει η δυνατότητα μεταφοράς τους στο μέλλον για την αναγκαία απόσβεση, εντός μίας προκαθορισμένης 20ετούς περιόδου.

Ως εκ τούτου, με την τροποποίηση που θα γίνει, είναι δυνατή τόσο η εμπροσθοβαρής ανάληψη ζημιών για όλες τις προγραμματισμένες συναλλαγές αποαναγνώρισης επισφαλειών, στο πλαίσιο του προγράμματος εγγυήσεων «Ηρακλής ΙΙ», όσο και η κατανομή των σχετικών προβλέψεων σε περισσότερες χρονιές.

Με την εφάπαξ εγγραφή του κόστους αποαναγνώρισης επισφαλειών, μπορούν να προχωρήσουν απρόσκοπτα και γρηγορότερα οι εναπομένουσες κινήσεις εξυγίανσης, χωρίς να επηρεάζονται τα αποτελέσματα των μελλοντικών χρήσεων κατά τις οποίες ολοκληρώνονται οι τιτλοποιήσεις. Με τον τρόπο αυτό επιταχύνεται η επιστροφή σε βιώσιμη κερδοφορία.

Τέλος, πολύ σημαντικό για τις τράπεζες, είναι ότι μετά τις καλές επιδόσεις τους στα stress tests, ενισχύονται οι προοπτικές για την επαναφορά της χώρας σε επενδυτική βαθμίδα, για πρώτη φορά από το ξέσπασμα της οικονομικής κρίσης της περασμένης δεκαετίας.

Το γεγονός αυτό μεταξύ άλλων θα διευκολύνει το πρόγραμμα εκδόσεων ομολογιακών τίτλων των επόμενων 2 – 3 ετών που θα εφαρμοστεί για την κάλυψη της ελάχιστης απαίτησης των συνολικών ιδίων κεφαλαίων (MREL), από την οποία απέχουν ακόμη αρκετά οι ελληνικές τράπεζες.

Έτσι, θα μειωθεί και το ποσοστό του αναβαλλόμενου φόρου στα ίδια κεφάλαια κάθε ομίλου. Και φυσικά θα υποχωρήσει σε ακόμη πιο χαμηλά επίπεδα το κόστος δανεισμού δημοσίου και τραπεζών.

Latest News

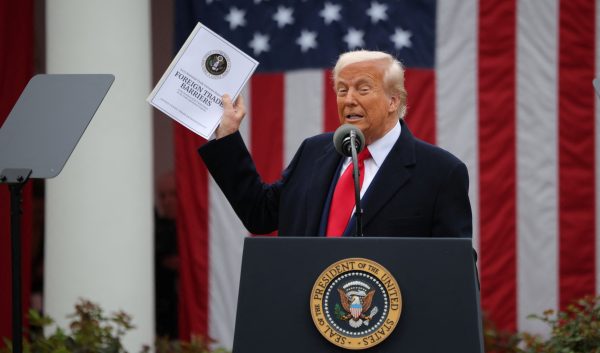

SOS για τις ελληνικές εξαγωγές εκπέμπει ο Εμπορικός Σύλλογος Πειραιά

Το ελληνικό εμπόριο κινδυνεύει να αντιμετωπίσει μείωση της εξαγωγικής του δραστηριότητας.

Νέα αύξηση των τιμών στόχων για τις ελληνικές τράπεζες από την Deutsche Bank

Οι επιδόσεις ξεπέρασαν τις προσδοκίες το 2024 - Οι ελληνικές τράπεζες παρέχουν τα εχέγγυα για ισχυρή μελλοντική κερδοφορία

Επί δύο ο τζίρος της Κύκνος σε πέντε χρόνια - Προβληματισμός από τους δασμούς Τραμπ

Στα 39,32 εκατ. ευρώ ο τζίρος της υπεραιωνόβιας βιομηχανίας από το Ναύπλιο παρά την πτώση των εξαγωγών

Με 560 εκατ. η MOH σπάει το ρεκόρ σε επενδύσεις – Χτίζει και τα φωτοβολταϊκά της Unagi

Η Motor Oil ανάμεσα στις επενδύσεις για το 2025 προγραμματίζει την κατασκευή τμήματος φωτοβολταϊκών συνολικής ισχύος 1,8 GW που απέκτησε με την εξαγορά του 75% της Unagi

Μείωση 20,4% της καταναλωτικής δαπάνης από το 2008 έως το 2023

Τι αποκαλύπτει η Ετήσια Έκθεση Ελληνικού Εμπορίου 2024 του ΙΝΕΜΥ – ΕΣΕΕ για την καταναλωτική δαπάνη και τα εισοδήματα

Ελληνική Εριουργία: Η πυρκαγιά στο διατηρητέο στα Άνω Πατήσια και η ιστορία που... αποκάλυψε

Το 1986 ήταν η τελευταία χρονιά λειτουργίας για την Ελληνική Εριουργία - Από τότε οι κτιριακές εγκαταστάσεις έστεκαν αποσβολωμένες στον χρόνο, μέχρι που κάηκαν....

Περνά στην αντεπίθεση η Εθνική - Το σχέδιο για τόνωση εσόδων και ο «ψηφιακός μεσίτης»

Η στρατηγική που ακολουθεί η Εθνική Τράπεζα για να τονώσει τα έσοδα από τόκους αλλά και προμήθειες - Η συνεργασία με Qualco

Motor Oil: Ανθεκτικότητα το 2024 με EBITDA 995 εκατ. – Προτεινόμενο μέρισμα 1,40 ευρώ/μετοχή

Η Motor Oil ανάρτησε τα οικονομικά αποτελέσματα του 2024 – Ανθεκτικότητα παρά τη μείωση των περιθωρίων διύλισης και τη χαμηλότερη παραγωγικότητα λόγω της πυρκαγιάς στο διυλιστήριο

Profile: Αύξηση τζίρου 33% το 2024 και επενδύσεις 100 εκατ. στην τριετία

H Profile είχε τζίρο 40,1 εκατ. το 2024, ενώ το ανεκτέλεστο ανέρχεται σε 130 εκατ ευρώ - Στόχος ο υπερδιπλασιασμός εσόδων στην τριετία

Νικολακόπουλος (Intralot): Δεν μας επηρεάζουν οι εξελίξεις στις ΗΠΑ – Σημαντικές αγορές Κροατία και Τουρκία

O κ. Νικολόπουλος τόνισε ότι δεν υφίσταται κίνδυνος από τη δασμολογική πολιτική Τραμπ καθώς η εταιρεία συμμετέχει μέσω θυγατρικής σε διαγωνισμούς που διενεργούνται από πολιτειακές κυβερνήσεις

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης