Επιτακτική είναι για τις τράπεζες η ανάγκη αύξησης των χρηματοδοτήσεων, καθώς λόγω των επιτυχημένων κατά τα άλλα κινήσεων εμπροσθοβαρούς εξυγίανσης των ισολογισμών τους, τα υπόλοιπα των δανείων τους μετά από προβλέψεις έχουν μειωθεί σημαντικά τα τελευταία τρίμηνα.

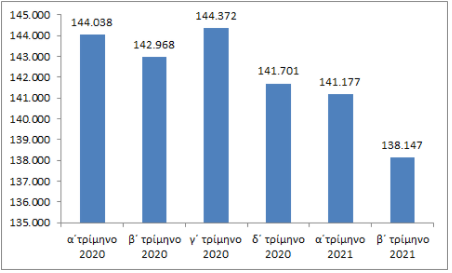

Είναι χαρακτηριστικό ότι μέσα σε 15 μήνες (Ιανουάριος 2020 – Ιούνιος 2021) συρρικνώθηκαν κατά 5,9 δισ. ευρώ, πέφτοντας από τα 144 στα 138,1 δισ. ευρώ.

Κι αυτό παρά το γεγονός ότι η πιστωτική επέκταση στην επιχειρηματική πίστη έτρεξε για πρώτη φορά μετά από χρόνια με πολύ υψηλούς ρυθμούς, μέσω των αναπτυξιακών δράσεων εγγυοδοσίας και επιδότησης τόκων που ενεργοποίησε η Πολιτεία για την αντιμετώπιση των επιπτώσεων της πανδημίας.

Πρόκειται για μία τάση που αναμένεται να συνεχιστεί και το 2022, καθώς είναι προγραμματισμένες οι τελευταίες μεγάλες πωλήσεις / τιτλοποιήσεις κόκκινων δανείων.

Όπως επισημαίνει τραπεζική πηγή, μπορεί οι επισφάλειες να αποτελούν βαρίδι για τον κλάδο, ωστόσο συμμετέχουν σε ένα βαθμό τόσο στα καθαρά έσοδα, όσο και στο ενεργητικό του.

«Κι αν μέχρι στιγμής η επίπτωση στην κερδοφορία δεν είναι σημαντική, καθώς καταγράφηκαν έκτακτες υπεραξίες κατά βάση από ανταλλαγές ελληνικών ομολόγων, τα πράγματα στη συνέχεια θα δυσκολέψουν» αναφέρει το ίδιο στέλεχος.

Τα υπόλοιπα των δανείων μετά από προβλέψεις των τεσσάρων συστημικών ομίλων

Σε εκατ. ευρώ

Αύξηση εκταμιεύσεων

Στο πλαίσιο αυτό, σημειώνει, «οι συστημικοί όμιλοι καλούνται, παράλληλα με άλλες ενέργειες, να αναλάβουν δράση για την αύξηση των εκταμιεύσεων προς την πραγματική οικονομία, προς ενίσχυση των εσόδων τους».

Μόνο τυχαίο δεν είναι το γεγονός πως οι τραπεζικές διοικήσεις έχουν θέσει πολύ υψηλούς στόχους για την απορρόφηση των πόρων του Ταμείου Ανάκαμψης, μέσω των οποίων ο νέος δανεισμός για επενδυτικά σχέδια θα μπορούσε να ξεπεράσει τα 12 δισ. ευρώ.

Το σχέδιό τους δε, στοχεύει στην προώθηση του μεγαλύτερου μέρους των σχετικών επενδύσεων έως και το 2024, για την όσο το δυνατόν ταχύτερη αναπλήρωση της αναπόφευκτης, λόγω εξυγίανσης, μείωσης των καθαρών δανειακών υπολοίπων και των εσόδων από τόκους.

Επιπρόσθετα, οι τράπεζες προσβλέπουν σε αύξηση της ζήτησης για δανεισμό και από τα νοικοκυριά, κυρίως μέσω της ανάπτυξης της κτηματαγοράς.

Παρά την ενίσχυση των μεγεθών από το 2018 έως και σήμερα, οι συγκεκριμένες δανειοδοτήσεις δεν έχουν περάσει σε θετικούς ρυθμούς αύξησης. Οι αποπληρωμές δηλαδή παραμένουν υψηλότερες από τις νέες εκταμιεύσεις.

Ενίσχυση μέσω προμηθειών

Σημαντικό ρόλο στην ενίσχυση της οργανικής κερδοφορίας του κλάδου θα παίξουν και τα έσοδα από προμήθειες, τα οποία μπορούν να αυξηθούν μεταξύ άλλων από τις εξής πηγές:

-Από τα έξοδα που χρεώνονται στα δάνεια

-Από την επιβολή νέων προμηθειών σε τραπεζικά προϊόντα και συναλλαγές

-Από την πώληση τραπεζοασφαλιστικών προϊόντων μέσω των αποκλειστικών συνεργασιών με τρίτες εταιρείες

-Από τη μεταφορά καταθέσεων σε επενδυτικά προγράμματα, καθώς τα επιτόκια στα προϊόντα πρώτης ζήτησης βρίσκονται ουσιαστικά στο 0%

-Από την αύξηση των εκδόσεων ομολογιακών τίτλων, στη διαχείριση των οποίων συμμετέχουν οι τράπεζες

Latest News

Στα 28 εκατ. ευρώ ο κύκλος εργασιών της Dimand - Τα ορόσημα του 2024 και το πλάνο του 2025

Από τον Πύργο Πειραιά και το Skyline, στις νέες επενδύσεις του 2025 - Τα 13 επενδυτικά έργα

Νέα δωρεά της HELLENiQ ENERGY στην ΕΛ.ΑΣ - Στο επίκεντρο, Θριάσιο και Δυτική Θεσσαλονίκη

Στόχος, ο εξοπλισμός της Αστυνομίας με σύγχρονα μέσα για τη συνεχή βελτίωση της ασφάλειας στις τοπικές κοινωνίες

Στα 5,75 δισ. ευρώ οι επενδύσεις του Ομίλου ΔΕΗ στη Δυτική Μακεδονία

Το αναπτυξιακό πλάνο της ΔΕΗ στη Δυτική Μακεδονία παρουσίασε ο πρόεδρος Γιώργος Στάσσης - Το όραμα για πράσινο ενεργειακό και τεχνολογικό κόμβο

«Μπαίνουμε σε μια νέα εποχή αστάθειας» - Τι είπε ο Καφούνης για τος δασμούς

Ο προστατευτισμός εμποδίζει την ανάπτυξη και εμπορίου και υπονομεύει την ευημερία των κρατών - Αναλυτικά η δήλωση του κου Καφούνη

Από ρεκόρ σε ρεκόρ - Πάνω από 20 δισ. ευρώ κεφάλαια «έπεσαν» στην Ελλάδα το 2024

Αμείωτο και αυξημένο ενδιαφέρον ξένων επενδυτών για τις ελληνικές επιχειρήσεις - Τι αποκάλυψε η ετήσια μελέτη της PwC

Τριετής κλαδική σύμβαση με αυξήσεις κοντά στο 12% στις τράπεζες

Τι περιλαμβάνει η νέα κλαδική σύμβαση των τραπεζοϋπαλλήλων - Μισός μισθός ετήσιο μπόνους για όλους τους υπαλλήλους όταν η τράπεζα μοιράζει μέρισμα

Πώς η Δυτική Μακεδονία θα γίνει Μπιλμπάο - Το σχέδιο Στάσση για επενδύσεις έως 12 δισ.

Ο Γιώργος Στάσσης, πρόεδρος και CEO της ΔΕΗ, παρουσίασε από τον ΑΗΣ Καρδιάς σε ειδική εκδήλωση το σχέδιο της εταιρείας για να μετατραπεί η περιοχή σε πράσινο ενεργειακό και τεχνολογικό κόμβο

ΔΕΠΑ Εμπορίας: Έτοιμη για λειτουργία η πρώτη μονάδα παραγωγής συμπιεσμένου βιομεθανίου

Ολοκληρώθηκαν οι απαραίτητοι έλεγχοι αναφέρει η ΔΕΠΑ Εμπορίας

SOS για τις ελληνικές εξαγωγές εκπέμπει ο Εμπορικός Σύλλογος Πειραιά

Το ελληνικό εμπόριο κινδυνεύει να αντιμετωπίσει μείωση της εξαγωγικής του δραστηριότητας.

Νέα αύξηση των τιμών στόχων για τις ελληνικές τράπεζες από την Deutsche Bank

Οι επιδόσεις ξεπέρασαν τις προσδοκίες το 2024 - Οι ελληνικές τράπεζες παρέχουν τα εχέγγυα για ισχυρή μελλοντική κερδοφορία

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης