Σε πλήρη εξέλιξη βρίσκονται οι συζητήσεις των συμβούλων της Attica Bank με τους ιδιώτες επενδυτές για την οριστικοποίηση της δομής της κεφαλαιακής της ενίσχυσης.

Η δεσμευτική προσφορά που κατέθεσαν ΤΣΜΕΔΕ και Ellington, η οποία προκρίθηκε από το τελευταίο ΔΣ της τράπεζας, προβλέπει την ενίσχυση του δείκτη κεφαλαιακής επάρκειας σε δύο φάσεις:

Πρώτα με αύξηση κεφαλαίου 240 εκατ. ευρώ για την επαναφορά του δείκτη CET1 στο 11%

Στη συνέχεια με μετατρέψιμα σε μετοχές ομόλογα

Με τον τρόπο αυτό καλύπτεται η ζημιά που θα προκύψει από τη μεγάλη τιτλοποίηση ΩΜΕΓΑ, μέσω της οποίας η τράπεζα θα εξυγιανθεί πλήρως και παράλληλα θα εξασφαλιστούν τα απαραίτητα για την ανάπτυξη των εργασιών της κεφάλαια.

Επιπλέον, με τη συμμετοχή επενδυτών στο μετατρέψιμο ομόλογο η τράπεζα θα περάσει στον έλεγχο του ιδιωτικού τομέα, σύμφωνα με την πρόταση που έχει υποβληθεί.

Ωστόσο, πηγές του ΟΤ αναφέρουν ότι το ΤΧΣ, παρ΄ ότι έλαβε απόφαση για συμμετοχή του έως και κατά 68% στην αύξηση κεφαλαίου των 240 εκατ. ευρώ, διαφωνεί με το δεύτερο σκέλος της έκδοσης μετατρέψιμου ομολόγου.

Στο πλαίσιο αυτό, οι σύμβουλοι της τράπεζας, βρίσκονται σε επαφή με τους επενδυτές για να βρουν εναλλακτικούς τρόπους που θα ισχυροποιήσουν κεφαλαιακά την τράπεζα και θα γίνουν αποδεκτοί από το ΤΧΣ.

Σύμφωνα με πληροφορίες, εξετάζονται ήδη άλλες λύσεις, πέραν του μετατρέψιμου ομολόγου, προκειμένου να δώσει το πράσινο φως το Ταμείο για όλο το σχέδιο κεφαλαιακής ενίσχυσης της Attica Bank.

Τα ποσοστά συμμετοχής

Άλλες πηγές που έχουν γνώση των σχετικών διεργασιών σημειώνουν ότι τα ποσοστά με τα οποία κατά πάσα πιθανότητα θα συμμετάσχουν στην έκδοση των 240 εκατ. ευρώ ΤΣΜΕΔΕ και Ellington, θα κυμανθούν από το 14,70% (σημερινό ποσοστό ΤΣΜΕΔΕ) έως και το 21%.

Δηλαδή στην πρώτη φάση του σχεδίου ανακεφαλαιοποίησης θα επενδύσουν στην τράπεζα από 35 έως 51 εκατ. ευρώ.

Από την άλλη, ο e- ΕΦΚΑ, με βάση την επιστολή του στο ΔΣ της τράπεζας, θα συμμετάσχει στην αύξηση με το σημερινό ποσοστό του (10,3%)

Τέλος το ΤΧΣ στη δική του επιστολή αναφέρει ότι πήρε απόφαση να συμμετάσχει «στην ενδεχόμενη αύξηση μετοχικού κεφαλαίου της Τράπεζας Αττικής ποσού 120-240 εκατ. ευρώ, έως το ποσοστό της τρέχουσας συμμετοχής του, ήτοι 68,2%».

Σύμφωνα με πληροφορίες η απόφαση ελήφθη ομόφωνα από τα 7 μέλη του Γενικού του Συμβουλίου.

Latest News

ΔΕΠΑ Εμπορίας: Έτοιμη για λειτουργία η πρώτη μονάδα παραγωγής συμπιεσμένου βιομεθανίου

Ολοκληρώθηκαν οι απαραίτητοι έλεγχοι αναφέρει η ΔΕΠΑ Εμπορίας

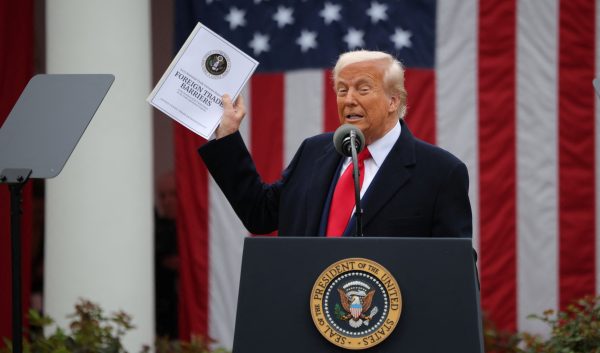

SOS για τις ελληνικές εξαγωγές εκπέμπει ο Εμπορικός Σύλλογος Πειραιά

Το ελληνικό εμπόριο κινδυνεύει να αντιμετωπίσει μείωση της εξαγωγικής του δραστηριότητας.

Νέα αύξηση των τιμών στόχων για τις ελληνικές τράπεζες από την Deutsche Bank

Οι επιδόσεις ξεπέρασαν τις προσδοκίες το 2024 - Οι ελληνικές τράπεζες παρέχουν τα εχέγγυα για ισχυρή μελλοντική κερδοφορία

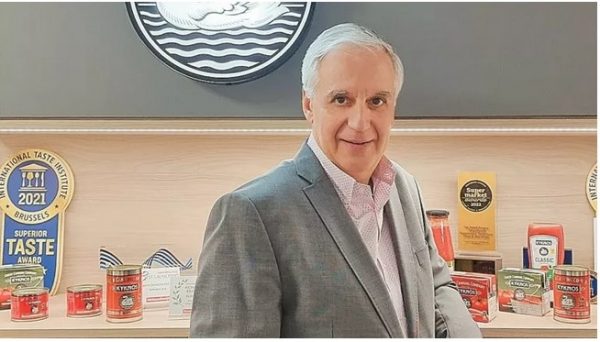

Επί δύο ο τζίρος της Κύκνος σε πέντε χρόνια - Προβληματισμός από τους δασμούς Τραμπ

Στα 39,32 εκατ. ευρώ ο τζίρος της υπεραιωνόβιας βιομηχανίας από το Ναύπλιο παρά την πτώση των εξαγωγών

Με 560 εκατ. η MOH σπάει το ρεκόρ σε επενδύσεις – Χτίζει και τα φωτοβολταϊκά της Unagi

Η Motor Oil ανάμεσα στις επενδύσεις για το 2025 προγραμματίζει την κατασκευή τμήματος φωτοβολταϊκών συνολικής ισχύος 1,8 GW που απέκτησε με την εξαγορά του 75% της Unagi

Μείωση 20,4% της καταναλωτικής δαπάνης από το 2008 έως το 2023

Τι αποκαλύπτει η Ετήσια Έκθεση Ελληνικού Εμπορίου 2024 του ΙΝΕΜΥ – ΕΣΕΕ για την καταναλωτική δαπάνη και τα εισοδήματα

Ελληνική Εριουργία: Η πυρκαγιά στο διατηρητέο στα Άνω Πατήσια και η ιστορία που... αποκάλυψε

Το 1986 ήταν η τελευταία χρονιά λειτουργίας για την Ελληνική Εριουργία - Από τότε οι κτιριακές εγκαταστάσεις έστεκαν αποσβολωμένες στον χρόνο, μέχρι που κάηκαν....

Περνά στην αντεπίθεση η Εθνική - Το σχέδιο για τόνωση εσόδων και ο «ψηφιακός μεσίτης»

Η στρατηγική που ακολουθεί η Εθνική Τράπεζα για να τονώσει τα έσοδα από τόκους αλλά και προμήθειες - Η συνεργασία με Qualco

Motor Oil: Ανθεκτικότητα το 2024 με EBITDA 995 εκατ. – Προτεινόμενο μέρισμα 1,40 ευρώ/μετοχή

Η Motor Oil ανάρτησε τα οικονομικά αποτελέσματα του 2024 – Ανθεκτικότητα παρά τη μείωση των περιθωρίων διύλισης και τη χαμηλότερη παραγωγικότητα λόγω της πυρκαγιάς στο διυλιστήριο

Profile: Αύξηση τζίρου 33% το 2024 και επενδύσεις 100 εκατ. στην τριετία

H Profile είχε τζίρο 40,1 εκατ. το 2024, ενώ το ανεκτέλεστο ανέρχεται σε 130 εκατ ευρώ - Στόχος ο υπερδιπλασιασμός εσόδων στην τριετία

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης