H συζήτηση για τον παροδικό πληθωρισμό στις Ηνωμένες Πολιτείες ολοκληρώθηκε. Η άνοδος του πληθωρισμού στις ΗΠΑ έχει μετατραπεί σε κάτι πολύ χειρότερο από ό,τι περίμενε η Federal Reserve. Οι διαρκώς αισιόδοξες χρηματοπιστωτικές αγορές το αντιμετωπίζουν σε μεγάλο βαθμό. Η Fed θεωρείται ευρέως ότι έχει τόσο τη σοφία όσο και τη δύναμη πυρός για να κρατήσει υπό έλεγχο τον υποκείμενο πληθωρισμό. Αυτό μένει να φανεί. Από την πλευρά της, η Fed συμβουλεύει για υπομονή. Είναι τόσο πεπεισμένη ότι η κακή πρόβλεψή της θα αποδειχθεί τελικά σωστή, που αρκείται να περιμένει. Δεν υπάρχει καμία έκπληξη: Η Fed έδωσε σήμα για μια τέτοια απάντηση με το πλαίσιο «μέσης στόχευσης πληθωρισμού» που υιοθέτησε το καλοκαίρι του 2020. Με αυτόν τον τρόπο, η Fed δήλωσε ότι ήταν διατεθειμένη να ανεχτεί τον πληθωρισμό να διαμορφώνεται πάνω από τον στόχο. Δεν ήξερε σε τι περιπέτεια έμπαινε.

Τώρα η Fed πρέπει να ομαλοποιήσει την πολιτική της ενόψει πληθωριστικού σοκ. Αυτό θέτει υπό αμφισβήτηση τη διαδικασία που προβλέπεται σε ένα σενάριο εξομάλυνσης χαμηλού πληθωρισμού. Η Fed απέτυχε να κάνει αυτή τη σημαντική διάκριση.

Η Fed αντιμετωπίζει την ομαλοποίηση απλώς ως μια αντίστροφη πράξη – χαλιναγωγώντας πρώτα τον ισολογισμό της και μετά αυξάνοντας τα επιτόκια. Ενώ αυτή η αλληλουχία μπορεί να είναι κατάλληλη σε περιβάλλον χαμηλού πληθωρισμού, ένα σοκ πληθωρισμού την καθιστά ανεφάρμοστη. Το προτιμώμενο πρώτο βήμα, οι προσαρμογές του ισολογισμού, είναι πιθανό να έχει περιορισμένο μόνο αντίκτυπο στην πραγματική οικονομία και τον πληθωρισμό.

Η Fed πρέπει να επανεκτιμήσει την προσέγγισή της στην αλληλουχία των πολιτικών. Με τις πληθωριστικές πιέσεις να γίνονται πλέον από παροδικές διάχυτες, το επιτόκιο πολιτικής πρέπει να είναι η πρώτη γραμμή άμυνας και όχι το τελευταίο. Σε πραγματικούς (προσαρμοσμένους στον πληθωρισμό) όρους, το επιτόκιο των ομοσπονδιακών κεφαλαίων, επί του παρόντος στο -6%, είναι πιο βαθιά σε αρνητικό έδαφος από ό,τι ήταν στα χαμηλά των μέσων της δεκαετίας του 1970 (-5% τον Φεβρουάριο του 1975), όταν τα λάθη της νομισματικής πολιτικής είχαν θέσει το σκηνικό για τον Μεγάλο Πληθωρισμό. Η σημερινή Fed είναι πολύ πίσω από την καμπύλη. Η συμβουλή μου προς την Ομοσπονδιακή Επιτροπή Ανοικτής Αγοράς χάραξης επιτοκίων είναι η εξής: Είναι καιρός για δημιουργική σκέψη. Καθώς ο πληθωρισμός εκτινάσσεται, σταματήστε να υπερασπίζεστε μια κακή πρόβλεψη και ξεχάστε τον ισολογισμό. Προχωρήστε σε αύξηση των επιτοκίων πριν να είναι πολύ αργά. Οι ανεξάρτητοι κεντρικοί τραπεζίτες μπορούν κάλλιστα να αγνοήσουν την προβλέψιμη πολιτική αντίδραση. Μακάρι και οι υπόλοιποι να μπορούσαμε να κάνουμε το ίδιο.

Ο Stephen Roach είναι πρώην πρόεδρος της Morgan Stanley Asia και επικεφαλής οικονομολόγος της εταιρείας. Είναι μέλος του διδακτικού προσωπικού του Yale University.

Latest News

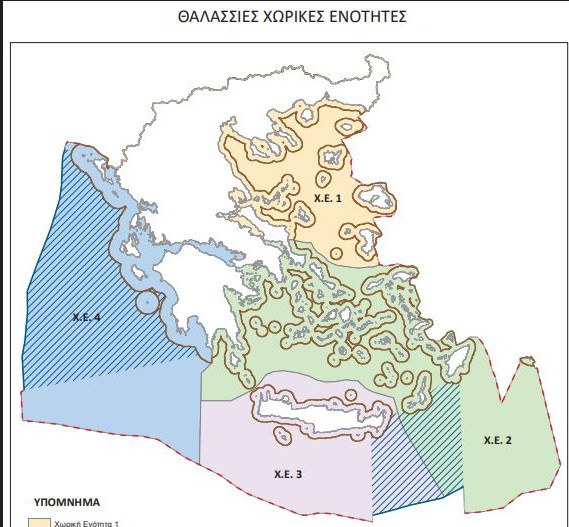

ΑΟΖ και Θαλάσσιος Χωροταξικός Σχεδιασμός

Ο Πέτρος Λιάκουρας γράφει στο in για το Θαλάσσιο Χωροταξικό Σχεδιασμό και τις εκκρεμότητες που κλείνει – Γιατί είναι καλή στιγμή να επανακκινήσει ο διάλογος με την Τουρκία

![Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Β’ Μέρος]](https://www.ot.gr/wp-content/uploads/2025/02/taxpayers-600x337.jpg)

Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Β’ Μέρος]

Προσαύξηση βάσει ετήσιου κόστους μισθοδοσίας

Ο Δαίδαλος και οι Μινώταυροι

Η ανθρώπινη δημιουργικότητα – στο πλαίσιο της Τεχνητής Νοημοσύνης – επιβάλλεται να σέβεται ηθικούς κανόνες και αξίες.

Η ΕΚΤ επιμένει σε χαμηλότερα επιτόκια – Πώς το αντιλαμβάνονται οι επενδυτές

Μολονότι η Πρόεδρος της ΕΚΤ, Christine Lagarde, προτείνει αυξημένη προσοχή σχετικά με την επόμενη ημέρα της Ευρωζώνης, η μείωση των επιτοκίων αποδεικνύει ότι η ευρωπαϊκή οικονομία δεν αντιμετωπίζει σοβαρά προβλήματα.

Αναδιάταξη της οικονομικής τάξης

Ο κίνδυνος που ενέχει αυτή η ανορθόδοξη οικονομική πολιτική είναι ότι η προσδοκώμενη αύξηση εσόδων από δασμούς είναι πιθανό να μην αποδώσει

Αναπάντεχη η ανθεκτικότητα στην αγορά κρυπτονομισμάτων – Τί αναμένεται για τη συνέχεια

Σε μια αγορά όπου κυριαρχεί η έντονη μεταβλητότητα, θα περίμενε κανείς να δει υπερβολές μετά από τέτοια αναταραχή στις χρηματαγορές. Κι όμως, φαίνεται ότι οι μεγάλοι πάικτες κρυπτονομισμάτων κάτι περιμένουν.

Η «παγίδα Kindleberger» και η κινεζική απάντηση στους δασμούς Τραμπ

Η ίδια δυναμική που χαρακτήρισε τον πρώτο εμπορικό πόλεμο του Τραμπ εμφανίζεται ξανά

Άμεσες και έμμεσες επιπτώσεις

Η απόφαση του Τραμπ να κλιμακώσει τον εμπορικό πόλεμο έχει άμεσες επιπτώσεις στις διεθνείς αγορές και στις στρατηγικές μεγάλων πολυεθνικών εταιρειών

Θαλάσσιος Χωροταξικός Σχεδιασμός – Στην αφετηρία μιας νέας φάσης στις ελληνοτουρκικές σχέσεις

Ο Κώστας Υφαντής γράφει στο in για το Θαλάσσιο Χωροταξικό Σχεδιασμό και τι θεωρεί η Ελλάδα νομικά διεκδικήσιμο

![Οι αλλαγές που υπάρχουν στα φορολογικά έντυπα για τα εισοδήματα του φορολογικού έτους 2024 από ακίνητα [Β]](https://www.ot.gr/wp-content/uploads/2025/02/akinita15-1-600x400.jpg)

Πώς να συμπληρώσετε το έντυπο Ε2 και Ε1 για τα ακίνητα

Φορολογία εισοδημάτων από ακίνητα και οι αλλαγές στα έντυπα Ε2 και Ε1 για την απεικόνιση των εισοδημάτων από ακίνητα

![Accor: Η βιωσιμότητα «κλειδί» για την ανάπτυξη και ανθεκτικότητα του ελληνικού τουρισμού [έρευνα]](https://www.ot.gr/wp-content/uploads/2025/04/thumbnail-90x90.jpg)

![Accor: Η βιωσιμότητα «κλειδί» για την ανάπτυξη και ανθεκτικότητα του ελληνικού τουρισμού [έρευνα]](https://www.ot.gr/wp-content/uploads/2025/04/thumbnail-600x400.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης