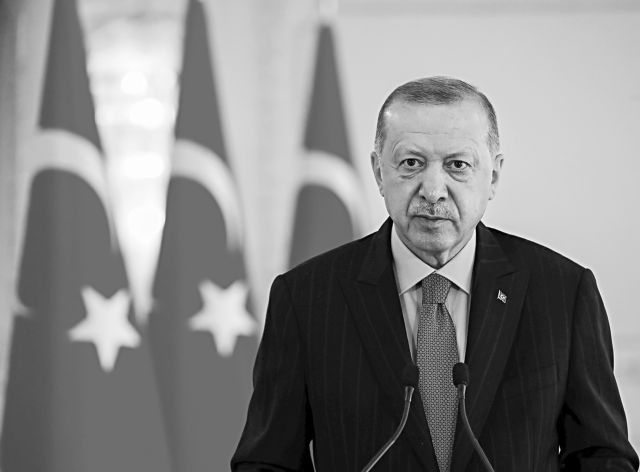

Μιλώντας την 1 Δεκεμβρίου στους βουλευτές του κυβερνώντος AKP ο Τούρκος πρόεδρος Ρετζέπ Ταγίπ Ερντογάν επέμεινε ότι «δεν υπάρχει επιστροφή» ως προς τη νέα πολιτική που κατά τη γνώμη του θα απελευθερώσει τη χώρα από την παγίδα των ισοτιμιών, του πληθωρισμού και των επιτοκίων.

Όπως έχει επαναλάβει πολλές φορές το τελευταίο διάστημα, ο Ερντογάν επιμένει ότι τα αυξημένα επιτόκια και κατά συνέπεια το ακριβό κόστος δανεισμού καταστρέφει την εγχώρια τουρκική οικονομία και κάνει τον πληθωρισμό ένα μόνιμο στοιχείο της οικονομικής συγκυρίας.

Η Τουρκία «πολεμάει κατά του λόμπι των επιτοκίων» και των «εχθρών της παραγωγής και της απασχόλησης» ήταν η χαρακτηριστική αποστροφή του Ερντογάν. Για να συμπληρώσει, ότι «η Τουρκία έχει τώρα εγκαταλείψει μια οικονομική πολιτική που στηριζόταν στα υψηλά επιτόκια που οδήγησαν πολλές αναπτυσσόμενες χώρες να παραμείνουν στάσιμες», ότι «εμείς έχουμε κάνει μετάβαση σε μια αναπτυξιακή στρατηγική που στοχεύει στην επένδυση, την απασχόληση, την παραγωγή και τις εξαγωγές».

Κατέληξε δε λέγοντας ότι «τα επιτόκια είναι ένα κακό που κάνουν τους πλούσιους πλουσιότερους και τους φτωχούς φτωχότερους».

Με αυτά τα δεδομένα μόνο τυχαίο δεν είναι ότι λίγες ώρες αργότερα ο Λουτφί Ελβάν παραιτείτο από τη θέση του υπουργού Οικονομικών.

Ο Ελβάν θεωρείτο η τελευταία φωνή υπέρ της οικονομικής ορθοδοξίας στο υπουργικό συμβούλιο της Τουρκίας, όμως παρότι είχε τη θετική στήριξη των αγορών και του κόσμου των επιχειρήσεων, όμως φαίνεται ότι δεν είχε τη στήριξη του ίδιου του Ερντογάν επέλεξε για διάδοχό του τον Νουρεντίν Νεμπάτι, μέχρι τώρα αναπληρωτή υπουργού Οικονομικών.

Ο Νεμπάτι την περασμένη εβδομάδα είχε κάνει μια ένθερμη υποστήριξη του Ερντογάν στα θέματα της οικονομικής πολιτικής υποστηρίζοντας ότι η Τουρκία για χρόνια προσπαθούσε να εφαρμόσει μια πολιτική χαμηλών επιτοκίων αλλά συναντούσε ισχυρές αντιθέσεις, ενώ τώρα είναι διατεθειμένοι να την εφαρμόσουν.

Ο νέος Τούρκος υπουργός Οικονομικών Νουρεντίν Νεμπάτι

Το στοίχημα του Ερντογάν

Η οικονομική πολιτική του Ερντογάν στηρίζεται στην εκτίμηση ότι ακόμη και μέσα σε συνθήκες αυξημένου πληθωρισμού και διαρκούς υποχώρησης της ισοτιμίας του εθνικού νομίσματος, τα επιτόκια πρέπει να παραμείνουν χαμηλά και ο δανεισμός φτηνός ώστε να τροφοδοτηθεί η ανάπτυξη.

Σύμφωνα με αυτό το σχήμα αντί για την προσπάθεια να ενισχυθεί η ισοτιμία μέσα από υψηλότερα επιτόκια που με τη σειρά τους θα αποσύρουν και ρευστότητα από την αγορά και θα συγκρατούν τον πληθωρισμό είναι προτιμότερο με μια επιθετική πολιτική χαμηλών επιτοκίων να δοθούν φτηνά δάνεια σε επιχειρήσεις και καταναλωτές, αυτά θα οδηγήσουν σε υψηλούς ρυθμούς ανάπτυξης, που θα οδηγήσουν σε συγκράτηση των τιμών (αφού η αύξηση των πωλήσεων θα υπερκαλύπτει την ανάγκη για αυξημένες τιμές) την ώρα που η σχετικά χαμηλή ισοτιμία θα ενισχύει τον εξαγωγικό κλάδο της οικονομίας.

Όλα αυτά θα διαμόρφωναν έναν αναπτυξιακό «ενάρετο κύκλο» που στο τέλος θα σταθεροποιούσε και τις τιμές και θα οδηγούσε και σε υποχώρηση του πληθωρισμού.

Σε όλα αυτά υπάρχει και πολιτικός υπολογισμός. Ο Ερντογάν θέλει να πάει στις εκλογές του 2023 (ή και νωρίτερα εάν επιλέξει πρόωρη προσφυγή) έχοντας να επιδείξει καλές οικονομικές επιδόσεις και γι’ αυτόν τον λόγο προσπαθεί να αποφύγει τις συστάσεις που θα οδηγούσαν ουσιαστικά σε μια πολιτική λιτότητας.

Η εντυπωσιακή υποχώρηση της λίρας

Το αποτέλεσμα είναι αυτή τη στιγμή η Τουρκία να έχει το βασικό επιτόκιο αναφοράς στο 15% την ώρα που ο ετήσιος πληθωρισμός είναι κοντά στο 20%, με το Εμπορικό Επιμελητήριο της Κωνσταντινούπολης να ανακοινώνει τον Νοέμβριο ότι σε ετήσια βάση οι τιμές λιανικής έχουν αυξηθεί κατά 24,05%.

Το αποτέλεσμα είναι η λίρα να έχει υποχωρήσει μέσα στη χρονιά κοντά 45% έναντι του δολαρίου. Μάλιστα την Τετάρτη 1 Δεκέμβρη η υποχώρηση ήταν τόσο έντονη που αναγκάστηκε η Κεντρική Τράπεζα της Τουρκίας να παρέμβει ανακοινώνοντας ότι θα προχωρήσει στην πώληση συναλλαγματικών αποθεμάτων για να ενισχύσει την ισοτιμία της λίρα και ότι θα κάνει συναλλαγές στην αγορά παραγώγων του Χρηματιστηρίου της Κωνσταντινούπολης για να αντιμετωπίσει «μη υγιείς σχηματισμούς τιμών στις ισοτιμίες».

Βεβαίως οι επιπτώσεις από την υποχώρηση της τουρκικής λίρας είναι πολλαπλές. Οι τιμές των εισαγόμενων προϊόντων αυξάνουν, ενώ ανεβαίνει και το κόστος εξυπηρέτησης του χρέους, που είναι σε σημαντικό βαθμό ιδιωτικό. Είναι χαρακτηριστικό ότι στο τέλος του Νοεμβρίου το risk premium στα τουρκικά ομόλογα ήταν ανάμεσα στις 470 και 500 μονάδες βάσης, πάνω από διπλάσιο σε σχέση με άλλες αντίστοιχες οικονομίες.

Δεν είναι τυχαίο ότι αυτό έχει οδηγήσει και αρκετούς Τούρκους να διατηρούν καταθέσεις σε δολάρια και ευρώ (μια που επιτρέπεται στις τουρκικές τράπεζες). Στα τέλη Νοεμβρίου οι καταθέσεις σε συνάλλαγμα στην Τουρκία έφταναν στα 257 δισεκατομμύρια δολάρια και αντιστοιχούσαν στο 60% όλων των καταθέσεων

Επίσης, οι αλλεπάλληλες παρεμβάσεις της κεντρικής τράπεζας για να αποφευχθεί η κατάρρευση της λίρας σημαίνουν ότι τα πραγματικά συναλλαγματικά της αποθέματα έχουν εξαντληθεί και κυρίως στηρίζεται σε swap ξένου συναλλάγματος με τις ιδιωτικές τράπεζες.

Η διακινδυνευμένη ανάπτυξη της τουρκικής οικονομίας

Όταν ο Ερντογάν αισθάνεται πιεσμένος για τις επιλογές του υπενθυμίζει ότι η Τουρκία εμφανίζεται να έχει εντυπωσιακούς ρυθμούς ανάπτυξης το 2021.

Συγκεκριμένα, στο πρώτο τρίμηνο η Τουρκία είχε ρυθμό ανάπτυξης στο 7,4%, στο δεύτερο 22% και στο τρίτο 7,4% και η τουρκική κυβέρνηση εκτιμά ότι στο τέλος της χρονιά θα μπορεί να επιδείξει το εντυπωσιακό 10%, ενώ και το ΔΝΤ διόρθωσε προς τα πάνω την πρόβλεψή του για την Τουρκία στο 9%.

Όμως, αυτό δεν αναιρεί τα προβλήματα που δημιουργεί ο πληθωρισμός, ιδίως όταν μεταφράζεται ως ακρίβεια στην εσωτερική αγορά και ως ακριβότερο κόστος για τους παραγωγούς, μια που προφανώς η τουρκική μεταποίηση εξαρτάται από σημαντικές εισαγωγές και πρώτων υλών και εξοπλισμού.

Τα μηνύματα από το εμπορικό ισοζύγιο

Η αντιφατική κατάσταση της τουρκικής οικονομίας αποτυπώνεται και στην εικόνα του εμπορικού ισοζυγίου.

Η τουρκική κυβέρνηση πανηγύρισε την αύξηση των εξαγωγών, που κατέγραφαν ετήσιο ρυθμό αύξησης 33,4% τον Νοέμβριο και έφτασαν τα 21,5 δισεκατομμύρια δολάρια. Όμως, την ίδια στιγμή αυξήθηκαν κατά 26,7 % και κατά 26,8 δισεκατομμύρια και οι εισαγωγές.

Αυτό δείχνει ότι ναι μεν η υποχώρηση της λίρας ενισχύει τις εξαγωγές, όμως την ίδια στιγμή αυξάνει και το κόστος των εισαγωγών, με αποτέλεσμα τη διεύρυνση του εμπορικού ελλείμματος.

Ενώ τον Οκτώβριο το εμπορικό έλλειμμα ήταν στα 1,44 δισεκατομμύρια δολάρια, τον Νοέμβριο έφτασε τα 5,3 δισεκατομμύρια δολάρια.

Latest News

Το Brexit, οι δασμοί των ΗΠΑ και η αναπόφευκτη σύγκριση

Οι υποστηρικτές του Brexit προέβαλαν το εγχείρημα ως «μαγική λύση» που θα αντιμετώπιζε τα προβλήματα της παγκοσμιοποιημένης οικονομίας

Νέα άνοδος για το Bitcoin - Κέρδη 3% απο τις αρχές Απριλίου

Με άλμα περίπου 3% το Bitcoin ξεπέρασε τα 87.600 δολάρια το πρωί της Δευτέρας στη Σιγκαπούρη- Η άνοδος εξάλειψε το μεγαλύτερο μέρος των απωλειών που είχε υποστεί από τις 2 Απριλίου

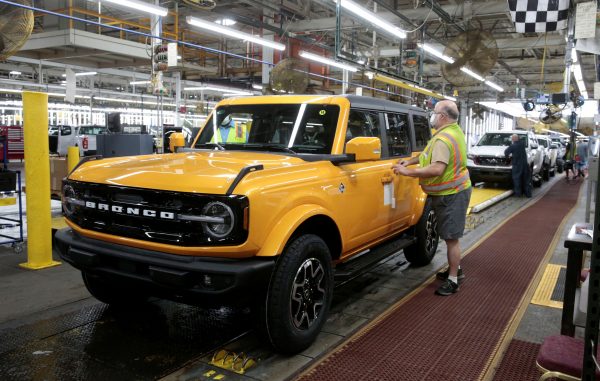

Η Ford σταματά τις αποστολές οχημάτων στην Κίνα λόγω δασμών

Η Ford ανακοίνωσε ότι σταμάτησε τις αποστολές των F-150 Raptor, Mustang και των SUV Bronco που κατασκευάζονται στο Μίσιγκαν προς την Κίνα

Στην αντεπίθεση περνά η Κίνα - Ποιους απειλεί με αντίποινα

Η Κίνα αντιτίθεται σθεναρά σε οποιοδήποτε απειλήσει τα συμφέροντα της χώρας

Βουτιά στην παγκόσμια εμπιστοσύνη - Τι δείχνει ο δείκτης FT Tiger

Το σοκ των δασμών και η διολίσθηση της αγοράς είναι μεταξύ των αυξανόμενων απειλών για την ανάπτυξη

Ο δασμολογικός πονοκέφαλος για τις μεγάλες κεντρικές τράπεζες

Ο Τραμπ αλλάζει τον τρόπο με τον οποίον λαμβάνονται οι νομισματικές αποφάσεις

Τι θα συμβούλευαν σήμερα τον Τραμπ οι Μπρεζίνσκι και Κίσινγκερ

Τι θα έλεγαν σήμερα στον Τραμπ οι δύο μεγάλοι «στρατηγοί» που συμβούλεψαν προέδρους και άλλαξαν το ρου του Ψυχρού Πολέμου

Σίμον Κάρτερ: Ο Βρετανός επιχειρηματίας που κέρδισε το στοίχημα της επιστροφής στο γραφείο

Η British Land, δια χειρός του CEO Σίμον Κάρτερ, στοιχημάτισε στην επιστροφή στο γραφείο και βλέπει τώρα ρεκόρ ενοικιάσεων στη Βρετανία

Πώς μια χώρα που ο Τραμπ «δεν είχε ξανακούσει ποτέ» βρέθηκε στο στόχαστρό του

Το Λεσότο, που η εμπορική πολιτική των ΗΠΑ μετέτρεψε σε κέντρο παραγωγής τζιν Levi’s και ρούχων του Τραμπ, βρίσκεται μπροστά σε μια επικείμενη οικονομική καταστροφή

Μπιλ Άκμαν: Γιατί βλέπει σύμπραξη Uber και Hertz

Ο δισεκατομμυριούχος επενδυτής Μπιλ Άκμαν αποκάλυψε ότι κατέχει σχεδόν το 20% των μετοχών της Hertz

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης