Ήδη από το 2013, ο αυξημένος πληθωρισμός, το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών και οι συναλλαγματικές πιέσεις έβαλαν την Τουρκία στην ομάδα των «πέντε εύθραυστων χωρών» που εξαρτώνται σε μεγάλο βαθμό από τις εισροές ξένων κεφαλαίων και είναι ευάλωτες στα σκαμπανεβάσματα της παγκόσμιας οικονομίας.

Το νέο όρμα του Ρετζέπ Ταγίπ Ερντογάν θέλει φθηνότερο δανεισμό και μια πιο αδύναμη λίρα με στόχο να τονώσει τη μεταποίηση και τις εξαγωγές, να μειώσει το κόστος εργασίας και να αυξήσει τις προσλήψεις.

Το σχέδιο είναι γνωστό και δοκιμασμένο, καθώς το έχουμε δει να συμβαίνει σε ορισμένες ασιατικές οικονομίες. Ο χρόνος όμως δεν είναι με το μέρος του τούρκου προέδρου, ο οποίος έχει λιγότερους από 18 μήνες για να φέρει την αλλαγή και να πείσει τους ψηφοφόρους στις επερχόμενες εκλογές.

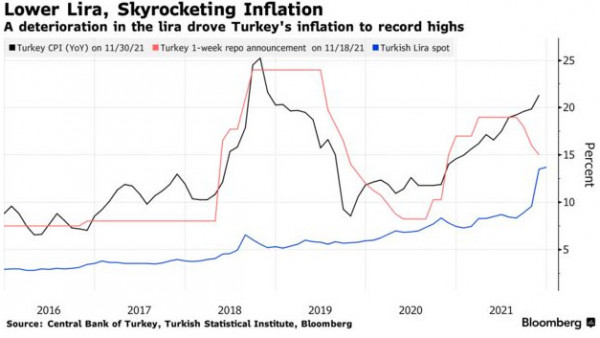

Ο κίνδυνος, πάντως, είναι υψηλός καθώς η επιμονή στα χαμηλά επιτόκια έχει παρασύρει από τη μία τη λίρα σε ιστορικά χαμηλά επίπεδα και από την άλλη τον πληθωρισμό σε ιλιγγιώδη επίπεδα, πάνω από το 20%, με σοβαρές επιπτώσεις στο βιοτικό επίπεδο πολλών Τούρκων.

Μάλιστα, οι οικογένειες που πλήττονται περισσότερο είναι οι οικογένειες της εργατικής τάξης, η παραδοσιακή βάση δηλαδή του Ερντογάν. Επίσης, ακόμη και οι εξαγωγείς που πρόκειται να επωφεληθούν από ένα ασθενέστερο νόμισμα δυσκολεύονται να προσαρμοστούν στην αστάθεια.

Το Bloomberg συνοψίζει τους τρόπους με τους οποίους θα μπορούσε να λειτουργήσει η προσέγγιση του Ερντογάν και τα εμπόδια που θα αντιμετωπίσει.

Προσοχή στο κενό

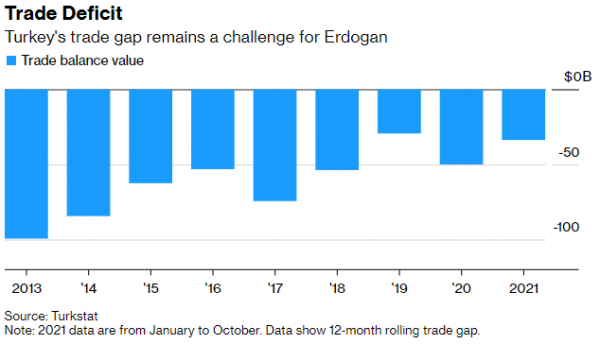

Μία από τις βασικές προκλήσεις της Τουρκίας είναι το χρόνιο έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών. Η στροφή προς μια αδύναμη λίρα θα μπορούσε να συμβάλει στη μείωση αυτού του χάσματος καθώς τα τουρκικά προϊόντα γίνονται φθηνότερα στο εξωτερικό, κερδίζοντας δολάρια και ευρώ και αντλώντας άμεσες ξένες επενδύσεις στην πραγματική οικονομία. Αυτό θα μπορούσε τελικά να βοηθήσει στη σταθεροποίηση της λίρας και στη μείωση της εξάρτησης από το «ζεστό χρήμα».

Από την άλλη, οι ξένοι επενδυτές έχουν εγκαταλείψει τις τουρκικές αγορές ομολόγων και συναλλάγματος καθώς οι αποδόσεις πέφτουν, ενώ το κόστος των εισαγωγών έχει αυξηθεί απότομα, τροφοδοτώντας τον πληθωρισμό και κάνοντας απροσέγγιστα προϊόντα, όπως τα κινητά τηλέφωνα και οι υπολογιστές.

Ωστόσο, οι τουρκικές μετοχές είναι πλέον φθηνότερες για τους ξένους και προσελκύουν στρατηγικούς επενδυτές, όπως το χρηματιστήριο αξιών του Άμπου Ντάμπι, το οποίο ανακοίνωσε συνεργασία με την Borsa Istanbul τον περασμένο μήνα.

Φθηνά κόλπα

Οι ελπίδες του Ερντογάν στηρίζονται στο να μετατρέψει το εμπορικό ισοζύγιο προς όφελος της Τουρκίας. Αναμένει ότι καθώς εξασθενεί η λίρα, το μειωμένο κόστος εργασίας θα βοηθήσει τις βιομηχανίες της Ανατολίας να κατακτήσουν μεγαλύτερο μερίδιο των ευρωπαϊκών αγορών. Οι τουρκικές παραλίες και οι ιστορικές τοποθεσίες φαίνονται, επίσης, πιο ελκυστικές για τους τουρίστες, καθώς το αδύναμο νόμισμα καθιστά φθηνές τις διακοπές.

Παράλληλα, ο Ερντογάν ποντάρει στην ανακάλυψη φυσικού αερίου στη Μαύρη Θάλασσα, γεγονός που θα μειώσει το ενεργειακό έλλειμμα της Τουρκίας, εξοικονομώντας πολύτιμο σκληρό νόμισμα που διατίθεται τώρα για τις εισαγωγές καυσίμων.

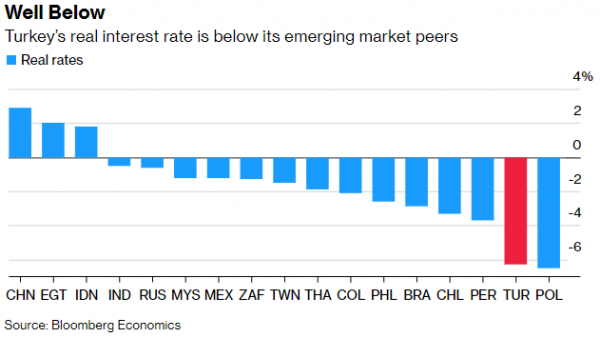

Ιστορικό χαμηλό

Η άνοδος του πληθωρισμού τον Νοέμβριο ώθησε περαιτέρω σε αρνητικό έδαφος την πραγματική απόδοση της Τουρκίας και πολύ κάτω από τις αντίστοιχες αναδυόμενες αγορές. Αυτό έχει ήδη αναγκάσει τους ξένους επενδυτές να εγκαταλείψουν τα τουρκικά ομόλογα και τη λίρα υπέρ υψηλότερων αποδόσεων αλλού και αφήνει την Τουρκία σε δυσμενέστερη θέση την ώρα που οι ΗΠΑ και άλλες μεγάλες οικονομίες τελικά «σφίγγουν» τη νομισματική τους πολιτική.

Ακόμη και όταν οι αποδόσεις της ήταν πιο ανταγωνιστικές, η Τουρκία ήταν μεταξύ των αναδυόμενων αγορών που ήταν ευάλωτες στα λεγόμενα «taper tantrums» που βλέπουν τα κεφάλαια να διαφεύγουν από περιουσιακά στοιχεία υψηλότερου κινδύνου όταν τα επιτόκια στις ανεπτυγμένες οικονομίες αυξάνονται.

Αυτή τη φορά πρόκειται να «χτυπηθεί» πιο σκληρά, με τον Ερντογάν να έχει επισημάνει ότι πρόκειται για ένα τίμημα που είναι διατεθειμένος να πληρώσει για να σπάσει τον έλεγχο των αγορών στη νομισματική πολιτική.

Η προσέγγιση, ωστόσο, έχει εξαντλήσει τα συναλλαγματικά αποθέματα της χώρας, αφήνοντας τους υπεύθυνους χάραξης πολιτικής με λιγότερα εργαλεία στη διάθεση τους προς το παρόν και την οικονομία πιο ευάλωτη σε ένα sell-off καθώς και σε απροσδόκητους κραδασμούς, όπως η πανδημία.

Η αγορά

Δεν είναι μόνο η πτώση των αποδόσεων που αποξενώνει τους ξένους επενδυτές. Η ρητορική του Ερντογάν έχει υιοθετήσει έναν ολοένα και πιο λαϊκιστικό τόνο κατά της αγοράς.

Ο ίδιος απέδωσε την αναταραχή σε «λόμπι συμφερόντων και ξένες δυνάμεις», επικαλέστηκε τις ισλαμικές διδασκαλίες υποστηρίζοντας το μειωμένο κόστος δανεισμού και απέλυσε αξιωματούχους που διαφωνούν.

Μία από τις πρώτες αντιδράσεις της Τουρκίας στην κρίση της λίρας τον Αύγουστο του 2018 ήταν να διακόψει τη χρηματοδότηση της λίρας στο εξωτερικό, καθιστώντας δυσκολότερο για τους ξένους επενδυτές να πουλήσουν το νόμισμα. Αυτά τα μέτρα έχουν αντιστραφεί σε μεγάλο βαθμό, αλλά οι πολιτικές που θεωρούνται εχθρικές στη χειρότερη και απρόβλεπτες στην καλύτερη έχουν συνδυαστεί για να βλάψουν την εμπιστοσύνη των επενδυτών, με τη χρηματιστηριακή αγορά σε ιστορικά χαμηλά σε όρους δολαρίου και την ξένη ιδιοκτησία τουρκικών ομολόγων να κυμαίνεται κοντά στα ιστορικά χαμηλά.

Οικονομικά βάσανα

Παρά την επιμονή του Ερντογάν ότι το χαμηλότερο κόστος δανεισμού μειώνει τον πληθωρισμό, μέχρι στιγμής έχει συμβεί το αντίθετο, κυρίως λόγω της επίδρασης των χαμηλότερων επιτοκίων στη λίρα.

Καθώς το νόμισμα έχασε σχεδόν το 40% της αξίας του έναντι του δολαρίου φέτος, ο πληθωρισμός εκτινάχθηκε σε υψηλό 3 ετών, ενώ οι τιμές παραγωγού αυξήθηκαν στο υψηλότερο επίπεδο από την αρχή της 19ετούς διακυβέρνησης του Ερντογάν.

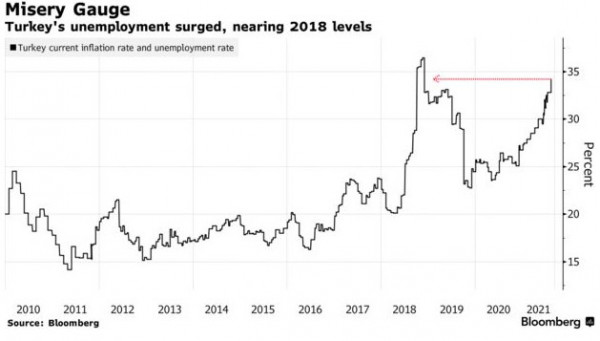

Ο Δείκτης Misery Index της Τουρκίας, ένα μέτρο που μετράει την ανεργία σε συνδυασμό με το κόστος ζωής, αυξάνεται από την πανδημία και ανέβηκε απότομα ακόμη και όταν η οικονομία ανέκαμπτε φέτος.

Το σχέδιο του Ερντογάν να σπάσει αυτόν τον κύκλο δημιουργώντας μια οικονομία προσανατολισμένη στις εξαγωγές οπλισμένη με φθηνό εργατικό δυναμικό σημαίνει ότι η ζωή για τους απλούς ανθρώπους θα χειροτερέψει προτού βελτιωθεί, επειδή η υποτίμηση του νομίσματος τροφοδοτεί τον πληθωρισμό πιο γρήγορα από ό,τι οι βιομηχανίες μπορούν να επεκταθούν και άρα να προσλάβουν προσωπικό.

Και το ρολόι των εκλογών του 2023 χτυπάει ήδη.

Latest News

Τι αλλάζει από σήμερα για τους Ευρωπαίους τουρίστες στη Βρετανία - Ποια τα βήματα για να ταξιδέψει κάποιος

Υποχρεωτική από σήμερα η έκδοση ηλεκτρονικής ταξιδιωτικής άδειας για τους Ευρωπαίους που θέλουν να ταξιδέψουν στη χώρα

![Δασμοί Τραμπ: Αντίστροφη μέτρηση για την «Ημέρα Απελευθέρωσης» – Μνήμες από τη Μεγάλη Ύφεση [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/ot_trump_tariffs2-600x352.png)

Αντίστροφη μέτρηση για την «Ημέρα Απελευθέρωσης» - Οι δασμοί και οι μνήμες από τη Μεγάλη Ύφεση [γραφήματα]

Σήμερα στον Κήπο των Τριαντάφυλλων ο Αμερικανός πρόεδρος θα ανακοινώσει τους αμοιβαίους δασμούς που έχουν προκαλέσει φόβους για ύφεση και για το τέλος της μεταπολεμικής τάξης πραγμάτων

Lufthansa: Πως αναβαθμίζει την επιχειρηματική θέση με επτά κατηγορίες θέσεων

Η επιλογή θέσης σε μια πτήση ποτέ δεν ήταν πιο περίπλοκη από τις νέες καμπίνες Allegris της Lufthansa

Harley-Davidson: Θέλει εκδίκηση σε περίπτωση που η ΕΕ στοχεύσει τις μοτοσυκλέτες της

Οι δασμοί θα μπορούσαν να ανεβάσουν τις τιμές των μοτοσικλετών της Harley-Davidson σε εξαψήφιο αριθμό σε ορισμένες χώρες, με τις πωλήσεις να βρίσκονται ήδη υπό πίεση στην Ευρώπη

Γιατί ο Τραμπ εξετάζει «μαχαίρι» στα 9 δισ. δολάρια των επιχορηγήσεων προς το πανεπιστήμιο

Το Χάρβαρντ έχει καταγραφεί ως σύμβολο του αμερικανικού ονείρου εδώ και γενιές

Αγωνιώδεις προσπάθειες του Μιλέι για εξαίρεση από τους δασμούς Τραμπ

Οι μεγαλύτερες εξαγωγές που έκανε η Αργεντινή στις Ηνωμένες Πολιτείες πέρυσι ήταν αργό πετρέλαιο, μέταλλα και χημικά προϊόντα

Η Arm ήθελε εξαγορά της Alphawave για να βάλει στο χέρι την τεχνολογία SerDes

Αυτό που... κέντρισε το ενδιαφέρον της Arm ήταν μία συγκεκριμένη τεχνολογία της Alphawave που καθορίζει πόσο γρήγορα οι πληροφορίες μπορούν να εισαχθούν αλλά και να εξαχθούν από ένα μικροτσίπ

Δεν επιδρούν όλοι οι δασμοί με τον ίδιο τρόπο στις τσέπες των Αμερικανών - Τι «λέει» η εμπειρία

Οι δασμοί Τραμπ θα επηρεάσουν και την αμερικανική αγορά με ανατιμήσεις

Τι είναι η νέα μόδα του «oshikatsu» στην οποία ποντάρει η Ιαπωνία για την άνοδο της κατανάλωσης

Το φαινόμενο παρακολουθούν πολιτικοί αλλά και η κεντρική τράπεζα στην Ιαπωνία - Έρχεται νέα αύξηση των μισθών στην Ιαπωνία

Ο Μασκ εξαγοράζει... ψηφοφόρους - 82 εκατ. για να ελέγξει ανώτατο δικαστήριο πολιτείας

Γιατί μια νίκη του πρώην γενικού εισαγγελέα Σίμελ επί της Δημοκρατικής Κρόφορντ θα ήταν όφελος για την πολιτική στρατηγική του Μασκ

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης