Ο κίνδυνος πτώχευσης που ονομάζεται επίσης χρεοκοπία, ή ακόμα και έλλειψη ρευστότητας, είναι ένας σημαντικός κίνδυνος επειδή, σε αντίθεση με τον κίνδυνο ζημιάς, τιμωρείται νομικά.

Μια επιχείρηση που παρουσιάζει ζημιές μπορεί να συνεχίσει να λειτουργεί όσο είναι σε θέση να πληρώσει τα χρέη της. Από την άλλη, το γεγονός της διακοπής των πληρωμών της, την κάνει να μπει σε νομική διαδικασία που μπορεί να την οδηγήσει στην εξαφάνισή της.

Επομένως, είναι εύκολο να γίνει αντιληπτό ότι, ανεξάρτητα από τον υπεύθυνο που αναζητεί την αξιολόγηση της επιχείρησης, ο χρηματοοικονομικός αναλυτής προσπαθεί να εντοπίσει τα σημάδια που ενδέχεται να ανακοινώσουν την αναστολή της πληρωμής.

Η μελέτη της κατάστασης αποτελεσμάτων χρήσης μπορεί ήδη να τη θέσει σε εγρήγορση: η στασιμότητα ή η ύφεση της δραστηριότητάς της, η επιδείνωση του αποτελέσματος εκμετάλλευσης ή η αύξηση των χρηματοοικονομικών της επιβαρύνσεων δεν οδηγούν αναπόφευκτα την επιχείρηση σε αθέτηση πληρωμών, αλλά είναι σημάδια των δυσκολιών που μπορούν να την οδηγήσουν εκεί.

Έχει γίνει πλέον κλασικό να αρχίζει η ανάλυση του κινδύνου χρεοκοπίας διαβάζοντας τον ισολογισμό. Προφανώς, δεδομένης της φύσης αυτής της χρηματοοικονομικής κατάστασης, μια τέτοια ανάγνωση παρουσιάζει περιορισμένο ενδιαφέρον. Η ανάλυση θα πρέπει να συνεχιστεί χρησιμοποιώντας μια κατάσταση της οποίας ο σχεδιασμός ενσωματώνει τον παράγοντα χρόνο. Πρόκειται για τη χρησιμοποίηση του πίνακα χρηματοδότησης και των ταμειακών ροών.

Ρευστότητα και απαιτητικότητα

Θεωρητικά, η χρηματοοικονομική ισορροπία της επιχείρησης εξαρτάται, πρώτον, από το βαθμό απαιτητικότητας των υποχρεώσεων της και αφετέρου, από το βαθμό ρευστότητας των στοιχείων του ενεργητικού της, η εκκαθάριση των οποίων αποτελεί το μέσο να «τιμήσει» τις υποχρεώσεις της.

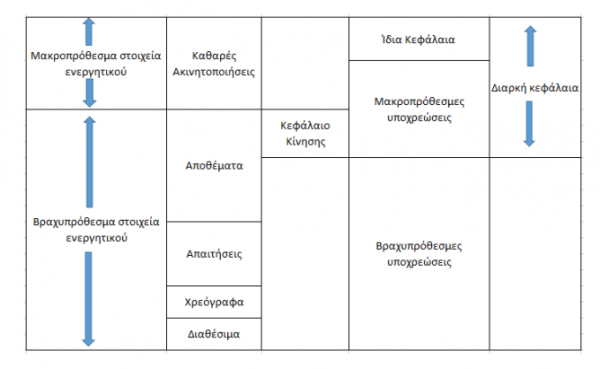

Το παρακάτω σχήμα παρουσιάζει τη σχέση ρευστότητας και απαιτητικότητας.

Η κλασική χρηματοοικονομική ανάλυση χρησιμοποιεί μια διπλή ταξινόμηση: τα στοιχεία του ενεργητικού με αύξουσα σειρά ρευστότητας από το πάγιο ενεργητικό έως τα διαθέσιμα, και τα στοιχεία του παθητικού, με αύξουσα σειρά απαιτητικότητας από τα ίδια κεφάλαια έως τις βραχυπρόθεσμες υποχρεώσεις.

Δείκτες ρευστότητας

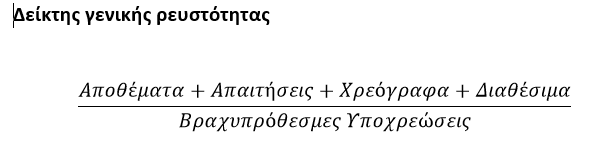

Στο πλαίσιο της ανάλυσης του ισολογισμού σε όρους ρευστότητας-απαιτητικότητας, είναι σύνηθες να υπολογιστούν οι δείκτες ρευστότητας, γενικής και άμεσης.

Μας δείχνει το μέτρο ρευστότητας της επιχείρησης, καθώς και το περιθώριο ασφάλειας που διατηρεί η διοίκησή της για να είναι σε θέση να αντιμετωπίσει μια ανεπιθύμητη εξέλιξη στη ροή των κεφαλαίων κίνησης. Τιμές άνω του 2 θεωρούνται αρκετά ικανοποιητικές.

Μας δείχνει την ικανότητα της επιχείρησης να ανταπεξέλθει στις βραχυπρόθεσμες υποχρεώσεις της, χρησιμοποιώντας αποκλειστικά τα ρευστοποιήσιμα κυκλοφοριακά στοιχεία του ενεργητικού της (εκτός των αποθεμάτων). Τιμές ανώτερες της μονάδας θεωρούνται πολύ καλές.

Δείκτες δανεισμού

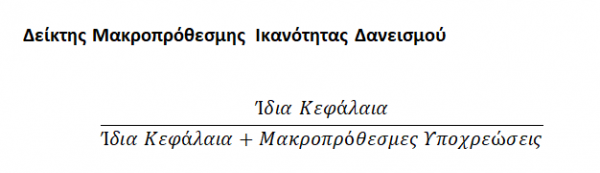

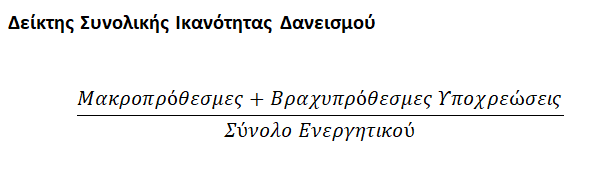

Ο κίνδυνος χρεοκοπίας είναι προφανώς συνάρτηση του επιπέδου του χρέους. Προτείνονται δύο δείκτες.

Παρουσιάζει το ποσοστό χρηματοδότησης της παραγωγικής μηχανής της επιχείρησης (ενεργητικό ή οικονομικό κεφάλαιο) από βραχυπρόθεσμες και μακροπρόθεσμες υποχρεώσεις. Τιμές κάτω του 67% θεωρούνται ικανοποιητικές.

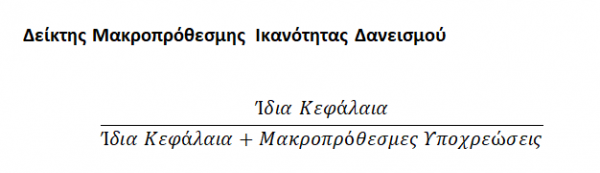

Σκιαγραφεί το μέγεθος των μακροπρόθεσμων ξένων κεφαλαίων που επιλέγει η διοίκηση μιας επιχείρησης προκειμένου να χρηματοδοτεί τις μακροπρόθεσμες ανάγκες επένδυσης στα πλαίσια της χρηματοοικονομικής ορθοδοξίας (βλ. Κ. Ζοπουνίδης Βασικές Αρχές Χρηματοοικονομικού Μάνατζμεντ, Εκδ. Κλειδάριθμος, 2013). Τιμές μεγαλύτερες του 50% θεωρούνται ικανοποιητικές. Ωστόσο, παρατηρούμε στην πράξη ότι αυτές οι τιμές – νόρμες παραβιάζονται.

Δείκτης Ικανότητας Αποπληρωμής Δανείων

Οι παραπάνω δείκτες έχουν ένα στατικό χαρακτήρα και ο υπολογισμός τους βασίζεται σε απλή παρατήρηση. Δεν δίνουν καμμία ένδειξη για την ικανότητα αποπληρωμής της επιχείρησης. Ωστόσο χάρη στην ικανότητα αυτοχρηματοδότησής της η επιχείρηση αποπληρώνει τα χρέη της. Ως εκ τούτου χρησιμοποιείται σε πολλούς δείκτες.

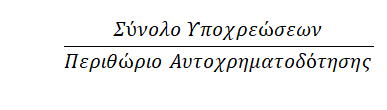

Μας υποδηλώνει σε αριθμό ετών την ικανότητα της επιχείρησης να αποπληρώνει τα συνολικά της χρέη. Στο συγκεκριμένο δείκτη επιζητούμε τιμές κάτω του 3 ως ικανοποιητικές καθώς έτσι η επιχείρηση παράγει ικανοποιητικά κέρδη και μπορεί να ανταπεξέλθει μακροπρόθεσμα.

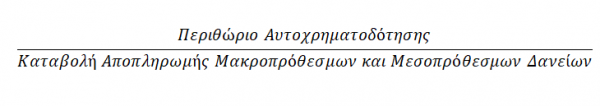

Μετρά το βαθμό κάλυψης της εξυπηρέτησης του χρέους (κεφάλαιο και τόκοι) από το περιθώριο αυτοχρηματοδότησης. Θεωρείται ότι δεν πρέπει να είναι μικρότερος από 2, καθώς η ικανότητα αυτοχρηματοδότησης δεν είναι απαραίτητα διαθέσιμη και όπου πρέπει να χρησιμοποιηθεί όχι μόνο για την αποπληρωμή δανείων, αλλά και για τη χρηματοδότηση, τουλάχιστον εν μέρει, των επενδύσεων.

Οι δείκτες αυτοί έχουν, φυσικά, πολύ μεγαλύτερο ενδιαφέρον όταν μπορούν να υπολογιστούν σύμφωνα με την προβλεπόμενη ικανότητα αυτοχρηματοδότησης.

Συμπερασματικά, προφανώς δεν μπορούμε να είμαστε ικανοποιημένοι από μια στατική προσέγγιση του κινδύνου χρεοκοπίας. Είναι δυνατόν να γίνει η ανάλυση πιο δυναμική και να την εμβαθύνουμε χρησιμοποιώντας ροές λογαριασμών, για παράδειγμα, διαφορικό ισολογισμό, πίνακα πηγών και χρήσεων, πίνακα χρηματοδότησης.

Είναι λοιπόν αναγκαίο να συμπληρωθεί η στατική αυτή ανάλυση με μια δυναμική μελέτη των ροών (εισροές – εκροές) κεφαλαίων και των χρήσεών των που αλλάζουν τη χρηματοοικονομική θέση της επιχείρησης κατά τη διάρκεια μιας χρονικής περιόδου (αρχή και τέλος της περιόδου).

Latest News

Δασμοί και αβεβαιότητα φέρνουν ύφεση – Οι επιπτώσεις στην Ελλάδα

Όταν οι επιχειρήσεις δεν ξέρουν τι να περιμένουν από το διεθνές περιβάλλον, είναι λιγότερο πιθανό να προχωρήσουν σε νέες επενδύσεις ή να δημιουργήσουν νέες θέσεις εργασίας

Πώς η λογιστική θα κάνει πιο «πλούσιους» τους φορείς γενικής κυβέρνησης από 1/1/2026;

To 2025 θεωρείται περίοδος προετοιμασίας, ή αλλιώς προπαρασκευαστική περίοδος

ΟΤ Delphi Economic Forum X-Γεράσιμος Σιάσος: Το ΕΚΠΑ καταθέτει αίτηση για παράρτημα στην Κύπρο

Ο Πρύτανης του ΕΚΠΑ, Γεράσιμος Σιάσος, μιλώντας στο πλαίσιο του ΟΤ Delphi Economic Forum X, δήλωσε ότι «το Χάρβαρντ, το Γέιλ, το Κολούμπια και το Τζονς Χόπκινς είναι ήδη παρόντα στην Ελλάδα μέσω συνεργασιών»

Γ. Σιάσος: Τα δημόσια πανεπιστήμια διακρίνονται στο διεθνές στερέωμα και θα παραμείνουν στην κορυφή της τριτοβάθμιας εκπαίδευσης

Πρωταρχικός στόχος της ελληνικής Πολιτείας θα πρέπει να είναι η στήριξη των δημόσιων πανεπιστημίων, που αποτελούν την ατμομηχανή της τριτοβάθμιας εκπαίδευσης, τονίζει ο πρύτανης του ΕΚΠΑ, Γεράσιμος Σιάσος

Πώς θα κινηθεί η ελληνική οικονομία το 2025 και 2026 - Νέες προβλέψεις από 25 οίκους

Για το πρώτο τρίμηνο του 2025, οι προβλέψεις της Focus Economics κάνουν λόγο για επιβράδυνση του ρυθμού μεγέθυνσης

Μνημόνιο συνεργασίας υπέγραψε η Netcompany με το Οικονομικό Πανεπιστήμιο Αθηνών

Το μνημόνιο υπέγραψε από τη Netcompany, o κ. Αλέξανδρος Μάνος, Διευθύνων Σύμβουλος Netcompany-Intrasoft, και από το ΟΠΑ, ο Πρύτανης και Καθηγητής στο Τμήμα Στατιστικής του Οικονομικού Πανεπιστημίου Αθηνών κ. Βασίλης Βασδέκης

ΕΤΕπ: Δάνειο 95 εκατ. ευρώ για φοιτητικές εστίες στο Πανεπιστήμιο Κρήτης

Η Ευρωπαϊκή Τράπεζα Επενδύσεων (ΕΤΕπ) συγχρηματοδοτεί με δάνειο ύψους €95 εκατ. την κατασκευή και λειτουργία φοιτητικών εστιών και νέων ακαδημαϊκών εγκαταστάσεων στο Πανεπιστήμιο Κρήτης

PODCAST Economics & Business TALKS | Η στρατηγική μάρκετινγκ στα χρόνια των Social Media και του AI

Σε αυτό το επεισόδιο υποδεχόμαστε τον καθηγητή του Οικονομικού Πανεπιστημίου στο Τμήμα Μάρκετινγκ και Επικοινωνίας κ. Σέργιο Δημητριάδη. Στη συζήτησή μας, συμμετέχει, και ο Γιώργος Γκριτζάλας συνιδρυτής διαφημιστικής εταιρείας και σύμβουλος στρατηγικής μάρκετινγκ.

Ήπιες αυξήσεις στις τιμές κατοικιών στην Ευρωζώνη το 2025-2028 - Πρωτιά για την Ελλάδα

Για την Ευρωζώνη, η εικόνα που σχηματίζεται είναι μια αγορά ακινήτων που δεν καταρρέει αλλά ούτε και προσφέρει ουσιαστική αναπτυξιακή ώθηση

O πρύτανης του ΕΚΠΑ Γεράσιμος Σιάσος στο MEGA για την ιστορία και τις επιτυχίες του Πανεπιστημίου Αθηνών

O Πρύτανης Γεράσιμος Σιάσος στη συνέντευξή του στην εκπομπή «Μεγάλη Εικόνα» στο MEGA και την δημοσιογράφο Νίκη Λυμπεράκη ανέδειξε την πορεία του πρώτου και μεγαλύτερου Πανεπιστημίου στη χώρα τους σχεδόν δύο αιώνες λειτουργίας του

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης