O Γενικός Δείκτης, αφού δοκίμασε ενδοσυνεδριακά για τρίτη φορά τα υψηλά επταετίας, τελικά έκλεισε κοντά στα υψηλά ημέρας στις 957,60 μονάδες, ενισχυμένος κατά 0,63%.

Και με τη διασπορά σε τίτλους να είναι και πάλι παρούσα στο ταμπλό, το ενδεχόμενο ανοδικής συνέχισης είναι ανοιχτό.

Ο ΓΔ έχει βρεθεί σε θετικό έδαφος και νέα προ πανδημίας υψηλά επίπεδα μετά τη διάσπαση της περιοχής των 930 μονάδων που μας ταλαιπώρησε για τουλάχιστον 44 εβδομάδες.

Ο στόχος βρίσκεται ανοιχτός στις 1020-1040, με κύρια στήριξη την περιοχή των 925-930.

Και κοιτώντας τη συμπεριφορά των μετοχών, διακρίνονται δύο κατηγορίες:

ο τραπεζικός κλάδος και οι μερισματοφόρες επιλογές.

Όσον αφορά στην πρώτη, όπως έχει ειπωθεί πολλάκις, συντηρείται μια στιβαρή συμπεριφορά από τις τραπεζικές μετοχές, που όμοιά της δεν έχουμε δει πάρα πολλά χρόνια στο παρελθόν, αναγνωρίζοντας και την πολυετή ταλαιπωρία.

Παράλληλα, τόσο η στάθμισή του όσο και η ψυχολογική επίδραση στην πλειονότητα του επενδυτικού κοινού, συνδράμουν στη διατήρηση αισιόδοξου κλίματος, δεδομένου ότι πραγματικά ισχύει πως ο κλάδος αποτελεί βραχίονα για την ομαλή λειτουργία της οικονομίας και τη διάχυση της ρευστότητας στις επιχειρήσεις.

Ο Τραπεζικός Δείκτης κατέγραψε και πάλι κέρδη ανώτερα του Γενικού (+1,89% στις 663,25 μονάδες), ωστόσο μεγαλύτερη αξία έχει το γεγονός ότι το αντίστροφο δεν ισχύει, όπως έχει παρατηρηθεί στα πτωτικά σκέλη, κάτι που ενδυναμώνει την πεποίθηση ότι τα κεφάλαια που εισήλθαν έχουν μεσο-μακροπρόθεσμο ορίζοντα.

Όσον αφορά στις μερισματοφόρες μετοχές, διαφαίνεται μια προτίμηση υπέρ αυτών, με το επιχείρημα ότι όσο ο κίνδυνος παγκοσμίως αυξάνεται, αφενός διότι η Fed παρεμβαίνει πλέον στην επιτοκιακή στόχευση, αφετέρου διότι τα προβλήματα στη Μέση Ανατολή επιμένουν, τόσο οι επενδυτές αναζητούν σταθερότερες λύσεις, όχι όμως απευθείας χαμηλές αποδόσεις από ομόλογα.

Έτσι, η καλύτερη δεύτερη επιλογή είναι το μέρισμα από «ασφαλείς» μετοχές, έστω σε θεωρητικό πλαίσιο, ώστε τα κεφαλαιακά κέρδη (ή ζημίες) να μην είναι στην πρώτη γραμμή του πυρός.

Αυτό επιβεβαιώνεται από τη συμπεριφορά μιας βεντάλιας τέτοιων, που στο ΧΑ παραδοσιακά αποδίδουν καλό μέρισμα, όπως η Τράπεζα της Ελλάδος, η Jumbo (που ανακοίνωσε μάλιστα αυτό πρόσφατα), η Elval Halcor, ο ΟΠΑΠ, η Καρέλιας, οι ΕΥΔΑΠ-ΕΥΑΘ, η Motor Oil κ.α.

Latest News

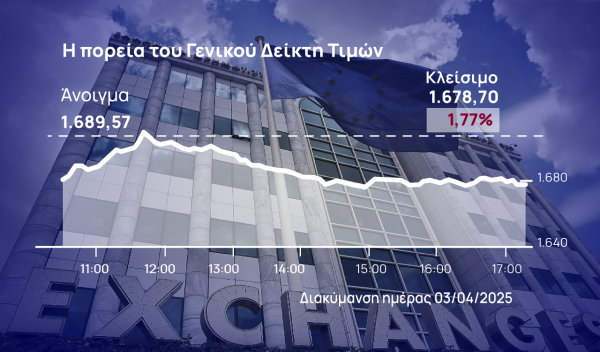

Βουτιά 8% έφερε στο ΧΑ ο Απρίλιος και ο... Τραμπ

Η ελληνική αγορά ακολούθησε το σοκ της επιβολής των «αμοιβαίων» δασμών από την αμερικανική κυβέρνηση όπως και όλες οι Ευρωπαϊκές αγορές

Σφοδρό sell off στο Χρηματιστήριο Αθηνών με καταιγισμό εντολών

Στο χρηματιστήριο Αθηνών αυτήν την ώρα, ο γενικός δείκτης οδεύει πλέον με μεγάλη συναλλακτική ταχύτητα προς τα χαμηλά ενός μήνα

Συνεχίζεται η ελεύθερη πτώση στο ΧΑ, αναζητά φρένο στις 1.650 μονάδες

Ο γενικός δείκτης στο Χρηματιστήριο Αθηνών χάνει σήμερα και τις 1.650 μονάδες,

Παγκόσμια καθίζηση έφεραν οι δασμοί Τραμπ στις αγορές - 1.600 μονάδες κάτω ο Dow, η χειρότερη μέρα από το 2020 για S&P 500

Οι αγορές καθολικά κινήθηκαν καθοδικά μετά την ανακοίνωση των σαρωτικών ανταποδοτικών δασμών - Σε bear market οι αμερικανικές smallcaps

Πλαγιοκόπησαν (και) το ΧΑ οι δασμοί Τραμπ - Μαζικές οι πωλήσεις σε όλο το ταμπλό

Η πίεση της αβεβαιότητας ήταν τέτοια που το ΧΑ δεν μπόρεσε να κρατήσει τη ζώνη των 1.700 μονάδων

«Λυγίζει» και πάλι υπό τη διεθνή αβεβαιότητα το ΧΑ

Το ΧΑ δεν μπόρεσε να κρατήσει την προσπάθεια αντίδρασης που εκδήλωσε λίγο πριν τις 12 το μεσημέρι

Σβήνει τις απώλειες το ΧΑ, ισχυρές στηρίξεις από Coca Cola, Metlen

Η ελληνική αγορά φαίνεται να μπορεί να διαφοροποιηθεί από το παγκόσμιο sell off που πυροδότησε το δασμολογικό τσουνάμι του Αμερικανού προέδρου

Βράχος η Coca Cola συγκρατεί τη βουτιά του ΧΑ

Τα περιθώρια της πτώσης, χωρίς να κινδυνεύσει η μεσομακροπρόθεσμη τάση του ΧΑ, είναι έως τις 1.660 μονάδες

Ο «καυτός» Απρίλιος του Χρηματιστηρίου… reality check της bull market

Η αναβάθμιση της ελληνικής οικονομίας σε επενδυτική βαθμίδα από τη Moody’s στις 14 Μαρτίου επιτάχυνε μια τάση που φαινόταν κατά τη διάρκεια των ημερών που προηγήθηκαν

Στο φίνις «φόρτσαραν» οι τράπεζες - Εκλεισε πάνω από τις 1.700 μονάδες ο Γενικός Δείκτης

Το βασικό συμπέρασμα από τη σημερινή συνεδρίαση του ΧΑ ήταν ότι οι συναλλαγές ήταν επιφυλακτικές και προσεκτικές

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης