Η αύξηση των αποδόσεων στα ομόλογα των χωρών της ευρωζώνης, των ελληνικών μη εξαιρουμένων, έφερε στο προσκήνιο τη συζήτηση για τις επιπτώσεις από την πιθανότητα ανόδου των επιτοκίων. Η αλήθεια είναι ότι, επί του παρόντος, η συζήτηση αυτή αφορά σε μεγαλύτερο βαθμό τις ΗΠΑ, όπου η ανάπτυξη έχει προχωρήσει ταχύτερα και ο πληθωρισμός ίπταται. Με αυτά τα δεδομένα, οι αναλυτές περιμένουν ότι η Fed θα προβεί σε 3 ή και 4 αυξήσεις των επιτοκίων εντός του 2022, αθροιστικά κατά μία ποσοστιαία μονάδα, ούτως ώστε να τιθασευτεί ο πληθωρισμός.

Στην Ευρώπη η κατάσταση είναι κάπως διαφορετική. Η οικονομία της ευρωζώνης είναι σε πρωθύστερο στάδιο της ανάκαμψης και η ΕΚΤ θεωρεί τις πληθωριστικές πιέσεις προσωρινές, αναμένοντας αποκλιμάκωση εντός του έτους. Επιπλέον, η ύπαρξη αρκετών ευρωπαϊκών χωρών με υψηλό ποσοστό χρέους ως προς το ΑΕΠ κάνει την ΕΚΤ διστακτική στο να αυξήσει τα επιτόκια προτού αυτό κριθεί απολύτως επιβεβλημένο. Αν και οι πιθανότητες αυξάνονται οι πληθωριστικές πιέσεις να διαρκέσουν περισσότερο από το αρχικώς αναμενόμενο, το κεντρικό σενάριο παραμένει ότι η ΕΚΤ δεν θα προβεί σε αύξηση των επιτοκίων παρέμβασης το 2022. Πρώτα θα μειώσει τον ρυθμό αγοράς χρεογράφων και τα επιτόκια θα τα ξαναδεί από το 2023.

Παρά ταύτα, η αγορά βλέπει τον πληθωρισμό να υπερβαίνει τις εκτιμήσεις και ανησυχεί ότι η ΕΚΤ θα αναγκαστεί να δράσει νωρίτερα. Αυτό πιέζει ήδη τα επιτόκια αγοράς. Στην περίπτωση της Ελλάδας υπάρχει και μία επιπρόσθετη ανησυχία: είμαστε η μόνη χώρα της ευρωζώνης η οποία δεν διαθέτει επενδυτική βαθμίδα. Επομένως, τα ελληνικά χρεόγραφα δεν είναι επιλέξιμα για το τακτικό πρόγραμμα παροχής ρευστότητας της ΕΚΤ και μένει να αποδειχτεί αν η ευέλικτη επανεπένδυση των ομολόγων που αγοράστηκαν στο πλαίσιο του έκτακτου προγράμματος αρκεί για να συγκρατήσει τις αποδόσεις. Κάποια στιγμή τα επιτόκια θα αυξηθούν όμως. Τότε θα υπάρξει μία επίπτωση στο κόστος αναχρηματοδότησης του δημόσιου χρέους. Στο stock του υπάρχοντος χρέους η επίπτωση αυτή θα είναι σχετικά περιορισμένη, διότι ο ΟΔΔΗΧ είχε την προνοητικότητα μέσω συμφωνιών ανταλλαγής επιτοκίων να κλειδώσει σταθερά επιτόκια για περίπου το 90% του ελληνικού χρέους. Θα επηρεαστούν όμως οι καινούργιες εκδόσεις: όταν βγαίνουμε στις αγορές εφεξής, τα επιτόκια στα οποία θα δανειζόμαστε δεν θα είναι αναγκαστικά τόσο χαμηλά όσο πέρυσι. Επομένως, είναι πολύ σημαντικό η χώρα, παράλληλα με την αξιοποίηση κάθε ευκαιρίας για να εδραιώσει υψηλούς ρυθμούς ανάπτυξης, να γυρίσει το συντομότερο δυνατόν σε δημοσιονομική σταθερότητα και λελογισμένα πρωτογενή πλεονάσματα, να εξασφαλίσει την εμπιστοσύνη των επενδυτών και να ανακτήσει την επενδυτική βαθμίδα, ούτως ώστε όταν έρθουν αυτές οι εξελίξεις να είναι επαρκώς θωρακισμένη.

Ηδη έχει αρχίσει η συζήτηση για την άρση της ευελιξίας ως προς τους δημοσιονομικούς κανόνες που επέτρεπε στις χώρες να κάνουν ελλείμματα και την επαναφορά κανόνων δημοσιονομικής σταθερότητας – με τη νέα μορφή που αυτοί θα έχουν. Ωστόσο, μία χώρα με χρέος στο 200% του ΑΕΠ, όπως η Ελλάδα, η αλήθεια είναι πως δεν χρειάζεται κάποιον τεχνοκράτη από τις Βρυξέλλες να της το υπενθυμίσει, έχει κάθε συμφέρον να κινηθεί μόνη της.

O Τάσος Αναστασάτος είναι επικεφαλής οικονομολόγος του ομίλου της Eurobank και πρόεδρος του Επιστημονικού Συμβουλίου της Ελληνικής Ενωσης Τραπεζών.

Latest News

Χρηματοοικονομικός Αλφαβητισμός και Χρηματοοικονομική Ανασφάλεια στους πολίτες του 21ου Αιώνα

Όταν η χρηματοοικονομική άγνοια κοστίζει και η ανασφάλεια κυριαρχεί

«Έχει θέση η Τουρκία στην ευρωπαϊκή άμυνα;»

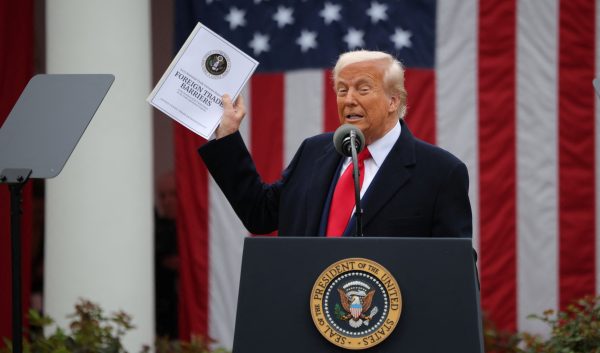

Το διευθυντήριο των Βρυξελλών εύλογα «έχασε τη Γη κάτω από τα πόδια του», μόλις ο νέος πρόεδρος των ΗΠΑ γνωστοποίησε τη βούλησή του να διακόψει η χώρα του την εγγύηση της ασφάλειας της Ευρώπης

«Στοπ σε διαταγή πληρωμής – Δεν υπήρχε νόμιμη επικύρωση εγγράφων»

Η μη κατάθεση επικυρωμένων αντιγράφων καθιστά την απαίτηση ανυπόστατη - Η δικαστική απόφαση

Bitcoin, Ethereum, Solana. Η διαγραμματική εικόνα μετά τις πιέσεις του τελευταίου διμήνου

Η προτερόχρονη των αμερικανικών εκλογών αισιοδοξία για την κρύπτο αγορά έχει δώσει τη θέση της σε μια διστακτικότητα, που έχει οδηγήσει τις τιμές των κρυπτονομισμάτων πολύ χαμηλότερα. Κι έτσι, πολλά νομίσματα (ξανα)έγιναν ελκυστικά.

Ενας κόσμος που γύρισε ανάποδα

Οι πολιτικές και οι αβεβαιότητες της δεύτερης κυβέρνησης του προέδρου των ΗΠΑ Ντόναλντ Τραμπ έχουν πλήξει την παγκόσμια οικονομία με εξωγενές σοκ

Τι φοβάται η Fed και δεν μειώνει επιτόκια

Άνευ ετέρου, η αβεβαιότητα για την οικονομία των ΗΠΑ είναι ένα ζήτημα που απασχολεί όλο και περισσότερο την επενδυτική κοινότητα. Και η Ομοσπονδιακή Τράπεζα των ΗΠΑ, απλά επιβεβαιώνει.

![Ποιοι απαλλάσσονται από τον Ενιαίο Φόρο Ιδιοκτησίας Ακινήτων 2025 [Γ μέρος]](https://www.ot.gr/wp-content/uploads/2025/03/enfia-600x360.jpg)

Ποιοι απαλλάσσονται από τον Ενιαίο Φόρο Ιδιοκτησίας Ακινήτων 2025 [Γ μέρος]

Έκπτωση λόγω ασφάλισης των κατοικιών

![Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Η’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/12/taxes-scaled-1-600x429.jpg)

Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Η’ Μέρος]

Προϋποθέσεις άσκησης ενδικοφανούς προσφυγής με αίτημα αναστολής καταβολής ποσοστού 50% του αμφισβητούμενου ποσού

Από 1η Απριλίου ο κατώτατος μισθός - Ποια επιδόματα επηρεάζονται

Ο αυξημένος κατώτατος μισθός θα εφαρμοστεί από την 1η Απριλίου 2025 στους μισθωτούς του ιδιωτικό τομέα - Ποιους δημοσίους υπαλλήλους επηρεάζει

Ο ρόλος των Ψηφιακών Διδύμων στη βιώσιμη ανάπτυξη και διαχείριση Έξυπνων Πόλεων – Η περίπτωση της Αθήνας

Η τεχνολογία των Ψηφιακών Διδύμων έχει αρχίσει να διαδραματίζει καθοριστικό ρόλο στην αναβάθμιση των αστικών κέντρων

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

![Σούπερ μάρκετ: Αυξήσεις τιμών 1,59% τον Μάρτιο [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/04/supermarketkarotsirafia-1-600x400.jpeg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης