Μπορεί στο τέλος του 2022 να έχουν παρέλθει δέκα χρόνια από την τελευταία αναδιάρθρωση του ελληνικού δημόσιου χρέους (PSI), τότε που η χώρα βρέθηκε σε καθεστώς «επιλεκτικής χρεοκοπίας», εν τούτοις οι περισσότερες εκτιμήσεις αξιωματούχων αλλά και κορυφαίων στελεχών διεθνών οίκων «βλέπουν» πως η επιστροφή της Ελλάδας στην αποκαλούμενη «επενδυτική βαθμίδα» θα λάβει χώρα το 2023.

Η εξέλιξη αυτή αναμένεται πως θα έχει πολλαπλασιαστική θετική επίδραση για την οικονομία, τις επενδύσεις, το χρηματιστήριο και συνολικά για τα ελληνικά περιουσιακά στοιχεία, καθώς έτσι θα δοθεί η δυνατότητα σε μια τεράστια δεξαμενή διεθνών κεφαλαίων 10 φορές μεγαλύτερων σε σχέση με σήμερα να επενδύσουν στη χώρα, μια και το καταστατικό τους επιτρέπει να τοποθετούνται μόνο σε χώρες που διαθέτουν αξιολόγηση «investment grade».

Δεσμεύονται

Για παράδειγμα, τα διεθνή θεσμικά επενδυτικά κεφάλαια (institutional investment funds, όπως και τα συνταξιοδοτικά κεφάλαια) επενδύουν σε συντριπτικό ποσοστό σε ομόλογα της επενδυτικής κατηγορίας, καθώς δεσμεύονται προς τους μεριδιούχους ώστε να περιορίζεται η ανάληψη κινδύνων στα χαρτοφυλάκιά τους. Επίσης, οι πιστοληπτικές αξιολογήσεις αποτελούν σημαντικούς παράγοντες που λαμβάνονται υπ’ όψιν βάσει κανονισμών, όπως το κανονιστικό πλαίσιο για την επιλεξιμότητα των προσφερόμενων εξασφαλίσεων στις πράξεις αναχρηματοδότησης του ευρωσυστήματος.

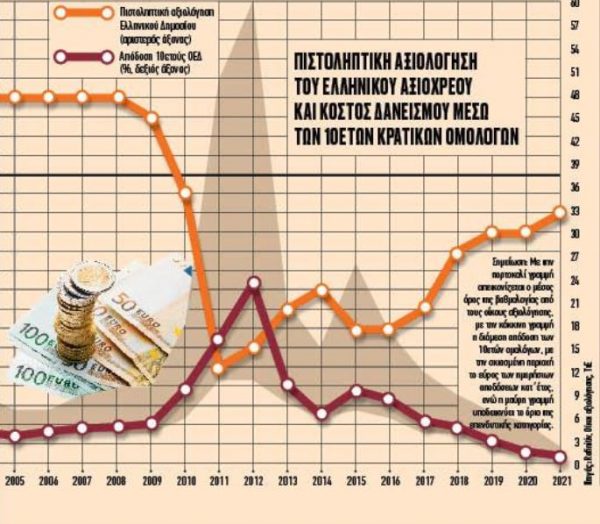

Καθώς οι πιστοληπτικές αξιολογήσεις κρατών αποτελούν σημαντική παράμετρο για τη λήψη επενδυτικών αποφάσεων και την αποτίμηση κρατικών χρεογράφων, το κόστος δανεισμού του Ελληνικού Δημοσίου από τις αγορές ομολόγων φαίνεται σαφώς ότι είναι συνδεδεμένο με την πιστοληπτική αξιολόγησή του, καθώς οι υποβαθμίσεις οδηγούν σε αύξηση και οι αναβαθμίσεις σε μείωση του κόστους δανεισμού.

Αγορά τίτλων

Τα τελευταία χρόνια πάντως, η Ελλάδα, με τη βοήθεια και της ΕΚΤ, η οποία έχει αγοράσει ελληνικά ομόλογα ύψους περίπου 36 δισ. ευρώ στο πλαίσιο του έκτακτου προγράμματος πανδημίας (PEPP) και η οποία θα συνεχίσει να αγοράζει ελληνικούς τίτλους και μετά το τέλος του τον ερχόμενο Μάρτιο, μέσω ευέλικτων επανεπενδύσεων των ομολόγων που λήγουν μέχρι το 2024 ή ακόμη και με επανενεργοποίηση του PEPP αν χρειαστεί, κινείται άτυπα στις διεθνείς αγορές κάτω από οποιεσδήποτε συνθήκες ως κλασικός εκδότης ομολόγων μιας χώρας της ευρωζώνης.

Να σημειωθεί πως η Ελλάδα σχεδιάζει να δανειστεί εφέτος από τις αγορές 12 δισ. ευρώ (μεγάλο μέρος κατά το α’ τρίμηνο), ενώ έχει συσσωρεύσει ταμειακό απόθεμα περίπου 38 δισ. ευρώ, αρκετό για να καλύψει τουλάχιστον τρία χρόνια λήξης χρέους. Παράλληλα θα εκδώσει και το πρώτο ελληνικό πράσινο ομόλογο.

Η τρέχουσα πιστοληπτική αξιολόγηση του Ελληνικού Δημοσίου είναι ΒΒ από τους οίκους DBRS, Fitch και Standard and Poor’s, που απέχει δύο σκαλοπάτια από την «επενδυτική βαθμίδα», και Ba3 (αντίστοιχη με ΒΒ-) από τον οίκο Moody’s, που υπολείπεται κατά τρεις βαθμίδες από το όριο της επενδυτικής κατηγορίας (Investment Grade − IG).

Συνεχής βελτίωση

Η επενδυτική κατηγορία περιλαμβάνει ομόλογα με αξιολογήσεις ΒΒΒ-/Baa3 ή και καλύτερες και για να την αποκτήσει η Ελλάδα θα πρέπει ένας από τους τέσσερις αυτούς οίκους, που είναι αποδεκτοί από το ευρωσύστημα ως εξωτερικοί οργανισμοί αξιολόγησης πιστοληπτικής ικανότητας (External Credit Assessment Institutions − ECAIs), να αναβαθμίσει στην κατηγορία αυτή το Ελληνικό Δημόσιο. Από το 2012 και ύστερα πάντως παρατηρείται, σχεδόν αδιαλείπτως, βελτίωση της πιστοληπτικής αξιολόγησης του Ελληνικού Δημοσίου, ενώ οι τρεις οίκοι (DBRS, S&P και Fitch) διατηρούν θετικές προοπτικές (positive outlook), γεγονός που υποδηλώνει αυξημένη πιθανότητα για περαιτέρω αναβάθμιση εντός των επόμενων 12-18 μηνών.

Ετσι ακόμη και αν, όπως αναμένεται, όλοι οι οίκοι αναβαθμίσουν το ελληνικό αξιόχρεο κατά μία βαθμίδα εφέτος, και πάλι θα απαιτείται ακόμη μία αναβάθμιση από κάποιον από τους τέσσερις οίκους, κάτι που χρονικά αναμένεται μέσα στο 2023, με πολύ μικρές πιθανότητες για το τέλος του 2022.

Σύμφωνα με τα ως τώρα δεδομένα, σημείο-κλειδί για την αξιολόγηση του ελληνικού αξιόχρεου διαδραματίζει και το γεγονός ότι η Ελλάδα έχει υψηλό κατά κεφαλήν εισόδημα, που ξεπερνά κατά πολύ τη διάμεσο των χωρών με βαθμολογίες «BB» και «BBB». Οι βαθμολογίες της επίσης στο πεδίο της διακυβέρνησης και οι δείκτες ανθρώπινης ανάπτυξης συγκαταλέγονται στους υψηλότερους μεταξύ των χωρών που δεν διαθέτουν την «επενδυτική βαθμίδα».

Τα δάνεια

Από την άλλη πλευρά, βέβαια, η χώρα έχει ακόμη πολύ υψηλά επίπεδα μη εξυπηρετούμενων δανείων (NPLs), όπως και πολύ υψηλό χρέος, το οποίο το 2023 θα είναι τρεις φορές μεγαλύτερο του προβλεπόμενου διάμεσου για τις χώρες με αξιολόγηση «BB» (που είναι 56% του ΑΕΠ).

Η Ελλάδα όμως έχει απόθεμα ρευστότητας που αντιστοιχεί στο 18% του ΑΕΠ, ενώ διαθέτει ευνοϊκό προφίλ χρέους, με το κόστος εξυπηρέτησής του να κυμαίνεται μόλις στο 5,6% ΑΕΠ.

Η μέση διάρκεια μάλιστα του ελληνικού χρέους είναι μεταξύ των μεγαλύτερων στον κόσμο, στα 20,5 χρόνια, ενώ το απόθεμα χρέους είναι σε σταθερό επιτόκιο (μόλις 1,4%), περιορίζοντας τους κινδύνους από την αύξηση του κόστους δανεισμού, μετά και τις ρυθμίσεις χρέους στα χέρια ιδιωτών (PSI 2012) και επίσημων πιστωτών (Eurogroup 2012 και 2018), που μείωσαν σημαντικά το μέσο επιτόκιο και το ύψος του χρέους.

Το χρέος

Παρ’ όλα αυτά, το χρέος ξεπερνάει το προ-PSI επίπεδο του 2011 τόσο ως απόλυτο μέγεθος όσο και ως ποσοστό του ΑΕΠ. Επιπλέον ελλοχεύει ο κίνδυνος καταπτώσεων εγγυήσεων που δόθηκαν στο πλαίσιο της προσπάθειας ανάσχεσης των επιπτώσεων της πανδημίας και μείωσης των κόκκινων δανείων (πρόγραμμα «Ηρακλής»). Σύμφωνα με οικονομολόγους, η μεγαλύτερη πρόκληση για την Ελλάδα μετά και το τέλος της γενικής ρήτρας διαφυγής του Συμφώνου Σταθερότητας και Ανάπτυξης (ΣΣΑ) το 2022 είναι η δημοσιονομική προσαρμογή σε επίπεδα συμβατά με τη βιωσιμότητα του χρέους, κάτι που θεωρείται μονόδρομος αν η χώρα θέλει να έχει βιώσιμο χρέος και να αναβαθμιστεί σε επενδυτική βαθμίδα. Μια ακόμη παράμετρος που φέρεται, σύμφωνα με ορισμένους αναλυτές, να παίζει ρόλο στη χρονική στιγμή αναβάθμισης του ελληνικού αξιόχρεου στην επενδυτική βαθμίδα αφορά και το γεγονός ότι η χώρα κινείται προς μια εκλογική περίοδο και ίσως η αναβάθμιση να έρθει μετά τις εκλογές.

Οι πιστοληπτικές αξιολογήσεις των κρατών (sovereign credit ratings) διαμορφώνονται πάντως γενικά, όπως εκτιμούσε και η ΤτΕ, μέσα από μια διαδικασία δύο σταδίων: αρχικά γίνεται βαθμολόγηση ή ταξινόμηση διαφόρων παραμέτρων κινδύνου και στη συνέχεια αξιολόγηση των προοπτικών της οικονομίας.

Τι εξετάζεται

Οι διεθνείς οίκοι αξιολόγησης εξετάζουν επίσης τέσσερις κατηγορίες μεταβλητών: τις θεσμικές (όπως κράτος δικαίου, αποτελεσματικότητα δημόσιας διοίκησης κ.ά.), τις μακροοικονομικές (μεταξύ άλλων ρυθμοί οικονομικής μεγέθυνσης, μεταβλητότητα οικονομικής δραστηριότητας), τις δημοσιονομικές (όπως δημοσιονομικό ισοζύγιο, λόγος δημόσιου χρέους προς ΑΕΠ) και τις μεταβλητές που σχετίζονται με το εξωτερικό περιβάλλον (όπως το ισοζύγιο τρεχουσών συναλλαγών). Τέλος, συνυπολογίζονται διάφοροι νομισματικοί και χρηματοπιστωτικοί παράγοντες, είτε ως μέρος της κατηγορίας των θεσμικών μεταβλητών είτε ως χωριστή κατηγορία.

Το θεσμικό περιβάλλον της ελληνικής οικονομίας, όπως αποτυπώνεται στους δείκτες διακυβέρνησης της Παγκόσμιας Τράπεζας, το κατά κεφαλήν ΑΕΠ και ο ρόλος του ευρώ ως διεθνούς αποθεματικού νομίσματος αποτελούν τις παραμέτρους με τη σημαντικότερη θετική συμβολή στη βαθμολογία της ελληνικής οικονομίας.

Από την άλλη πλευρά, το υψηλό δημόσιο χρέος ασκεί τη μεγαλύτερη αρνητική επίδραση (μείωση), μέσα από δύο κυρίως παραμέτρους: το δημόσιο χρέος ως ποσοστό του ΑΕΠ και τις αρνητικές καθαρές απαιτήσεις του κράτους έναντι του εξωτερικού.

Η συμβολή

Γενικά, η βελτίωση του θεσμικού περιβάλλοντος και η χρονική απομάκρυνση από την αναδιάρθρωση του ελληνικού δημόσιου χρέους, που έλαβε χώρα το 2012, αποτελούν τις πιο βαρύνουσες εξελίξεις οι οποίες έχουν συμβάλει σημαντικά στις αναβαθμίσεις. Δεδομένου ότι στις πιστοληπτικές αξιολογήσεις των κρατικών οντοτήτων συνυπολογίζεται η αναδιάρθρωση χρέους την τελευταία δεκαετία, αναμένεται η αύξηση της βαθμολογίας της ελληνικής οικονομίας κατά 0,4 της βαθμίδας (notch) έως το 2023. Αφετέρου, η καλύτερη του αναμενομένου επίδοση της ελληνικής οικονομίας (πάνω από 8,5% το 2021 και ίσως πάνω από 5% το 2022) στηρίζει τη θετική προοπτική της ελληνικής κρατικής πιστοληπτικής αξιολόγησης.

ΕΝΤΥΠΗ ΕΚΔΟΣΗ ΤΟ ΒΗΜΑ

Latest News

Σήμερα η αξιολόγηση της Ελλάδας από S&P – Το μήνυμα εξ… Ιταλίας και οι προσδοκίες

Εάν επιβεβαιωθούν για αναβάθμιση, ο S&P θα είναι ο δεύτερος μεγάλος οίκος που θα έχει δύο βαθμίδες πάνω από το όριο της επενδυτικής βαθμίδας την Ελλάδα

Νέα μείωση 5,2% στο ποσοστό των ανέργων τον Μάρτιο - Πόσοι είναι επιδοτούμενοι

Παγιωμένα είναι τα στοιχεία της ΔΥΠΑ για την ανεργία των μακροχρόνια εγγεγραμμένων με 1 στους 2 να είναι μακροχρόνια άνεργος

Πτώση 0,3% στον τζίρο της βιομηχανίας τον Φεβρουάριο

Ο μέσος Γενικός Δείκτης του δωδεκαμήνου Μαρτίου 2024 – Φεβρουαρίου 2025, σε σύγκριση με τον αντίστοιχο δείκτη του δωδεκαμήνου Μαρτίου 2023 – Φεβρουαρίου 2024, παρουσίασε αύξηση 1,8%

Στο 1,5 δισ. ευρώ το έλλειμμα στο ισοζύγιο το α' δίμηνο - Άνοδος 5,4% στις αφίξεις τουριστών

Την περίοδο Ιανουαρίου-Φεβρουαρίου 2025, στην κατηγορία των άμεσων επενδύσεων, οι απαιτήσεις των κατοίκων έναντι του εξωτερικού κατέγραψαν ροές ύψους 1 δισ. ευρώ

![ΙΟΒΕ: Οι διαφορές Ελλάδας και ΕΕ στο διμερές εμπόριο με ΗΠΑ – Οι βασικές κατηγορίες προϊόντων [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/09/exports-600x400.jpeg)

Οι διαφορές Ελλάδας και ΕΕ στο διμερές εμπόριο με ΗΠΑ - Οι βασικές κατηγορίες προϊόντων [γραφήματα]

Οι εισαγωγές βιομηχανικών προϊόντων από τις ΗΠΑ άγγιξαν τα 1,8 δισ. το 2024 (+40,0%, y-o-y), ενώ το 2018 οι εισαγωγές ήταν μόλις 578 εκατ. ευρώ

Tabish (Aqua Brigde) στον ΟΤ: Καμια υπαναχώρηση από το deal για την Avramar

O Mohammad Tabish, CEO της Aqua Bridge ξεκαθαρίζει στον ΟΤ ότι η συμφωνία με την Avramar θα έχει ολοκληρωθεί το αργότερο μέχρι τις αρχές Μαϊου

Τέλος (;) το πλαφόν στο περιθώριο κέρδους σε καύσιμα και τρόφιμα - Το σενάριο με πληθωρισμό

Τι αναφέρουν στον ΟΤ έγκυρες πληροφορίες για τις παρεμβάσεις του υπουργείου Ανάπτυξης

Παπασταύρου για Θαλάσσιο Χωροταξικό Σχεδιασμό: Παρακαταθήκη για το μέλλον

Ο ΥΠΕΝ Σταύρος Παπασταύρου είπε ότι πρόκειται για μια εξαιρετικά σημαντική πρωτοβουλία της ελληνικής κυβέρνησης, καθώς για πρώτη φορά η Ελλάδα αποκτά έναν χάρτη που θέτει ξεκάθαρους και ρεαλιστικούς κανόνες

Οι έξι αλλαγές στις κληρονομιές - Τι έχει κλειδώσει, τι εξετάζεται

Έχουν ήδη ληφθεί αποφάσεις για τις περιπτώσεις διαζυγίου, διαδοχής συγγενών και συμφώνου συμβίωσης, όταν δεν υπάρχει διαθήκη

![Eurobank: Οι δασμοί Τραμπ και η ελληνική οικονομία – Ποιες είναι οι προκλήσεις [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/trump3-scaled-1-e1732639305187-600x396.jpg)

Οι δασμοί Τραμπ και η ελληνική οικονομία - Ποιες είναι οι προκλήσεις [γράφημα]

Το δημογραφικό πρόβλημα, το επενδυτικό κενό, η χαμηλή παραγωγικότητα της εργασίας είναι μερικά από τα βασικά ζητήματα, σύμφωνα με τη Eurobank

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Οι αλλαγές που υπάρχουν στα φορολογικά έντυπα για τα εισοδήματα του φορολογικού έτους 2024 από ακίνητα [Β]](https://www.ot.gr/wp-content/uploads/2025/02/akinita15-1-600x400.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης