Φουσκώνει ο λογαριασμός του χρέους

Ο λογαριασμός των παγκόσμιων επιτοκίων ετοιμάζεται να κάνει άλμα - Ο κόσμος πλήρωσε 10 τρισεκατομμύρια δολάρια σε τόκους πέρυσι - Καθώς τα επιτόκια αρχίζουν να αυξάνονται, υπολογίζουμε ποιος είναι περισσότερο εκτεθειμένος στην άνοδο

Ποτέ στο παρελθόν η παγκόσμια οικονομία δεν ήταν τόσο χρεωμένη. Το παγκόσμιο χρέος έχει φτάσει από 83 τρισεκατομμύρια δολάρια το 2000 σε περίπου 295 τρις δολάρια το 2021 – με ρυθμό σχεδόν διπλάσιο από τον ρυθμό αύξησης του παγκόσμιου ΑΕΠ. Το χρέος αυξήθηκε από το 230% του ΑΕΠ το 2000 στο 320% πριν την πανδημία, προτού ο Covid-19 το ωθήσει στο ακόμη υψηλότερο ποσοστό του 355% πέρυσι.

Μέρος της αιτίας αυτής της έκρηξης ήταν η σταθερή μείωση του κόστους δανεισμού τις τελευταίες δύο δεκαετίες. Στις αρχές του 2000 το δεκαετές κρατικό ομόλογο των ΗΠΑ προσέφερε απόδοση 6,5%. Σήμερα προσφέρει 1,7%. Το πραγματικό επιτόκιο νομισματικής πολιτικής της Ομοσπονδιακής Τράπεζας των ΗΠΑ μειώθηκε από 6,5% σε περίπου 0,08% εκείνη την περίοδο, στην πιο πρόσφατη υποχώρηση η οποία σημειώθηκε κατά τη διάρκεια της πανδημίας. Τα επιτόκια αναφοράς στη ζώνη του ευρώ και στην Ιαπωνία είναι κάτω του μηδενός. Οι μειώσεις στις αποδόσεις των κρατικών ομολόγων και στα επιτόκια πολιτικής των κεντρικών τραπεζών πέρασαν στα επιτόκια των δανείων για ιδιώτες δανειολήπτες.

Ως αποτέλεσμα, παρόλο που το παγκόσμιο χρέος έχει εκτοξευθεί με την πάροδο των ετών, το παγκόσμιο κόστος τόκων ως ποσοστό του ΑΕΠ είναι πολύ κάτω από το ανώτατο όριο της δεκαετίας του 1980. Το κόστος των τόκων στην Αμερική ανήλθε στο 12% του ΑΕΠ το 2021, για παράδειγμα, σε σύγκριση με 27% το 1989.

Όλα αυτά θα μπορούσαν να αλλάξουν σύντομα. Η εποχή του πολύ φθηνού χρήματος τελειώνει. Οι κεντρικές τράπεζες μάχονται με μια έκρηξη του πληθωρισμού. Οι χώρες σε ορισμένες αναδυόμενες οικονομίες έχουν αυξήσει τα επιτόκια εδώ και αρκετό καιρό. Η Τράπεζα της Αγγλίας είναι πιθανό να σημειώσει τη δεύτερη άνοδο των επιτοκίων μια μέρα αργότερα από την απόφαση της κεντρικής τράπεζας της Βραζιλίας. Η κεντρική τράπεζα με τη μεγαλύτερη επιρροή στις παγκόσμιες ροές κεφαλαίων –η FED– έχει σηματοδοτήσει ότι πιθανότατα θα αυξήσει τα επιτόκια ήδη από το Μάρτιο και οι επενδυτές αναμένουν τέσσερις περαιτέρω αυξήσεις, κατά ένα τέταρτο της εκατοστιαίας μονάδας (0,25%) η κάθε μια φέτος. Το πραγματικό κόστος δανεισμού για τις κυβερνήσεις αυξάνεται επίσης. Στην Αμερική, η απόδοση του πενταετούς ομολόγου του Υπουργείου Οικονομικών με προστασία από τον πληθωρισμό (TIPS), που κυμαινόταν γύρω στο -1,7% για μεγάλο μέρος του 2021, βρίσκεται τώρα στο -1,2%.

Το μέγεθος του παγκόσμιου λογαριασμού τόκων είναι τεράστιο. Ο Economist εκτιμά ότι τα νοικοκυριά, οι εταιρείες, οι χρηματοπιστωτικές εταιρείες και οι κυβερνήσεις σε όλο τον κόσμο πλήρωσαν περίπου 10,2 τρισεκατομμύρια δολάρια σε εξυπηρέτηση τόκων το 2021, που αντιστοιχεί στο 11% του ΑΕΠ. Πόσο θα μπορούσε να αυξηθεί το ποσό αυτό καθώς αυξάνονται τα επιτόκια και ποιοι δανειολήπτες είναι πιθανό να πιεστούν περισσότερο; Για να απαντήσουμε σε αυτά τα ερωτήματα, εξετάσαμε δεδομένα σχετικά με τον δανεισμό εταιρειών, νοικοκυριών, χρηματοπιστωτικών εταιρειών και κυβερνήσεων για 58 χώρες. Τόσο στον αναδυόμενο όσο και στον ανεπτυγμένο κόσμο, ορισμένοι δανειολήπτες είναι πολύ πιο ευάλωτοι από άλλους.

Ο υπολογισμός της επίδρασης των αυξήσεων των επιτοκίων στο κόστος εξυπηρέτησης (δανεισμού) δεν είναι απλός. Κάποιο χρέος συνδέεται με σταθερό επιτόκιο, έτσι ώστε το υψηλότερο κόστος δανεισμού να μετακυλίεται μόνο όταν επεκταθεί η περίοδος αποπληρωμής. Η μέση ωρίμανση του δημόσιου χρέους, για παράδειγμα, είναι πέντε έτη. Οι εταιρείες τείνουν να δανείζονται για δύο χρόνια. Τα νοικοκυριά συνήθως δανείζονται για μεγαλύτερο χρονικό διάστημα. Τα εισοδήματα αλλάζουν με την πάροδο του χρόνου, επηρεάζοντας την ικανότητα των δανειοληπτών να αντέξουν οικονομικά τις πληρωμές του χρέους. Οι δανειολήπτες θα μπορούσαν να ανταποκριθούν σε υψηλότερο κόστος τόκων εξοφλώντας το χρέος, μειώνοντας έτσι το λόγο κόστους χρέους/τόκων τους. Αλλά κατά μέσο όρο, σύμφωνα με έρευνα της Τράπεζας Διεθνών Διακανονισμών (BIS), τα υψηλότερα επιτόκια αποδυναμώνουν τους δείκτες εξυπηρέτησης χρέους του ιδιωτικού τομέα. Όσο υψηλότερο είναι το επίπεδο του χρέους, τόσο μεγαλύτερη είναι η επίδραση, υποδηλώνοντας ότι η οικονομία έχει γίνει πιο ευαίσθητη στις αυξήσεις των επιτοκίων.

Για να δείξουμε την πιθανή κλίμακα της αύξησης, εξετάζουμε ένα σενάριο όπου τα επιτόκια που αντιμετωπίζουν οι επιχειρήσεις, τα νοικοκυριά και οι κυβερνήσεις αυξάνονται κατά μια ποσοστιαία μονάδα τα επόμενα τρία χρόνια. (Για λόγους σύγκρισης, η απόδοση του πενταετούς κρατικού ομολόγου των ΗΠΑ έχει αυξηθεί κατά μια ποσοστιαία μονάδα από την άνοιξη του 2021.) Υποθέτουμε ότι αυτό περνά κατά τη διάρκεια της πενταετίας στο δημόσιο χρέος και το χρέος των νοικοκυριών και για δύο χρόνια στο δανεισμό εταιρειών. Υποθέτουμε επίσης ότι τα ονομαστικά εισοδήματα αυξάνονται σύμφωνα με τις προβλέψεις του ΔΝΤ. Καθώς οι προβλέψεις του ταμείου υποθέτουν ότι το δημόσιο χρέος αυξάνεται σε γενικές γραμμές με παρόμοιους ρυθμούς, αφήνουμε τους δείκτες χρέους προς ΑΕΠ να παραμένουν σταθεροί. Αυτό συνεπάγεται ετήσια δημοσιονομικά ελλείμματα περίπου 5% του ΑΕΠ -χαμηλότερα από τα έτη που προηγήθηκαν της πανδημίας.

Σε ένα τέτοιο σενάριο, ο λογαριασμός τόκων θα ξεπερνούσε τα 16 τρισεκατομμύρια δολάρια έως το 2026, που ισοδυναμεί με το 15% του προβλεπόμενου ΑΕΠ για εκείνο το έτος. Και αν τα επιτόκια αυξάνονταν δύο φορές πιο γρήγορα, ας πούμε επειδή ο πληθωρισμός επιμένει κι αναγκάζει τις κεντρικές τράπεζες να λάβουν δραστικά μέτρα, ο λογαριασμός πληρωμής των τόκων θα μπορούσε να ανέλθει σε περίπου 20 τρισεκατομμύρια δολάρια έως το 2026, ή σχεδόν το ένα πέμπτο του ΑΕΠ.

Το βάρος δεν θα έπεφτε σε όλους τους δανειολήπτες εξίσου το ίδιο. Οι δανειολήπτες του ιδιωτικού τομέα σε μια χώρα τείνουν να πληρώνουν πολύ μεγαλύτερο μερίδιο του λογαριασμού από το δημόσιο, το οποίο μπορεί να δανειστεί φθηνότερα, για παράδειγμα. Οι χρηματοπιστωτικές εταιρείες λαμβάνουν αλλά και πληρώνουν τόκους. Όσο πιο εκτεθειμένος είναι ο δανειολήπτης σε αυξήσεις επιτοκίων από τα υψηλότερα επίπεδα χρέους, τόσο μεγαλύτερο είναι το επιτόκιο που αντιμετωπίζει και τόσο πιο πιθανό είναι να περικόψει τις δαπάνες για να καλύψει το υψηλότερο κόστος του χρέους του ή να αντιμετωπίσει προβλήματα.

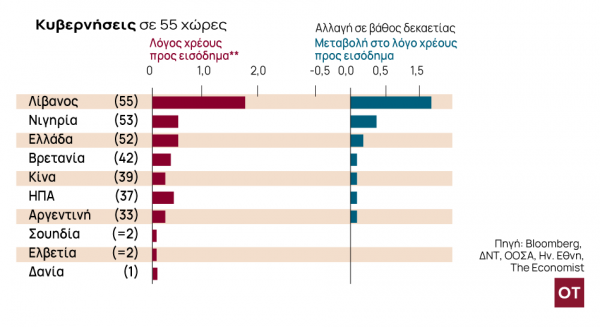

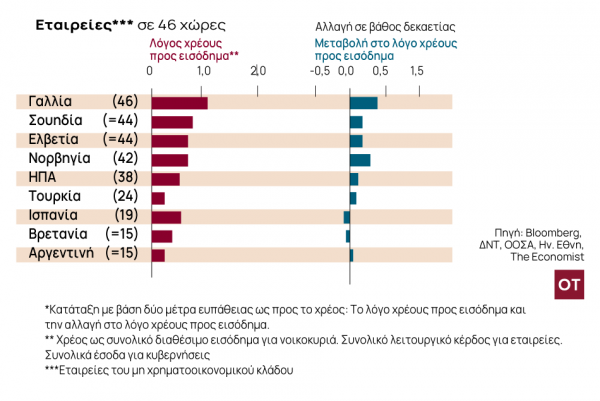

Για να δούμε ποιοι δανειολήπτες μπορεί να είναι πιο πιεσμένοι από άλλους, κατατάσσουμε τους τομείς των νοικοκυριών, των επιχειρήσεων και των κυβερνήσεων για τις χώρες μας με βάση δύο μέτρα (για αυτήν την άσκηση εξαιρούμε τον χρηματοπιστωτικό τομέα, ο οποίος είναι ενδιάμεσος παράγοντας στο δανεισμό). Το πρώτο μέτρο είναι ο λόγος χρέους προς εισόδημα, ο οποίος μετράει τον βαθμό στον οποίο το χρέος είναι προσιτό στην εξυπηρέτησή του. Το δεύτερο είναι η αλλαγή του λόγου αυτού κατά την τελευταία δεκαετία, η οποία αποτυπώνει τον βαθμό στον οποίο η έκθεση στα επιτόκια έχει αυξηθεί με την πάροδο του χρόνου. Στη συνέχεια, προκύπτει μια συνολική βαθμολογία για κάθε τομέα σε κάθε χώρα (βλ. πίνακα).

Η άσκηση αποκαλύπτει θύλακες αδυναμίας. Ας ξεκινήσουμε από τις κυβερνήσεις. Ο Λίβανος, ο οποίος έχει ήδη χρεοκοπήσει για μέρος του χρέους του στην αρχή της πανδημίας, βρίσκεται στην κορυφή της λίστας με τόκους που αναλογούν σχεδόν το ήμισυ των δημοσίων εσόδων του. Στη Νιγηρία, παρά το γεγονός ότι είναι μεγάλη χώρα στις εξαγωγές πετρελαίου , τα χαμηλά δημόσια έσοδα της απλώς καλύπτουν το κόστος των τόκων της. Ευτυχώς, οι περισσότεροι δανεισμοί από τις κυβερνήσεις των αναδυόμενων αγορών κατά τη διάρκεια της πανδημίας ήταν στα δικά τους νομίσματα, σημειώνει ο Emre Tiftik του Ινστιτούτου Διεθνών Οικονομικών, μιας ομάδας διεθνών τραπεζιτών. Αυτό μπορεί να τις κάνει λιγότερο εκτεθειμένες σε φυγή από ξένα κεφάλαια.

Η επόμενη ομάδα των πιο πιεσμένων δανειοληπτών περιλαμβάνει τα νοικοκυριά. Η Νότια Κορέα, η Νορβηγία και η Ελβετία έχουν το μεγαλύτερο χρέος σε σχέση με το εισόδημα των νοικοκυριών, στην ομάδα των χωρών μας. Το στεγαστικό χρέος στη Σουηδία είναι ιδιαίτερα μεγάλο. Οι τιμές των κατοικιών αυξήθηκαν κατά 11% το 2021 και πάνω από το ήμισυ των στεγαστικών δανείων εξυπηρετείται με κυμαινόμενα επιτόκια. Όταν τα επιτόκια αυξάνονται, επομένως, οι λογαριασμοί εξυπηρέτησης στεγαστικών δανείων ακολουθούν την ίδια πορεία. Οι δείκτες χρέους προς εισόδημα έχουν υπερδιπλασιαστεί στην Κίνα και τη Ρωσία.

Οι εταιρείες είναι το τρίτο σύνολο δανειοληπτών. Αυτές στη Γαλλία και την Ελβετία έχουν το μεγαλύτερο χρέος ως ποσοστό του μικτού λειτουργικού κέρδους, αφήνοντάς τις εκτεθειμένες σε αυξήσεις επιτοκίων. Μεταξύ των αναδυόμενων αγορών, οι κινεζικές και ρωσικές εταιρείες επιβαρύνονται επίσης σημαντικά από τα χρέη τους. Συνολικά, τα ευρήματά μας για τον ιδιωτικό τομέα δείχνουν σε γενικές γραμμές έναν πρώιμο δείκτη χρηματοοικονομικής πίεσης, ένα χάσμα χρέους ως προς το ΑΕΠ, όπως αυτό υπολογίζεται από την BIS και μετρά τον βαθμό στον οποίο ο δανεισμός υπερβαίνει τη μακροπρόθεσμη τάση του. Με βάση αυτό το μέτρο, ο ιδιωτικός τομέας της Ελβετίας και της Νότιας Κορέας κατατάσσονται μεταξύ των πέντε πιο χρεωμένων στον κόσμο.

Η κατάταξή μας βοηθά να καταδείξουμε ποιος εκτίθεται περισσότερο από αυξήσεις σε επιτόκια. Αλλά δεν μπορεί να προβλέψει ποιοι τομείς ή ποιες οικονομίες θα αντιμετωπίσουν προβλήματα καθώς αυξάνονται τα επιτόκια. Αυτή είναι μια πολύ πιο σύνθετη εικόνα η οποία εξαρτάται, μεταξύ άλλων, από τις προοπτικές ανάπτυξης και την αντίδραση των υπευθύνων χάραξης πολιτικής. Τα τρωτά σημεία σε ένα τμήμα της οικονομίας θα μπορούσαν να αλληλεπιδράσουν με εκείνα σε άλλα, αποδυναμώνοντας για παράδειγμα το τραπεζικό σύστημα.

Αναλαμβάνοντας το λογαριασμό

Αν και τα νοικοκυριά στις πλούσιες χώρες είναι υπερχρεωμένα, τα επιτόκια που αντιμετωπίζουν εξακολουθούν να είναι χαμηλά σε ιστορικούς όρους. Τα επίπεδα του χρέους στην Αργεντινή, αντίθετα, μπορεί να μην φαίνονται ιδιαίτερα υψηλά, αλλά τα εντυπωσιακά υψηλά επιτόκια του 35% για τον ιδιωτικό τομέα, σημαίνουν ότι οι δανειολήπτες βιώνουν μια έντονη πίεση. Χώρες με ζοφερές προοπτικές ανάπτυξης θα δυσκολευτούν. Ραγδαίες αυξήσεις επιτοκίων στην Αμερική θα μπορούσαν να εμποδίσουν την ανάκαμψή τους, λέει η Gene Frieda της PIMCO, της εταιρείας διαχείρισης ομολόγων. Τα έσοδα μπορεί να μην αυξάνονται αρκετά γρήγορα για να καλύψουν το κόστος των τόκων.

Η Κίνα αντιμετωπίζει έναν συνδυασμό απειλών: η αγορά ακινήτων έχει ξεφουσκώσει καθώς η Evergrande, μια μεγάλη και υπερχρεωμένη εταιρεία ανάπτυξης ακινήτων, βουλιάζει. Οι τράπεζες έχουν πληγεί από επισφαλή χρέη των νοικοκυριών. Αλλά οι υπεύθυνοι χάραξης πολιτικής της έχουν επίσης ανταποκριθεί σε αυτούς τους κινδύνους. Η προκύπτουσα επιβράδυνση στην οικονομική ανάπτυξη εξηγεί εν μέρει γιατί η Λαϊκή Τράπεζα της Κίνας μειώνει τα επιτόκια και δεν τα αυξάνει. Οι υπεύθυνοι χάραξης πολιτικής στον υπόλοιπο κόσμο μπορεί να κινούνται προς την αντίθετη κατεύθυνση, αλλά η ευπάθεια των υπερχρεωμένων δανειοληπτών και ο κίνδυνος να επιβραδύνουν την οικονομική ανάκαμψη, θα συνεχίσει να απασχολεί το μυαλό τους.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Ψεύτικη σοκολάτα vs φυτικά μπιφτέκια, σημειώσατε 1

Η Lindt υποστηρίζει μια πρωτοεμφανιζόμενη εταιρεία που καλλιεργεί κακάο σε ένα εργαστήριο, με λίγα μόνο κύτταρα

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης