Η υφεσιακή διαταραχή που υπέστησαν οι οικονομίες, το 2020, λόγω της πανδημικής κρίσης, επηρέασε τους κύριους χρηματιστηριακούς δείκτες. Την αρχική κατάρρευση των χρηματιστηριακών αγορών, τον Μάρτιο του 2020, διαδέχθηκε μία ταχεία ανάκαμψη, με αρωγό τις εξαιρετικά επεκτατικές νομισματικές και δημοσιονομικές πολιτικές που υιοθέτησαν οι κύριες οικονομίες.

Το αποτέλεσμα, σύμφωνα με το Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων της Alpha Bank, ήταν να καλυφθούν σε σύντομο διάστημα οι αρχικές απώλειες, ενώ η ανοδική τάση συνεχίστηκε και το 2021, με τους κύριους χρηματιστηριακούς δείκτες να καταγράφουν εντυπωσιακές επιδόσεις, παρά το περιβάλλον υψηλής αβεβαιότητας που είχε δημιουργήσει η εξέλιξη της πανδημίας.

Πηγή: Bloomberg

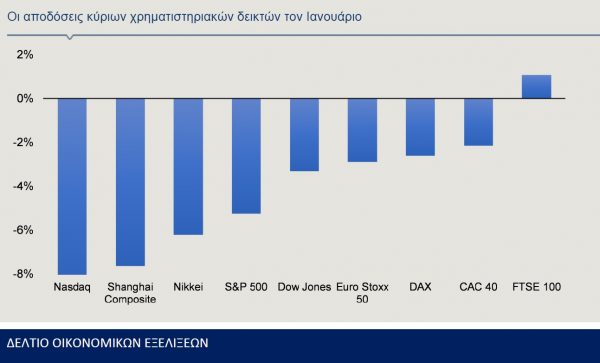

Ωστόσο, ο πρώτος μήνας του 2022 ολοκληρώθηκε με τους κύριους χρηματιστηριακούς δείκτες να υποχωρούν σημαντικά. Τις μεγαλύτερες απώλειες κατέγραψε ο τεχνολογικός δείκτης Nasdaq (-9%), ακολουθούμενος από τους ασιατικούς δείκτες Shanghai Composite Index (-7,6%) και Nikkei (-6,2%), ενώ αρνητική απόδοση, τον Ιανουάριο, σημείωσαν τόσο οι κύριοι αμερικανικοί, όσο και οι ευρωπαϊκοί δείκτες.

Αξίζει να αναφερθεί ότι για τον δείκτη S&P 500 ήταν ο χειρότερος Ιανουάριος από το 2009, καθώς υποχώρησε κατά 5,3%. Εξαίρεση αποτέλεσε ο δείκτης FTSE 100, η απόδοση του οποίου διαμορφώθηκε στο 1,1%, λόγω, ενδεχομένως, της σημαντικής βαρύτητας που έχουν στη διαμόρφωση αυτού του δείκτη οι επιχειρήσεις που δραστηριοποιούνται στην ενέργεια και τις πρώτες ύλες.

Πηγή: Bloomberg

Η προοπτική αύξησης των βασικών επιτοκίων από την Fed

Καθοριστικός παράγοντας που συνέβαλε στην επιδείνωση του επενδυτικού κλίματος στις χρηματιστηριακές αγορές είναι η προοπτική αύξησης των βασικών επιτοκίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed). Από το ξέσπασμα της πανδημίας, η Fed μείωσε το βασικό της επιτόκιο στο εύρος 0%-0,25%, στην προσπάθεια να στηρίξει την οικονομία των ΗΠΑ.

Η υιοθέτηση επεκτατικής νομισματικής και δημοσιονομικής πολιτικής είχε ως αποτέλεσμα τη μεγάλη αύξηση της ζήτησης, η οποία προκάλεσε ταχύτατη ανάκτηση των απωλειών, σε όρους ακαθάριστου εγχώριου προϊόντος (ΑΕΠ), αλλά και ραγδαία άνοδο του πληθωρισμού, ο οποίος, τον Δεκέμβριο του 2021, κατέγραψε τη μεγαλύτερη αύξηση από το 1982 (7% σε ετήσια βάση).

Τούτη η εξέλιξη, σε συνδυασμό με το ότι ο πληθωρισμός διατηρείται σε υψηλά επίπεδα για μεγαλύτερο χρονικό διάστημα από αυτό που αρχικά προβλεπόταν, υποχρεώνουν, ενδεχομένως, την Fed να προβεί σε ταχύτερη εφαρμογή συσταλτικής νομισματικής πολιτικής. Το επιχείρημα αυτό ενισχύεται από τη δήλωση του επικεφαλής της Fed, στον απόηχο της συνεδρίασης της 26ης Ιανουαρίου, ότι δεν θα επιτραπεί να παγιωθεί ο πληθωρισμός στα τρέχοντα υψηλά επίπεδα. Η δήλωση αυτή ερμηνεύτηκε ως προπομπός αύξησης των επιτοκίων στην επόμενη συνεδρίαση του Μαρτίου.

Ποιες είναι, όμως, οι πιθανές επιπτώσεις από την άνοδο των επιτοκίων, οι οποίες ενδέχεται να προκαλούν νευρικότητα στις αγορές;

Πρώτον, η ενδεχόμενη επιβράδυνση του ρυθμού μεγέθυνσης της οικονομίας των ΗΠΑ. Η οικονομική δραστηριότητα παρουσιάζει ήδη ενδείξεις επιβράδυνσης, οι οποίες μπορεί να ενταθούν με την αύξηση των επιτοκίων. Ο δείκτης PMI στις υπηρεσίες κατέγραψε, τον Ιανουάριο, τη χαμηλότερη επίδοση των τελευταίων 18 μηνών (50,9 μονάδες), ενώ οι λιανικές πωλήσεις σημείωσαν, τον περασμένο Δεκέμβριο, τη δεύτερη μεγαλύτερη μηνιαία πτώση εντός του 2021 (-1,9%).

Επιπλέον, ο Δείκτης Καταναλωτικής Εμπιστοσύνης υποχώρησε, τον Ιανουάριο, στα χαμηλότερα επίπεδα (67,2 μονάδες) από τα τέλη του 2011. Η υποχώρηση των οικονομικών δεικτών σε ετήσια βάση οφείλεται, κυρίως, στο γεγονός ότι, στην αντίστοιχη περίοδο πέρυσι, η οικονομία των ΗΠΑ τροφοδοτήθηκε από το δημοσιονομικό πρόγραμμα ύψους 1,9 τρισ. δολαρίων. Το ΑΕΠ στις ΗΠΑ αυξήθηκε κατά 5,7%, το 2021, ενώ το Διεθνές Νομισματικό Ταμείο (World Economic Outlook Update, January 2022) προβλέπει αύξηση κατά 4%, το 2022, χαμηλότερη κατά 1,2 ποσοστιαία μονάδα σε σύγκριση με την πρόβλεψη του Οκτωβρίου.

Δεύτερον, ο κίνδυνος συμπίεσης των εταιρικών κερδών, σε περίπτωση επιβράδυνσης της οικονομικής δραστηριότητας και μείωσης της πρόσβασης των εταιρειών σε φθηνό δανεισμό, καθώς η άνοδος των επιτοκίων συνεπάγεται την αύξηση των αποδόσεων τόσο των κρατικών, όσο και των εταιρικών ομολόγων. Η άνοδος των μακροπρόθεσμων επιτοκίων έχει ιδιαίτερα αρνητική επίδραση στις μετοχές των εταιρειών τεχνολογίας, οι οποίες τιμολογούνται για την αύξηση των κερδών σε μακροχρόνιο ορίζοντα (Economist: The reasons behind the stockmarket turmoil, 29 January 2022).

Τούτο, πιθανότατα, εξηγεί τη μεγάλη πτώση του δείκτη Nasdaq εταιρειών τεχνολογίας, τον Ιανουάριο. Επιπλέον, η εταιρική κερδοφορία αναμένεται να συμπιεστεί περαιτέρω, εξαιτίας του αυξανόμενου μισθολογικού κόστους. Η μείωση της προσφοράς εργασίας στις ΗΠΑ, ως απόρροια της πτώσης του ποσοστού συμμετοχής στο εργατικό δυναμικό, έχει ως επακόλουθο την αύξηση των ονομαστικών μισθών. Αναφέρεται χαρακτηριστικά ότι οι μέσες ωριαίες αποδοχές από εργασία αυξήθηκαν κατά 4,7% σε ετήσια βάση, τον Δεκέμβριο και 4%, κατά μέσο όρο, το 2021.

Πηγή: Bloomberg

Σημαντικοί παράγοντες για την πορεία των χρηματιστηριακών δεικτών

Η πολιτική της Fed στο ζήτημα των επιτοκίων αποτελεί, στην τρέχουσα συγκυρία, τον σημαντικότερο παράγοντα για την πορεία των χρηματιστηριακών δεικτών. Η αύξηση των επιτοκίων, μέχρι το σημείο στο οποίο θα μετριαστούν οι πληθωριστικές πιέσεις χωρίς να υπονομεύεται η αναπτυξιακή διαδικασία, θα καθορίσει τις εξελίξεις.

Παράλληλα, ορισμένοι σημαντικοί παράγοντες, οι οποίοι δύνανται να αυξήσουν το κόστος παραγωγής, μειώνοντας την εταιρική κερδοφορία και, κατά συνέπεια, την αξία των μετοχών, είναι η συνέχιση αφενός των διαταράξεων της εφοδιαστικής αλυσίδας και αφετέρου της ενεργειακής κρίσης. Επιπλέον, σημαντικός αστάθμητος παράγοντας είναι οι γεωπολιτικές εντάσεις σε διάφορες περιοχές του πλανήτη, η όξυνση των οποίων θα μπορούσε να οδηγήσει σε ραγδαία επιδείνωση του επενδυτικού κλίματος. Ιδιαίτερα, η όξυνση των ήδη τεταμένων σχέσεων μεταξύ της Ουκρανίας και της Ρωσίας θα μπορούσε να επιδεινώσει έτι περαιτέρω την ενεργειακή κρίση.

Παράγοντες που θα μπορούσαν να βελτιώσουν το επενδυτικό κλίμα είναι η αποδυνάμωση της πανδημίας εντός του έτους και η ταχεία εξασθένιση των πληθωριστικών πιέσεων. Επιπλέον, όσον αφορά στους ευρωπαϊκούς δείκτες, η χρηματοδότηση των κρατών-μελών της Ευρωπαϊκής Ένωσης από το Ταμείο Ανάκαμψης αναμένεται να προσφέρει σημαντική ώθηση στις οικονομίες τους και, συνεπώς, στην επιχειρηματική δραστηριότητα και τα εταιρικά κέρδη.

Latest News

Πώς μπορεί να «φουσκώσει» ο κρατικός κουμπαράς – Θα δοθεί κοινωνικό μέρισμα;

Τα εμπόδια και οι ευκαιρίες για να αυξηθεί το πλεόνασμα – Υπό ποιες προϋποθέσεις θα μπορούσε η κυβέρνηση να δώσει κοινωνικό μέρισμα

Πώς θα κινηθεί η ελληνική οικονομία το 2025 και 2026 - Νέες προβλέψεις από 25 οίκους

Για το πρώτο τρίμηνο του 2025, οι προβλέψεις της Focus Economics κάνουν λόγο για επιβράδυνση του ρυθμού μεγέθυνσης

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης