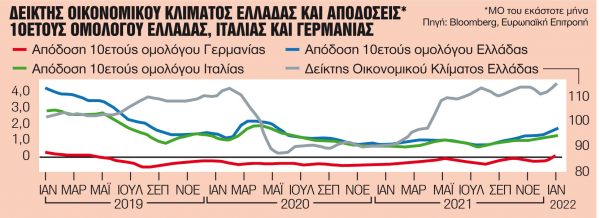

Μήνας «βαρόμετρο» για την ευρωπαϊκή και την ελληνική οικονομία χαρακτηρίζεται ο Μάρτιος καθώς η Ευρωπαϊκή Κεντρική Τράπεζα καλείται να λάβει κρίσιμες αποφάσεις για την ευρωζώνη, τα ελληνικά κρατικά ομόλογα και κατ’ επέκταση τις τράπεζες. Πέρα από την αύξηση ή μη των επιτοκίων, το διοικητικό συμβούλιο της ΕΚΤ θα πρέπει να αποφανθεί για την έγκριση της συνέχισης της επιλεξιμότητας των ελληνικών ομολόγων και μετά τη λήξη του πανδημικού προγράμματος (τον Μάρτιο του 2022), κάνοντας πράξη τη δέσμευση που ανέλαβε πριν από μερικούς μήνες.

Υπενθυμίζεται ότι η χώρα κατ’ εξαίρεση συμμετέχει στο πρόγραμμα αγοράς ομολόγων της ΕΚΤ, ελλείψει επενδυτικής βαθμίδας, εξασφαλίζοντας φθηνό χρήμα και μαζί την απαραίτητη ρευστότητα για να τροφοδοτήσει την οικονομία της. Τόσο στη συνεδρίαση της ΕΚΤ στις 10 Μαρτίου, όπου θα τεθεί στο επίκεντρο η νομισματική πολιτική, εξίσου κρίσιμες για την «ελληνική υπόθεση» θεωρούνται και οι άλλες δύο συνεδριάσεις του ίδιου μήνα: της 23ης Μαρτίου και της 24ης Μαρτίου.

Μάλιστα, η τελευταία φέρεται να αποτελεί και την πλέον κρίσιμη… Η Ελλάδα περιμένει την τυπική απόφαση για την επέκταση της ομπρέλας προστασίας στα ελληνικά ομόλογα, η οποία μπορεί να γίνει σε οποιαδήποτε από τις τρεις συνεδριάσεις. Βέβαια, σε αυτές η Ελλάδα, όπως και η Ιταλία και η Κύπρος δεν θα μπορέσουν να ψηφίσουν λόγω του κανονισμού της εκ περιτροπής συμμετοχής των χωρών.

Αυτό που έχει ιδιαίτερο ενδιαφέρον για την Ελλάδα είναι πως η Ευρωπαϊκή Κεντρική Τράπεζα επεξεργάζεται ένα σχέδιο βάσει του οποίου θα συνεχίζει να δέχεται τα ελληνικά ομόλογα ως επιλέξιμα για χρηματοδότηση έως ότου λήξει η περίοδος επανεπένδυσης για το πανδημικό πρόγραμμα αγοράς ομολόγων. Αυτό το σχέδιο ενδέχεται να εγκριθεί το προσεχή μήνα. Σημειώνεται εξάλλου ότι προκειμένου να αποφευχθεί μία αναταραχή στην αγορά ομολόγων η ΕΚΤ ανακοίνωσε τον Δεκέμβριο ότι θα συνεχίσει να αγοράζει ελληνικό χρέος μέσω επανεπενδύσεων στο πλαίσιο του ΡΕΡΡ έως το τέλος του 2024.

Τον επόμενο μήνα λοιπόν τα «γεράκια» (σκληροπυρηνικοί) και τα «περιστέρια» (μετριοπαθείς) της Ευρωπαϊκής Κεντρικής Τράπεζας ανεβάζουν τους τόνους και καλούνται να εξετάσουν τη νομισματική πολιτική, εν μέσω των πληθωριστικών αναταράξεων, των αυξήσεων των κρατικών αποδόσεων και των προθέσεων της Ευρωπαϊκής Κεντρικής Τράπεζας να διακόψει το έκτακτο πανδημικό πρόγραμμα αγορά ομολόγων (PEPP).

Η κόντρα

Μεταξύ των μελών πάντως υπάρχει «κόντρα». Από τη μία πλευρά, ορισμένοι υποστηρίζουν ότι οι τρέχουσες πληθωριστικές πιέσεις θα αμβλυνθούν και ότι απαιτείται μία σταδιακή αυστηροποίηση της νομισματικής πολιτικής (περιστέρια) και άλλοι υποστηρίζουν ότι η ΕΚΤ πρέπει να αυστηροποιήσει τη νομισματική πολιτική μετά από διαδοχικά ιστορικά μηνιαία υψηλά του πληθωρισμού (γεράκια). Για παράδειγμα, ο διοικητής της Bundesbank, Γιοαχίμ Νάγκελ, επιβεβαιώνει τον χαρακτηρισμό του γερακιού και προειδοποιεί ότι η πολύ αργή δράση στην ομαλοποίηση της πολιτικής θα μπορούσε να έχει μεγάλο κόστος.

Ο νυν διοικητής της κεντρικής τράπεζας της Φινλανδίας Ολι Ρεν τάχθηκε υπέρ της άποψης ότι με μία πολύ δυναμική αντίδραση στον πληθωρισμό βραχυπρόθεσμα, πιθανότατα θα αναγκάζαμε την οικονομική ανάπτυξη να σταματήσει. Στο ίδιο μήκος κύματος βρίσκονται και οι κεντρικές τράπεζες της Ιταλίας και της Ελλάδας. Προς τις τοποθετήσεις των «περιστεριών» κλίνουν και οι θέσεις της επικεφαλής της ΕΚΤ Κριστίν Λαγκάρντ, η οποία προειδοποίησε πως αν η Τράπεζα σπεύσει σε σύσφιξη της νομισματικής πολιτικής και αύξηση των επιτοκίων αυτό θα μπορούσε να βλάψει την ανάκαμψη της οικονομίας της ευρωζώνης.

Latest News

Νέα μείωση 5,2% στο ποσοστό των ανέργων τον Μάρτιο - Πόσοι είναι επιδοτούμενοι

Παγιωμένα είναι τα στοιχεία της ΔΥΠΑ για την ανεργία των μακροχρόνια εγγεγραμμένων με 1 στους 2 να είναι μακροχρόνια άνεργος

Πώς μπορεί να «φουσκώσει» ο κρατικός κουμπαράς – Θα δοθεί κοινωνικό μέρισμα;

Τα εμπόδια και οι ευκαιρίες για να αυξηθεί το πλεόνασμα – Υπό ποιες προϋποθέσεις θα μπορούσε η κυβέρνηση να δώσει κοινωνικό μέρισμα

Πώς θα κινηθεί η ελληνική οικονομία το 2025 και 2026 - Νέες προβλέψεις από 25 οίκους

Για το πρώτο τρίμηνο του 2025, οι προβλέψεις της Focus Economics κάνουν λόγο για επιβράδυνση του ρυθμού μεγέθυνσης

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης