Η εισβολή της Ρωσίας στην Ουκρανία, την Πέμπτη, κλυδώνισε τις χρηματοπιστωτικές αγορές. Μέσα από την ομίχλη, ωστόσο, οι συναλλαγές σε αμερικανικά ομόλογα στέλνουν τα ίδια μηνύματα που έστελναν και πριν τη στρατιωτική επίθεση. Το ένα είναι ότι υπάρχει αυξανόμενος κίνδυνος ο πρόεδρος της Federal Reserve, Τζερόμ Πάουελ, και οι συνάδελφοί του να αυξήσουν τα επιτόκια με τόσο ταχείς ρυθμούς που να οδηγήσουν την οικονομία των ΗΠΑ σε ύφεση. Το άλλο μήνυμα είναι ότι τα βασικά επιτόκια των ΗΠΑ δεν θα αυξηθούν πολύ περισσότερο από το 2%, σε αυτόν τον οικονομικό κύκλο. Και τα δύο αυτά μηνύματα, ενδεχομένως, να είναι λανθασμένα.

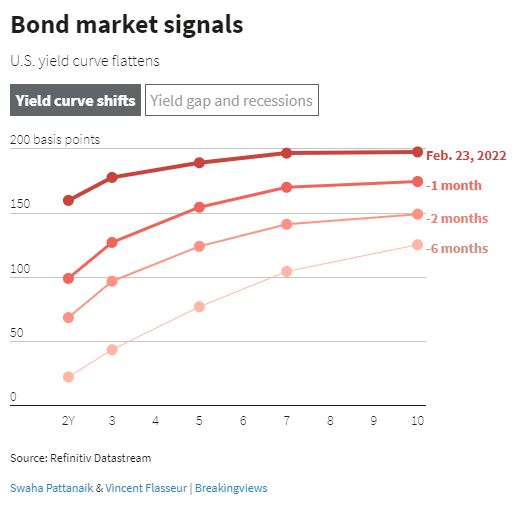

Η πρώτη προειδοποίηση προέρχονται από τη διαφορά των αποδόσεων των ομολόγων διετούς και δεκαετούς διαρκείας. Το spread αυτό μειώθηκε κατά δύο τρίτα, εντός τριών μηνών, σε λιγότερο από 0,4 ποσοστιαίες μονάδες και πλησιάζει σε επίπεδα που συχνά προειδοποιούν για ενδεχόμενη οικονομική συρρίκνωση. Η δεύτερη προέρχεται από τις τιμές της χρηματαγοράς. Υποδεικνύουν ότι το διατραπεζικό overnight επιτόκιο, που βρίσκεται σε ιστορικό χαμηλό 0-0,25%, θα αυξηθεί λίγο περισσότερο από 2%. Σε τέτοιο υψηλό σημείο είχε φτάσει και το 2019, αλλά είναι πολύ χαμηλότερα από τα υψηλά που είχαν επιτευχθεί σε προηγούμενους κύκλους.

Καμία εικασία δεν είναι αξιόπιστη. Η Fed δεν αντέδρασε άμεσα στην εκτόξευση του ετήσιου πληθωρισμού των ΗΠΑ σε υψηλό τεσσάρων δεκαετιών, φτάνοντας σε επίπεδο 7,5%. Παράλληλα, ακόμη και οι υπεύθυνοι χάραξης πολιτικής, οι οποίοι είχαν υποστηρίξει στο παρελθόν μια λιγότερο επιθετική στάση, όπως η πρόεδρος της Fed του Σαν Φρανσίσκο, Μέρι Ντάλι, άλλαξαν, πρόσφατα, τακτική. Ωστόσο, αυτοί που καθορίζουν τα επιτόκια γνωρίζουν ότι οι επιπτώσεις των δύο αυτών λαθών δεν είναι εύκολο να αποφευχθούν. Θα επαγρυπνούν για σημάδια επιβράδυνσης της οικονομικής ανάπτυξης και θα είναι έτοιμοι να επιβραδύνουν ή να σταματήσουν τις αυξήσεις επιτοκίων.

Εν τω μεταξύ, οι επενδυτές μπορεί να υπερεκτιμούν το πόσο εύκολα η Fed μπορεί να μειώσει τον πληθωρισμό στις ΗΠΑ. Ορισμένοι παράγοντες που έχουν προκαλέσει αυξήσεις στις τιμές, όπως οι διαταραχές της εφοδιαστικής αλυσίδας, μπορεί να εξαφανιστούν, αν και η αντιστροφή της πρόσφατης αύξησης των τιμών πετρελαίου θα εξαρτηθεί από τις εξελίξεις στην Ουκρανία. Παράλληλα, θα υπάρξουν κι άλλοι παράγοντες που θα επηρεάσουν τα δεδομένα. Όσο περισσότερο επιμένει ο πληθωρισμός, τόσο μεγαλύτερη είναι η πιθανότητα να αυξηθούν οι μισθοί και να εδραιωθούν οι πιέσεις στις τιμές. Αυτό θα είχε ως αποτέλεσμα περισσότερες αυξήσεις των επιτοκίων από ό,τι αναμένουν, σήμερα, οι αγορές.

Η αβεβαιότητα που προκαλείται από τις εξελίξεις στη Ρωσία κάνει τις προβλέψεις ακόμη πιο δύσκολες από ό,τι συνήθως. Τα ομόλογα που θεωρούνται ασφαλές καταφύγιο έγιναν, ξαφνικά, πιο ελκυστικά. Αυτό όμως δεν σημαίνει ότι αποτελούν αξιόπιστη πυξίδα για το μέλλον.

Latest News

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Ψεύτικη σοκολάτα vs φυτικά μπιφτέκια, σημειώσατε 1

Η Lindt υποστηρίζει μια πρωτοεμφανιζόμενη εταιρεία που καλλιεργεί κακάο σε ένα εργαστήριο, με λίγα μόνο κύτταρα

Πώς ο Ερντογάν φρενάρει την Τουρκία

Τα κύρια θύματα της καταστολής του Ερντογάν είναι σαφώς οι πολιτικοί του αντίπαλοι - αλλά υπάρχουν και οικονομικά ζητήματα που διακυβεύονται

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης