Το ράλι του πληθωρισμού, οι προοπτικές για μεγάλες αυξήσεις στα επιτόκια από τις κεντρικές τράπεζες σε συνδυασμό με τον τερματισμό των προγραμμάτων ποσοτικής χαλάρωσης που είχαν υιοθετηθεί κατά της πανδημίας και οι φόβοι για μεγάλο πλήγμα –ακόμη και ύφεση- στην οικονομία, εκτοξεύει ακόμη πιο ψηλά το κόστος δανεισμού στην Ευρώπη, περιλαμβανομένης και της Ελλάδας, στις ΗΠΑ και σε άλλες χώρες. Την ίδια ώρα ισχυρές πιέσεις δέχονται και τα χρηματιστήρια.

Με το ράλι του πληθωρισμού να συνεχίζεται και να υπολογίζεται σε 8,1% για το Μάιο στην ευρωζώνη, η Ευρωπαϊκή Κεντρική Τράπεζα έδωσε σαφές σήμα ότι προχωρά μετά από πολλά χρόνια σε πιο αυστηρή νομισματική πολιτική. Αυτό είχε ως αποτέλεσμα να καταγραφεί άλμα στα επιτόκια των κρατικών ομολόγων της ζώνης του ενιαίου νομίσματος. Όταν η ζήτηση για ομόλογα μειώνεται, οι τιμές τους πέφτουν και οι αποδόσεις (επιτόκια) αυξάνονται.

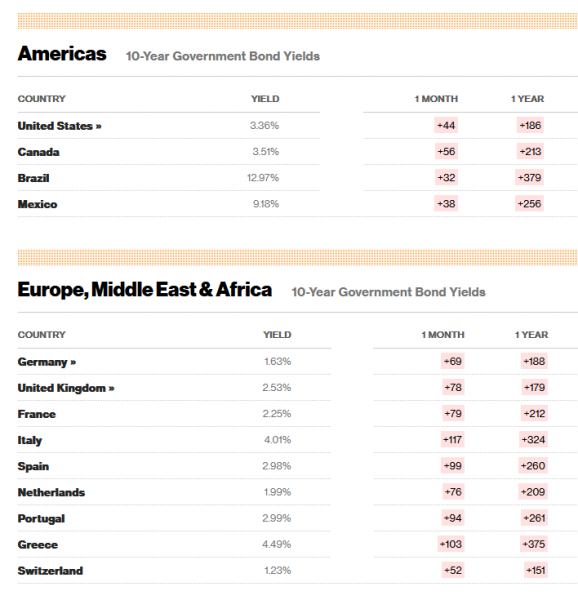

Πουθενά δεν είναι αυτό πιο προφανές από όσο στον ευρωπαϊκό Νότο, όπου το κόστος δανεισμού για τα 10ετη κρατικά ομόλογα χωρών όπως η Ιταλία έχει φτάσει στο 4% καταγράφοντας άνοδο 115 μονάδων βάσης μέσα σε διάστημα ενός μήνα και άνω των 300 μονάδων βάσης μέσα σε ένα χρόνο. Στην Ισπανία και την Πορτογαλία το επιτόκιο αυτό έχει σκαρφαλώσει κοντά στο 3%, ενώ στην Ελλάδα έχει ξεπεράσει μετά από πολλά χρόνια το 4,4%. Πρόκειται για αύξηση 100 μονάδων βάσης για τη χώρα μας μέσα σε ένα μήνα και άνω των 350 μονάδων βάσης μέσα σε διάστημα χρόνου.

Πρόκειται για εξέλιξη που περιπλέκει τα σχέδια της κυβέρνησης για παρουσία της χώρας στις αγορές αν και η Ελλάδα φαίνεται ότι διατηρεί ένα ατού στα χέρια, που είναι η διαφαινόμενη στήριξη από την ΕΚΤ.

Τι ανακοίνωσε η ΕΚΤ για την Ελλάδα

Όπως ανέφερε στην ανακοίνωσή της η Ευρωπαϊκή Κεντρική Τράπεζα μόλις την περασμένη Πέμπτη, «στην περίπτωση νέου κατακερματισμού στις αγορές που σχετίζεται με την πανδημία, οι επανεπενδύσεις στο πλαίσιο του προγράμματος PEPP (το έκτακτο πρόγραμμα αγορών ομολόγων λόγω της πανδημίας) μπορούν ανά πάσα στιγμή να προσαρμοστούν με ευελιξία ως προς τον χρόνο, τις κατηγορίες στοιχείων ενεργητικού και τις χώρες. Η ευελιξία αυτή θα μπορούσε να συμπεριλαμβάνει την αγορά ομολόγων που εκδίδει η Ελληνική Δημοκρατία επιπλέον της αξίας των ομολόγων που επανεπενδύεται στη λήξη τους, προκειμένου να αποφευχθεί η διακοπή των αγορών στη συγκεκριμένη χώρα, η οποία θα μπορούσε να επηρεάσει αρνητικά τη μετάδοση της νομισματικής πολιτικής προς την ελληνική οικονομία, ενώ αυτή εξακολουθεί να ανακάμπτει από τις επιπτώσεις της πανδημίας. Οι καθαρές αγορές μέσω του PEPP θα μπορούσαν να ξεκινήσουν εκ νέου, εφόσον κριθεί αναγκαίο, για την αντιμετώπιση των κραδασμών εξαιτίας της πανδημίας».

Το Διοικητικό Συμβούλιο της ΕΚΤ επιβεβαίωσε επίσης την περασμένη εβδομάδα ότι αποφάσισε να σταματήσει τις καθαρές αγορές στοιχείων ενεργητικού στο πλαίσιο του προγράμματος αγοράς στοιχείων ενεργητικού (asset purchase programme – APP) από την 1η Ιουλίου 2022. Η ΕΚΤ πάντως σκοπεύει να συνεχίσει να επανεπενδύει, πλήρως, τα ποσά από την εξόφληση τίτλων αποκτηθέντων στο πλαίσιο του προγράμματος APP κατά τη λήξη τους για παρατεταμένη χρονική περίοδο. Αναφορικά με το έκτακτο πρόγραμμα αγοράς στοιχείων ενεργητικού λόγω πανδημίας (pandemic emergency purchase programme – PEPP), η ΕΚΤ σκοπεύει επίσης να επανεπενδύει τα ποσά κεφαλαίου από την εξόφληση τίτλων που αποκτήθηκαν στο πλαίσιο του προγράμματος κατά τη λήξη τους τουλάχιστον μέχρι το τέλος του 2024. «Σε κάθε περίπτωση, η μελλοντική σταδιακή μείωση (roll-off) του χαρτοφυλακίου PEPP θα ρυθμιστεί κατά τρόπο ώστε να αποφευχθούν παρεμβολές στην ενδεδειγμένη κατεύθυνση της νομισματικής πολιτικής», αναφέρεται.

Ράλι επιτοκίων ομολόγων και σε άλλες χώρες

Από την άνοδο των επιτοκίων των ομολόγων δεν γλυτώνουν ούτε οι ΗΠΑ όπου οι αποδόσεις των 10ετών ομολόγων έχουν ξεπεράσει το 3%. Μάλιστα στη χώρα η δημοσιοποίηση νέων πιο ανησυχητικών στοιχείων για τον πληθωρισμό την περασμένη Παρασκευή προκάλεσε ανησυχία για πιθανή ύφεση. Αυτό οδήγησε το επιτόκιο των κρατικών ομολόγων 2ετούς διάρκειας στο υψηλότερο επίπεδό του από το 2008. Στη Βρετανία όπου κι εκεί ετοιμάζονται αυξήσεις επιτοκίων από την Τράπεζα της Αγγλίας και ο πληθωρισμός καίει, τα επιτόκια έχουν ξεπεράσει το 2,4%. Η Γερμανία που μέχρι πρόσφατα είχε αρνητικά επιτόκια τώρα βλέπει τις αποδόσεις των 10ετών ομολόγων να έχουν φτάσει το 1,5%.

Latest News

Ποιοι CEO πούλησαν μετοχές αξίας δισ. δολαρίων

Τι δείχνουν τα στοιχεία της Washington Service, η οποία παρακολουθεί τις αγορές και τις πωλήσεις των ανθρώπων που έχουν πρόσβαση σε εμπιστευτικές πληροφορίες

Εβδομαδιαία κέρδη για το πετρέλαιο

Το Brent παραμένει κάτω από τα 70 δολάρια το βαρέλι

Μεγάλη, έως και επικίνδυνη, η έκθεση των ξένων στις αγορές των ΗΠΑ

H προειδοποίηση που απευθύνει η Deutsche Bank σε όσους έχουν επενδύσει στα αμερικανικά περιουσιακά στοιχεία

Οι ρωγμές από την πολιτική Τραμπ χτίζουν την Ευρώπη ως ασφαλές καταφύγιο

Όλο και περισσότεροι επενδυτές εξετάζουν την Ευρώπη με τρόπο που πραγματικά δεν το είχαν κάνει στο παρελθόν

Ιαπωνία: Δεν παρεμβαίνει για να υποτιμήσει το γεν

Ενδεχόμενη συνάντηση των υπουργών Οικονομικών ΗΠΑ και Ιαπωνίας

Μικτά πρόσημα στις ασιατικές αγορές - Σε στάση αναμονής οι επενδυτές

Κλειστές οι αγορές του Χονγκ Κονγκ και της Σιγκαπούρης.

Βουτιά 500 μονάδων για τον Dow, παρέμειναν οι αυξομειώσεις και η αβεβαιότητα

Αστάθεια χαρακτήρισε τις συναλλατές του S&P 500 την Πέμπτη, την τελευταία ημέρα διαπραγμάτευσης της εβδομάδας στη Wall Street

Από το «σοκ Νίξον» στο «σοκ Τραμπ» - Οι 100 ημέρες που άλλαξαν 100 χρόνια για το δολάριο

Ήρθε το τέλος της κυριαρχίας του δολαρίου, ή απλώς είναι... πολύ σκληρό για να πεθάνει;

Μικτά πρόσημα στις ευρωαγορές, υποχώρησαν στο τέλος οι πιέσεις

Τα ευρωπαϊκά χρηματιστήρια έκλεισαν με μικτά πρόσημα μετά και την εκτίμηση της Ευρωπαϊκής Κεντρικής Τράπεζας ότι οι κίνδυνοι για την οικονομία της Ευρωζώνης αυξάνονται

«Έσπασε» στο τέλος καθοδικά το ΧΑ - Βουτιά για τράπεζες, Cenergy

Στο δεύτερο «μισό» της συνεδρίασης, το ΧΑ υπέκυψε στις λιγοστές, μεν, αλλά περισσότερες εντολές πώλησης

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης