Με την ΕΚΤ να ανακοινώνει την αύξηση των επιτοκίων, μετά από μία πολυετή περίοδο σχεδόν μηδενικού κόστους δανεισμού, και τον τερματισμό του προγράμματος αγοράς κρατικών ομολόγων στη δευτερογενή αγορά, η Ευρώπη έρχεται ξανά αντιμέτωπη με το πρόβλημα της αύξησης των λεγόμενων spreads, δηλ. της διαφοράς στις αποδόσεις των κρατικών ομολόγων μεταξύ της Γερμανίας και χωρών όπως η Ιταλία (ή η Ελλάδα), όχι επειδή η οικονομία τους εμπνέει ανησυχία αλλά επειδή το χρέος τους είναι υψηλό.

Οι αποδόσεις των κρατικών ομολόγων

Ήδη το ελληνικό δεκαετές ομόλογο εκτοξεύτηκε στο 4,6% και το ιταλικό στο 4,4%, ενώ επίσης το ισπανικό και πορτογαλικό κινήθηκαν σε επίπεδα άνω του 3%. Η αύξηση των αποδόσεων ανεβάζει το κόστος εξυπηρέτησης του χρέους, στενεύοντας τα περιθώρια άσκησης δημοσιονομικής πολιτικής και στερώντας από τις κυβερνήσεις πόρους για την ανάπτυξη. Με τον τρόπο αυτό, το υψηλό δημόσιο χρέος κατακερματίζει την ευρωπαϊκή αγορά τίτλων, δυσχεραίνει την ομαλοποίηση της νομισματικής πολιτικής της ΕΚΤ, και καθιστά τις περιφερειακές οικονομίες πιο ευάλωτες.

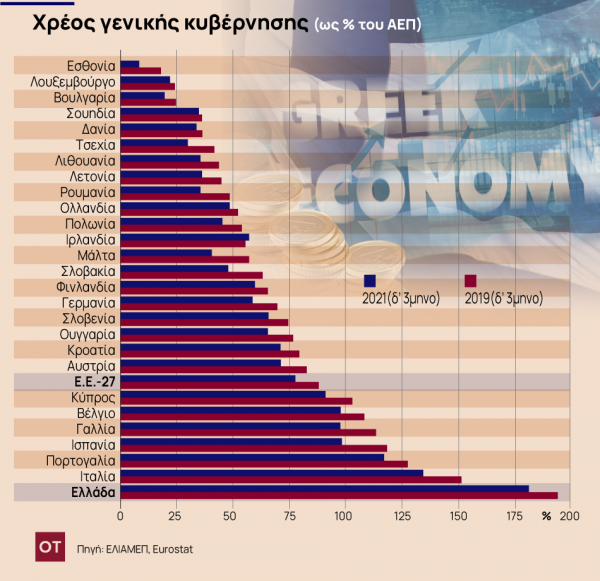

Στην Ελλάδα το υψηλό επίπεδο χρέους αποτελεί χρόνιο πρόβλημα το οποίο, όπως και αλλού, επιτάθηκε λόγω της πανδημίας. Μέσα σε δύο χρόνια, η μείωση του ΑΕΠ λόγω λοκντάουν και τα μέτρα στήριξης της οικονομίας εκτίναξαν το δημόσιο χρέος από 180,7% σε 193,3% του ΑΕΠ.

Κοινός τόπος η αύξηση του δημόσιου χρέους

Η αύξηση του δημόσιου χρέους ήταν κοινή σε όλα τα κράτη μέλη. Η ευρωπαϊκή στρατηγική από την αρχή της κρίσης προέτρεπε σε αύξηση των κρατικών ενισχύσεων προς επιχειρήσεις και νοικοκυριά ώστε να αντέξουν το ισχυρό αλλά πρόσκαιρο σοκ της πανδημίας (βλ. παλαιότερο σημείωμα). Μέρος αυτής της στρατηγικής είναι η απόφαση της ΕΕ για ενεργοποίηση της ρήτρας διαφυγής του Συμφώνου Σταθερότητας και Ανάπτυξης ήδη από το 2020 (και η διατήρησή της και για το 2023), ώστε τα κράτη μέλη να έχουν το απαραίτητο δημοσιονομικό περιθώριο για να ανταπεξέλθουν τόσο στη φάση της πανδημίας, όσο και στη φάση της ανάκαμψης. Συνεπώς, όλες οι ευρωπαϊκές οικονομίες ακολούθησαν επεκτατική δημοσιονομική πολιτική: κατά μέσο όρο στην ΕΕ των 27, το δημόσιο χρέος αυξήθηκε από 77,5% στα τέλη του 2019 σε 88,2% στα τέλη του 2021, με πρωταθλήτριες τις χώρες του Νότου: Ισπανία (118,4% του ΑΕΠ), Πορτογαλία (127,4%), Ιταλία (150,8%), Ελλάδα (193,3%).

Το δημοσιονομικό όμως πρόβλημα έχει αλλάξει χαρακτήρα σε σχέση με το πρόσφατο παρελθόν. Το υψηλό επίπεδο χρέους των ευρωπαϊκών οικονομιών δεν θέτει σε κίνδυνο τόσο το αξιόχρεο των κρατών, αλλά δοκιμάζει την ικανότητά τους να αντλούν ρευστότητα από τις διεθνείς αγορές. Χαρακτηριστικό παράδειγμα είναι το ελληνικό χρέος το οποίο, παρά το ύψος του, θεωρείται ασφαλές: ένα μεγάλο μέρος του είναι “κλειδωμένο” με χαμηλά επιτόκια και μακροπρόθεσμη διάρκεια. Την ίδια στιγμή, οι θετικοί ρυθμοί ανάπτυξης που σημειώνουν οι ευρωπαϊκές οικονομίες, παρά τις πρόσφατες δυσκολίες, συμβάλλουν στη βιώσιμη εξυπηρέτηση του χρέους.

Κίνδυνοι και διλήμματα

Όμως, οι κίνδυνοι δεν θα πρέπει να υποτιμώνται. Οι νέες συνθήκες θέτουν την ΕΚΤ ενώπιον ενός διλήμματος. Από τη μια, οι πληθωριστικές πιέσεις την υποχρεώνουν να τερματίσει την ποσοτική χαλάρωση και να αυξήσει τα επιτόκια. Από την άλλη, η περιοριστική νομισματική πολιτική απειλεί να υπονομεύσει την ανάκαμψη της ευρωπαϊκής οικονομίας, να επιτείνει τον κατακερματισμό της αγοράς, και να θέσει σε κίνδυνο τη χρηματοπιστωτική σταθερότητα της Ευρωζώνης.

Η Ελλάδα έχει τον υψηλότερο λόγο χρέους/ΑΕΠ στην ΕΕ, άρα ο κίνδυνος για τη χώρα μας είναι μεγαλύτερος. Η πρόσκαιρη χαλάρωση της δημοσιονομικής πολιτικής της ΕΕ δεν δίνει άδεια για σπατάλες, ούτε βέβαια για προεκλογικού τύπου χαριστικές παροχές. Οι νέες συνθήκες απαιτούν συνετή διαχείριση, και μεγιστοποίηση του αναπτυξιακού πολλαπλασιαστή των επενδύσεων που θα χρηματοδοτηθούν από το Ταμείο Ανάπτυξης και το νέο ΕΣΠΑ.

*Γιώργος Μανάλης, Μεταδιδακτορικός Ερευνητής, Υπότροφος της Ερευνητικής Έδρας Α. Γ. Λεβέντη, Ελληνικό Ίδρυμα Ευρωπαϊκής & Εξωτερικής Πολιτικής (ΕΛΙΑΜΕΠ)

Latest News

Πώς επηρεάστηκαν τα επενδυτικά καταφύγια από τη διεθνή οικονομική αναταραχή

Η άναρχη και συνάμα επικίνδυνη χάραξη της δασμολογικής πολιτικής των ΗΠΑ προκαλεί έντονη νευρικότητα στους επενδυτές. Κι εκείνοι, ενστικτωδώς αναζητούν χαμηλότερη μεταβλητότητα.

Πώς η λογιστική θα κάνει πιο «πλούσιους» τους φορείς γενικής κυβέρνησης από 1/1/2026;

To 2025 θεωρείται περίοδος προετοιμασίας, ή αλλιώς προπαρασκευαστική περίοδος

![Οι αλλαγές που υπάρχουν στα φορολογικά έντυπα για τα εισοδήματα του φορολογικού έτους 2024 από ακίνητα [Α]](https://www.ot.gr/wp-content/uploads/2025/03/akinita1-e1727899707686-1024x684-1-600x401.jpg)

Οι αλλαγές στα φορολογικά έντυπα για τα εισοδήματα από ακίνητα

Οι νέες διατάξεις για τα κίνητρα ώστε να μπουν στην αγορά νέα ακίνητα που προέρχονται είτε από βραχυχρόνια μίσθωση είτε ήταν κενά

Τα ελληνικά ομόλογα παραμένουν ελκυστικά παρά τις αναταράξεις στις μετοχικές αγορές

Ο τυφώνας Trump έχει σαρώσει τις χρηματαγορές παγκοσμίως, με τους επενδυτές να αντιμετωπίζουν σοβαρή μεταβλητότητα. Κάποιοι, όμως, βρίσκονται στο απυρόβλητο.

![Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Α’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/08/ergazomenoi-768x512-1-600x400.jpg)

Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Α’ Μέρος]

Υπολογισμός του τεκμαιρόμενου ελάχιστου ετήσιου εισοδήματος (προ μειώσεων)

Πώς να υπολογίσετε το δώρο Πάσχα

Το δώρο Πάσχα πρέπει να καταβληθεί από τους εργοδότες του ιδιωτικού τομέα μέχρι τη Μεγάλη Τετάρτη, 16 Απριλίου

Μισθοί, αγοραστική δύναμη και επίπεδο φτώχειας

Με την αύξηση αυτή η Ελλάδα είναι στην 11η θέση μεταξύ των 22 χωρών της Ευρώπης που έχουν θεσμοθετημένο κατώτατο μισθό σε ονομαστικές τιμές και στην 13η θέση σε τιμές αγοραστικής δύναμης

Νέες πράξεις απαλλαγές από τον ΕΝΦΙΑ 2023 και 2024

Επανεκκαθάριση ΕΝΦΙΑ για οικισμούς μετά από αλλαγές στους συντελεστές αξιοποίησης οικοπέδου

Οι επιπτώσεις του εμπορικού πολέμου και οι άμυνες της Ελλάδας

Η Ελλάδα, αν και έχει μικρότερη εξάρτηση από τις ΗΠΑ, ενδέχεται να επηρεαστεί έμμεσα

Η συνεισφορά της επιστήμης στη Δημοκρατία

Τα απαραίτητα στοιχεία για την πρόοδο της επιστήμης είναι: η επένδυση στην έρευνα, η προώθηση επιστημονικών επαγγελμάτων, η εκπαίδευση στην κριτική σκέψη, η θέση της εξειδίκευσης στη χάραξη δημόσιων πολιτικών και, κυρίως η ανάδειξη των στενών δεσμών μεταξύ επιστημονικής προσέγγισης και δημοκρατίας

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης