Mπορεί να ξεμείνει από ενέργεια η μεγάλη ανάπτυξη των ηλεκτρικών οχημάτων πριν καν αυτή ξεκινήσει πραγματικά;

Πολύ πιθανό, λόγω έλλειψης μπαταριών

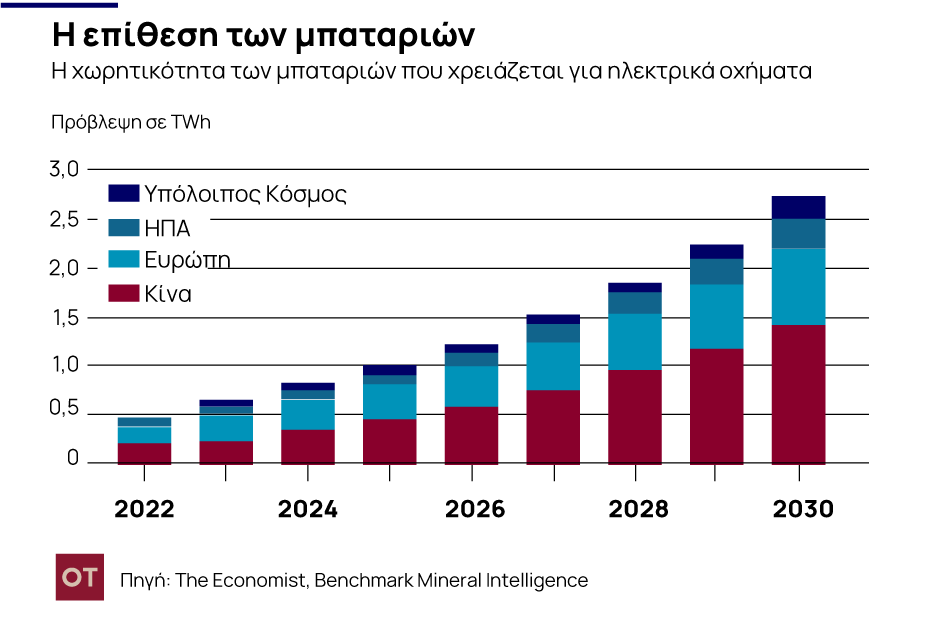

Τα ηλεκτρικά οχήματα (EV) φαίνονται ασταμάτητα. Οι αυτοκινητοβιομηχανίες ξεπερνούν τους εαυτούς τους όσον αφορά τους στόχους παραγωγής. Οι αναλυτές του κλάδου αγωνίζονται να προλάβουν τις εξελίξεις. Σύμφωνα με το BloombergNEF, τα αυτοκίνητα που κινούνται με μπαταρίες ενδέχεται να φτάσουν από το 10% των παγκόσμιων πωλήσεων οχημάτων το 2021 στο 40% έως το 2030. Ανάλογα με το ποιον ρωτάτε, αυτό θα μπορούσε να μεταφραστεί σε πωλήσεις μεταξύ 25 και 40 εκατ EV το χρόνο. Αυτά τα οχήματα και τα δεκάδες εκατομμύρια που θα κατασκευάζονται από τώρα μέχρι και τότε, θα χρειαστούν πολλές μπαταρίες. Η Bernstein υπολογίζει ότι η ζήτηση για EV θα εξαπλασιαστεί έως το 2030 (βλ. διάγραμμα 1), στις 2.700 γιγαβατώρες (GWh). Η Rystad ανεβάζει το ποσό αυτό στα 4.000 GWh.

Τέτοιες προβλέψεις εξηγούν την ξέφρενη δραστηριότητα σε όλη την αλυσίδα των μπαταριών. Η ζύμωση εκτείνεται από τις αλυκές της ερήμου Ατακάμα της Χιλής, όπου εξορύσσεται λίθιο, μέχρι τις πεδιάδες της Ουγγαρίας όπου στις 12 Αυγούστου η CATL της Κίνας, ο μεγαλύτερος κατασκευαστής μπαταριών στον κόσμο, ανακοίνωσε επένδυση 7,3 δισ. ευρώ για να κατασκευαστεί δεύτερο ευρωπαϊκό «γιγαεργοστάσιο» μπαταριών.

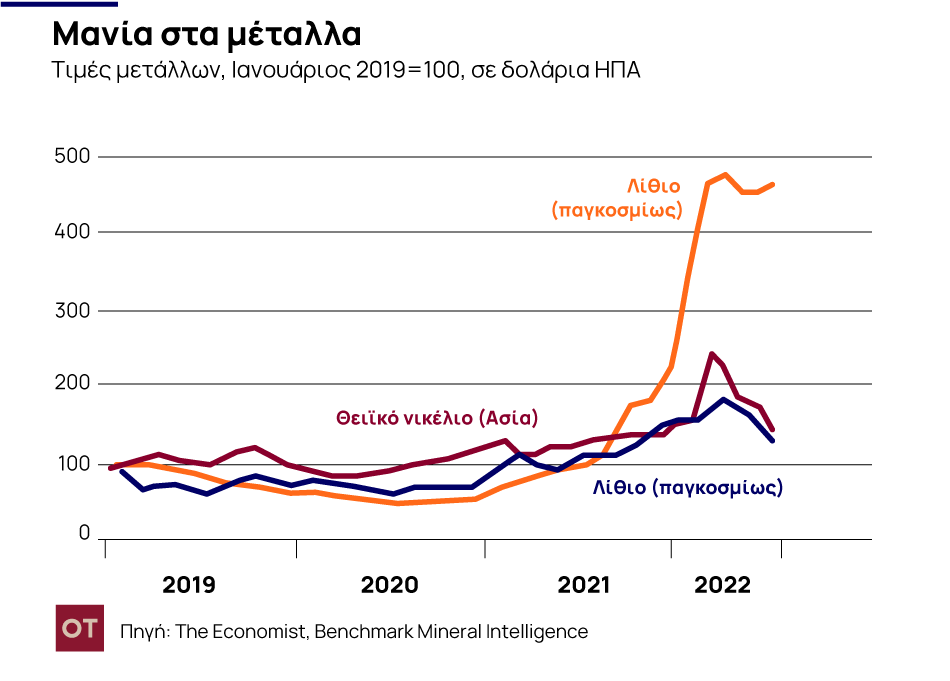

Ωστόσο, φαίνεται όλο και περισσότερο σαν η δραστηριότητα να μην είναι αρκετά φρενήρης, ειδικά για τις δυτικές εταιρείες αυτοκινήτων που θέλουν απεγνωσμένα να μειώσουν την εξάρτησή τους από την κορυφαία βιομηχανία μπαταριών της Κίνας εν μέσω αυξανόμενων γεωπολιτικών εντάσεων. Οι τιμές των μετάλλων των μπαταριών έχουν εκτοξευθεί (βλ. διάγραμμα 2) και αναμένεται να ανεβάσουν το 2022 κόστος των μπαταριών για πρώτη φορά σε περισσότερο από μια δεκαετία.

Τον Ιούνιο, το BloombergNEF αμφισβήτησε προηγούμενη πρόβλεψή του ότι το κόστος αγοράς και λειτουργίας ενός ηλεκτρικού αυτοκινήτου θα ήταν έως το 2024 τόσο χαμηλό όσο το κόστος για ένα αυτοκίνητο που κινείται με ορυκτά καύσιμα. Πιο μακρινοί στόχοι, όπως η επερχόμενη απαγόρευση της ΕΕ έως το 2025 για νέες πωλήσεις αυτοκινήτων που θα καίνε ορυκτά καύσιμα, ενδέχεται να μην εκπληρωθούν. Θα μπορούσε να μείνει από ενέργεια η μεγάλη ανάπτυξη των ηλεκτρικών οχημάτων πριν καν αυτή ξεκινήσει πραγματικά;

Στα χαρτιά, θα πρέπει να υπάρχει επάρκεια σε μπαταρίες για όλο τον κόσμο. Η συμβουλευτική εταιρεία Benchmark Minerals ανέλυσε τα δηλωμένα σχέδια των κατασκευαστών και διαπίστωσε ότι, εάν υλοποιηθούν, θα κατασκευαστούν 282 νέα γιγαεργοστάσια μπαταριών παγκοσμίως έως το 2031. Αυτό θα οδηγήσει σε συνολική παγκόσμια χωρητικότητα ύψους 5.800 GWh. Πρόκειται όμως για ένα μεγάλο «αν». Η Bernstein υπολογίζει ότι αυτή η τρέχουσα και υποσχόμενη μελλοντική παραγωγή από τους έξι μεγάλους κατασκευαστές μπαταριών —BYD και CATL της Κίνας, LG, Samsung και SK Innovation της Νότιας Κορέας και Panasonic της Ιαπωνίας —θα ανέλθει σε έως και 1.360 GWh μέχρι το τέλος της δεκαετίας. Η εξισορρόπηση θα έπρεπε να προέλθει από νεοφερμένους -και το να είσαι νέος σε έναν κλάδο έντασης κεφαλαίου δεν είναι ποτέ εύκολο.

Οι αισιόδοξες προβλέψεις για τη συνολική χωρητικότητα μπαταριών κρύβουν άλλα προβλήματα. Ο Matteo Fini της συμβουλευτικής εταιρείας S&P Global Mobility σημειώνει ότι τα gigafactories μπαταριών χρειάζονται τρία χρόνια για να κατασκευαστούν, αλλά απαιτούν περισσότερο – ενδεχομένως μερικά επιπλέον χρόνια – για να παράξουν με πλήρη δυναμικότητα. Ως εκ τούτου, η πραγματική παραγωγή έως το 2030 ενδέχεται να υπολείπεται. Επιπλέον, οι ειδικές τεχνολογίες και προδιαγραφές των κατασκευαστών σημαίνουν ότι τα στοιχεία (cells) μπαταριών από ένα εργοστάσιο συνήθως δεν είναι εναλλάξιμα με εκείνα ενός άλλου, γεγονός που θα μπορούσε να δημιουργήσει περαιτέρω εμπόδια.

Το πιο ανησυχητικό για τις δυτικές αυτοκινητοβιομηχανίες είναι η κυριαρχία της Κίνας στην κατασκευή μπαταριών. Η χώρα έχει σχεδόν το 80% της τρέχουσας παγκόσμιας ικανότητας παραγωγής στοιχείων μπαταριών. Η Benchmark Minerals προβλέπει ότι το μερίδιο της Κίνας θα μειωθεί την επόμενη δεκαετία, αλλά όχι πολύ -σε λίγο κάτω από το 70%. Μέχρι τότε η Αμερική θα έχει μόλις 12% της παγκόσμιας χωρητικότητας μπαταριών, με την Ευρώπη να αντιπροσωπεύει το μεγαλύτερο μέρος της υπόλοιπης.

Η βραδύτερη απορρόφηση των ηλεκτρικών οχημάτων από τους Αμερικανούς μπορεί να μειώσει την κρίση για τις αυτοκινητοβιομηχανίες εκεί. Η Deloitte αναμένει ότι οι πωλήσεις στην Αμερική θα αντιπροσωπεύουν λιγότερα από 5 εκατομμύρια οχήματα από τα 31 εκατομμύρια οχήματα που αναμένεται να πουληθούν το 2030, σε σύγκριση με 15 εκατομμύρια στην Κίνα και 8 εκατομμύρια στην Ευρώπη. Οι γίγαντες αυτοκινήτων του Ντιτρόιτ έχουν ήδη κοινοπραξίες με τους μεγάλους κατασκευαστές μπαταριών της Νότιας Κορέας για την κατασκευή εγχώριων γιγαεργοστασίων. Τον Ιούλιο, η Ford και η SK Innovation ολοκλήρωσαν συμφωνία για να κατασκευάσουν ένα τέτοιο εργοστάσιο στο Τενεσί και δύο στο Κεντάκι, με την αυτοκινητοβιομηχανία να βάζει 6,6 δισεκατομμύρια δολάρια και την SK Innovation άλλα 5,5 δισεκατομμύρια δολάρια. Τον ίδιο μήνα έκλεισε συμφωνία για την εισαγωγή μπαταριών της CATL. Η General Motors και η LG Energy επενδύουν μαζί περισσότερα από 7 δισ. δολάρια σε τρία εργοστάσια μπαταριών στο Μίσιγκαν, το Οχάιο και το Τενεσί.

Είναι οι ευρωπαϊκές αυτοκινητοβιομηχανίες εκείνες που φαίνονται πιο εκτεθειμένες. Η Volkswagen σχεδιάζει να κατασκευάσει έξι δικά της γιγαεργοστάσια έως το 2030. Κάποιες, όπως η BMW, συνεργάζονται με τους Νοτιοκορεάτες. Άλλες, συμπεριλαμβανομένης της Mercedes-Benz, επενδύουν στην ευρωπαϊκή παραγωγή μπαταριών μέσω μιας κοινοπραξίας που ονομάζεται ACC. Ορισμένες ευρωπαϊκές νεοφυείς επιχειρήσεις, όπως η Northvolt της Σουηδίας, η οποία υποστηρίζεται από τη Volkswagen και τη Volvo, αναπτύσσουν επίσης δυναμικό παραγωγής. Ωστόσο, οι αυτοκινητοβιομηχανίες της ηπείρου φαίνεται πιθανό να παραμείνουν αρκετά εξαρτημένες από τους Κινέζους κατασκευαστές. Μερικές από αυτές τις μπαταρίες θα κατασκευαστούν τοπικά: η πρώτη επένδυση της CATL στην Ευρώπη, ένα εργοστάσιο μπαταριών στη Γερμανία, πρόκειται να ξεκινήσει τη λειτουργία στο τέλος του έτους. Ωστόσο, ορισμένες συσκευασίες ή τα εξαρτήματά τους ενδέχεται να πρέπει να εισαχθούν από την Κίνα.

Δεν είναι μια άνετη κατάσταση για τις ευρωπαϊκές αυτοκινητοβιομηχανίες. Μπορεί να γίνει ακόμη πιο δύσκολη αν η ΕΕ θεσπίσει εισφορές με βάση τις συνολικές εκπομπές του κύκλου ζωής οχημάτων, συμπεριλαμβανομένων των ηλεκτρικών. Ο διευθύνων σύμβουλος της Northvolt, Peter Carlsson, εκτιμά ότι οι προτεινόμενοι δασμοί της ΕΕ στις εισαγωγές υψηλής έντασης άνθρακα θα μπορούσαν να προσθέσουν 5-8% στο κόστος μιας κινεζικής μπαταρίας που κατασκευάζεται με βρώμικο άνθρακα. Αυτό θα μπορούσε να ισοδυναμεί περίπου με 500 $ επιπλέον ανά πλήρη μπαταρία. Τέτοιοι κανόνες θα ενίσχυαν τις προοπτικές της εταιρείας του, καθώς η Northvolt λειτουργεί με καθαρή σκανδιναβική υδροηλεκτρική ενέργεια. Θα περιόριζε επίσης σοβαρά τη δυνατότητα των ευρωπαϊκών αυτοκινητοβιομηχανιών να προμηθεύονται μπαταρίες από το εξωτερικό.

Αυτά τα σημεία συμφόρησης στην παραγωγή, παρόλο που είναι σοβαρά, φαίνονται διαχειρίσιμα σε σύγκριση με αυτά που βρίσκονται στο άλλο άκρο της αλυσίδας αξίας των μπαταριών -στην εξόρυξη. Πάρτε το νικέλιο. Χάρη στην αύξηση της παραγωγής στην Ινδονησία, η οποία αντιπροσωπεύει το 37% της παγκόσμιας παραγωγής, η αγορά φαίνεται καλά εφοδιασμένη. Ωστόσο, το ινδονησιακό νικέλιο δεν είναι το υψηλής ποιότητας που μπορεί να χρησιμοποιηθεί σε μπαταρίες. Μπορεί να γίνει συμβατό με μπαταρίες, αλλά αυτό σημαίνει ότι πρέπει να το λιώσουμε δύο φορές, κάτι που εκπέμπει τρεις φορές περισσότερο άνθρακα από τη διύλιση μεταλλευμάτων υψηλότερης ποιότητας από μέρη όπως ο Καναδάς, η Νέα Καληδονία ή η Ρωσία. Αυτές οι πρόσθετες εκπομπές ακυρώνουν τον σκοπό της παραγωγής EV, σημειώνει ο Σωκράτης Οικονόμου την Trafigura, της εταιρείας εμπορίας πρώτων υλών.

Το κοβάλτιο έχει γίνει λιγότερο σημαντικό. Η άνοδος της τιμής το 2018 ώθησε τους κατασκευαστές μπαταριών να αναπτύξουν χημικές ουσίες που χρησιμοποιούν πολύ λιγότερο από το υλικό αυτό σε μπαταρίες. Οι προγραμματισμένες επεκτάσεις ορυχείων στη Λαϊκή Δημοκρατία του Κονγκό (DRV), όπου βρίσκονται τα πλουσιότερα κοιτάσματα κοβαλτίου στον κόσμο και στην Ινδονησία θα πρέπει επίσης να δεσμεύσουν τους κατασκευαστές μπαταριών μέχρι το 2027. Μετά τα πράγματα γίνονται πιο δύσκολα. Η απόκτηση μεγαλύτερης ποσότητας του μετάλλου μπορεί να απαιτήσει από τους κατασκευαστές να αγκαλιάσουν τις εξορύξεις του Κονγκό. Μέχρι να συμβεί αυτό, πολλές δυτικές αυτοκινητοβιομηχανίες λένε ότι δεν θα αγγίξουν τη συγκεκριμένη παραγωγή (της χώρας αυτής) όπου ενήλικες και πολλά παιδιά μοχθούν σε σκληρές συνθήκες εργασίας.

Η περισσότερη αβεβαιότητα αφορά το λίθιο. Ελλείψεις αναγκάζουν ορισμένους κατασκευαστές να μειώσουν την παραγωγή. Προς το παρόν οι εταιρείες ηλεκτρονικών ευρείας κατανάλωσης φέρουν το μεγαλύτερο βάρος. Οι μικρότερες μπαταρίες των gadget τους αντιπροσωπεύουν κλάσμα της ζήτησης. Οι κατασκευαστές μπαταριών των οποίων οι μπαταρίες χρησιμοποιούν πολύ περισσότερο, θα μπορούσαν να είναι οι επόμενοι που μπορεί να δουν την παραγωγή να μειώνεται.

Μέχρι το 2026 η αγορά λιθίου προβλέπεται να γυρίσει σε πλεονασματική, χάρη στα προγραμματισμένα νέα έργα. Ωστόσο, τα περισσότερα από αυτά βρίσκονται στην Κίνα και βασίζονται σε κοιτάσματα χαμηλότερης ποιότητας, τα οποία είναι πολύ πιο δαπανηρά στην επεξεργασία από αυτά των ορυχείων σκληρού βράχου της Αυστραλίας ή των λιμνών άλμης της Λατινικής Αμερικής. Ο κ. Οικονόμου εκτιμά ότι απαιτείται κόστος 35.000 δολαρίων ανά τόνο του -χρησιμοποιούμενου από μπαταρίες- ανθρακικού λιθίου για να αξιοποιηθούν τέτοια έργα. Το ποσό είναι χαμηλότερο από τα σημερινά υψηλά επίπεδα, αλλά τριπλάσιο από αυτό πριν από ένα χρόνο.

Επίσης, το λίθιο υψηλής ποιότητας που προέρχεται από αλλού δεν πρέπει να θεωρείται δεδομένο. Το νέο σχέδιο συντάγματος της Χιλής, το οποίο θα τεθεί σε δημοψήφισμα τον Σεπτέμβριο, προτείνει την εθνικοποίηση όλων των φυσικών πόρων. Οι αλλαγές στο φορολογικό καθεστώς στην Αυστραλία, η οποία έχει ήδη μερικές από τις υψηλότερες εισφορές εξόρυξης στον κόσμο, θα μπορούσαν να αποτρέψουν νέες επενδύσεις στην παραγωγή «πράσινων» μετάλλων. Στα τέλη Ιουλίου το αφεντικό της Albemarle, της μεγαλύτερης εισηγμένης εταιρείας παραγωγής λιθίου, προειδοποίησε ότι, παρά τις προσπάθειες να βρουν περισσότερη προσφορά, οι αυτοκινητοβιομηχανίες αντιμετωπίζουν μέχρι το 2030 σκληρή μάχη για επάρκεια στο μέταλλο.

Επειδή η κατασκευή ορυχείων μπορεί να διαρκέσει από πέντε έως 25 χρόνια, απομένει λίγος χρόνος για να τεθούν αυτή τη δεκαετία καινούργια σε λειτουργία. Οι μεγάλες μεταλλευτικές διστάζουν να εισέλθουν στον κλάδο. Οι αγορές για πράσινα μέταλλα παραμένουν πολύ μικρές ώστε να αξίζουν για τις «μεγάλες εταιρείες» εξόρυξης, λέει το αφεντικό ανάπτυξης μιας από αυτές. Παρά τη φήμη τους ότι δραστηριοποιούνται σε πιο «σκιώδη» μέρη, οι περισσότερες δεν έχουν το στομάχι να δραστηριοποιηθούν σε χώρες τόσο δύσκολες όπως το Κογκό, όπου είναι δύσκολο να επιβληθούν συμβάσεις. Οι μικρότερες που συνήθως αναλαμβάνουν έργα με μεγαλύτερο ρίσκο δεν μπορούν να αντλήσουν κεφάλαια από τις αγορές, όπου οι επενδυτές ανησυχούν για τον κλάδο ο οποίος τώρα θεωρείται ως υψηλού ρίσκου και, κατά ειρωνικό τρόπο, μη φιλικός προς το περιβάλλον.

Η προκύπτουσα έλλειψη κεφαλαίων προσελκύει εταιρείες private equity (συχνά που ιδρύονται από πρώην στελέχη μεταλλευτικών). Οι κατασκευαστές μπαταριών όπως η LG και η CATL έχουν υποστηρίξει έργα εξόρυξης. Από τις αρχές του 2021, οι αυτοκινητοβιομηχανίες έχουν πραγματοποιήσει περίπου 20 επενδύσεις σε νικέλιο ποιότητας για μπαταρίες και άλλες πέντε σε λίθιο και κοβάλτιο. Τα περισσότερα από αυτά τα έργα αφορούσαν δυτικές εταιρείες. Τον Μάρτιο, για παράδειγμα, η Volkswagen ανακοίνωσε κοινοπραξία με δύο Κινεζικές μεταλλευτικές για την εξασφάλιση νικελίου και κοβαλτίου για τα εργοστάσιά της στην Κίνα. Τον Ιούλιο η General Motors δήλωσε ότι θα καταβάλει στη Livent, μια εταιρεία παραγωγής λιθίου, 200 εκατομμύρια δολάρια προκαταβολικά για να εξασφαλίσει παραγωγή από το λευκό μέταλλο. Η Tesla υπογράφει συμφωνίες δεξιά και αριστερά.

Ο Mick Davis, βετεράνος στην εξόρυξη άνθρακα που βρίσκεται τώρα στη Vision Blue Resources, εταιρεία που επενδύει σε μικρότερες μεταλλευτικές, αμφιβάλλει ότι όλα αυτά τα ντιλ θα είναι αρκετά για να καλυφθεί το χρηματοδοτικό κενό. Η ανακύκλωση, η οποία αποτελεί το ένα τέταρτο της προσφοράς σε πολλές αγορές ώριμων μετάλλων, δεν αναμένεται να βοηθήσει πολύ πριν από το 2030. Οι τροποποιήσεις στα σχέδια κατασκευής μπαταριών μπορεί να μειώσουν κάπως τη ζήτηση για τα πιο σπάνια μέταλλα, αλλά με κίνδυνο χαμηλότερης απόδοσης για τις μπαταρίες αυτές. Ιδιαίτερα το λίθιο θα παραμείνει δύσκολο να αντικατασταθεί. Οι τεχνολογίες που το καταργούν εντελώς είναι ακόμη πολύ μακριά.

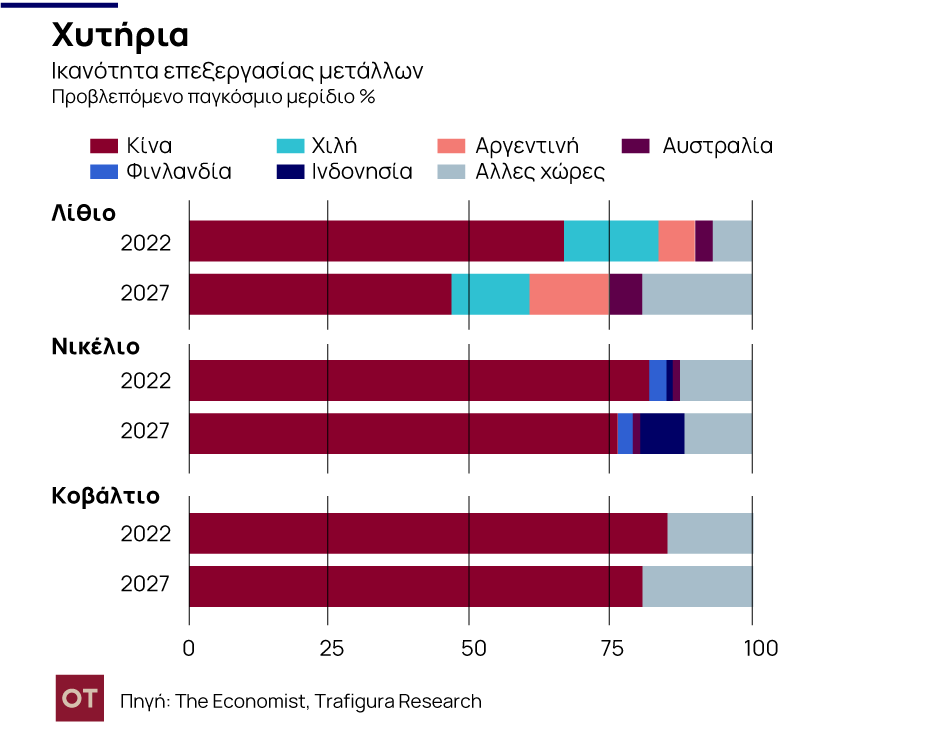

Ακόμα κι αν ο κλάδος ηλεκτρονικών αυτοκινήτων της Δύσης κατάφερνε με κάποιο τρόπο να εξασφαλίσει αρκετή ποσότητα σε μέταλλα και ικανότητα παραγωγής μπαταριών, θα αντιμετώπιζε ένα τεράστιο πρόβλημα στη μέση της εφοδιαστικής αλυσίδας -την επεξεργασία των μετάλλων αυτών- όπου η Κίνα απολαμβάνει σχεδόν το μονοπώλιο (βλ. διάγραμμα 3). Οι κινεζικές εταιρείες επεξεργάζονται σχεδόν το 70% του λιθίου του κόσμου, το 84% του νικελίου και το 85% του κοβαλτίου. Η Trafigura προβλέπει ότι τα αποθέματα για τα δύο τελευταία θα παραμείνουν πάνω από το 75% για τουλάχιστον τα επόμενα πέντε χρόνια. Και όπως συμβαίνει με τους κατασκευαστές μπαταριών, τα κινέζικα χυτήρια καταβροχθίζουν τη βρώμικη ηλεκτρική ενέργεια που παράγεται από άνθρακα. Επιπλέον, σύμφωνα με την Trafigura, τόσο οι ευρωπαϊκές όσο και οι βορειοαμερικανικές εταιρείες θα βασίζονται σε ξένους προμηθευτές, συχνά κινέζους, για τουλάχιστον το ήμισυ της ικανότητας μετατροπής εξευγενισμένων μεταλλευμάτων σε υλικά που χρησιμοποιούνται σε μπαταρίες.

Οι δυτικές κυβερνήσεις κατανοούν την επείγουσα ανάγκη διαφοροποίησης των προμηθευτών τους. Πέρυσι ο πρόεδρος της Αμερικής Τζο Μπάιντεν αποκάλυψε σχέδιο για εγχώρια αλυσίδα εφοδιασμού μπαταριών. Ο νόμος του για τις υποδομές, που ψηφίστηκε το 2021, διέθεσε 3 δισεκατομμύρια δολάρια για την κατασκευή μπαταριών στην Αμερική. Η ρύθμιση για τη μείωση του πληθωρισμού, την οποία υπέγραψε σε νόμο στις 16 Αυγούστου, περιλαμβάνει επίσης βοήθεια για τον κλάδο εφόσον τα μεταλλεύματα, τα εξευγενισμένα υλικά και τα άλλα συστατικά τους προέρχονται από την Αμερική ή από συμμαχικές χώρες. Η ΕΕ, η οποία δημιούργησε συμμαχία για μπαταρίες το 2017 σε μια προσπάθεια να συντονίσει τις δημόσιες και ιδιωτικές προσπάθειες, αναφέρει ότι 127 δισεκατομμύρια ευρώ επενδύθηκαν πέρυσι σε ολόκληρη την αλυσίδα εφοδιασμού, με επιπλέον 382 δισεκατομμύρια ευρώ να αναμένεται να επενδυθούν έως το 2030. Τα περισσότερα από αυτά είναι πιθανό να διοχετευτούν ανάλογα ώστε να μπορέσει η Δύση να γίνει αυτάρκης στην παραγωγή στοιχείων μπαταριών έως το 2027.

Αυτό είναι κάτι. Επίσης τα νέα κοιτάσματα, η καλύτερη τεχνολογία εξόρυξης, η πιο έξυπνη χημεία των μπαταριών και οι θυσίες στην απόδοση μπορούν ακόμη να συνδυαστούν για να φέρουν την αγορά σε ισορροπία. Πιθανότατα, όπως το θέτει ο σύμβουλος εμπορευμάτων Jean-François Lambert ο κλάδος ηλεκτρικών προϊόντων «θα ζήσει ένα μεγάλο ψέμα για αρκετό καιρό».

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Όταν τηλεφωνούν οι εξωγήινοι επενδύστε στον «μικρό πράσινο κύκνο»

Θα μπορούσαν να ανοίξουν νέες αγορές - ακόμα κι αν απέχουν 124 έτη φωτός

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης