Κεντρικές τράπεζες: Δύσκολοι καιροί για την οικονομία μπροστά μας

Οι κεντρικές τράπεζες προσπαθούν να προλάβουν, αλλά δεν μπορούν να αντιμετωπίσουν άμεσα το ενεργειακό σοκ

Οι κεντρικές τράπεζες είναι αποφασισμένες να επαναφέρουν τον πληθωρισμό υπό έλεγχο. Αυτό ήταν το μήνυμα του Τζερόμ Πάουελ, προέδρου της Federal Reserve, και της Ιζαμπέλ Σνάμπελ, σημαντικού μέλους του διοικητικού συμβουλίου της Ευρωπαϊκής Κεντρικής Τράπεζας στο συμπόσιο του Τζάκσον Χολ την περασμένη εβδομάδα. Γιατί λοιπόν οι κεντρικές τράπεζες επέμεναν τόσο πολύ σε αυτό το μήνυμα; Έχουν δίκιο; Πάνω απ’ όλα, τι μπορεί να σημαίνει για τη μελλοντική πολιτική και την οικονομία;

Διαβάστε επίσης: Αγορές: Οι προβλέψεις 5 οίκων για την επόμενη μέρα

«Η μείωση του πληθωρισμού είναι πιθανό να απαιτήσει μια διαρκή περίοδο ανάπτυξης κάτω της τάσης (μέσου όρου)». . . Ενώ τα υψηλότερα επιτόκια, η βραδύτερη ανάπτυξη και οι πιο ήπιες συνθήκες στην αγορά εργασίας θα μειώσουν τον πληθωρισμό, θα επιφέρουν επίσης κάποιο πόνο στα νοικοκυριά και τις επιχειρήσεις. Αυτά είναι το ατυχές κόστος της μείωσης του πληθωρισμού. Αλλά μια αποτυχία αποκατάστασης της σταθερότητας των τιμών θα σήμαινε πολύ μεγαλύτερο πόνο». Αυτά ήταν τα λόγια του Πάουελ. Από την πλευρά της, η Σνάμπελ υποστήριξε κι αυτή ότι οι κεντρικές τράπεζες πρέπει να ενεργήσουν αποφασιστικά, καθώς οι προσδοκίες κινδυνεύουν να αποσταθεροποιηθούν, ότι ο πληθωρισμός ήταν επίμονα πολύ υψηλός και το κόστος του να τεθεί υπό έλεγχο θα αυξηθεί όσο περισσότερο καθυστερεί η δράση. Υπάρχουν κίνδυνοι όταν γίνονται πάρα πολλά ή πολύ λίγα. Ωστόσο, η «αποφασιστικότητα» για δράση είναι καλύτερη επιλογή από την «προσοχή» (το δισταγμό).

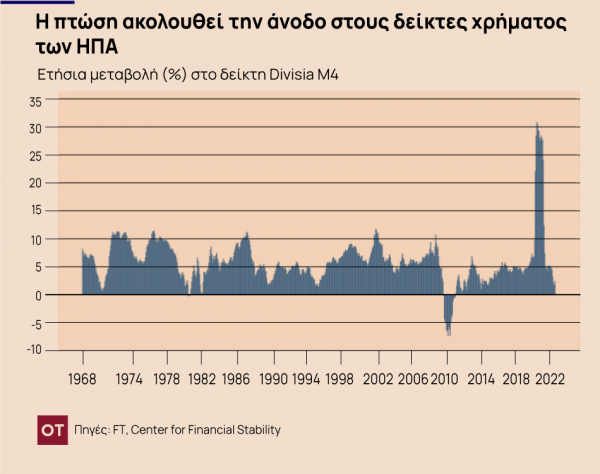

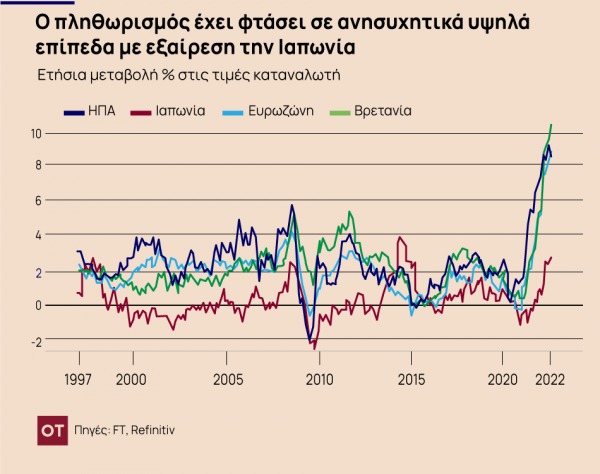

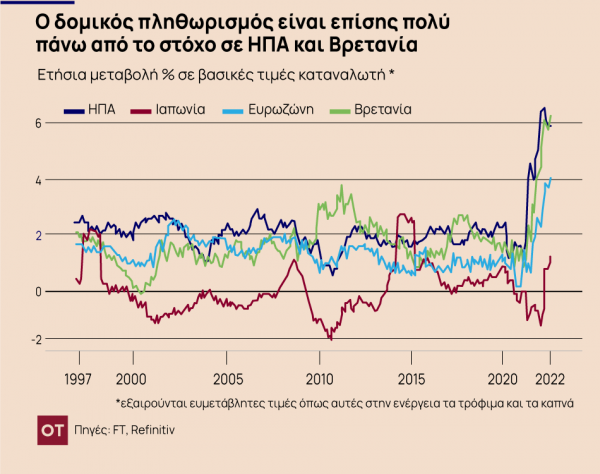

Δεν είναι δύσκολο να καταλάβουμε γιατί οι κεντρικοί τραπεζίτες λένε αυτά που λένε. Έχουν σαφή εντολή να ελέγξουν τον πληθωρισμό κάτι τον οποίο δεν κατάφεραν μέχρι τώρα. Όχι μόνο ο γενικός πληθωρισμός, αλλά ο δομικός πληθωρισμός (εξαιρουμένων της ενέργειας και των τροφίμων) ήταν πάνω από τον στόχο για παρατεταμένη περίοδο. Φυσικά, αυτό το δυσάρεστο αποτέλεσμα έχει να κάνει σημαντικά με μια σειρά απροσδόκητων κλυδωνισμών στον εφοδιασμό, στο πλαίσιο της μεταπανδημικής στροφής προς την κατανάλωση αγαθών, τους περιορισμούς στον ενεργειακό εφοδιασμό και τώρα τον πόλεμο στην Ουκρανία. Αλλά το ψαλίδι έχει δύο λεπίδες: ζήτηση και προσφορά. Οι κεντρικές τράπεζες, ιδίως η Fed, επέμειναν στις υπερβολικά χαλαρές πολιτικές της πανδημίας για πάρα πολύ καιρό, αν και η δημοσιονομική πολιτική των ΗΠΑ ήταν επίσης πολύ επεκτατική.

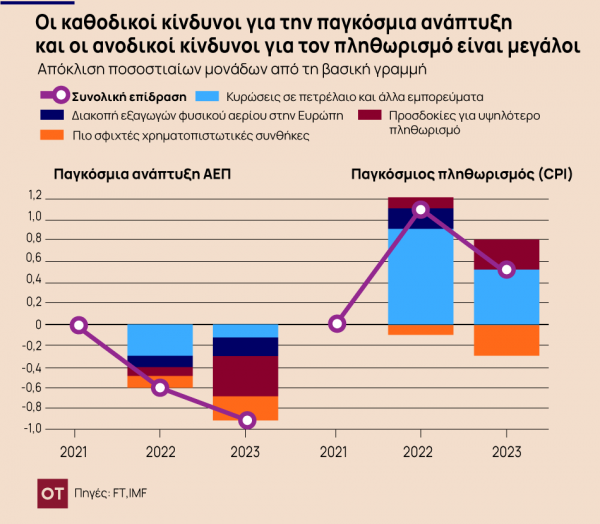

Συνολική επίδραση

-Κυρώσεις σε πετρέλαιο και άλλα εμπορεύματα

-Διακοπή εξαγωγών φυσικού αερίου στην Ευρώπη

-Προσδοκίες για υψηλότερο πληθωρισμό

-Πιο σφιχτές χρηματοπιστωτικές συνθήκες

-Παγκόσμια ανάπτυξη ΑΕΠ

-Παγκόσμιος πληθωρισμός (CPI)

Σε μια σημαντική ανάλυση, ο Ricardo Reis του London School of Economics επισημαίνει τέσσερις λόγους για τους οποίους συνέβη αυτό. Πρώτον, οι κεντρικές τράπεζες ερμήνευσαν επανειλημμένα τα σοκ της προσφοράς ως προσωρινά προβλήματα και όχι ως σχεδόν μόνιμες επιδράσεις στη δυνητική κατάσταση. Δεύτερον, παρερμηνεύουν τις βραχυπρόθεσμες προσδοκίες, εστιάζοντας υπερβολικά στη μέση τιμή παρά στη στροφή προς υψηλότερες προσδοκίες. Τρίτον, έτειναν να βλέπουν την αξιοπιστία ως ένα απείρως βαθύ πηγάδι, αντί για ένα ρηχό πηγάδι που πρέπει να ξαναγεμιστεί αμέσως. Έτσι, παρέλειψαν να σημειώσουν ότι οι κατανομές των μακροπρόθεσμων προσδοκιών για τον πληθωρισμό μετατοπίζονταν επίσης εναντίον τους. Τέλος, η πίστη τους σε ένα χαμηλό ουδέτερο επιτόκιο τις οδήγησε να ανησυχούν πάρα πολύ για τον αποπληθωρισμό και πολύ λίγο για την επιστροφή του πληθωρισμού. Ένα κεντρικό σημείο είναι ότι αυτά ήταν λάθη στη θεωρία. Έτσι, κατά την άποψή μου, υπήρξε έλλειψη προσοχής στα νομισματικά δεδομένα.

Ουσιαστικά, οι κεντρικές τράπεζες προσπαθούν τώρα να προλάβουν επειδή φοβούνται ότι κινδυνεύουν να χάσουν την αξιοπιστία τους και, εάν κάτι τέτοιο γινόταν, το κόστος για την ανάκτησή της θα ήταν πολύ υψηλότερο σε σύγκριση με το να ενεργήσουν τώρα. Ο φόβος αυτός ενισχύεται από τους κινδύνους για τον πληθωρισμό των μισθών που προκαλείται από το συνδυασμό του υψηλού πληθωρισμού των τιμών με την ισχυρή αγορά εργασίας. Το γεγονός ότι οι υψηλότερες τιμές της ενέργειας αυξάνουν ουσιαστικά τις τιμές των πάντων κάνει αυτόν τον κίνδυνο μεγαλύτερο. Αυτό θα μπορούσε στη συνέχεια να ξεκινήσει μια δεύτερη συσχέτιση επηρεασμού μισθών και τιμών.

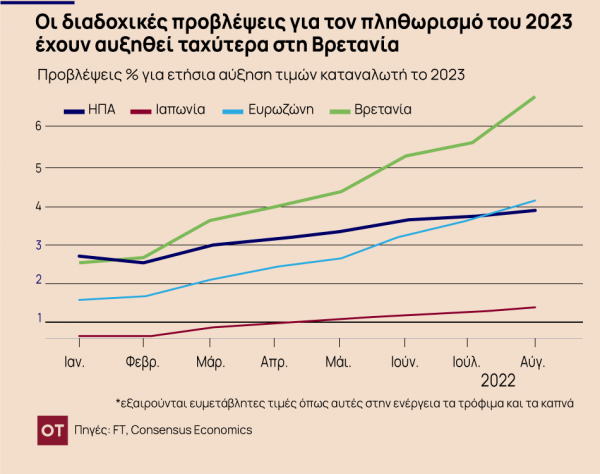

*εξαιρούνται ευμετάβλητες τιμές όπως αυτές στην ενέργεια τα τρόφιμα και τα καπνά

Έχουν δίκιο που καταλήγουν σε αυτή την εκτίμηση. Μια στροφή σε μια εποχή υψηλού και ασταθούς πληθωρισμού τύπου της δεκαετίας του 1970 θα ήταν καταστροφή. Ωστόσο, υπάρχει πράγματι ο κίνδυνος η επιβράδυνση των οικονομιών που προκαλείται από συνδυασμό πτώσης των πραγματικών εισοδημάτων -και οι αυστηρότερες χρηματοοικονομικές συνθήκες θα προκαλέσουν μια άσκοπα βαθιά επιβράδυνση. Ένα μέρος του προβλήματος είναι ότι η ρύθμιση της νομισματικής σύσφιξης είναι ιδιαίτερα δύσκολη σήμερα, επειδή περιλαμβάνει την αύξηση των βραχυπρόθεσμων επιτοκίων και τη συρρίκνωση των ισολογισμών (των κεντρικών τραπεζών) ταυτόχρονα. Το σημαντικότερο είναι ότι οι υπεύθυνοι χάραξης πολιτικής δεν έχουν αντιμετωπίσει κάτι τέτοιο εδώ και τέσσερις δεκαετίες.

Στις ΗΠΑ, υπάρχει μια ιδιαίτερα αισιόδοξη άποψη για τη μικρή επιβράδυνση του πληθωρισμού (disinflation), που διακηρύχθηκε από την Federal Reserve. Αυτή η συζήτηση επικεντρώνεται στο εάν είναι δυνατό να μειωθεί η πίεση στην αγορά εργασίας με τη μείωση των κενών θέσεων εργασίας χωρίς να αυξηθεί η ανεργία. Ένα σημαντικό έγγραφο των Olivier Blanchard, Alex Domash και Lawrence Summers υποστηρίζει ότι αυτό θα ήταν άνευ προηγουμένου. Η Fed απάντησε λέγοντας ότι όλα τώρα είναι άνευ προηγουμένου, οπότε γιατί όχι και αυτό; Σε απάντηση, οι συντάκτες της αρχικής εργασίας επιμένουν ότι δεν υπάρχει καλός λόγος να πιστεύουμε ότι τα πράγματα είναι τόσο πρωτόγνωρα. Σκεφτείτε το: πώς μπορεί κανείς να περιμένει μια γενική πιο αυστηρή νομισματική πολιτική που θα πλήξει μόνο επιχειρήσεις με κενές θέσεις εργασίας; Είναι βέβαιο ότι θα πλήξει και τις άλλες επιχειρήσεις που θα πρέπει στη συνέχεια να απολύσουν εργαζομένους.

Εάν η σχεδιαζόμενη σύσφιγξη της νομισματικής πολιτικής είναι πιθανό να προκαλέσει ύφεση στις ΗΠΑ, τι μπορεί να συμβεί στην Ευρώπη; Η απάντηση είναι ότι οι υφέσεις εκεί είναι πιθανό να είναι βαθιές, δεδομένου ότι το σοκ στις τιμές της ενέργειας είναι τόσο μεγάλο. Και εδώ, η ισορροπία μεταξύ των επιπτώσεων στην προσφορά και τη ζήτηση είναι ασαφής. Εάν ο αντίκτυπος των υψηλότερων τιμών της ενέργειας στην πρώτη είναι μεγαλύτερος από ό,τι στη δεύτερη, θα πρέπει επίσης να περιοριστεί η ζήτηση.

Η νομισματική πολιτική θα παίξει ρόλο στην Ευρώπη. Αλλά ο πυρήνας της τρέχουσας κρίσης είναι το ενεργειακό σοκ. Οι κεντρικές τράπεζες δεν μπορούν να κάνουν τίποτα άμεσα για τέτοιες πραγματικές οικονομικές διαταραχές. Πρέπει να τηρήσουν την εντολή τους για σταθερότητα των τιμών. Πρέπει όμως να γίνει τεράστια προσπάθεια για να προστατευθούν οι πιο ευάλωτοι από την κρίση. Επιπλέον, οι πιο ευάλωτοι δεν θα περιλαμβάνουν μόνο ανθρώπους, αλλά και χώρες. Θα χρειαστεί υψηλό επίπεδο δημοσιονομικής συνεργασίας στην ευρωζώνη. Η πολιτική κατανόηση της ανάγκης για αλληλεγγύη εντός των χωρών και μεταξύ αυτών αποτελεί προϋπόθεση.

Μια καταιγίδα ήρθε από τα ανατολικά της Ευρώπης. Πρέπει να ξεπεραστεί. Ο καλύτερος τρόπος για να γίνει αυτό θα είναι το θέμα μελλοντικών αναλύσεων.

Όταν τηλεφωνούν οι εξωγήινοι επενδύστε στον «μικρό πράσινο κύκνο»

Θα μπορούσαν να ανοίξουν νέες αγορές - ακόμα κι αν απέχουν 124 έτη φωτός

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης