Μια ιδιαιτέρως θετική ανάλυση για το ελληνικό τραπεζικό σύστημα δημοσιοποίησε η γερμανική Deutsche Bank, ανεβάζοντας τις τιμές-στόχους.

«Οι ανησυχίες για μια πιθανή οικονομική επιδείνωση αυξάνονται αλλά εξακολουθούμε να πιστεύουμε ότι οι ελληνικές τράπεζες θα επωφεληθούν από τα υψηλότερα επιτόκια. Είναι από τις καλύτερα τοποθετημένες τράπεζες στην Ευρώπη για να αξιοποιήσουν τις αυξήσεις των επιτοκίων», εξηγεί η Deutsche Bank, ενώ παράλληλα σημειώνει ότι η συνθήκη είναι δύσκολο να μην παραμείνει εποικοδομητική για τις ελληνικές τράπεζες, δεδομένων των μειούμενων ανησυχιών για την ποιότητα του ενεργητικού και των κεφαλαίων τους, σε συνδυασμό με το γεγονός ότι αντιπροσωπεύουν ορισμένες από τις τράπεζες που είναι πιο προσανατολισμένες στα υψηλότερα επιτόκια στην Ευρώπη.

Διαβάστε εδώ ολόκληρη την έκθεση

Οι τιμές-στόχοι

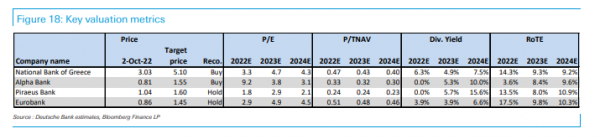

«Ως εκ τούτου, αυξάνουμε τις τιμές-στόχους και για τις τέσσερεις τράπεζες, αν και προτιμούμε να παραμείνουμε στην επιφυλακτική πλευρά, προτιμώντας τις πιο σταθερές επιλογές σε λογικές τιμές. Από άποψη αποτίμησης και περιθώριο ανόδου, όλες οι τράπεζες αξίζουν να αγοραστούν αλλά πιστεύουμε ότι η Εθνική Τράπεζα είναι η κορυφαία επιλογή του κλάδου, με σύσταση αγορά και νέα τιμή-στόχο στα 5,10 ευρώ από 4,40 ευρώ προγενέστερα. Εξακολουθεί να είναι η καλύτερη επιλογή, δεδομένης της εξαιρετικής κεφαλαιακής της επάρκειας και της συνολικής σταθερής ποιότητας του ενεργητικού της. Θα πρέπει να παραμείνει η πλέον προτιμώμενη επιλογή για τους επενδυτές που αναζητούν σημαντική βελτίωση στην κερδοφορία σε συνδυασμό με περιορισμένους διαρθρωτικούς κινδύνους», αναφέρει η γερμανική τράπεζα.

Οι προβλέψεις για κάθε τράπεζα

«Συνεχίζουμε επίσης να θεωρούμε την Alpha (σύσταση αγορά, με νέα τιμή-στόχο στο 1,55 ευρώ από 1,45 ευρώ προγενέστερα) ως τη φθηνότερη επιλογή, αν και βρίσκεται σε λιγότερο προχωρημένη φάση ανάκαμψης σε σύγκριση με την Εθνική Τράπεζα και παρέχει λιγότερη εμπιστοσύνη. Πιστεύουμε ότι η τραπεζική της παράδοση (και κυρίως η ενίσχυση των κεφαλαίων) θα μπορούσαν σταδιακά να μειώσουν τις πιθανές ανησυχίες», επισημαίνει.

«Σημειώνουμε επίσης ότι η Eurobank (σύσταση διακράτησης, με νέα τιμή-τόχο στο 1,45 ευρώ από 1,20 ευρώ προγενέστερα) έχει δείξει σημαντική βελτίωση το τελευταίο διάστημα και προσφέρει το πιο ώριμο προφίλ μεταξύ των ελληνικών τραπεζών, ενώ απολαμβάνει την υποστήριξη των διεθνών δραστηριοτήτων της. Ωστόσο, παρά το σημαντικό περιθώριο έναντι της τιμής-στόχου μας, θεωρούμε απίθανο οι τρέχοντες πολλαπλασιαστές να θεωρηθούν αρκετά ελκυστικοί, καθώς είναι συγκρίσιμοι με εκείνους πολλών άλλων τραπεζών στη νότια Ευρώπη και με εκείνους άλλων ελληνικών τραπεζών», σημειώνει η Deutsche Bank.

Διαβάστε επίσης: Νέες τιμές – στόχοι για τις τραπεζικές μετοχές

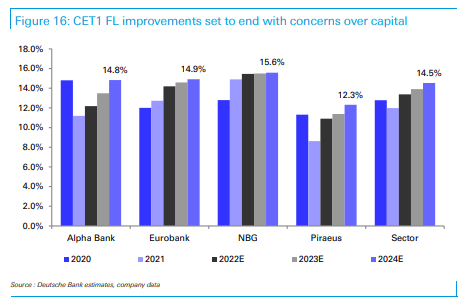

«Η Τράπεζα Πειραιώς (σύσταση διακράτησης και νέα τιμή-στόχος στο 1,60 ευρώ από 1,35 ευρώ προγενέστερα) επωφελείται επίσης από τις καλύτερες προοπτικές κερδοφορίας λόγω της ενίσχυσης του καθαρού εσόδου από τόκους (NII). Ωστόσο, παρά τις σημαντικές βελτιώσεις που έχει επιτύχει η τράπεζα, εξακολουθούμε να πιστεύουμε ότι αποτελεί την πιο επικίνδυνη επιλογή στη χώρα, με τα χαμηλότερα επίπεδα κεφαλαίου μεταξύ των ομοειδών τραπεζών. Παρότι θα πρέπει να υπάρξουν σημαντικές βελτιώσεις στα κεφάλαια, παραμένουν πολύ χαμηλά ενώ οι συνθήκες που επικρατούν στο εξωτερικό περιβάλλον γίνονται πιο σύνθετες και πιο αβέβαιες», εκτιμά η γερμανική τράπεζα.

Το παράδοξο των επιτοκίων

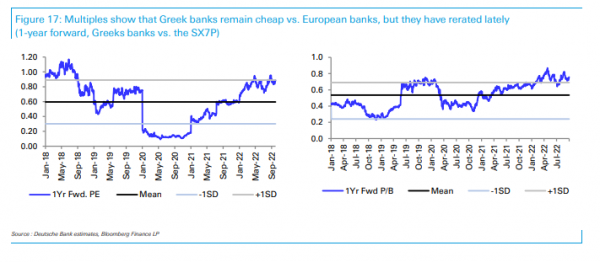

H γερμανική τράπεζα Deutsche Bank, παρότι διατηρεί την άποψη ότι οι ελληνικές τράπεζες απέχουν ακόμη πολύ από το να απολαμβάνουν πολλαπλασιαστές αποτίμησης που να είναι παρόμοιοι με εκείνους των ευρωπαϊκών τραπεζών (ακόμη και εκείνων στις περιφερειακές χώρες) μακροπρόθεσμα, είναι πεπεισμένη ότι οι ελληνικές τράπεζες θα μπορούσαν να καταγράψουν αποδοτικότητα ιδίων κεφαλαίων (RoTEs) άνω του 7-8% έως το 2023 και πιο κοντά σε διψήφια ποσοστά έως το 2024.

Ο οίκος σημειώνει ότι ο υψηλός πληθωρισμός θα πρέπει να ασκήσει μεγαλύτερη πίεση στο κόστος από ό,τι υποδηλώνει η καθοδήγηση των τραπεζών. Ως εκ τούτου, αναμένει ελαφρώς λιγότερο αισιόδοξα μηνύματα για το κόστος στο μέλλον. Ωστόσο, οι ελληνικές τράπεζες παραμένουν καλύτερα προστατευμένες από τις περισσότερες τράπεζες στην Ευρώπη, βοηθούμενες από τις διαδικασίες αναδιάρθρωσής τους. Η DB αυξάνει τις εκτιμήσεις της για το κόστος σε μεσαία μονοψήφια ποσοστά για το 2023-2024, γεγονός που εξακολουθεί να συνεπάγεται βελτίωση του δείκτη κόστους προς έσοδα σε μόλις 45% έως το 2024. Αναμένει επίσης μια ελαφρώς ασθενέστερη από τις προβλέψεις μείωση των προβλέψεων, με περιορισμένο αντίκτυπο στις περισσότερες τράπεζες λόγω της εξομάλυνσης της ποιότητας του ενεργητικού, οδηγώντας σε εκτιμήσεις για το κόστος των προβλέψεων όχι πολύ πάνω από 60 μ.β. κατά μέσο όρο έως το 2024.

«Αναγνωρίζουμε ότι οι ελληνικές τράπεζες παραμένουν στο περιθώριο, παρά τις βελτιωτικές τάσεις και, παραδόξως, παρά τον θετικό αντίκτυπο από τα επιτόκια, ανησυχούμε ότι οι επενδυτές που θέλουν να παίξουν το στοίχημα με την ενίσχυση του NII, μπορεί να είναι πιο πιθανό να κοιτάξουν τις ισπανικές και τις ιταλικές τράπεζες που επωφελούνται. Επιπλέον, η πτώση των αποτιμήσεων σε ολόκληρο τον τραπεζικό τομέα θα μπορούσε επίσης να αφήσει τις περισσότερες ελληνικές τράπεζες εκτός των ραντάρ των επενδυτών», ξεκαθαρίζει η γερμανική τράπεζα.

Latest News

Η ρύθμιση που ξεκλειδώνει κουρέματα και ρυθμίσεις οφειλών σε νοικοκυριά κι επιχειρήσεις

Ο εξωδικαστικός μηχανισμός και η ένταξη περισσότερων υπερχρεωμένων νοικοκυριών κι επιχειρήσεων στις ρυθμίσεις οφειλών, το νέο στοίχημα ΥΠΕΘΟ και servicers

Οι δασμοί Τραμπ και οι άλλες προκλήσεις για τον κλάδο του καφέ

Οι δασμοί Τραμπ αναμένεται να είναι μία ακόμα πρόκληση για τον κλάδο του καφέ, που ήδη δοκιμάζεται από τις συνεχείς ανατιμήσεις και την κλιματική αλλαγή

Οι 2+1 καταλύτες που φέρνουν deals στην Πληροφορική

Τα πολλαπλά έργα ιδιωτικού και δημόσιου τομέα, η ψηφιοποίηση της αγοράς και η Τεχνητή Νοημοσύνη είναι οι καταλύτες που γεννούν νέα deals στην Πληροφορική - Ποιες είναι οι αβεβαιότητες που παραμένουν

![Επιχειρήσεις: Με τι επιτόκιο δανείζονται – Πώς θα ξεκλειδώσει περισσότερη ρευστότητα [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/daneia-trapezes-768x432-1-600x338.jpg)

Με τι επιτόκιο δανείζονται οι ελληνικές επιχειρήσεις - Πώς θα ξεκλειδώσει περισσότερη ρευστότητα [γράφημα]

Η υποχώρηση των επιτοκίων δημιουργεί αυξημένες ευκαιρίες για τις τράπεζες

Πώς «εθίστηκε» η αγορά στις προσφορές – Από τα προϊόντα κράχτες στο… ζύγι

Οι προσφορές και το χρονικό της γιγάντωσης των προσφορών στην ελληνική αγορά – Ο ρόλος των φθηνών ανώνυμων προϊόντων

Πώς θα λειτουργήσουν καταστήματα και σούπερ μάρκετ το Μ. Σάββατο

Αναλυτικά οι ώρες λειτουργίας - Οι συστάσεις του ΕΦΕΤ

Worldline: Το μέλλον των ψηφιακών πληρωμών είναι ανθρώπινο και προσωποποιημένο

«Το μέλλον των πληρωμών δεν είναι απλώς ψηφιακό. Είναι έξυπνο, ανθρώπινο και εξατομικευμένο» επισήμανε ο κ. Κιτιξής, Country Head and Managing Director της Worldline

Πώς επηρεάζονται οι τραπεζικές συναλλαγές από τις αργίες

Οι ηλεκτρονικές συναλλαγές μέσω web banking και mobile apps θα λειτουργούν κανονικά

Ποιοι χάνουν, ποιοι κερδίζουν από τη μείωση των επιτοκίων της ΕΚΤ

Νέα εποχή φθηνού χρήματος στην Ελλάδα με τη βούλα της ΕΚΤ - Η μείωση στα επιτόκια ρίχνει τα έσοδα στις τράπεζες και τις αποδόσεις στις καταθέσεις

Δωδώνη: Τριάντα χρόνια συγκρούσεων, 3 ιδιοκτήτες και ο νικητής

Μετά από 13 χρόνια και μεγάλη προσπάθεια τα αδέλφια Σαράντη αποκτούν το ισχυρότερο εξαγωγικό brand name στην φέτα, την Δωδώνη

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης