Τι αποκαλύπτει η σύγκριση μεταξύ Βρετανίας και Ιταλίας

Και οι δύο χώρες έχουν πρόβλημα ανάπτυξης — αλλά σε διαφορετικό βαθμό

Η Βρετανία θεωρεί ότι είναι μέρος της ίδιας οικονομικής λέσχης με την Αμερική, τη Γαλλία ή τη Γερμανία. Είναι, τελικά, η τρίτη μεγαλύτερη οικονομία στη Δύση. Αποτελεί λοιπόν σημάδι της ζοφερής διάθεσης που επικρατεί στη χώρα το ότι οι σχολιαστές κάνουν τώρα συγκρίσεις με την Ιταλία – χώρα που, εκτός από τη la dolce vita, είναι γνωστή για ατέρμονο πολιτικό μελόδραμα, οικονομική στασιμότητα και νευρικές αγορές ομολόγων. Οι οικονομίες και οι δημοσιονομικές θέσεις των δύο χωρών διαφέρουν σημαντικά, κυρίως επειδή η Ιταλία χρησιμοποιεί το ευρώ και δεν έχει δική της νομισματική πολιτική. Ωστόσο, η σύγκριση είναι αποκαλυπτική.

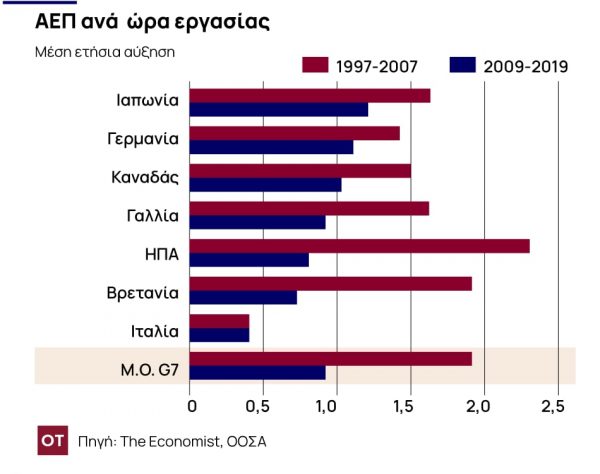

Τόσο η Βρετανία όσο και η Ιταλία έχουν πρόβλημα οικονομικής ανάπτυξης που πηγάζει από τις ελλιπείς επενδύσεις και την ανεπαρκή παραγωγικότητα, η οποία με τη σειρά της αντανακλά βαθιά ριζωμένους διαρθρωτικούς παράγοντες. Αλλά η ασθένεια της Ιταλίας είναι πολύ πιο προχωρημένη. Το βιοτικό της επίπεδο, μετρούμενο με το πραγματικό κατά κεφαλή ΑΕΠ, δεν έχει αυξηθεί από το 2000. Αυτό εν μέρει αντανακλά τη γήρανση του πληθυσμού. Η Ιταλία έχει 37 ηλικιωμένους για κάθε 100 πολίτες σε ηλικία εργασίας, σε σύγκριση με 30 στη Βρετανία και 26 στην Αμερική. Τα δικαστήρια και οι δημόσιες υπηρεσίες λαμβάνουν αποφάσεις με παροιμιώδη βραδύτητα, γεγονός που εμποδίζει το επιχειρείν. Η υπερπληθώρα κανονισμών είναι ένας από τους λόγους για τον οποίο οι πολλές μικρές, συχνά οικογενειακές, επιχειρήσεις της χώρας δεν αναπτύσσονται.

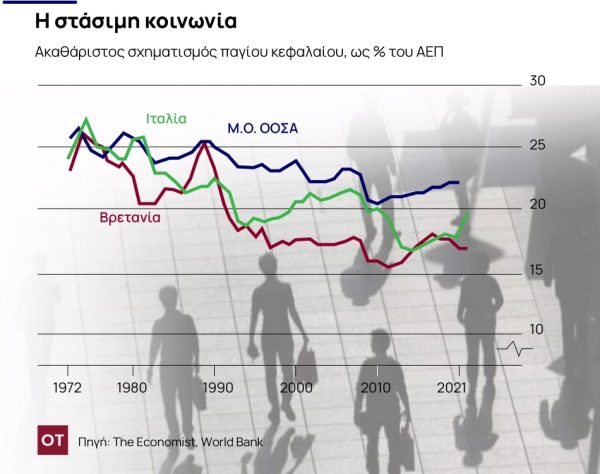

Η παρακμή της Βρετανίας βρίσκεται σε πιο πρώιμο στάδιο. Το κατά κεφαλή ΑΕΠ εξακολουθεί να αυξάνεται, αν και έχει πέσει πίσω από την Αμερική και τη Γερμανία, μετά τα μέσα της δεκαετίας του 2000. Η μείωση των πιστωτικών ροών μετά τη χρηματοπιστωτική κρίση, οι περιοριστικοί κανόνες προγραμματισμού και το ανεπαρκές εργατικό δυναμικό σημαίνουν ότι η αύξηση των επενδύσεων και της παραγωγικότητας είναι σχεδόν σε τόσο χαμηλά επίπεδα όσο στην Ιταλία (βλ. διάγραμμα 1). Οι επενδύσεις ως μερίδιο του ΑΕΠ ήταν 18% το 2019, κάτω από 21-23% στην Αμερική, τη Γαλλία και τη Γερμανία, αλλά συμβαδίζουν με αυτές στην Ιταλία (βλ. διάγραμμα 2). Όλα αυτά έχουν τρομερές συνέπειες για το μελλοντικό βιοτικό επίπεδο.

Η δυσφορία είναι εμφανής και στα χρηματιστήρια. Καθώς εταιρείες αλλού, κυρίως στην Αμερική και την Κίνα, έχουν καινοτομήσει και αναπτυχθεί, η παγκόσμια βαρύτητα του βρετανικού χρηματιστηρίου έχει απομειωθεί. Το μερίδιό του βρετανικού χρηματιστηρίου στην παγκόσμια κεφαλαιοποίηση έχει μειωθεί από 8% στο 3% τα τελευταία 20 χρόνια. Η σημασία του στη συνολική αγοραία αξία της Ευρώπης έχει επίσης μειωθεί. Το μερίδιο της Ιταλίας στο παγκόσμιο χρηματιστήριο δεν ήταν ποτέ τόσο μεγάλο όσο αυτό της Βρετανίας, αλλά έχει συρρικνωθεί με παρόμοιο ρυθμό.

Και οι δύο χώρες έχουν σοβαρές περιφερειακές ανισότητες. Στην Ιταλία, ο πλουσιότερος Βορράς με προσανατολισμό στη μεταποίηση έχει αφήσει τον Νότο πολύ πίσω, εδώ και καιρό. Το 2019 το κατά κεφαλή ΑΕΠ στο νότο ήταν περίπου το μισό από αυτό στο βορρά. Η Βρετανία γνωρίζει επίσης ανισότητες, με παραγωγή ανά εργαζόμενο στο Λονδίνο περίπου 70% υψηλότερη από αυτή στη βορειοανατολική Αγγλία. Είναι δυνατό να αναδειχτούν πολλά άλλα μετρήσιμα μεγέθη περιφερειακής ανισότητας, ανάλογα με το μέγεθος της περιοχής και το μέτρο του εισοδήματος που χρησιμοποιείται. Το 2019 ο Φίλιπ Μακκάν, τότε οικονομολόγος στο Πανεπιστήμιο του Sheffield, συγκέντρωσε 28 τέτοιες μεταβλητές για 30 από τα, κυρίως πλούσια, μέλη του ΟΟΣΑ. Κατέληξε στο συμπέρασμα ότι η Βρετανία ήταν η πιο άνιση γεωγραφικά μεγάλη προηγμένη χώρα, με την Ιταλία δεύτερη, κατά πόδας.

Ωστόσο, όσον αφορά τις χρηματοδοτικές θέσεις των χωρών, η εικόνα είναι πιο περίπλοκη. Η Ιταλία έχει υψηλό καθαρό δημόσιο χρέος, περίπου 138% του ΑΕΠ το 2021. Η αργή οικονομική της ανάπτυξη σημαίνει ότι αυτά τα χρέη κινδυνεύουν να γίνουν μη βιώσιμα. Επιπλέον, είναι μέλος νομισματικής ένωσης με κοινή νομισματική πολιτική, πράγμα που σημαίνει ότι δεν μπορεί να επωφεληθεί από ασθενέστερο νόμισμα για να τονώσει την οικονομία της ή να αποτρέψει την αύξηση του δημόσιου χρέους της. Η αποτυχία της να εφαρμόσει μεταρρυθμίσεις, να αναζωογονήσει την ανάπτυξη και να ελαφρύνει το χρέος της σημαίνει ότι οι επενδυτές τείνουν να ανησυχούν για την πιστοληπτική της ικανότητα. Ως αποτέλεσμα, απαιτούν ασφάλιστρο, ή «spread», για να προτιμήσουν ιταλικά ομόλογα αντί των ασφαλέστερων γερμανικών ομολόγων. Με τα χρόνια, οι φόβοι για διεύρυνση των spreads οδήγησαν την Ευρωπαϊκή Κεντρική Τράπεζα να επινοήσει διάφορα σχέδια για την αγορά κρατικών ομολόγων σε περιόδους κρίσεων.

Η Βρετανία έχει πολύ χαμηλότερο δημόσιο χρέος, στα 85% του ΑΕΠ. Έχει δικό της νόμισμα και κεντρική τράπεζα που καθορίζει τα επιτόκια μόνο για τη Βρετανία. Ο απερίσκεπτος μίνι-προϋπολογισμός της κυβέρνησης Τρας έκανε τους επενδυτές να περιμένουν υψηλότερο πληθωρισμό και, επομένως, υψηλότερα επιτόκια από την Τράπεζα της Αγγλίας, γεγονός που ώθησε τις αποδόσεις των κρατικών ομολόγων. Προκάλεσε επίσης επείγουσα παρέμβαση της τράπεζας για να σταματήσει το ξεπούλημα περιουσιακών στοιχείων από τα συνταξιοδοτικά ταμεία. Η αναταραχή στην αγορά ώθησε την κυβέρνηση να ανατρέψει τα σχέδιά της, όπως οι αγορές ομολόγων ανάγκασαν τις ιταλικές κυβερνήσεις να αλλάξουν πορεία το 2011 και το 2018. Αλλά λίγοι επενδυτές ανησυχούν ότι η Βρετανία θα χρεοκοπήσει.

Η καλοσύνη των ξένων

Ωστόσο, η Βρετανία βασίζεται περισσότερο στην εξωτερική χρηματοδότηση από ό,τι η Ιταλία. Σύμφωνα με το ΔΝΤ, είναι πιθανό να έχει έλλειμμα τρεχουσών συναλλαγών σχεδόν 5% του ΑΕΠ φέτος, πράγμα που σημαίνει ότι είναι καθαρός δανειολήπτης από το εξωτερικό. (Το έλλειμμα της Ιταλίας αναμένεται να είναι 0,2%). Αυτό σημαίνει ότι οι συνθήκες χρηματοδότησης εξαρτώνται εν μέρει από την όρεξη των ξένων επενδυτών για βρετανικά περιουσιακά στοιχεία. Και όσο λιγότερα κάνει η χώρα για να διορθώσει το αναπτυξιακό της πρόβλημα, τόσο λιγότερο ελκυστική γίνεται για επενδύσεις. Η πολιτική παράλυση έχει συνέπειες.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Ψεύτικη σοκολάτα vs φυτικά μπιφτέκια, σημειώσατε 1

Η Lindt υποστηρίζει μια πρωτοεμφανιζόμενη εταιρεία που καλλιεργεί κακάο σε ένα εργαστήριο, με λίγα μόνο κύτταρα

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης