Σύμφωνα με τα δεδομένα της ΕΚΤ, τα επιτόκια δανείων για αγορά κατοικίας στην Ευρωζώνη μειώθηκαν την τελευταία δεκαετία από 3,9% κατά μέσο όρο τον Αύγουστο 2011 σε 1,3% τον Αύγουστο 2021. Τα χαμηλά επιτόκια επέτρεψαν σε περισσότερα νοικοκυριά να αγοράσουν σπίτι με δάνειο, αν και συνέβαλαν στην αύξηση των τιμών των ακινήτων. Τώρα, η άνοδος των επιτοκίων με στόχο την καταπολέμηση του πληθωρισμού αυξάνει το κόστος εξυπηρέτησης των στεγαστικών δανείων.

Ωστόσο, η αύξηση των επιτοκίων περνά αυτόματα στη δόση του δανείου μόνο εάν το δάνειο έχει εκδοθεί με κυμαινόμενο επιτόκιο. Όσοι έχουν αγοράσει σπίτι με στεγαστικό δάνειο κυμαινομένου επιτοκίου αντιμετωπίζουν άμεση αύξηση της δόσης του δανείου και συνεπώς μείωση του διαθέσιμου εισοδήματός τους.

Αντίθετα, όσοι έχουν δάνειο σταθερού επιτοκίου είναι πιο ασφαλείς στις διακυμάνσεις των επιτοκίων, τουλάχιστον για κάποια περίοδο. Πράγματι, η προστασία που παρέχει το σταθερό επιτόκιο δεν είναι πλήρης: το σταθερό επιτόκιο μπορεί να αφορά μόνο τα πρώτα χρόνια της αποπληρωμής του δανείου. Επιπλέον, η αύξηση των επιτοκίων οδηγεί τις τράπεζες να αναπροσαρμόσουν τα σταθερά επιτόκια των δανείων που θα εκδοθούν από τώρα και στο εξής.

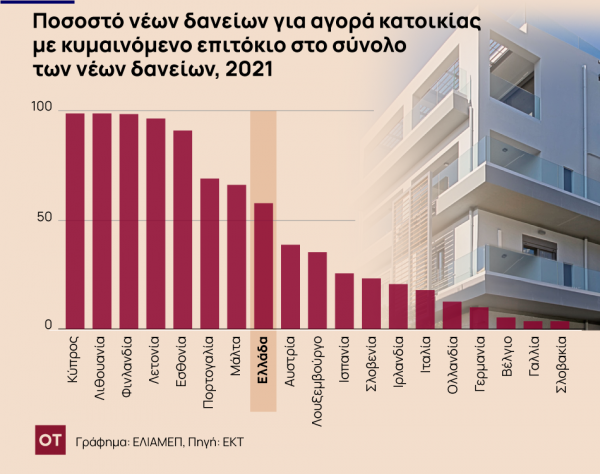

Συνεπώς, η αναλογία στεγαστικών δανείων με κυμαινόμενο και σταθερό επιτόκιο είναι σημαντική παράμετρος για την κατανόηση των συνεπειών της νομισματικής πολιτικής της ΕΚΤ και των άλλων κεντρικών τραπεζών στους οικογενειακούς προϋπολογισμούς.

Το 2021, πάνω από 95% των νέων στεγαστικών δανείων στην Κύπρο, τη Λετονία,τη Λιθουανία, και τη Φινλανδία αφορούσε κυμαινόμενα επιτόκια. Αντίθετα, στη Γαλλία και στη Σλοβακία κυμαινόμενο επιτόκιο είχαν κάτω από 3% των νέων στεγαστικών δανείων. Στην Ελλάδα, το 2021 το μερίδιο των νέων στεγαστικών δανείων με κυμαινόμενο επιτόκιο ήταν 57%. Με άλλα λόγια, οι επιπτώσεις της νομισματικής πολιτικής της ΕΚΤ δεν θα είναι ίδιες για όλες τις χώρες της Ευρωζώνης.

Οι επιπτώσεις της αύξησης των επιτοκίων διαφοροποιούνται επίσης στο εσωτερικό κάθε χώρας. Ακόμη και οι δανειολήπτες με κυμαινόμενο επιτόκιο δεν θα πληγούν όλοι με τον ίδιο τρόπο. Για να μειώσουν τις επιπτώσεις μελλοντικών αυξομειώσεων στο ύψος του επιτοκίου, και να κρατήσουν σταθερή τη μηνιαία δόση του δανείου, η αποπληρωμή των στεγαστικών δανείων έχει σχεδιαστεί έτσι ώστε το μερίδιο των τόκων μειώνεται σταδιακά, ενώ αντίστοιχα αυξάνεται το μερίδιο του λεγόμενου «χρεωλυσίου» (δηλ. της αποπληρωμής του κεφαλαίου). Κατά συνέπεια, η άνοδος των επιτοκίων πλήττει περισσότερο όσους πήραν δάνειο σχετικά πρόσφατα (οι οποίοι τείνουν να είναι νεότεροι) από ό,τι τους παλιότερους (και μεγαλύτερης ηλικίας) δανειολήπτες.

Επίσης, η άνοδος των επιτοκίων σε συνθήκες πληθωρισμού και υψηλού κόστους ενέργειας απειλεί να αυξήσει τον αριθμό όσων δεν είναι σε θέση να εξυπηρετούν το δάνειό τους, φέρνοντας ξανά στο προσκήνιο ένα από τα χαρακτηριστικότερα φαινόμενα της οικονομικής κρίσης της προηγούμενης δεκαετίας.

Ο σχεδιασμός δημόσιων πολιτικών που παρέχουν δίχτυ ασφαλείας στα νοικοκυριά που πιέζονται, χωρίς όμως να προσφέρουν ευκαιρίες σε «στρατηγικούς κακοπληρωτές», θα είναι το ζητούμενο της νέας περιόδου που ανοίγεται μπροστά μας.

Η Χρύσα Παπαλεξάτου είναι Υπότροφος της Ερευνητικής Έδρας Α. Γ. Λεβέντη στο Παρατηρητήριο Ελληνικής & Ευρωπαϊκής Οικονομίας του ΕΛΙΑΜΕΠ.

Ο Μάνος Ματσαγγάνης είναι Κύριος Ερευνητής, Επικεφαλής του Παρατηρητηρίου Ελληνικής & Ευρωπαϊκής Οικονομίας του ΕΛΙΑΜΕΠ, Υπότροφος της Έδρας «Σταύρος Κωστόπουλος», και Καθηγητής Δημόσιας Οικονομικής στο Πολυτεχνείο Μιλάνου

Latest News

Ο Δαίδαλος και οι Μινώταυροι

Η ανθρώπινη δημιουργικότητα – στο πλαίσιο της Τεχνητής Νοημοσύνης – επιβάλλεται να σέβεται ηθικούς κανόνες και αξίες.

Η ΕΚΤ επιμένει σε χαμηλότερα επιτόκια – Πώς το αντιλαμβάνονται οι επενδυτές

Μολονότι η Πρόεδρος της ΕΚΤ, Christine Lagarde, προτείνει αυξημένη προσοχή σχετικά με την επόμενη ημέρα της Ευρωζώνης, η μείωση των επιτοκίων αποδεικνύει ότι η ευρωπαϊκή οικονομία δεν αντιμετωπίζει σοβαρά προβλήματα.

Αναδιάταξη της οικονομικής τάξης

Ο κίνδυνος που ενέχει αυτή η ανορθόδοξη οικονομική πολιτική είναι ότι η προσδοκώμενη αύξηση εσόδων από δασμούς είναι πιθανό να μην αποδώσει

Αναπάντεχη η ανθεκτικότητα στην αγορά κρυπτονομισμάτων – Τί αναμένεται για τη συνέχεια

Σε μια αγορά όπου κυριαρχεί η έντονη μεταβλητότητα, θα περίμενε κανείς να δει υπερβολές μετά από τέτοια αναταραχή στις χρηματαγορές. Κι όμως, φαίνεται ότι οι μεγάλοι πάικτες κρυπτονομισμάτων κάτι περιμένουν.

Η «παγίδα Kindleberger» και η κινεζική απάντηση στους δασμούς Τραμπ

Η ίδια δυναμική που χαρακτήρισε τον πρώτο εμπορικό πόλεμο του Τραμπ εμφανίζεται ξανά

Άμεσες και έμμεσες επιπτώσεις

Η απόφαση του Τραμπ να κλιμακώσει τον εμπορικό πόλεμο έχει άμεσες επιπτώσεις στις διεθνείς αγορές και στις στρατηγικές μεγάλων πολυεθνικών εταιρειών

Θαλάσσιος Χωροταξικός Σχεδιασμός – Στην αφετηρία μιας νέας φάσης στις ελληνοτουρκικές σχέσεις

Ο Κώστας Υφαντής γράφει στο in για το Θαλάσσιο Χωροταξικό Σχεδιασμό και τι θεωρεί η Ελλάδα νομικά διεκδικήσιμο

![Οι αλλαγές που υπάρχουν στα φορολογικά έντυπα για τα εισοδήματα του φορολογικού έτους 2024 από ακίνητα [Β]](https://www.ot.gr/wp-content/uploads/2025/02/akinita15-1-600x400.jpg)

Πώς να συμπληρώσετε το έντυπο Ε2 και Ε1 για τα ακίνητα

Φορολογία εισοδημάτων από ακίνητα και οι αλλαγές στα έντυπα Ε2 και Ε1 για την απεικόνιση των εισοδημάτων από ακίνητα

Η μεγάλη εικόνα

Οι έμμεσες επιπτώσεις του δασμολογικού πολέμου για την ελληνική οικονομία φαίνονται να είναι σημαντικότερες από τις άμεσες

Οι εορτές του Πάσχα και λειτουργία των εμπορικών καταστημάτων

Με την ευκαιρία των εορτών του Πάσχα, κρίνουμε σκόπιμο να αναφερθούμε πως αντιμετωπίζονται από την εργατική νομοθεσία οι ημέρες αυτές

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης