Το κόστος δανεισμού της ευρωζώνης σημείωνε άνοδο τη Δευτέρα εν μέσω φόβων για τον πληθωρισμό αλλά και της εξασθένισης των προσδοκιών για γρήγορο τερματισμό του κύκλου αύξησης των επιτοκίων. Αναλυτές είπαν ότι πιθανές ανοδικές εκπλήξεις από τον πληθωρισμό και η πιθανή αύξηση διάθεσης ομολόγων για την κάλυψη κρατικών δαπανών λόγω της ενεργειακής κρίσης θα οδηγήσουν ανοδικά τις αποδόσεις των γερμανικών ομολόγων. Η Γερμανία θα δαπανήσει 83,3 δισεκατομμύρια ευρώ, ή το 42% σχεδίου χρηματοδότησης για το ανώτατο ορίου στις τιμές του φυσικού αερίου και της ηλεκτρικής ενέργειας το 2023, σύμφωνα με προσχέδιο πρότασης που είδε το Reuters. Εν τω μεταξύ, η γερμανική βιομηχανική παραγωγή αυξήθηκε τον Σεπτέμβριο, υποστηρίζοντας την άποψη ότι η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) θα συνεχίσει να αυξάνει επιθετικά τα επιτόκια.

Οι αποδόσεις

Η απόδοση του 10ετούς γερμανικού ομολόγου σημείωνε άνοδο 4 μονάδων βάσης στο 2,33%. Έφτασε σε υψηλό 11 ετών στο 2,53% στις 21 Οκτωβρίου. «Στη ζώνη του ευρώ, τα μακροοικονομικά στοιχεία συνεχίζουν να εκπλήσσουν προς τα πάνω», είπε σε ενημερωτικό σημείωμα ο George Buckley, οικονομολόγος στη Nomura. Ο επικεφαλής της κεντρικής τράπεζας της Γαλλίας Francois Villeroy de Galhau είπε στους Irish Times ότι η κεντρική τράπεζα δεν πρέπει να σταματήσει να αυξάνει τα επιτόκια μέχρι να κορυφωθεί ο υποκείμενος πληθωρισμός, αλλά μπορεί να επιβραδύνει τον ρυθμό των αυξήσεων μόλις τα επιτόκια φτάσουν σε επίπεδο που θα αρχίσουν να περιορίζουν την ανάπτυξη. Τα μικτά στοιχεία για τις θέσεις εργασίας στις ΗΠΑ της Παρασκευής απέτυχαν να προσφέρουν ανακούφιση στις αγορές ομολόγων και μείωσαν τις ελπίδες για ένα γρήγορο τέλος στον ανοδικό κύκλο της Federal Reserve.

Τα κρίσιμα νούμερα της εβδομάδας θα είναι οι τιμές καταναλωτή στις ΗΠΑ, καθώς το ημερολόγιο ανακοίνωσης στοιχείων της ζώνης του ευρώ είναι ισχνό. Απόδοση 10ετούς κρατικού ομολόγου της Ιταλίας κατέγραφε άνοδο κατά 1,5 μονάδα βάσης στο 4,48%, με τη διαφορά έναντι του αντίστοιχου γερμανικού στις 214 μονάδες. Ανοδικά κινείται αυτή την ώρα και η ελληνική 10ετία με το κόστος δανεισμού για 10 χρόνια να βρίσκεται στο 4,693% από 0,53% στο ιστορικό χαμηλό του Αυγούστου του 2021.

Latest News

Μπιλ Άκμαν: Γιατί βλέπει σύμπραξη Uber και Hertz

Ο δισεκατομμυριούχος επενδυτής Μπιλ Άκμαν αποκάλυψε ότι κατέχει σχεδόν το 20% των μετοχών της Hertz

Ο Πούτιν επαινεί τον Μασκ συγκρίνοντάς τον με σοβιετικό πρωτοπόρο πυραύλων

Ο Βλαντιμίρ Πούτιν επαίνεσε τον Ίλον Μασκ για τα επιτεύγματά του στα διαστημικά ταξίδια και τον θεωρεί τολμηρό οραματιστή αντάξιο των σοβιετικών πρωτοπόρων του διοαστήματος

«Τσουνάμι» απολύσεων στις γερμανικές επιχειρήσεις - 1 στις 3 σχεδιάζει περικοπές το 2025

Οι προοπτικές για το 2025 παραμένουν ζοφερές στη Γερμανία και τον επιχειρηματικό της κόσμο, σύμφωνα με έρευνα

Έτοιμη για τη μεγάλη στροφή η Ευρώπη - Πώς επιδρούν οι δασμοί στο μοντέλο της

Η Citi προβλέπει μεγάλη στροφή στο οικονομικό μοντέλο της Γηραιάς Ηπείρου - Οι επιπτώσεις στο εμπόριο από τους δασμούς Τραμπ

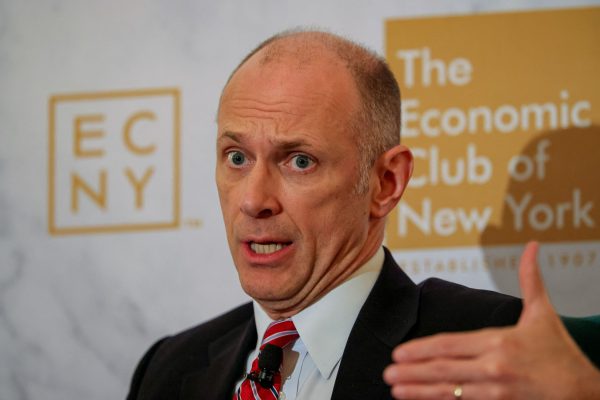

Πάουελ: Το μεγάλο διακύβευμα της απόλυσής του – Ποιοι τον υπερασπίζονται

Ο Αμερικανός πρόεδρος ανέβασε τους τόνους εναντίον του κεντρικού τραπεζίτη με το Λευκό Οίκο να εξετάζει την απόλυσή του

Γιατί η Apple εγκλωβίστηκε στους δασμούς Τραμπ

Η Apple πωλεί περισσότερα από 220 εκατομμύρια iPhone ετησίως και σύμφωνα με τις περισσότερες εκτιμήσεις, εννέα στα δέκα κατασκευάζονται στην Κίνα

Ο γιoς δισεκατομμυριούχου κληρόνομου της Chanel αποκαλύπτει τις δικές του επενδύσεις

Ο 38χρονος Ντέιβιντ Βερτχάιμερ προσέλαβε τον Ντέιβιντ Αν για να ηγηθεί των επενδύσεών στην εταιρεία του 1686 Partners

Γιατί ο ακροδεξιός Φάρατζ θέλει τα... χλωριωμένα κοτόπουλα των ΗΠΑ στη Βρετανία

Ο Φάρατζ δήλωσε ότι οι Βρετανοί καταναλωτές αγοράζουν ήδη κοτόπουλα από μέρη όπως η Ταϊλάνδη που εκτρέφονται σε κακές συνθήκες

Καμπανάκι επικεφαλής Fed Σικάγο για ανάγκη ανεξαρτησίας της κεντρικής τράπεζας

Οι κεντρικές τράπεζες όπως η Fed που μπορούν να ασκούν νομισματική πολιτική χωρίς πολιτικές παρεμβάσεις έχουν καλύτερα αποτελέσματα για τις οικονομίες τους

Μπέσεντ: Σχοινοβάτης σε ένα εύθραυστο σχοινί

Ο υπουργός Οικονομικών των ΗΠΑ καλείται να ισορροπήσει ανάμεσα σε ένα απρόβλεπτο Τραμπ και στο να διατηρήσει την εμπιστοσύνη στα αμερικανικά ομόλογα και στο δολάριο

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Χρυσές λίρες: Φρενίτιδα χωρίς τέλος – Πόσες πούλησαν και αγόρασαν οι Έλληνες [πίνακες]](https://www.ot.gr/wp-content/uploads/2022/12/xrises-lires-600x300.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης