Αύξηση πωλήσεων και κερδών κατέγραψε το Γ’ τρίμηνο του 2022 η Marfin Investment Group (MIG).

Όπως ενημερώνει η εταιρεία:

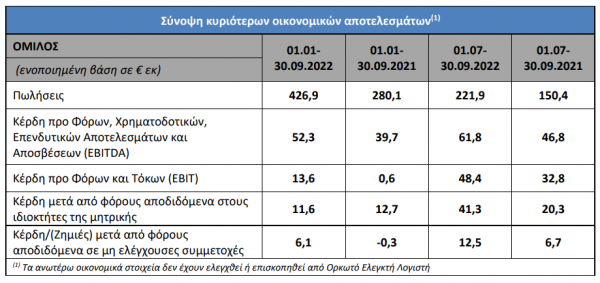

- Οι ενοποιημένες Πωλήσεις του Ομίλου ανήλθαν σε Ευρώ 221,9 εκατ. κατά το γ΄ τρίμηνο 2022 και Ευρώ 426,9 εκατ. για την περίοδο 01.01.2022‐30.09.2022 έναντι Ευρώ 150,4 εκατ. και Ευρώ 280,1 εκατ. κατά τις αντίστοιχες περιόδους της χρήσης 2021, ήτοι σημείωσαν αύξηση σε ποσοστό 48% και 52% αντίστοιχα.

- Τα ενοποιημένα Κέρδη προ Φόρων, Χρηματοδοτικών, Επενδυτικών Αποτελεσμάτων και Αποσβέσεων (EBITDA) ανήλθαν σε Ευρώ 61,8 εκατ. κατά το γ΄ τρίμηνο 2022 και Ευρώ 52,3 εκατ. Για την περίοδο 01.01.2022‐30.09.2022 έναντι Ευρώ 46,8 εκατ. και Ευρώ 39,7 εκατ. κατά τις αντίστοιχες περιόδους της χρήσης 2021, ήτοι σημείωσαν αύξηση σε ποσοστό 32% και 32% αντίστοιχα.

- Τα ενοποιημένα Κέρδη προ Φόρων και Τόκων (EBIT) ανήλθαν σε Ευρώ 48,4 εκατ. κατά το γ΄ τρίμηνο 2022 και Ευρώ 13,6 εκατ. για την περίοδο 01.01.2022‐30.09.2022 έναντι Ευρώ 32,8 εκατ. και Ευρώ 0,6 εκατ. κατά τις αντίστοιχες περιόδους της χρήσης 2021.

- Τα ενοποιημένα κέρδη μετά από φόρους και δικαιώματα μειοψηφίας ανήλθαν σε Ευρώ 41,3 εκατ. κατά το γ΄ τρίμηνο 2022 και Ευρώ 11,6 εκατ. για την περίοδο 01.01.2022‐30.09.2022 έναντι Ευρώ 20,3 εκατ. και Ευρώ 12,7 εκατ. κατά τις αντίστοιχες περιόδους της χρήσης 2021.

Ο όμιλος ATTICA

Οι ενοποιημένες Πωλήσεις ανήλθαν σε Ευρώ 220,2 εκατ. κατά το γ΄ τρίμηνο 2022 και Ευρώ 421,6 εκατ. για την περίοδο 01.01.2022‐30.09.2022 έναντι Ευρώ 148,3 εκατ. και Ευρώ 270,5 εκατ. κατά τις αντίστοιχες περιόδους της χρήσης 2021, ήτοι αύξηση σε ποσοστό 48% και 56% αντίστοιχα. Τα ενοποιημένα Κέρδη προ Φόρων, Χρηματοδοτικών, Επενδυτικών Αποτελεσμάτων και Αποσβέσεων (EBITDA) ανήλθαν σε Ευρώ 62,3 εκατ. κατά το γ΄ τρίμηνο 2022 και Ευρώ 52,7 εκατ. για την περίοδο 01.01.2022‐30.09.2022 έναντι Ευρώ 47,1 εκατ. και Ευρώ 42,7 εκατ. κατά τις αντίστοιχες περιόδους της χρήσης 2021, ήτοι αύξηση σε ποσοστό 32% και 23% αντίστοιχα. Τα ενοποιημένα Κέρδη προ Φόρων και Τόκων (EBIT) ανήλθαν σε Ευρώ 49,1 εκατ. κατά το γ΄ τρίμηνο 2022 και Ευρώ 14,6 εκατ. για την περίοδο 01.01.2022‐30.09.2022 έναντι Ευρώ 33,3 εκατ. και Ευρώ 4,3 εκατ. κατά τις αντίστοιχες περιόδους της χρήσης 2021, ήτοι αύξηση σε ποσοστό 47% και 239% αντίστοιχα. Τα ενοποιημένα αποτελέσματα μετά από φόρους ανήλθαν σε Ευρώ 60,7 εκατ. κατά το γ’ τρίμηνο 2022 και Ευρώ 30,2 εκατ. για την περίοδο 01.01.2022‐30.09.2022 έναντι κερδών Ευρώ 32,7 εκατ. Και ζημιών Ευρώ 1,3 εκατ. κατά τις αντίστοιχες περιόδους της χρήσης 2021.

Για τους επόμενους μήνες του έτους 2022, οι οποίοι αποτελούν και μήνες χαμηλής επιβατικής κίνησης, το μεταφορικό έργο του ομίλου ATTICA προβλέπεται να κινηθεί στα συνήθη προ Covid‐19 επίπεδα. Ο όμιλος ATTICA διαθέτει ικανοποιητική ρευστότητα με τα ταμειακά διαθέσιμα του ομίλου να ανέρχονται στις 30.09.2022 σε Ευρώ 75,7 εκατ. έναντι 97,4 εκατ. την 31.12.2021.

Τον Οκτώβριο 2022, ο όμιλος ΑTTICA ανακοίνωσε τη σύναψη διμερών συμβάσεων δανεισμού, διάρκειας πέντε έως επτά ετών, με τρία ελληνικά πιστωτικά ιδρύματα, συνολικού ύψους Ευρώ 210 εκατ. επιτυγχάνοντας την μακροπρόθεσμη αναχρηματοδότηση όλων των δανειακών υποχρεώσεων του ομίλου συμβατικής λήξεως 2022‐2023. Οι ανωτέρω συμφωνίες οδηγούν στη μείωση του μέσου περιθωρίου επιτοκίων (interest rate margin) του ομίλου ATTICA.

Σε συνέχεια της από 23.09.2022 υπογραφής της συμφωνίας μεταξύ της «ATTICA ΣΥΜΜΕΤΟΧΩΝ Α.Ε.» (εφεξής η «ATTICA») και των μεγαλύτερων μετόχων και πιστωτών της «ΑΝΩΝΥΜΗ ΝΑΥΤΙΛΙΑΚΗ ΕΤΑΙΡΕΙΑ ΚΡΗΤΗΣ A.E.» (εφεξής η «ΑΝΕΚ») για τη συγχώνευση με απορρόφηση της ΑΝΕΚ από την ATTICA, το Διοικητικό Συμβούλιο της ATTICA κατά τη συνεδρίασή του της 26.09.2022 αποφάσισε την έναρξη της διαδικασίας συγχωνεύσεως δι’ απορροφήσεως της ΑΝΕΚ από την ATTICA. Ως ημερομηνία μετασχηματισμού ορίστηκε η 31η Δεκεμβρίου 2021.

RKB

Οι πωλήσεις της εταιρείας ανήλθαν σε Ευρώ 1,7 εκατ. κατά το γ΄ τρίμηνο 2022 και Ευρώ 5,2 εκατ. Για την περίοδο 01.01.2022‐30.09.2022 έναντι Ευρώ 1,7 εκατ. και Ευρώ 5,0 εκατ. κατά τις αντίστοιχες περιόδους της χρήσης 2021, ήτοι αύξηση σε ποσοστό 1% και 6% αντίστοιχα. Τα Κέρδη προ Φόρων, Χρηματοδοτικών, Επενδυτικών Αποτελεσμάτων και Αποσβέσεων (EBITDA) ανήλθαν σε Ευρώ 0,3 εκατ. κατά το γ΄ τρίμηνο 2022 έναντι Ευρώ 0,6 εκατ. την αντίστοιχη περίοδο του 2021, ενώ για την περίοδο 01.01.2022‐30.09.2022 ανήλθαν σε Ευρώ 2,1 εκατ. έναντι Ευρώ 1,4 εκατ. την αντίστοιχη περίοδο του 2021 σημειώνοντας σημαντική αύξηση κατά 51%.

Τα ταμειακά διαθέσιμα της εταιρείας παρουσίασαν σημαντική βελτίωση και ανήλθαν στις 30.09.2022 σε Ευρώ 4,9 εκατ. έναντι Ευρώ 2,8 εκατ. την 31.12.2021. Οι δανειακές υποχρεώσεις μειώθηκαν σε Ευρώ 91,5 εκατ. έναντι Ευρώ 99,2 εκατ. την 31.12.2021.

Latest News

S&P Global: Υψηλές οι αποδόσεις των ελληνικών τραπεζών – Οδηγός τα υψηλά κεφάλαια και η μείωση του κινδύνου

Όπως εξηγεί η Tedeschi, οι τέσσερις μεγαλύτερες τράπεζες της Ελλάδας θα επιστρέψουν περισσότερα κεφάλαια στους επενδυτές το 2025

Δεσμεύσεις του υπουργείου Ανάπτυξης για τη βελτίωση του θεσμικού πλαισίου λειτουργίας των ΒΙΠΕ

Δεσμεύσεις από το υπουργείο Ανάπτυξης μετα την κοινοβουλευτική ερώτηση των βουλευτών Λευτέρη Αυγενάκη και Γιώργου Κοτρωνιά

Κρι Κρι: Στα 256 εκατ. ευρώ ο τζίρος το 2024, αυξημένος κατά 18,5%

Το Διοικητικό Συμβούλιο της ΚΡΙ ΚΡΙ πρότεινε τη διανομή μερίσματος μικτού ποσού 0,40 ευρώ ανά μετοχή

Alpha Trust Ανδρομέδα: Τη διανομή μερίσματος 0,32 ευρώ/ μετοχή ενέκρινε η ΓΣ

Η καταβολή θα αρχίσει την Παρασκευή 13.06.2025 και θα πραγματοποιηθεί μέσω της Τράπεζας Πειραιώς

ΔΕΗ: Κάτω του 5% έπεσε το ποσοστό της Helikon Long Short Equity Fund Master ICAV

Τι αναφέρει η επιχείρηση

Τεχνητή νοημοσύνη στη βιομηχανία και «έξυπνες» υποδομές, οι μοχλοί ανάπτυξης για τη Siemens

Για τον μετασχηματισμό της Siemens σε ηγέτιδα εταιρεία τεχνολογίας χάρη στην ισχυρή κουλτούρα καινοτομίας και την αξιοποίηση της τεχνολογίας, μίλησε ο Βασίλης Χατζίκος, CEO Siemens Ελλάδας, στο 10ο Οικονομικό Φόρουμ των Δελφών

AS Company: Ρεκόρ πωλήσεων το 2024 – Μέρισμα 0,17 ευρώ/μετοχή

Ο όμιλος AS Company διατήρησε την ηγετική του θέση στην αγορά παιχνιδιών, ενισχύοντας περαιτέρω το προϊοντικό του χαρτοφυλάκιο με επιτυχημένα καινοτόμα προϊόντα που συνδυάζουν υψηλή ποιότητα και ανταγωνιστική τιμή.

IDEAL Holdings: Στην OHA το 15% μετά την πρώτη της επένδυση 61,5 εκατ.

Τι αναφέρει η εταιρεία

Αύξηση κερδών κατά 37% το 2024 για τον ΟΛΘ - Προτείνει μέρισμα 2 ευρώ/μετοχη

Το προτεινόμενο μέρισμα θα είναι στα € 2 ανά μετοχή, αυξημένο κατά 54% σε σχέση με το προηγούμενο έτος (1,3 ευρώ ανά μετοχή)

Μύλοι Κεπενού: Στα 1,2 εκατ. τα κέρδη προ φόρων το 2024

Οι καθαρές πωλήσεις της εταιρείας Μύλοι Κεπενού διαμορφώθηκαν στα 57,91 εκατ.

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης