Σε ιεράρχηση της μακράς λίστας πληρωμών έχουν μπει τα νοικοκυριά, τα οποία βάζουν πρώτα στη λίστα την πληρωμή των βασικών υποχρεώσεων για τα πάγια έξοδα των σπιτιών, παιδιών κλπ., με αποτέλεσμα να μπαίνουν τελευταία τα καταναλωτικά ή και μέρος των οφειλών προς την εφορία.

Τους επόμενους μήνες οι αναλυτές αναμένουν μείωση της κατανάλωσης λόγω του πληθωρισμού, και νέες επιβαρύνσεις στις δόσεις των δανείων, εξαιτίας των αυξήσεων των επιτοκίων από την κεντρική τράπεζα. Από την κεντρική τράπεζα και τον ΟΟΣΑ έχει χτυπήσει το προειδοποιητικό καμπανάκι για τον κίνδυνο της αύξησης των κόκκινων δανείων, ενώ σωρεία μελετών αποτυπώνει μία τάση πληρωμής υποχρεώσεων με προτεραιότητες.

Η τάση δυσκολίας αποπληρωμής των χρεών επιβεβαιώνεται από τα τελευταία στοιχεία της φορολογικής αρχής, αφού τα χρέη προς την εφορία ανήλθαν στα 6,28 δισ. ευρώ στο διάστημα Ιανουαρίου – Σεπτεμβρίου. Από το ποσό αυτό, τα 5,78 δισ. ευρώ είναι απλήρωτοι φόροι οι οποίοι αυξήθηκαν σε ένα μήνα κατά 919 εκατ. ευρώ. (Σεπτέμβριο προς Αύγουστο).

Διαβάστε επίσης: Στουρνάρας: Προσοχή και εγρήγορση για τα κόκκινα δάνεια

Από τον περασμένο Αύγουστο όσοι εξοφλούν δάνειο με κυμαινόμενο επιτόκιο βλέπουν τη δόση τους να αυξάνεται κάθε μήνα. Έτσι, η δόση ανά 100.000 ευρώ δανείου διάρκειας 15 ετών έχει αυξηθεί σε αυτό διάστημα από τα 644 ευρώ στα 730 ευρώ. Εκτιμάται οτι θα ξεπεράσει το 4%, καθώς η ανοδική πορεία του διατραπεζικού επιτοκίου θα συνεχιστεί. Με το euribor 3μήνου να είναι περίπου στο 2,30%, η μηνιαία δόση θα ανέλθει στα 755 ευρώ, στο 2,50% στα 765 ευρώ και στο 3% στα 790 ευρώ. Υψηλότερα δηλαδή κατά 146 ευρώ ανά 100.000 ευρώ υπολοίπου σε σύγκριση με το διάστημα πριν τον Αύγουστο του 2022.

Σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδος, το μέσο επιτόκιο στα υφιστάμενα στεγαστικά δάνεια με διάρκεια άνω των 5 ετών, από το Δεκέμβριο του 2016 βρισκόταν μόνιμα κάτω από το 2,50%. Το διάστημα από τον Ιανουάριο του 2020 μέχρι και τον περασμένο Ιούνιο δεν ξεπέρασε το 2,02%, ενώ από τον Οκτώβριο του 2021 έως τον εφετινό Ιούνιο διαμορφωνόταν κάτω από το 2%. Πολλοί δανειολήπτες έλαβαν στο πλαίσιο των μέτρων στήριξης που ενεργοποιήθηκαν λόγω πανδημίας επιδοτήσεις που κάλυπταν έως και το 90% των μηνιαίων δόσεών τους για αρκετούς μήνες.

Σε ποια χέρια βρίσκονται τα κόκκινα χρέη

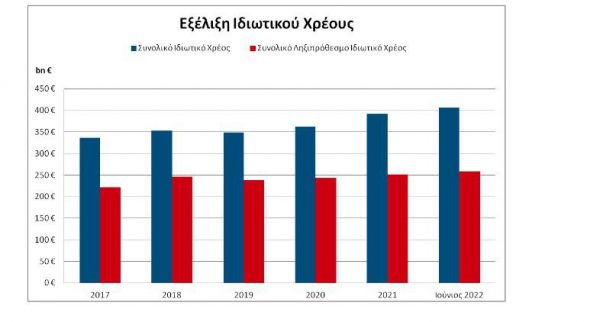

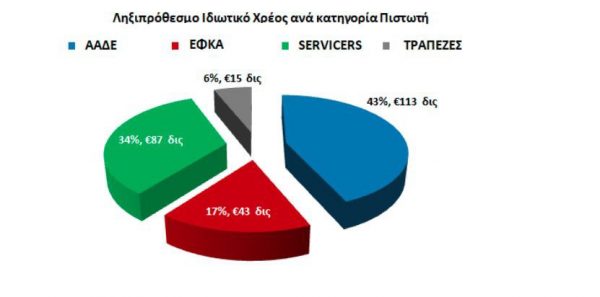

Σύμφωνα με στοιχεία του υπουργείου Οικονομικών, έως τον Ιούνιο του 2022 το μη εξυπηρετούμενο ιδιωτικό χρέος ανήλθε σε 258 δισ. ευρώ.

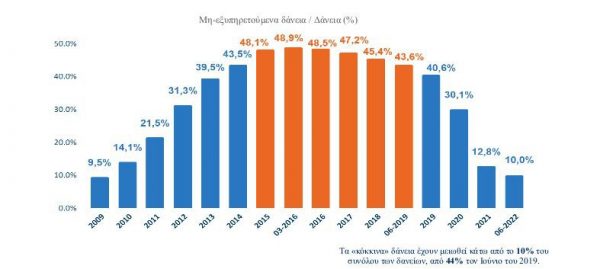

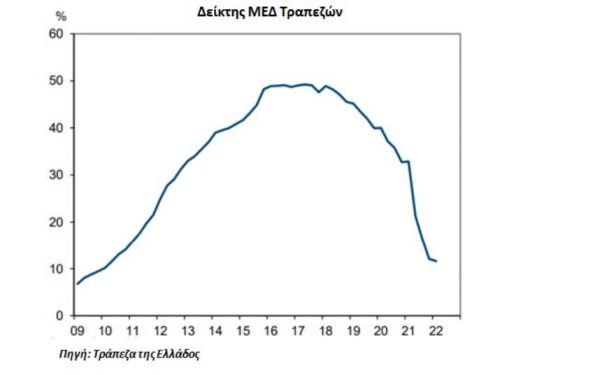

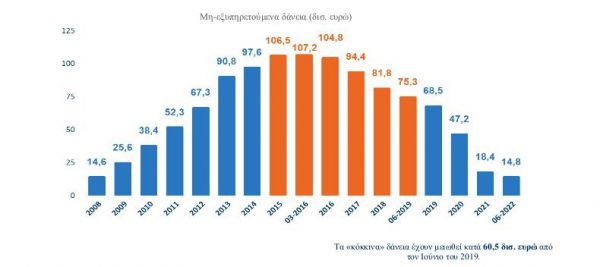

Ο όγκος των κόκκινων δανείων στις τράπεζες έχει μειωθεί από το 44% του συνόλου των δανείων στα μέσα του 2019, σε λιγότερο από 10%. Όμως, τα μη εξυπηρετούμενα δάνεια παραμένουν, προς τις Τράπεζες περίπου στα 15 δισ. ευρώ και προς τους Services 87 δισ. ευρω, τον Ιούνιο του 2022, όταν αντίστοιχα το 2018 τα μη εξυπηρετούμενα δάνεια προς τις Τράπεζες ήταν 89,28 δισ. και προς τους Servicers 17,9 δισ. Ευρώ.

Το ληξιπρόθεσμο χρέος προς την εφορία ανέρχεται συνολικά σε 113 δισ. ευρώ, (εκ των οποίων 26 δισ.χαρακτηρίζονται ως ανεπίδεκτα είσπραξης), με το πραγματικό υπόλοιπο να περιορίζεται σε 86,8 δισ. Ευρώ (Ληξιπρόθεσμο χρέος επιχειρήσεων 74 δισ. Ευρώ, Ληξιπρόθεσμο χρεος φυσικών προσώπων 39 δισ. ευρώ).

Προς τον ΕΦΚΑ σε €43 δις (17%), το ποσοστό των ληξιπρόθεσμων οφειλών προς το δημόσιο ανέρχεται σε 60% και προς τους χρηματοδοτικούς Φορείς το 40%, τον Ιούνιο του 2022.

Προς τις Τράπεζες σε € 15 δις (6%) και προς τους Servicers σε € 87δις (34%).

Μέσω των τιτλοποιήσεων του προγράμματος Ηρακλή, οι Τράπεζες μείωσαν το δείκτη των μην εξυπηρετούμενων δανείων από το 45% το καλοκαίρι του 2019 σε μονοψήφιο δείκτη το καλοκαίρι του 2022. Όμως, τα μη εξυπηρετούμενα δάνεια παραμένουν, προς τις Τράπεζες περίπου στα 15 δισ και προς τους Services 87 δισ. Ευρώ (τον Ιούνιο του 2022). Εν ολίγοις, ο ιδιωτικό χρέος παραμένει σχεδόν ίδιο, απλά μεταφέρθηκε, αφού, αντίστοιχα το 2018 τα μη εξυπηρετούμενα δάνεια προς τις Τράπεζες ήταν 89,28 δισ. ευρω και προς τους Servicers 17,9 δισ.ευρώ.

Το ποσοστό των ρυθμισμένων δανείων από Τράπεζες και Servicers ανέρχεται σε 29% περίπου με τις διμερείς ρυθμίσεις να ανέρχονται σε 41 δισ. Ευρώ. Από τον εξωδικαστικό μηχανισμό οι ρυθμίσεις να ανέρχονται σε 242 εκ. Ευρώ.

Latest News

Πώς μπορεί να «φουσκώσει» ο κρατικός κουμπαράς – Θα δοθεί κοινωνικό μέρισμα;

Τα εμπόδια και οι ευκαιρίες για να αυξηθεί το πλεόνασμα – Υπό ποιες προϋποθέσεις θα μπορούσε η κυβέρνηση να δώσει κοινωνικό μέρισμα

Τρομακτική αύξηση των θανατηφόρων εργατικών ατυχημάτων

Πρωτοβουλία για κοινωνικό διάλογο γύρω από τις συνθήκες υγιεινής και ασφάλειας ζητά από την κυβέρνηση η ΓΣΕΕ

Ο κίνδυνοι, η στάσιμη παραγωγικότητα και οι επενδύσεις – Τα «καμπανάκια» του ΙΟΒΕ

Αν ο κίνδυνος μιας έντονης κρίσης είναι πολύ μικρός (αναφορικά με τους δασμούς), δεν ισχύει το ίδιο για το ενδεχόμενο στασιμότητας στην ελληνική οικονομία

Ταμείο Ανάκαμψης: Τα πρώτα μαθήματα από το RRF – Τα συμπεράσματα των ευρωβουλευτών από την Αθήνα

Oι ευρωβουλευτές της Ομάδας Εργασίας για την εφαρμογή του Ταμείου Ανάκαμψης και Ανθεκτικότητας βρίσκονται από χθες στην Αθήνα

Συνεδρίασε η Κυβερνητική Επιτροπή για τη Δίκαιη Αναπτυξιακή Μετάβαση

Στόχος της συνεδρίασης ήταν η ενημέρωση των μελών της Επιτροπής για το διαμορφωμένο στρατηγικό πλαίσιο της Δίκαιης Μετάβασης τόσο σε ευρωπαϊκό όσο και σε εθνικό επίπεδο

Στα 41,7 δισ. αυξήθηκαν τα υπό διαχείριση κεφάλαια των Ελλήνων θεσμικών το α' 3μηνο του 2025

Oι υψηλότερες αποδόσεις καταγράφηκαν στους μετοχικούς Ο.Σ.Ε.Κ.Α. Δείκτη με 16,13%

Παπαθανάσης: Επιπλέον πόροι 83,86 εκατ. στους πληγέντες από τον Daniel

Το σχέδιο χρηματοδοτείται από το Ευρωπαϊκό Ταμείο Περιφερειακής Ανάπτυξης, το Ταμείο Συνοχής και το Ευρωπαϊκό Κοινωνικό Ταμείο +

ΙΟΒΕ: Χαμηλώνει στο 2,2% τον πήχη για την ανάπτυξη στην Ελλάδα - Ο ρόλος των δασμών

Ο πρόεδρος του ΙΟΒΕ Ιωάννης Ρέτσος εκτίμησε ότι η παγκόσμια αναταραχή δεν θα επηρεάσει αρνητικά τον ελληνικό τουρισμό, τουλάχιστον για φέτος

![Μετακόμιση: Ποια είναι τα κίνητρα και τα κριτήρια των Ελλήνων [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/ot_metakomisi-600x352.png)

Γιατί μετακομίζουν οι Έλληνες και οι Ευρωπαίοι – Οι νέες τάσεις [γραφήματα]

Τι δείχνει πανευρωπαϊκή έρευνα «European Housing Trend Report 2024» που πραγματοποίησε το κτηματομεσιτικό δίκτυο RE/MAX Europe για την μετακόμιση σε Ελλάδα και Ευρώπη

Υπέρβαση 1,83 δισ. στα φορολογικά έσοδα το πρώτο τρίμηνο

Προϋπολογισμός: Εν μέρει οφείλεται στην καλύτερη απόδοσης στην είσπραξη των φόρων του τρέχοντος έτους (Φ.Π.Α, ΕΦΚ) κάτι που οφείλεται στην εκτεταμένη ακρίβειας

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης