Η ανακοίνωση μιας ακόμη αύξησης των αμερικανικών επιτοκίων ήταν περίπου αναμενόμενη. Γι’ αυτό και δεν προκάλεσε ούτε έκπληξη ούτε μεγάλη αναστάτωση στις αγορές.

Ωστόσο, το ερώτημα είναι ως που θα συνεχιστεί αυτή η πολιτική και εάν και σε ποιο βαθμό η ηγεσία της αμερικανικής κεντρικής τράπεζας εκτιμά ότι θα συνεχιστεί η ανοδική πορεία του πληθωρισμού, άρα και η ανάγκη αποφασιστικών παρεμβάσεων για να μπορέσει να ανακοπεί.

Και εδώ είναι που φαίνεται ότι υπάρχει μια απόκλιση ανάμεσα στον τρόπο που σκέπτεται η ηγεσία της Fed και οι αγορές.

Ποια είναι τελικά η κατάσταση με τον πληθωρισμό στις ΗΠΑ

Η Fed επιμένει ότι θα συνεχίσει να ανεβάζει τα επιτόκια μέχρι να φτάσουν αυτά το 5,1% στο τέλος του 2023. Αυτή είναι μια συνολική αύξηση μεγαλύτερη από αυτή που προέβλεπε τον Σεπτέμβριο. Μάλιστα θεωρεί ότι και μετά η αποκλιμάκωση θα είναι αργή και το βασικό επιτόκιο θα υποχωρήσει στο 4,1% μόλις στα τέλη του 2024.

Αυτό στηρίζεται στον τρόπο που κάνει προβλέψεις για τον πληθωρισμό. H Fed εκτιμά στη βασική πρόβλεψη ότι ο δομικός πληθωρισμός θα φτάσει το 2023 το 3,5%, αντί για την προηγούμενη εκτίμηση που είχε κάνει ότι θα ήταν 3,1%. Αντίστοιχα, προβλέπει ότι το ποσοστό ανεργίας το 2023 θα φτάσει το 4,6% ενώ το Σεπτέμβριο η αντίστοιχη εκτίμηση ήταν ότι θα έφτανε το 4,2%.

Τον τόνο είχε δώσει στα τέλη του Νοεμβρίου ο ίδιος ο Πάουελ όταν υποστήριξε ότι σε δωδεκάμηνη βάση ένας βασικός δείκτης που κοιτάζει η Fed, ο δείκτης προσωπικών καταναλωτικών εξόδων παρέμενε ακόμη στο 6% και ότι ακόμη και εάν αφαιρεθούν έξω οι τιμές της ενέργειας και των τροφίμων, ο δομικός πληθωρισμός ήταν ακόμη στο 5% και δεν φαινόταν να υποχωρεί στον ορίζοντα.

Αυτές οι εκτιμήσεις δείχνουν να έρχονται σε σύγκρουση με αυτά που προεξοφλούν οι αγορές αυτή τη στιγμή. Για παράδειγμα, σύμφωνα με τη Barclays, οι αγορές ομολόγων και παραγώγων κάνουν προβλέψεις για δομικό πληθωρισμό, με βάση τον Δείκτη Τιμών Καταναλωτή, 2,6% στο τέλος του 2023. Αυτό αντιστοιχεί σε δομικό πληθωρισμό 2-2,3% με βάση τον δείκτη προσωπικών καταναλωτικών εξόδων που παρακολουθεί η Fed. Αυτές είναι εκτιμήσεις που αναλογούν πολύ περισσότερο στην εκτίμηση ότι ο πληθωρισμός θα είναι τελικά παροδικός.

Γιατί αποκλίνουν οι προβλέψεις των αγορών και της Fed;

Είναι σαφές ότι υπάρχει μια απόκλιση. Οι αγορές δείχνουν να προεξοφλούν ότι θα μπορούσε ο πληθωρισμός να επιστρέψει στο επιθυμητό 2% αρκετά πιο σύντομα και κυρίως χωρίς να χρειαστεί η οικονομία να μπει σε ύφεση. Από την άλλη η Fed δείχνει να θεωρεί ότι ένας βαθμός ύφεσης και κυρίως αύξησης της ανεργαίας, με όλες τις δυσκολίες που αυτή συνεπάγεται, είναι αναπόφευκτος. Ποιος ο λόγος της απόκλισης;

Ο βασικότερος λόγος είναι ο τρόπος που ο Πάουελ και τα άλλα στελέχη της Fed θεωρούν ότι ο πληθωρισμός έχει μια πιο μόνιμη δυναμική που σχετίζεται κυρίως με τα χαρακτηριστικά της αγοράς εργασίας.

Αυτό έχει να κάνει με τον τρόπο που «διαβάζει» τον πληθωρισμό η Fed. Και αυτό γιατί δεν προτιμά τον γενικό πληθωρισμό που επηρεάζεται σε μεγάλο βαθμό από τις διακυμάνσεις στην ενέργεια, τα διαρκή καταναλωτικά αγαθά και την κατοικία, των οποίων οι τιμές εξαρτώνται από διακυμάνσεις στις στην εφοδιαστική αλυσίδα που συχνά δεν έχουν να κάνουν με τη συνολική προσφορά και ζήτηση. Αντιθέτως, επικεντρώνοντας σε άλλα αγαθά και υπηρεσίες που η μεταβλητότητά τους είναι μικρότερη. Όμως, ταυτόχρονα τέτοια αγαθά και υπηρεσίες τείνουν να είναι έντασης εργασίας. Και αυτό σημαίνει ότι στη σκέψη της ηγεσίας της Fed η αγορά εργασίας είναι στο επίκεντρο της προσοχής σε σχέση με τον πληθωρισμό.

Δηλαδή, ανεξαρτήτως των τάσεων που αφορούν τις ίδιες τις τιμές των αγαθών και των υπηρεσιών, είναι ένας τρόπος σκέψης που θεωρεί ότι ένας βασικός παράγοντας που μπορεί να οδηγήσει σε άνοδο του πληθωρισμού είναι μια «σφικτή» αγορά εργασίας, που θα οδηγούσε σε άνοδο του κόστους εργασίας, που με τη σειρά του θα τροφοδοτούσε την άνοδο του δομικού πληθωρισμού.

Βεβαίως, το σχήμα αυτό έχει δεχτεί σοβαρές επικρίσεις, συμπεριλαμβανομένης της υπόδειξης ότι σε γενικές γραμμές στον τελευταίο πληθωριστικό κύκλο δεν έχουμε μια άνοδο του κόστους εργασίας που να ακολουθούν την άνοδο του πληθωρισμού, άρα δύσκολα μπορεί να θεωρηθεί ότι βασικός αιτιώδης παράγοντας αυτή τη στιγμή του πληθωρισμού είναι η κατάσταση στην αγορά εργασίας. Αντιθέτως, παράμετροι όπως τα προβλήματα στις εφοδιαστικές αλυσίδες και η ταχύτερη προσπάθεια των επιχειρήσεων να αυξάνουν τιμές για να διατηρούν επιθυμητά επίπεδα λειτουργικών κερδών, δείχνουν να παίζουν σημαντικότερο ρόλο.

Ωστόσο στη σκέψη του Powel και της Fed μπορεί να υπήρξαν καλά νέα τον Οκτώβριο και τον Νοέμβριο, όταν η άνοδος του πληθωρισμού ήταν κατώτερη των αρχικών προβλέψεων, όμως αυτά τα καλά νέα αντισταθμίζονται αρνητικά από τα στοιχεία για την αγορά εργασίας τον Νοέμβριο, με την ανεργία να παραμένει στο ιστορικά χαμηλό ποσοστό του 3,7% και τις μέσες ωριαίες απολαβές να αυξάνονται σε ετήσια βάση τον Νοέμβριο κατά 5,1%, ποσοστό πάνω από το προ-πανδημικό επίπεδο του 3%, καθώς οι εργοδότες αναζητούν εργατικό δυναμικό. Για το Πάουελ το γεγονός ότι αυτή τη στιγμή η ζήτηση εργασίας είναι μεγαλύτερη από την προσφορά, καθώς το ποσοστό συμμετοχής στο εργατικό δυναμικό παραμένει χαμηλότερο σε σχέση με παλαιότερα, είναι ένας παράγοντας ανισορροπίας που πρέπει να διορθωθεί. Ουσιαστικά, η Fed φοβάται ότι από ένα σημείο και μετά οι αυξήσεις των μισθών θα τροφοδοτούν τον πληθωρισμό, αντί απλώς να τον ακολουθούν, ενώ εκτιμά ότι ακόμη και εάν υποχωρήσει ο πληθωρισμός, ο οποίος αυτή τη στιγμή είναι ο βασικός λόγος που υπάρχει πίεση για αυξήσεις μισθών, όσο η αγορά εργασίας είναι «σφικτή» η πίεση για αυξήσεις των μισθών θα συνεχίσει να υπάρχει, άρα ένας επιπλέον παράγοντας αύξησης του πληθωρισμού. Κατά τη συνέπεια δεν υπάρχει άλλος δρόμος από τις αυξήσεις των επιτοκίων, την υφεσιακή δυναμική και κυρίως την αύξηση της ανεργίας για την επιστροφή σε συνθήκη ισορροπίας, με βάση την οπτική της Fed.

Σε όλα αυτά προστίθεται βεβαίως και το γεγονός ότι ο Πάουλ, όπως και η υπόλοιπη ηγεσία της Fed αισθάνονται ότι δεν αντέδρασαν όσο έγκαιρα και αποφασιστικά έπρεπε, θεωρώντας παροδική την αύξηση του πληθωρισμού το 2021, και τώρα προτιμούν να κινηθούν με μεγαλύτερη αποφασιστικότητα, ακόμη και εάν φαίνεται ότι «υπεραντιδρούν». Με μία έννοια αυτή τη στιγμή θα μπορούσε κανείς να πει ότι η Fed δεν εμπιστεύεται τις προβλέψεις και προτιμά να κατηγορηθεί για υπερβολική αντίδραση παρά για ανεύθυνη αδράνεια.

Latest News

Η Nissan μειώνει την παραγωγή των μοντέλων με τις μεγαλύτερες πωλήσεις στις ΗΠΑ, λόγω δασμών

Η Nissan είναι πιο εκτεθειμένη από ορισμένους άλλους ανταγωνιστές της

Ημιαγωγοί και φάρμακα ο επόμενος στόχος Τραμπ

Ο Ντόναλντ Τραμπ λέει επίσης ότι σκέφτεται «κάτι να βοηθήσει τις εταιρείες αυτοκινήτων»

Στο τραπέζι ακόμη και μία «έκπληξη» από την ΕΚΤ - Τι «βλέπει» η SoGen

Η Societe Generale δεν αποκλείει να μειωθεί το επιτόκιο κατά 50 μονάδες βάσης, ώστε να είναι πιο ξεκάθαρη η «έξοδος» από την περιοριστική νομισματική πολιτική

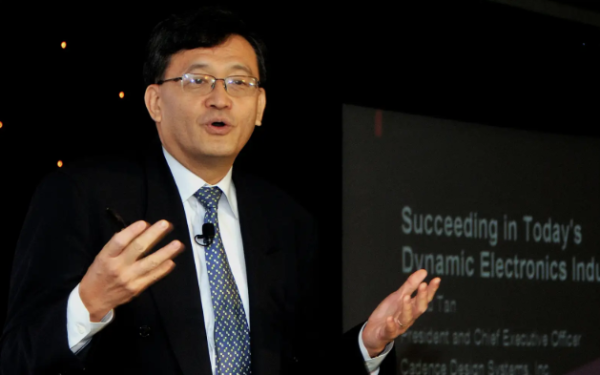

Ανακατεύει το ΔΣ η Intel - Μεγάλες αλλαγές αναμένονται τον Μάιο

Η Intel αναδομεί την διοίκηση σε μια προσπάθεια να ανακτήσει το χαμένο έδαφος της τελευταίας τετραετίας

Δασμοί Τραμπ: Ο εμπορικός πόλεμος καταρρίπτει τις ελπίδες για αναβίωση της πολυτελείας το 2025

Οι δασμοί ΗΠΑ-Κίνας φαίνεται ότι θα καταδικάσουν τη βιομηχανία σε άλλη μια δύσκολη χρονιά

Τα 10 πιο πολυσύχναστα αεροδρόμια του κόσμου

Οι αερομεταφορές έχουν ανακάμψει και επισήμως πλέον

Δασμοί Τραμπ: Προκαλούν συσσώρευση εισαγόμενων αυτοκινήτων σε αμερικανικά λιμάνια

Στέλεχη προειδοποιούν ότι οι δασμοί μπορεί να κάνουν την κατάσταση «αρκετά άσχημη» σε λίγες εβδομάδες

Γιατί η Sony αυξάνει τις τιμές του PlayStation 5 στην Ευρώπη και το Ηνωμένο Βασίλειο

Η Sony ανέφερε «ένα σκηνικό ενός δύσκολου οικονομικού περιβάλλοντος, συμπεριλαμβανομένου του υψηλού πληθωρισμού και των κυμαινόμενων συναλλαγματικών ισοτιμιών»

Σε κρίση το μεγαλύτερο διυλιστήριο της Ιταλίας τρία χρόνια μετά την πώληση από τη Lukoil

Η αναφορά των Financial Times σε γνωστό Έλληνα εφοπλιστή -το όνομα του οποίου έχει συνδεθεί με τη Lukoil- και το ρωσικό πετρέλαιο.

Υποψίες για χειραγώγηση της Wall Street από τον Ντόναλντ Τραμπ

Δημοκρατικοί βουλευτές καταγγέλλουν χοντρό χρηματιστηριακό παιχνίδι με τα «είπα-ξείπα» του πλανητάρχη για τους δασμούς

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης