Ολοένα και περισσότερο οι διαχειριστές κεφαλαίων ποντάρουν απευθείας σε νεοσύστατες εταιρείες, αποφεύγοντας τα ιδιωτικά επενδυτικά κεφάλαια.

Αυτό προκύπτει, σύμφωνα με το Bloomberg, από νέα έκθεση της Dentons, σύμφωνα με την οποία το 63% των οικογενειακών γραφείων χρησιμοποιούν άμεσες επενδύσεις ενώ ένα επιπλέον 22% ενδιαφέρεται να το πράξει. Η δικηγορική εταιρεία διεξήγαγε έρευνα σε 188 ερωτηθέντες από οικογενειακά γραφεία από 32 χώρες.

Οι άμεσες επενδύσεις

Οι άμεσες επενδύσεις έχουν κερδίσει σε δημοτικότητα ως ένας τρόπος μείωσης των αμοιβών προς τα παραδοσιακά ιδιωτικά επενδυτικά κεφάλαια. Αυτό μπορεί να περιλαμβάνει την απευθείας ανάληψη μεριδίου σε μια εταιρεία ή τη συμμετοχή σε συλλογικές συμφωνίες με άλλα οικογενειακά γραφεία.

Ο Edward Marshall, παγκόσμιος επικεφαλής του τομέα των οικογενειακών γραφείων και των εταιρειών υψηλού πλούτου της Dentons, δήλωσε ότι οι εν λόγω επενδυτικές εταιρείες προσελκύονται ιδιαίτερα από ευκαιρίες στον τομέα της υγειονομικής περίθαλψης, καθώς και από ανατρεπτικές τεχνολογίες όπως η τεχνητή νοημοσύνη.

«Πολλά οικογενειακά γραφεία, όταν κάνουν τέτοιου είδους επενδύσεις, σκέφτονται μακροπρόθεσμα», δήλωσε σε συνέντευξή του.

Πλεονεκτήματα και μειονεκτήματα

Τα οικογενειακά γραφεία έχουν εκτοξευθεί σε αριθμό παγκοσμίως τις τελευταίες δύο δεκαετίες, εν μέρει λόγω της εκτίναξης των περιουσιών σε τομείς της τεχνολογίας, της χρηματοδότησης και της ακίνητης περιουσίας. Τα σχήματα αυτά, τα οποία διαχειρίζονται τα προσωπικά κεφάλαια των υπερπλούσιων, είναι ελαφρώς ρυθμιζόμενα, ευέλικτα και όσο δημόσια ή ιδιωτικά επιθυμεί ο ιδρυτής.

Αν και οι άμεσες επενδύσεις μπορούν να δώσουν στα οικογενειακά γραφεία μεγαλύτερο έλεγχο και πιο πρακτική συμμετοχή στην εταιρεία, «συνοδεύονται επίσης από τη δική τους σειρά προβλημάτων», δήλωσε ο Marshall. Όσοι συμμετείχαν στην έρευνα δήλωσαν ότι συχνά αντιμετωπίζουν δυσκολίες στην απόκτηση υψηλής ποιότητας ροής συμφωνιών, για παράδειγμα, και συνήθως απαιτούν εσωτερική ή εξωτερική εμπειρογνωμοσύνη για την αξιολόγηση εταιρειών από πολύ εξειδικευμένους τομείς, όπως η βιοτεχνολογία.

«Το συμπέρασμα είναι ότι οι άμεσες επενδύσεις είναι δύσκολες και πολύ απαιτητικές σε πόρους», είπε.

Latest News

Οι οικονομικές ανησυχίες βαραίνουν τα αποτελέσματα των αεροπορικών εταιρειών

Οι ευρωπαϊκές κρατήσεις μειώνονται και αυτό θα μπορούσε να επηρεάσει τα οικονομικά αποτελέσματα

Μεγαλώνει το χάσμα ανισοτήτων στην Αμερική - Τι λέει έρευνα της BofA

Τι αναφέρει η έρευνα της Bank of America (ΒοfΑ) για τις ΗΠΑ

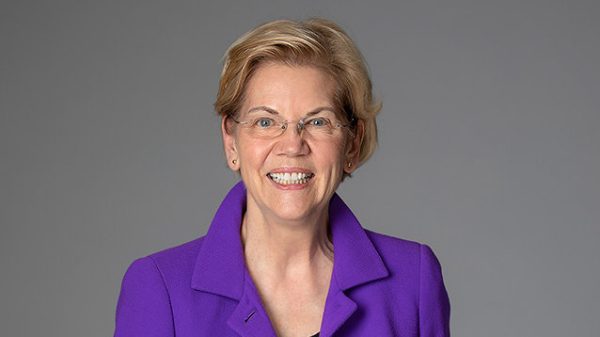

Γιατί γερουσιαστές ζητούν από την Fed να παραδώσει αρχεία σχετικά με την αποτυχία της fintech Synapse

Η Fed κατηγορείται για εποπτική αμέλεια καθώς εκατομμύρια σε κεφάλαια πελατών εξακολουθούν να βρίσκονται χαμένα

Ποιος είναι ο «εγκέφαλος» πίσω από τον Αμερικανό Πρόεδρο

Ο Ράσελ Βόουτ θεωρείται δεύτερος μόνο από τον ίδιο τον Τραμπ

Πως ο Ρούμπιο μεταμορφώνει το Στέιτ Ντιπάρτμεντ

Ο υπουργός εκθέτει σχέδια για περικοπή θέσεων και συρρίκνωση αυτού που ονόμασε διογκωμένη γραφειοκρατία στο Στέιτ Ντιπάρτμεντ

Μετά τα τσιπ, οι φαρμακευτικές - Γιατί μπαίνουν στο στόχαστρο Τραμπ

Η έρευνα για τις εισαγωγές φαρμακευτικών προϊόντων - Οι επιπτώσεις και οι εκτιμήσεις σημειώματος της ελληνικής πρεσβείας στην Ουάσιγκτον

Deutsche Bank: Κι όμως… οι αγορές δεν βλέπουν ακόμη ύφεση λόγω δασμών

Η ιστορία δείχνει ξεκάθαρα ότι αν τελικά υπάρξει ύφεση, τότε υπάρχει ακόμα πολύς χώρος για περαιτέρω πτώση στις αγορές, εξηγεί η Deutsche Bank

H Πορτογαλία ζητά την ενεργοποίηση της ρήτρας διαφυγής για τις αμυντικές δαπάνες

Η Πορτογαλία δαπανά το 1,55% του ΑΕΠ για την Αμυνα, κάτω απο το 2% που ζητά το ΝΑΤΟ

Λαγκάρντ: Είναι πιθανόν οι δασμοί να επιδράσουν αποπληθωριστικά για την Ευρώπη

Το ακριβές αποτέλεσμα στον πληθωρισμό είναι ακόμα αβέβαιο δεδομένου του μεγάλου εύρους των παραγόντων, είπε η επικεφαλής της ΕΚΤ Κριστίν Λαγκάρντ

Κατακόρυφη η πτώση για την Gucci - Διψήφια η μείωση πωλήσεων το πρώτο τρίμηνο

Οι πωλήσεις της Gucci κατακρημνίζονται καθώς o μητρικός όμιλος Kering προσπαθεί -χωρίς επιτυχία- να αναζωογονήσει τη ζήτηση

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης