Οι τράπεζες της ευρωζώνης πρέπει να είναι πιο επιλεκτικές με πελάτες που κάνουν ριψοκίνδυνα στοιχήματα σε χρηματοπιστωτικές αγορές, όπως τα hedge funds, και να γίνουν πιο συνετές στον τρόπο με τον οποίο διαχειρίζονται την έκθεσή τους σε αυτά, προειδοποίησε την Παρασκευή η Ευρωπαϊκή Κεντρική Τράπεζα.

Παράγοντες της αγοράς εκτιμούν ότι η κίνηση αυτή αντανακλά την πρόθεση των ρυθμιστικών αρχών να εντείνουν τον έλεγχο του ρόλου των μη τραπεζών, ενός τομέα που έχει αναπτυχθεί τόσο, ώστε πλέον α αντιπροσωπεύει περίπου το ήμισυ του παγκόσμιου χρηματοπιστωτικού συστήματος.

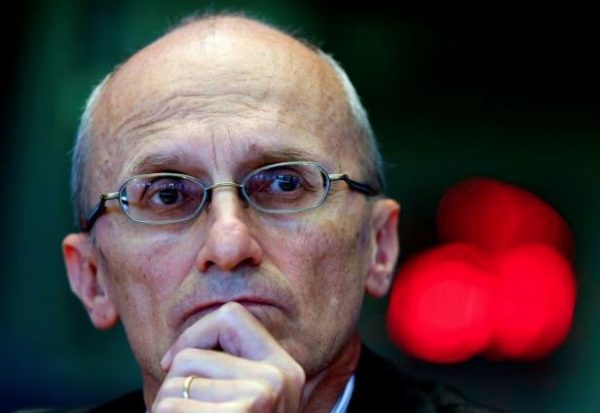

Ο κορυφαίος επόπτης της ΕΚΤ, Αντρέα Ενρία , προέτρεψε την Παρασκευή τις τράπεζες να είναι πιο απαιτητικές με τέτοιους πελάτες και να λένε όχι όταν μια συμφωνία είναι πολύ επικίνδυνη.

«Η αποτυχία ενός πελάτη να παράσχει πληροφορίες θα πρέπει να έχει ως αποτέλεσμα μια πιο συντηρητική προσέγγιση όσον αφορά την εξασφάλιση, την περιθωριοποίηση και τα όρια, ή ακόμα και την απόρριψη ή την απομάκρυνση των πελατών», δήλωσε χαρακτηριστικά.

FT: Στη «μέγγενη» των hedge funds οι εταιρείες εξόρυξης κρυπτονομισμάτων

Οι κίνδυνοι

Υπογράμμισε επίσης ότι η ΕΚΤ ανακάλυψε ότι ένα περιβάλλον χαμηλών επιτοκίων «έδωσε κίνητρα σε ορισμένες τράπεζες να αυξήσουν τον όγκο των υπηρεσιών κεφαλαιαγοράς που παρέχονται σε πιο ριψοκίνδυνους και λιγότερο διαφανείς αντισυμβαλλομένους, συμπεριλαμβανομένων μη τραπεζικών χρηματοπιστωτικών ιδρυμάτων, όπως hedge funds και οικογενειακά γραφεία».

Μετά την κατάρρευση της Archegos το 2021 που προκάλεσε μεγάλες απώλειες για την Credit Suisse και άλλους πιστωτές, η ΕΚΤ προχώρησε σε επανεξέταση του τρόπου με τον οποίο οι τράπεζες της ευρωζώνης διαχειρίζονται τον κίνδυνο αθέτησης υποχρεώσεων πελάτη σε συμβόλαιο παραγώγων.

Η τράπεζα εξέτασε επίσης τους δεσμούς μεταξύ τραπεζών και traders εμπορευμάτων και εταιρειών ενέργειας μετά την αστάθεια σε αυτές τις αγορές λόγω του πολέμου της Ρωσίας στην Ουκρανία.

Ο Ενρία είπε ότι η ΕΚΤ είχε διαπιστώσει «κάποια πρόοδο» αλλά και «αρκετές ουσιώδεις ελλείψεις», που κυμαίνονται από το πόσες εξασφαλίσεις απαιτούν οι τράπεζες από αυτούς τους πελάτες έως τους νομικούς όρους των συμβολαίων τους.

Ανέφερε επίσης ότι η ΕΚΤ «θα χρησιμοποιήσει όλο το φάσμα των εποπτικών εργαλείων για να διασφαλίσει ότι οι εποπτευόμενες τράπεζες αντιμετωπίζουν έγκαιρα τις αδυναμίες».

Εσωτερικοί έλεγχοι

Η ΕΚΤ μπορεί να υποβάλει τις λεγόμενες «ποιοτικές» απαιτήσεις, όπως η αυστηροποίηση των επιταγών μιας τράπεζας, αλλά και να αυξήσει τις απαιτήσεις κεφαλαίου και ρευστότητας μιας τράπεζας εάν η ΕΚΤ πιστεύει ότι τα αιτήματά της δεν έχουν ληφθεί υπόψη.

Και κάλεσε τις τράπεζες να πραγματοποιήσουν εσωτερικά «stress tests» για αυτόν τον λεγόμενο κίνδυνο πιστωτικού αντισυμβαλλομένου και «ασκήσεις πυρκαγιάς» σχετικά με την ικανότητά τους να κλείσουν τη σχέση τους με έναν πελάτη όταν αυτή έχει χαλάσει.

Ο μη τραπεζικός τομέας

Σύμφωνα με το Συμβούλιο Χρηματοπιστωτικής Σταθερότητας της G20, ο λεγόμενος μη τραπεζικός τομέας εκτινάχθηκε μετά την παγκόσμια χρηματοπιστωτική κρίση, καθώς οι κύριες τράπεζες αντιμετώπισαν ένα αυστηρό ρυθμιστικό πλαίσιο και το μέγεθός του εκτιμάται σε περίπου 240 τρισεκατομμύρια δολάρια.

Και όπως επσημαίνει το Reuters, η μη τραπεζική αγορά έχει θύλακες αδιαφανούς «κρυφής μόχλευσης», όπου οι μη τράπεζες – όπως τα αμοιβαία κεφάλαια κινδύνου ή οι εμπορικές εταιρείες – δανείζονται από τράπεζες για να λειτουργήσουν και να έχουν πρόσβαση σε ρευστότητα.

Άσχημη χρονιά

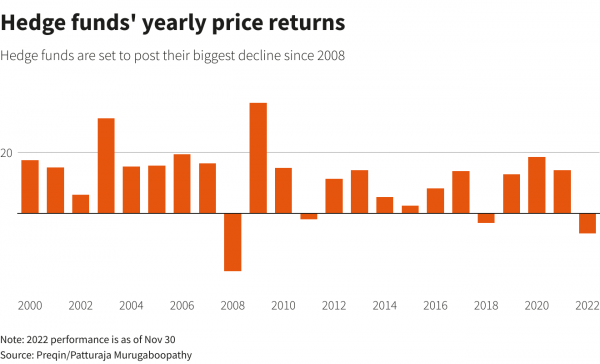

Τη χειρότερη χρονιά από πλευράς επιστροφών μετά από 14 έτη αναμένεται να καταγράψουν το 2022 τα hedge funds ανά τον κόσμο, καθώς χτυπήθηκαν από τις υποτιμήσεις των περιουσιακών στοιχείων ελέω της επιθετικής αύξησης των επιτοκίων από τις κεντρικές τράπεζες. Εντούτοις, το παρήγορο (αν υπάρχει όταν καταγράφονται απώλειες) είναι ότι οι ζημιές που θα σημειώσουν θα είναι πιο περιορισμένες σε σχέση με τις αγορές των μετοχών και των ομολόγων.

Σύμφωνα με τα στοιχεία της Preqin, οι επιστροφές των hedge funds αναμένεται να υποχωρήσουν κατά 6,5% το 2022, μια υποχώρηση που συνιστά τη μεγαλύτερη από το 13% του 2008. Σε σχέση με το σχεδόν -20% του MSCI All Country και το -11,9% του δείκτη της BofA για τα αμερικανικά κρατικά ομόλογα, οι ζημιές αυτές είναι αισθητά μικρότερες.

Βάσει των ίδιων στοιχείων, η καθαρή αξία των περιουσιακών στοιχείων των προαναφερόμενων funds υποχώρησε κατά 4,8% στα τρία τρίμηνα του έτους, διαμορφούμενη στα 4,3 τρισ. δολάρια. Για την ίδια περίοδο οι εκροές από αυτά ανήλθαν στα 109,8 δισ. δολάρια.

Latest News

Το Χονγκ Κονγκ σταματάει την αποστολή δεμάτων στις ΗΠΑ, λόγω των δασμών Τραμπ

Οι ΗΠΑ είναι παράλογες, εκφοβίζουν και επιβάλλουν δασμούς καταχρηστικά, ανακοίνωσαν τα ταχυδρομεία του Χονγκ Κονγκ

Χαμηλότερος από τον αναμενόμενο ο πληθωρισμός στη Βρετανία τον Μάρτιο

Τι θα κάνει η Τράπεζα της Αγγλίας με τα επιτόκια

Η Κίνα αντικαθιστά τον κορυφαίο διεθνή εμπορικό διαπραγματευτή της

Ποιος είναι ο νέος επικεφαλής για την Κίνα στις εμπορικές διαπραγματεύσεις - Τι σηματοδοτεί η αλλαγή

Η Nvidia θα «χάσει» 5,5 δισ. καθώς οι ΗΠΑ περιορίζουν τις πωλήσεις chip στην Κίνα

Η Nvidia ανακοίνωσε ότι οι ΗΠΑ έχουν ξεκαθαρίσει ότι οι νέοι περιορισμοί είναι απαραίτητοι για την αντιμετώπιση του κινδύνου χρήσης τσιπ H20 σε «έναν υπερυπολογιστή στην Κίνα»

Οι ταχύτερα αναπτυσσόμενες κατηγορίες FMCG στην Ευρώπη - Έρευνα Circana

Η Circana δημοσιεύει σε συνεργασία με το περιοδικό ESM τις κατηγορίες προϊόντων που κατέγραψαν τη μεγαλύτερη ανάπτυξη τον τελευταίο χρόνο

Το Εμπορικό Επιμελητήριο της ΕΕ στην Κίνα ζητάει από το Πεκίνο να αλλάξει εμπορική πολιτική

Τι ζητούν οι επιχειρήσεις που δραστηριοποιούνται στην Κίνα, στον απόηχο του εμπορικού πολέμου που κήρυξε ο Τραμπ

Οι ΗΠΑ αντιδρούν, αλλά συνεχίζουν τις συζητήσεις για τον παγκόσμιο φόρο - Τι λέει ο ΟΟΣΑ

Περισσότερες από 135 χώρες υπέγραψαν τη μεγαλύτερη εταιρική φορολογική μεταρρύθμιση εδώ και περισσότερα από τέσσερα χρόνια πριν

Η PwC αποχωρεί από την Αφρική για να αποφύγει τα σκάνδαλα

Ο παγκόσμιος πρόεδρος της PwC, Mohamed Kande, αντιμετωπίζει τις συνέπειες των σκανδάλων σε πολλές ηπείρους από τότε που ανέλαβε τον ρόλο τον Ιούλιο

Και τα κρίσιμα ορυκτά στο έλεος των δασμών Τραμπ

Η έρευνα που ξεκινούν οι Ηνωμένες Πολιτείες απειλεί να πυροδοτήσει έναν νέο κρίσιμο εμπορικό πόλεμο ορυκτών

Με ρυθμό 5,4% έτρεξε η κινεζική οικονομία το α' τρίμηνο

Η UBS εκτίμησε ότι λίγο λιγότερο από το 60% των εισαγωγών των ΗΠΑ από την Κίνα υπόκεινται σε μέγιστο δασμό 145%

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης