Πρώτα στις προτιμήσεις των αποταμιευτών αναμένουν οι τράπεζες ότι θα αναδειχθούν το 2023 τα επενδυτικά προγράμματα τακτικού εισοδήματος, καθώς το κόστος χρήματος στην ευρωζώνη θα συνεχίσει την ανοδική του πορεία.

Εχοντας πλέον εξ αυτού του λόγου στη διάθεσή τους τα απαραίτητα χρηματοοικονομικά εργαλεία, τα πιστωτικά ιδρύματα και οι ασφαλιστικές εταιρείες ετοιμάζονται για μπαράζ νέων εκδόσεων προϊόντων για κάθε τύπο αποταμιευτή / επενδυτή.

Σύμφωνα με τραπεζικές πηγές, το επιτόκιο του ευρώ στο βασικό σενάριο θα αναπροσαρμοστεί τουλάχιστον δύο φορές μέχρι το καλοκαίρι, φτάνοντας το 3,50% κατ΄ ελάχιστον έναντι 0% μέχρι και τον περασμένο Ιούλιο. «Πρόκειται για πρωτόγνωρες στη σύγχρονη οικονομική ιστορία συνθήκες, καθώς για πρώτη φορά μετά από μία παρατεταμένη περίοδο αρνητικών επιτοκίων, καταγράφονται αυξήσεις τέτοιας κλίμακας» αναφέρουν σχετικά οι ίδιοι κύκλοι.

Στο πλαίσιο αυτό, σημειώνουν ότι στην τρέχουσα συγκυρία παρουσιάζονται μοναδικές ευκαιρίες εξασφάλισης ενός υψηλού εισοδήματος για ένα εύλογο χρονικό διάστημα της τάξης των 2, 3, 5 ή ακόμη και 10 ετών, μέσω τραπεζικών ή άλλων πιο σύνθετων χρηματοοικονομικών προϊόντων. Με βάση τα τελευταία στοιχεία της Τράπεζας της Ελλάδος, στο τέλος Νοεμβρίου σε άτοκους λογαριασμούς πρώτους ζήτησης τα νοικοκυριά τηρούσαν περισσότερα από 110 δισ. ευρώ, ενώ σε προθεσμιακές καταθέσεις με ιδιαίτερα χαμηλά εκείνη την περίοδο επιτόκια βρίσκονταν περί τα 23 δισ. ευρώ.

Έμπειρο στέλεχος συστημικού ομίλου εκτιμά ότι τους επόμενους θα καταγραφεί έντονη κινητικότητα στα συγκεκριμένα υπόλοιπα. Ειδικότερα, αναμένει από τη μία πλευρά μία σημαντική μετακίνηση κεφαλαίων σε λογαριασμούς προθεσμίας, που θα μπορούσε να οδηγήσει ακόμη και στο διπλασιασμό των υπολοίπων τους σε ένα χρόνο από σήμερα, και από την άλλη στροφή σε επενδυτικά προγράμματα, τα οποία με ελεγχόμενο ή χωρίς ρίσκο μπορούν να προσφέρουν υψηλότερες αποδόσεις για μεγάλο χρονικό διάστημα.

Οι επιλογές

Αναλυτικότερα, οι βασικές επιλογές για όσους δεν θέλουν να αναλάβουν το ρίσκο της επένδυσης στις μετοχικές αγορές είναι οι εξής:

1 Προθεσμιακές καταθέσεις

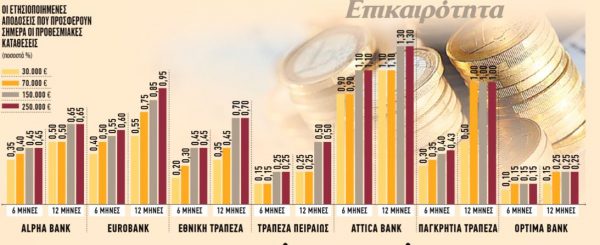

Ολες οι τράπεζες από τα τέλη Οκτωβρίου έχουν προχωρήσει σε αυξήσεις των επιτοκίων στους λογαριασμούς μισθοδοσίας. Παράλληλα, λάνσαραν νέα προϊόντα διάρκειας μεγαλύτερης των 12 μηνών, δίνοντας τη δυνατότητα στους πελάτες τους να κλειδώσουν την απόδοσή τους για μία περίοδο που μπορεί να εκτείνεται έως και τις αρχές του 2025.

Στους συστημικούς ομίλους οι ετησιοποιημένες αποδόσεις φτάνουν έως και το 1,18% αυτή τη στιγμή. Ωστόσο, τις επόμενες εβδομάδες θα υπάρξουν νέες προς τα πάνω αναπροσαρμογές, σε συνέχεια της αύξησης των διατραπεζικών δεικτών euribor. Το βασικό χαρακτηριστικό της καμπύλης επιτοκίων που έχει σχηματιστεί είναι ότι όσο μεγαλύτερο το χρονικό διάστημα δέσμευσης των χρημάτων τόσο υψηλότερο είναι το τελικό κέρδος.

Διαβάστε επίσης: Τράπεζες: Μεγάλη αύξηση των διατραπεζικών εμβασμάτων άμεσης πίστωσης

Με δεδομένο ότι η ανταμοιβή των αποταμιευτών θα συνεχίσει να ενισχύεται τους επόμενους μήνες, τίθεται ένα δίλημμα: Προθεσμιακή κατάθεση με όσο το δυνατόν μεγαλύτερη διάρκεια άρα και επιτόκιο ή επιλογή ενός πιο βραχυπρόθεσμου προϊόντος με χαμηλότερη μεν απόδοση, αλλά με την προοπτική ανανέωσής του με πιο υψηλό κέρδος μετά τη λήξη του;

Μία εναλλακτική επιλογή αποτελούν οι προθεσμιακές καταθέσεις που παρέχουν ανά περίοδο εκτοκισμού την ευχέρεια πρόωρης ολικής ανάληψης χωρίς πέναλτι. Το βασικό χαρακτηριστικό τους είναι η αυξανόμενη ανά τρίμηνο απόδοση. Με τον τρόπο αυτόν ο καταθέτης όσο περνούν οι μήνες λαμβάνει περισσότερους τόκους και εάν προκύψει μία ευκαιρία τοποθέτησης σε άλλο πρόγραμμα με καλύτερο επιτόκιο, έχει την ευχέρεια να μεταφέρει τα χρήματά του χωρίς κανένα κόστος.

2 Καλάθια αμοιβαίων κεφαλαίων και προθεσμιακών καταθέσεων

Τα προγράμματα της κατηγορίας συνδυάζουν προθεσμιακές καταθέσεις και αμοιβαία κεφάλαια. Ανάλογα με την έκθεση του επενδυτή στους κινδύνους των αγορών, δηλαδή το ποσοστό των χρημάτων που τοποθετείται σε αμοιβαία κεφάλαια, διαμορφώνεται το επιτόκιο του καταθετικού λογαριασμού. Ειδικότερα, όσο πιο υψηλό το ρίσκο τόσο μεγαλύτερη η ανταμοιβή σε τόκους. Με βάση τα διαθέσιμα προγράμματα, είναι δυνατή η τοποθέτηση του 50% έως 85% της επένδυσης σε προθεσμιακή κατάθεση διάρκειας 3, 6 και 12 μηνών. Το επιτόκιό της μπορεί να φτάσει έως και το 1,10%. Από την άλλη βέβαια, υπάρχει κίνδυνος απώλειας κεφαλαίου από το τμήμα της επένδυσης σε αμοιβαία. Εάν όμως τα συνδεδεμένα προϊόντα καταγράψουν υπεραξίες, η τελική ετησιοποιημένη απόδοση μπορεί να διαμορφωθεί σε πολύ υψηλά επίπεδα.

3 Προϊόντα εγγυημένου κεφαλαίου

Οι τράπεζες έχουν ξεκινήσει το λανσάρισμα προϊόντων με 100% εγγύηση της επένδυσης και τελική απόδοση συνδεδεμένη με κάποιον χρηματοοικονομικό δείκτη ή αμοιβαίο κεφάλαιο. Ο επενδυτής είτε συμμετέχει στην απόδοση του τελευταίου είτε κερδίζει ένα προκαθορισμένο επιτόκιο εάν ο δείκτης αναφοράς του προϊόντος κινηθεί εντός συγκεκριμένων ορίων. Σε ορισμένες περιπτώσεις τα προγράμματα της κατηγορίας προσφέρουν και ένα ελάχιστο επιτόκιο. Η διάρκειά τους ποικίλλει και μπορεί να κυμαίνεται από μερικούς μήνες έως και 10 χρόνια. Σύμφωνα με πληροφορίες, το επόμενο διάστημα η γκάμα των προγραμμάτων αυτών θα εμπλουτιστεί σημαντικά.

4 Αμοιβαία κεφάλαια με μέρισμα

Πρόκειται για ειδικού τύπου αμοιβαία κεφάλαια που προσφέρουν εξασφαλισμένες αποδόσεις και ετήσια καταβολή των τόκων, τα οποία διατίθενται σε προκαθορισμένη περίοδο από τις τράπεζες. Το ενεργητικό τους αποτελείται κατά βάση από ομολογιακούς τίτλους, ενώ έχουν συγκεκριμένη διάρκεια ζωής που μπορεί να κυμαίνεται από 2 έως 5 έτη. Με τον τρόπο αυτόν ο επενδυτής διασφαλίζει ένα σταθερό ετήσιο εισόδημα που κινείται στη ζώνη του 2,5%-3,5% και εφόσον δεν ρευστοποιήσει τα μερίδιά του μέχρι τη λήξη του προγράμματος, λαμβάνει το 100% του αρχικού κεφαλαίου.

Μάλιστα, σύμφωνα με τραπεζικές πηγές, η τελική απόδοση μπορεί να είναι ακόμη μεγαλύτερη εάν αντιστραφεί η ανοδική πορεία των ευρωπαϊκών επιτοκίων τα επόμενα έτη και οι τιμές των ομολόγων κινηθούν ανοδικά. Ο κίνδυνος στα συγκεκριμένα προγράμματα σχετίζεται με τη φερεγγυότητα των εκδοτών των ομολόγων στα οποία επενδύουν.

5 Προγράμματα με μερική εγγύηση

Στα προϊόντα της κατηγορίας, που συνιστούν επίσης αμοιβαία κεφάλαια, ο επενδυτής καταβάλλει ένα εφάπαξ ποσό, ενώ σε ορισμένες περιπτώσεις υπάρχει η ευχέρεια πρόσθετων καταβολών. Η διάρκειά τους είναι καθορισμένη και μπορεί να κυμαίνεται από 3 έως 15 χρόνια. Ο εκδότης του προϊόντος, τράπεζα ή ασφαλιστική εταιρεία, εγγυάται στον αποταμιευτή πως ό,τι και να γίνει στις αγορές, θα πάρει πίσω ένα μεγάλο μέρος του αρχικού του κεφαλαίου, συνήθως 80%-90%. Ταυτόχρονα όμως, υπάρχει η προοπτική επίτευξης υψηλών αποδόσεων, ανάλογα με το ρίσκο που αναλαμβάνεται.

ΕΝΤΥΠΗ ΕΚΔΟΣΗ ΤΟ ΒΗΜΑ

Latest News

ΔΥΠΑ: Έναρξη υποβολής προτάσεων για νέα δράση κατάρτισης σε κλάδους αιχμής

H υποβολή προτάσεων ξεκινά σήμερα και η προθεσμία υποβολής θα λήξει την Πέμπτη 8 Μαΐου 2025, σύμφωνα με την πρόσκληση της ΔΥΠΑ

Alter Ego Media: Οι 4 πυλώνες που φέρνουν ανάπτυξη και μερίσματα

Η διοίκηση της Alter Ego Media παρουσίασε στους αναλυτές τα αποτελέσματα της χρήσης του 2024 και το στρατηγικό πλάνο ανάπτυξης του Ομίλου

Ανεβάζει τον πήχη για Eurobank και Πειραιώς η Goldman Sachs - Τι βλέπει για Εθνική

Η Goldman Sachs έδωσε νέες τιμές στόχους για τις ελληνικές τράπεζες

Οι 9 τάσεις της ευρωπαϊκής αγοράς λιανικού εμπορίου τροφίμων την επόμενη πενταετία

Η κατάσταση κρίνεται εξαιρετικά κρίσιμη, με αβεβαιότητα γύρω από τις παγκόσμιες εμπορικές ροές, σύμφωνα με το ΕΒΕΠ

Mega-deal της Metlen με την Glenfarne για υβριδικό έργο ΑΠΕ στη Χιλή

Η συνολική αξία της συναλλαγής συμφωνήθηκε στα 815 εκ. δολάρια, στη βάση συγκεκριμένων χρηματοδοτικών όρων και αναπροσαρμογών

Η ελληνική σταδιοδρομία της Unilever – Από την «Ελαϊς» σε hub για 14 χώρες

Η Unilever Hellas είναι μία από τις λίγες πολυεθνικές εταιρείες στην Ελλάδα, που συνεχίζουν να έχουν παραγωγική δραστηριότητα μετά από τα χρόνια της οικονομικής κρίσης

Ψάχνουν… χρυσάφι στον Ασπρόπυργο - Ο «πυρετός» επενδύσεων σε logistics και το αγκάθι

Εκτοξεύθηκαν οι τιμές των οικοπέδων στον Ασπρόπυργο – Τα projects για τη δημιουργία logistics που μεταμορφώνουν την περιοχή

VIDCAST – BizSound: Το marketplace όλης της Ελλάδας | Η ιστορία του SHOPFLIX

Σε αυτό το επεισόδιο φιλοξενούμε τον νέο CEO της SHOPFLIX, Γιάννη Στάθη. Συζητάμε για τα νέα καθήκοντα και για τα επόμενα σχέδια της εταιρείας.

To όραμα του Βαρδή Βαρδινογιάννη - Γιατί επενδύει στο ελληνικό eGaming

Παρά την ισχυρή οικογενειακή παράδοση, ο Βαρδής Βαρδινογιάννης ο νεότερος επενδύει σε eGaming και κυβερνοσφάλεια - Το ελληνικό όραμα και η συμμετοχή της ALTER EGO VENTURES

ΚΕΕΕ: Η υπεραπόδοση τους πλεονάσματος πρέπει να επιστρέφει στην κοινωνία

Κάθε μέτρο ενίσχυσης της μικρομεσαίας τάξης μας βρίσκει σύμφωνους, λέει ο πρόεδρος της ΚΕΕΕ, Γιάννης Βουτσινάς

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης