Υπό πρωτοφανή έλεγχο έχει τεθεί η αυτοκρατορία του 60χρονου Ινδού μεγιστάνα, Γκαουτάμ Αντάνι, αφότου η αμερικανική Hindenburg Research κατηγόρησε την προηγούμενη εβδομάδα τον όμιλο Adani για χρόνια χειραγώγηση μετοχών και λογιστικές απάτες, κάνοντας λόγο για ακραία μόχλευση.

Και μπορεί ο όμιλος να αρνείται σθεναρά τους ισχυρισμούς της Hindenburg, αντιτείνοντας ότι οι δείκτες χρέους μειώνονται ακόμη κι όταν οι συνολικές υποχρεώσεις αυξάνονται, όμως όλα δείχνουν ότι η στρατηγική του Ινδού δισεκατομμυριούχου, την οποίαν ο ίδιος περιέγραφε προ δεκαετίας ως «μόχλευση μιας εταιρείας για να χρηματοδοτήσει την επέκταση μιας άλλης», έχει αρχίσει να δείχνει τα όριά της.

Η εκτόξευση

Όπως αναφέρουν οι Financial Times, η μέθοδος αυτή εξυπηρέτησε τον Ινδό επιχειρηματία του οποίου ο όμιλος επεκτάθηκε και διαφοροποιήθηκε σε κλάδους από τα λιμάνια μέχρι την ενέργεια. Στην πορεία ο ίδιος έγινε ένας από τους πλουσιότερους ανθρώπους στον κόσμο, με περιουσία άνω των 100 δισ. δολαρίων στις αρχές του τρέχοντος έτους. Ο ρυθμός δανεισμού αυξήθηκε καθώς ο Αντάνι σχεδίαζε να προωθηθεί σε όλο και πιο φιλόδοξους τομείς όπως το 5G και το πράσινο υδρογόνο, με το χρέος του ομίλου να διπλασιάζεται σε περίπου 30 δισ. δολάρια τα τελευταία τέσσερα χρόνια.

Παρά τις σοβαρές αναταράξεις μετά την έρευνα της Hindenburg πάντως, την Τρίτη ο ινδικός όμιλος πέρασε ένα σημαντικό τεστ εμπιστοσύνης των επενδυτών, καθώς η ναυαρχίδα του, Adani Enterprises, πέτυχε την πώληση μετοχών ύψους 2,4 δισ. δολαρίων. Ωστόσο, αναλυτές και επενδυτές λένε ότι οι προγραμματισμένες δαπάνες δισεκατομμυρίων δολαρίων του ομίλου μπορεί να σημαίνουν ότι θα πρέπει να δανειστεί ακόμη περισσότερο. «Με βάση τις παραδοσιακές μετρήσεις είναι σίγουρα υπερδανεισμένοι», δήλωσε ο Brian Freitas, ιδρυτής της Periscope Analytics με έδρα το Όκλαντ. «Το ερώτημα είναι αν οι επιχειρήσεις τους μπορούν να αναπτυχθούν αρκετά γρήγορα για να εξυπηρετήσουν το χρέος».

Ο όμιλος

Αν και πρόκειται για έναν εκτεταμένο όμιλο με επτά εισηγμένες εταιρείες και περισσότερες μη εισηγμένες, πολλά από τα πιο φιλόδοξα σχέδια της Adani συγκεντρώνονται στην Adani Enterprises. Η εν λόγω θυγατρική χρησιμεύει ως θερμοκοιτίδα για νέες επιχειρήσεις της Adani, όπως τα αεροδρόμια, στα οποία ο όμιλος δεν είχε καμία εμπειρία πριν αγοράσει έξι το 2019, ή τη δημιουργία αυτού που λέει ότι θα είναι «ο μεγαλύτερο οικοσύστημα πράσινου υδρογόνου στον κόσμο».

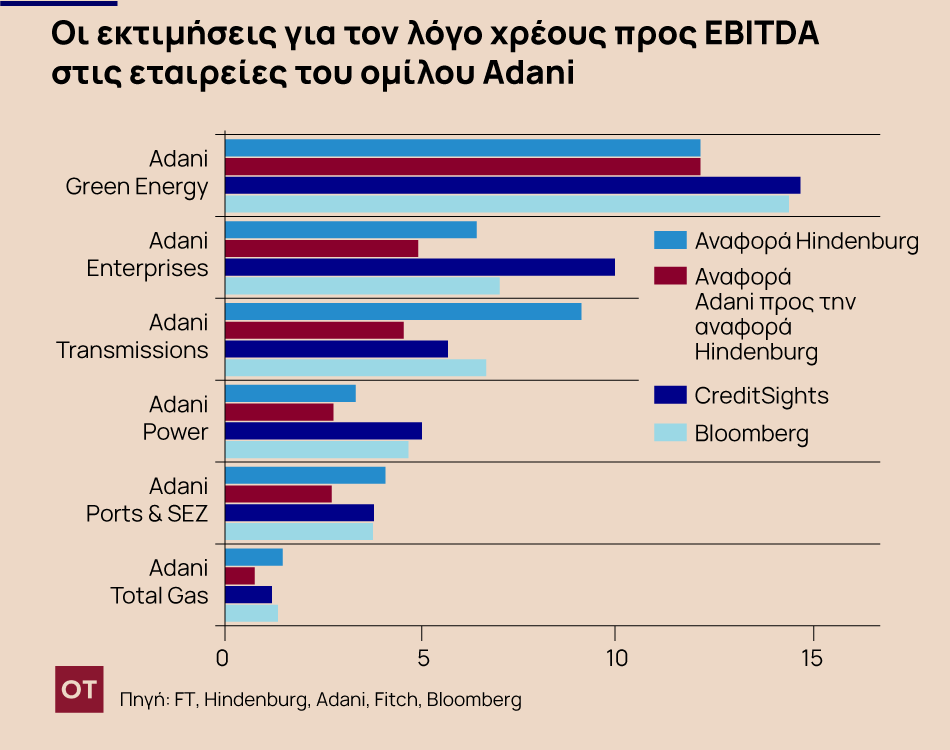

Ωστόσο, καμία εταιρεία δεν αποτυπώνει την κλίμακα των φιλοδοξιών του ομίλου περισσότερο από την Adani Green Energy, η οποία ιδρύθηκε το 2015 με στόχο να γίνει ένας από τους μεγαλύτερους παρόχους ανανεώσιμων πηγών ενέργειας στον κόσμο. Μετά από τις αρχικές ζημίες, η Adani Green έβγαλε τα έξοδά της και παρουσίασε κέρδη 4,9 δισ. ρουβλίων το οικονομικό έτος 2022. Αλλά το καθαρό χρέος της έχει πενταπλασιαστεί σε σχέση με μια σταθερή βάση ιδίων κεφαλαίων, καθώς αυξήθηκε από 108 δισ. ρουπίες το 2019 σε 513 δισ. ρουπίες πέρυσι, με το καθαρό χρέος να είναι 14,9 φορές το ebitda, σύμφωνα με την CreditSights.

Ακραία μόχλευση

Για να διασκεδάσει τις ανησυχίες σχετικά με το χρέος της, ο όμιλος Adani έχει στραφεί σε παγκόσμιους επενδυτές για να διοχετεύσει κεφάλαια στις εταιρείες του, μεταξύ άλλων με την πώληση μετοχών αυτή την εβδομάδα. Η γαλλική TotalEnergies έχει επενδύσει από το 2019 περισσότερα από 7 δισ. δολάρια στις επιχειρήσεις φυσικού αερίου, ανανεώσιμων πηγών ενέργειας και πράσινου υδρογόνου της Adani, ενώ η International Holding Company των Ηνωμένων Αραβικών Εμιράτων επένδυσε πέρυσι 2 δισ. δολάρια στις Adani Enterprises, Adani Green και Adani Transmission.

Ωστόσο, η Adani θα χρειαστεί περισσότερα χρήματα από αυτά που μπορεί να αντλήσει μόνο μέσω ιδίων κεφαλαίων αν θέλει να χρηματοδοτήσει τα φιλόδοξα σχέδιά της, αφήνοντας περιορισμένα περιθώρια για απομόχλευση, σύμφωνα με την CreditSights. Ήδη, ενώ η Adani παραδοσιακά δανειζόταν από κρατικές τράπεζες και άλλες πηγές εντός Ινδίας, πλέον αξιοποιεί παγκόσμιες τράπεζες και ομολογιούχους που προσελκύονται από την ταχεία ανάπτυξή της και τις αξιόπιστες ταμειακές ροές που δημιουργούνται από τις παγιωμένες επιχειρήσεις τις σε κρίσιμες υποδομές.

Ανησυχίες

Αλλά η συσσώρευση χρέους έχει προσελκύσει τον έλεγχο ορισμένων αναλυτών και επενδυτών που λένε ότι ο ρυθμός ανάπτυξης έχει ελάχιστα αντίστοιχα στην Ινδία. Ο αντίπαλος όμιλος Reliance Industries, για παράδειγμα, ξεκίνησε μια προσπάθεια απομόχλευσης το 2020 για να εξαλείψει όλο το καθαρό χρέος του που ξεπερνά τα 20 δισ. δολάρια, αντλώντας κεφάλαια από παγκόσμιους επενδυτές, όπως το Facebook, η KKR και η Mubadala. «Είναι ανησυχητικό για τους μετόχους όταν ένας όμιλος επιχειρήσεων μοχλεύει τον εαυτό του σε άλλους τομείς όπου δεν υπάρχει η τεχνογνωσία», δήλωσε η Sharmila Gopinath, ειδική σύμβουλος της Ασιατικής Ένωσης Εταιρικής Διακυβέρνησης.

Η Adani αμφισβητεί ότι είναι υπερδανεισμένη, λέγοντας σε απάντησή της στη Hindenburg την Κυριακή ότι «οι δείκτες μόχλευσης των εταιρειών του χαρτοφυλακίου της Adani εξακολουθούν να είναι υγιείς και συνάδουν με τα βιομηχανικά κριτήρια αναφοράς των αντίστοιχων τομέων».

Η ώρα της αλήθειας

Η Adani έχει αποδεδειγμένη ικανότητα στην εξέλιξη νέων εγχειρημάτων και στην εκτέλεση φιλόδοξων έργων. Ωστόσο, ο Nitin Mangal, ανεξάρτητος αναλυτής, εκτιμά ότι ο όμιλος θα χρειαστεί να αντλήσει περίπου 1 εκατ. ρουπίες σε ίδια κεφάλαια κατά τα επόμενα δύο χρόνια για να χρηματοδοτήσει τα σχέδια κεφαλαιουχικών επενδύσεων και να συνεχίσει να αξιοποιεί τις αγορές χρέους. Ο Αντάνι δήλωσε στους Financial Times τον Δεκέμβριο ότι αναμένει περισσότερες επενδύσεις από «πολλά κράτη». Μετά την πώληση μετοχών της Adani Enterprises, ο Mangal δήλωσε ότι ο όμιλος θα πρέπει να διατηρήσει τη δυναμική του για να ανταποκριθεί στις διευρυνόμενες φιλοδοξίες του. «Έχουν πολλά φιλόδοξα σχέδια ανάπτυξης για το μέλλον», δήλωσε ο Mangal. «Δεν θα μπορέσουν να επιβιώσουν μόνο με χρέος. Πρέπει να διατηρήσουν περισσότερα ίδια κεφάλαια για να συνεχίσουν.»

Latest News

Lazard: Προσλαμβάνει πρώην πρόεδρο της Επιτροπής Οικονομικών Υπηρεσιών της Αμερικανικής Βουλής

Το νέο απόκτημα της Lazard, Πάτρικ ΜακΧένρι, ήταν γνωστός ως σύμμαχος της βιομηχανίας κρυπτονομισμάτων στο Κογκρέσο

«Παζάρια» της Uber για την απόκτηση της τουρκικής πλατφόρμας delivery Trendyol Go

Η Uber Eats δραστηριοποιείται επί του παρόντος σε περίπου 45 χώρες και σε περισσότερες από 6.000 πόλεις, δημιουργώντας έσοδα 13,7 δισεκατομμυρίων δολαρίων το 2024.

Το Plan B των πλούσιων Αμερικανών - Γιατί ανοίγουν μαζικά λογαριασμούς στην Ελβετία

Η ουδέτερη πολιτική της Ελβετίας, η σταθερή οικονομία, το ισχυρό νόμισμα και το αξιόπιστο νομικό σύστημα προσελκύουν πελάτες

Οι τουρίστες αποφεύγουν τις ΗΠΑ και... στριμώχνουν την αγορά πετρελαίου

Μια πτώση του τουρισμού προς τις ΗΠΑ φαίνεται στα στοιχεία για τη ζήτηση πετρελαίου

Μπορούν 1,6 τρισ. δολάρια να λύσουν το πρόβλημα του κρυφού χρέους της Κίνας;

Το πακέτο μέτρο που ανακοίνωσε η Κίνα τον Νοέμβριο για να στηρίξει τις υπερχρεωμένες τοπικές κυβερνήσεις είναι σε εξέλιξη

Θα μπορούσε ο Τραμπ να απολύσει τον πρόεδρο της Ομοσπονδιακής Τράπεζας;

Στο προσκήνιο μετά από 90 χρόνια η απόφαση του Ανωτάτου Δικαστηρίου, που έμεινε στην ιστορία ως «Εκτελεστής του Χάμφρεϊ εναντίον ΗΠΑ»

H δυναμική επιστροφή της Puma με αθλητικά τρεξίματος

Με το λανσάρισμα αυτό, στον Μαραθώνιο της Βοστώνης, η Puma προσπαθεί να αναβιώσει το brand, σε ένα άθλημα που βοήθησε να διαδοθεί

Ελ Εριάν: Η οικονομία σε ένα επικίνδυνο ταξίδι σε αχαρτογράφητα νερά

Ο κορυφαίος οικονομολόγος Μοχάμεντ Ελ Εριάν βλέπει τις ρωγμές στην οικονομική πολιτική των ΗΠΑ και

Η Coca Cola επαναλανσάρει το BodyArmor με στόχο την αναζωογόνηση των πωλήσεων

To προϊόν BodyArmor της Coca Cola θα αρχίζει να εμφανίζεται στα ράφια με τη νέα εφμάνιση αυτό τον μήνα

Προσεχώς και... Αudi θα κατασκευάζονται στις ΗΠΑ - Το σχέδιο της VW

Η παραγωγή αυτοκινήτων Audi στις ΗΠΑ θα αποτελέσει ένα βήμα ανάπτυξης στο πλαίσιο της στρατηγικής του ομίλου VW

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-600x500.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης