![Στεγαστικά δάνεια: Ψηφιακά η χορήγηση τους από τις τράπεζες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/02/ot_banking_euros22-768x450-1-1-1.png)

Τα ψηφιακά στεγαστικά δάνεια πλησιάζουν. Πρόκειται για νέας γενιάς δάνεια κυρίως για την αγορά κατοικιών αλλά κι άλλων ακινήτων, τα οποία θα χορηγούνται χωρίς να απαιτούνται επισκέψεις σε τραπεζικά καταστήματα και χωρίς τη συγκέντρωση δικαιολογητικών, αφού όλες οι διαδικασίες θα γίνονται ηλεκτρονικά –από την αίτηση μέχρι την ταυτοποίηση του χρήστη, τον έλεγχο, την υποθήκη του ακινήτου και τελικά την εκταμίευση, εάν υπάρξει έγκριση. Τις προοπτικές για τη νέα αυτή γενικά στεγαστικών παρουσίασε η S&P Global Ratings σε έκθεσή της με τίτλο «Το Μέλλον της Τραπεζικής: Τα Ψηφιακά Στεγαστικά Αλλάζουν το Παιχνίδι».

Τα ψηφιακά στεγαστικά δάνεια που πλέον υπόσχονται να καλύπτουν την ανάγκη των δανειοληπτών για ταχύτητα κι ευκολία, αναμένεται επίσης ότι θα «ξαναγράψουν» το μοντέλο λιανικής τραπεζικής και θα κάνουν πιο εύκολες τις αγοραπωλησίες ακινήτων. Επιπλέον όμως, μπορεί να αφήνουν απέξω από την αγορά κατοικίας υποψήφιους δανειολήπτες χωρίς σταθερά εισοδήματα ή με μεγάλα χρέη, όπως σημειώνεται.

«Σπίτι μου»: Εντός Μαρτίου οι αιτήσεις για τα χαμηλότοκα στεγαστικά δάνεια

«Μέχρι να αποπληρωθούν τα σημερινά παραδοσιακά στεγαστικά δάνεια, η διαδικασία που τα χορήγησε είναι σχεδόν σίγουρο ότι δεν θα υπάρχει πλέον», αναφέρει χαρακτηριστικά η S&P στην έκθεσή της. Σε λίγους υποψήφιους δανειολήπτες θα λείψει η γραφειοκρατία, η αναμονή ή οι επισκέψεις στα υποκαταστήματα των τραπεζών, επισημαίνει ο οίκος αναφορικά με τα πλεονεκτήματα.

Αλλάζει ριζικά το τοπίο

Στη θέση των σημερινών διαδικασιών θα βρεθούν ψηφιακές υπηρεσίες και ψηφιακά στεγαστικά δάνεια, τα οποία η S&P Global Ratings αναμένει ότι θα αλλάξουν ριζικά το τοπίο στο δανεισμό κατοικίας και τη λιανική τραπεζική γενικότερα, προς όφελος των τραπεζών αλλά και των δανειοληπτών.

Αυτή η επανάσταση θεωρούνταν απίθανη μέχρι πρόσφατα, επειδή τα στεγαστικά δάνεια θεωρούνταν ως πιο δύσκολα στην προώθηση και χορήγησή τους, ενώ η διαδικασία έγκρισης ήταν πολύ περίπλοκη για να αυτοματοποιηθεί.

Τώρα, πάροχοι χρηματοοικονομικών υπηρεσιών που ηγούνται της τεχνολογίας (οι λεγόμενες fintech εταιρείες), αμερικανικές τράπεζες με έμφαση στις ψηφιακές υπηρεσίες αλλά και ορισμένες παραδοσιακές τράπεζες που θέλουν να πάρουν κεφάλι στην κούρσα αυτή, έχουν αποδείξει ήδη ότι ο δανεισμός για αγορά ακινήτων μπορεί να γίνει εξ αποστάσεως. Έτσι τώρα καρπώνονται τα οφέλη της ισχυρής ζήτησης για τη χορήγηση τέτοιων ψηφιακών στεγαστικών δανείων σε όλη τους τη διαδικασία (end-to-end), όπως δείχνουν τα στοιχεία του οίκου αξιολογήσεων.

Η ψηφιακή αυτή στροφή υπόσχεται να αλλάξει δραματικά το παλιό μοντέλο δανεισμού λιανικής των τραπεζών, το οποίο σήμερα χρησιμοποιεί τα στεγαστικά δάνεια ως βασικό πυλώνα για τις σχέσεις των χρηματοπιστωτικών ιδρυμάτων με τους πελάτες και ως βασικό παράγοντας για να γεμίζουν τα ταμεία των τραπεζών από καθαρά έσοδα από τόκους και άλλες προμήθειες.

Τα μεγέθη της αγοράς είναι πολύ μεγάλα

Ο τραπεζικός δανεισμός για στεγαστικά δάνεια αναλογούσε σε περίπου 635 δισεκατομμύρια δολάρια ή στο 10% των παγκόσμιων τραπεζικών εσόδων το 2021, σύμφωνα με έρευνα της εταιρείας συμβούλων διαχείρισης McKinsey & Co την οποία επικαλείται η S&P.

Το ποσοστό αυτό αναμένεται να αυξηθεί κατά περίπου 90 δισεκατομμύρια δολάρια σε 725 δισεκατομμύρια δολάρια μέχρι το τέλος του 2025, λόγω στεγαστικών νέας γενιάς από την Κίνα, την Ασία γενικότερα, αλλά και τις Ηνωμένες Πολιτείες, εκτιμά η McKinsey.

Η σημασία των στεγαστικών δανείων για τη λιανική τραπεζική είναι σαφής από το μερίδιό τους στο συνολικό δανεισμό των νοικοκυριών, το οποίο ανέρχεται σε περίπου 60% στην Αυστραλία και σε 40% με 50% στον Καναδά και τη Δυτική Ευρώπη. Είναι ενδεικτικό ότι η αγορά των ΗΠΑ κατέγραψε ρεκόρ στεγαστικών δανείων ύψους 4,4 τρισεκατομμυρίων δολαρίων το 2021.

Τα υπέρ και τα κατά που φέρνουν τα ψηφιακά στεγαστικά

Τα ψηφιακά στεγαστικά δάνεια με κύρια υπόσχεση την ευκολία και την αποτελεσματικότητα θα έλθουν να συμπληρώσουν την ευρύτερη τάση προς την παροχή τραπεζικών υπηρεσιών από απόσταση. Οι πελάτες των τραπεζών αναμένεται να επωφεληθούν από ταχύτερη διαδικασία αίτησης δανείου, ταχύτερη λήψη αποφάσεων για χορήγηση, ταχεία αποδέσμευση κεφαλαίων και συνολικά πιο γρήγορη αγορά κατοικίας. Αυτό αναμένεται να συμβάλει στη ρευστότητα της στεγαστικής πίστης ενθαρρύνοντας ταχύτερες και πιο τακτικές αγορές και πωλήσεις ακινήτων, εκτιμά η S&P.

Ταυτόχρονα όμως, η νέα αυτή τεχνολογική διαδικασία θα μπορούσε να έχει αρνητικές επιπτώσεις για την πιστοληπτική ικανότητα μερίδας υποψήφιων δανειοληπτών οι οποίοι θα μπορούσαν να μείνουν έξω από την αγορά λόγω της πιστοληπτικής τους αξιολόγησης. Για παράδειγμα δανειολήπτες χωρίς σταθερά ή μη δηλωμένα έσοδα, υψηλά επίπεδα χρέους ή παλαιότερα πιστωτικά ζητήματα θα μπορούσαν να δυσκολευτούν να αποκτήσουν πρόσβαση για δανεισμό κατοικίας αφού πλέον θα ελέγχονται τα πάντα και άμεσα.

Και πάλι, αυτό δημιουργεί επιχειρηματικές ευκαιρίες για εξειδικευμένους δανειστές στη χορήγηση δανείων υψηλότερου κινδύνου. Η πιθανότητα να δημιουργήσει η ψηφιοποίηση αυτή και κοινωνικά ζητήματα από τον αποκλεισμό από το δανεισμό ορισμένης μερίδας ατόμων, μπορεί να παρέχει καλή ευκαιρία στις ρυθμιστικές αρχές ή σε άλλους κρατικούς φορείς να στηρίξουν την παροχή στεγαστικών δανείων σε άλλες τέτοιες αγορές, σημειώνεται επίσης.

Μεγαλύτερος ανταγωνισμός για τις τράπεζες

Με την υιοθέτηση νέων τεχνολογιών και πρακτικών που θα κάνουν ακόμη πιο δύσκολη τη διάκριση μεταξύ των fintechs και των παραδοσιακών τραπεζών, νέες τυποποιημένες διαδικασίες υποβολής αιτήσεων και συμβάσεις θα κάνουν πιο εμπορική τη νέα αυτή γενιά στεγαστικών δανείων, με αποτέλεσμα το μεγαλύτερο ανταγωνισμό μεταξύ των τραπεζών, το χαμηλότερο κόστος για τους δανειολήπτες και την αλλαγή του χάρτη στα μερίδια αγοράς στον τραπεζικό χάρτη, με νέους παίκτες να μπαίνουν πιο δυνατά στο παιχνίδι, εκτιμά ο οίκος.

Επιπλέον, με τα ψηφιακά στεγαστικά η αυξημένη ασφάλεια και διαφάνεια που θα συνεπάγονται, θα βελτιώσει τη διαχείριση κινδύνου για τους δανειστές. Ταυτόχρονα όμως, αποκαλούμενα «μη δοκιμασμένα επιχειρηματικά μοντέλα» θα μπορούσαν να απειλήσουν τη σταθερότητα της αγοράς ενυπόθηκων δανείων αλλά και να επιφέρουν οικονομικό αποκλεισμό για ορισμένη κατηγορίας δανειοληπτών, προειδοποιεί η S&P.

Τι είναι τα ψηφιακά στεγαστικά δάνεια

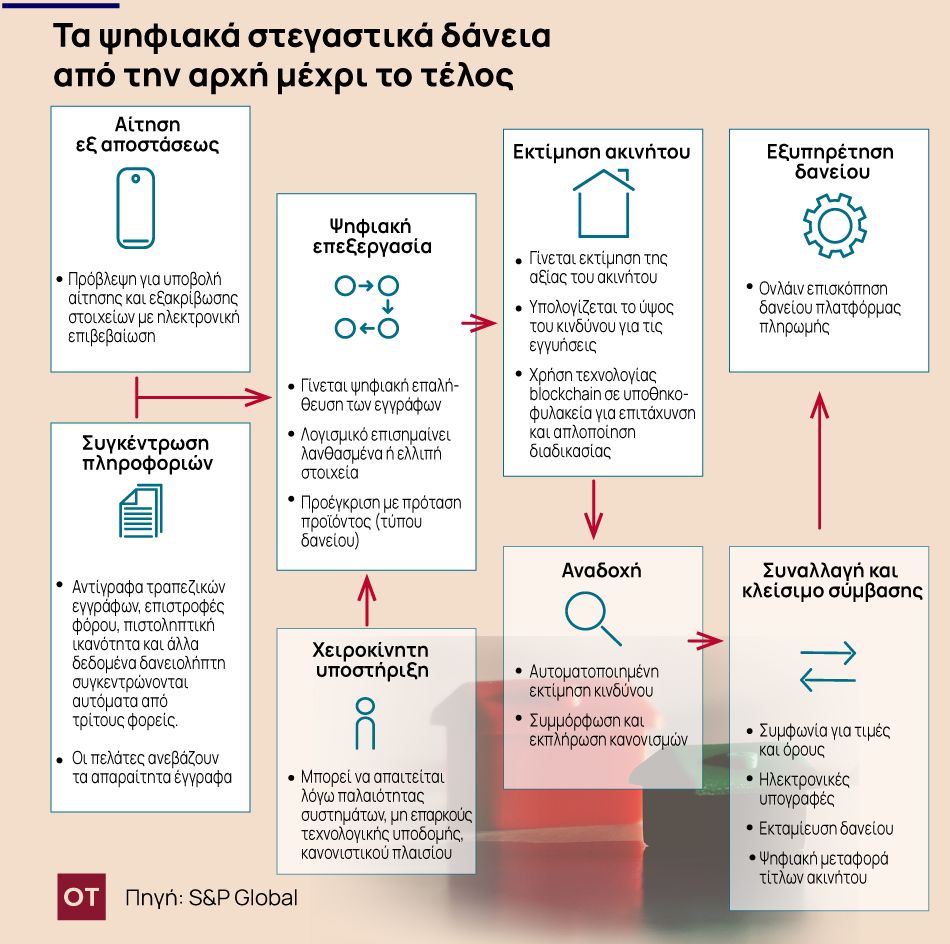

Ψηφιακό στεγαστικό είναι το δάνειο που θα χορηγείται μετά από ψηφιακή, πλήρως αυτοματοποιημένη διαδικασία υποβολής αίτησης, με σκοπό τη λήψη δανείου για την αγορά ακινήτου το οποίο θα υποθηκευτεί για το εν λόγω δάνειο. Τα πραγματικά ψηφιακά στεγαστικά θα είναι δάνεια τα οποία θα χορηγούνται με πλήρως αυτοματοποιημένες διαδικασίες σε όλα τα στάδια. Τα στάδια αυτά θα περιλαμβάνουν την διαδικτυακή αίτηση, την αυτόματη συλλογή δεδομένων και την επιβεβαίωση της ταυτότητας του πελάτη από την τράπεζα, μια προκαθορισμένη διαδικασία έγκρισης με βάση συγκεκριμένους αλγορίθμους και τη λήψη ψηφιακών υπογραφών.

Latest News

Γιατί συρρικνώνονται τα σπίτια των Αμερικανών

Το αμερικανικό όνειρο της ιδιοκτησίας σπιτιού μειώνεται λόγω κρίσης οικονομικής προσιτότητας στις ΗΠΑ

«Καμπανάκι» Ντίμον για εμπορικό πόλεμο - «Οι ΗΠΑ μπορεί να χάσουν την ηγετική τους θέση»

Ο Ντίμον εκτίμησε ότι ο εμπορικός πόλεμος μπορεί να βλάψει την φερεγγυότητα των ΗΠΑ και κάλεσε σε προσέγγιση ΗΠΑ-Πεκίνου

Οι δασμοί θα φέρουν χάος στις παραδόσεις αεροσκαφών λέει ο CEO της Ryanair

Αεροπορικές εταιρείες και κατασκευαστές αεροπλάνων ετοιμάζονται να παλέψουν για το ποιος πληρώνει για τους δασμούς

Καμπανάκι Scope προς ΗΠΑ - Πότε θα υποβαθμιστεί η πιστοληπτική ικανότητά της

Η Scope είναι η πρώτη εταιρεία αξιολόγησης που απευθύνει μια τόσο αυστηρή προειδοποίηση για πιθανή υποβάθμιση των ΗΠΑ

Η Honda «μετακομίζει» στις ΗΠΑ- Σχεδιάζει να μεταφέρει την παραγωγή απο Καναδά και Μεξικό

Οι Ηνωμένες Πολιτείες ήταν η μεγαλύτερη αγορά της Honda πέρυσι, αντιπροσωπεύοντας σχεδόν το 40% των παγκόσμιων πωλήσεων

Μπαϋρού: Το χρέος και το δημόσιο έλλειμα καθιστούν τη Γαλλία ευάλωτη

Η Γαλλία χρειάζεται επειγόντως να μειώσει το δημοσιονομικό της έλλειμμα για να αντιμετωπίσει ένα «τσουνάμι αποσταθεροποίησης», λέει ο πρωθυπουργός Μπαϋρού

ΕΕ και ΗΠΑ μιλούσαν επί δυόμιση ώρες για τους δασμούς... χωρίς αποτέλεσμα

ΕΕ και Αμερικανοί διαπραγματευτές συναντήθηκαν στην Ουάσινγκτον για το θέμα των δασμών αλλά η συνάντηση ήταν άκαρπη

Bank of America: Νέο ρεκόρ από τις συναλλαγές μετοχών – Αύξηση εσόδων από δάνεια

Τα έσοδα της Bank of America από τη διαπραγμάτευση μετοχών αυξήθηκαν κατά 17% στα 2,18 δισ. δολάρια

Citigroup: Υψηλά κέρδη από συναλλαγές στις μετοχές και στο σταθερό εισόδημα

Το τμήμα συναλλαγών της Citigroup ξεπέρασε τις προσδοκίες των αναλυτών

Τα... καμάρια της Silicon Valley δεν πλήρωσαν φόρους εκατοντάδων δισ. δολαρίων

Οι κορυφαίες αμερικανικές εταιρείες τεχνολογίας, γνωστές ως Silicon Six, δημιουργούν κέρδη δισεκατομμυρίων, αλλά «κλέβουν» το δημόσιο ταμείο

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης