Το ημερολόγιο έδειχνε 20 Φεβρουαρίου 2022. Ημέρα Κυριακή, και ο πλανήτης με κομμένη την ανάσα παρακολουθούσε τις εξελίξεις στα ρωσο-ουκρανικά σύνορα καθώς ο χρόνος κυλούσε αντίστροφα για την έναρξη της ρωσικής εισβολής στην Ουκρανία, που θα άλλαζε για πάντα τον κόσμο – για δεύτερη φορά σε δύο χρόνια.

Credit Suisse: Ανάσα στις αγορές από το πρόγραμμα στήριξης των 50 δισ.

Εκείνη την ημέρα ο Guardian, συμμετέχοντας σε μια κοινοπραξία διεθνών ΜΜΕ τα οποία είχαν επεξεργαστεί έναν τεράστιο όγκο δεδομένων που είχαν διαρρεύσει από μια εκ των μεγαλύτερων τραπεζών παγκοσμίως, δημοσίευε ένα εκτενές ρεπορτάζ τουλάχιστον 5.000 λέξεων για τα σκάνδαλα στα οποία εμπλεκόταν ο ελβετικός τραπεζικός κολοσσός που ακούει στο όνομα Credit Suisse.

Βασανιστήρια, ξέπλυμα χρήματος, διακίνηση ναρκωτικών

Τα στοιχεία που δημοσίευε ο Guardian έδειχναν πως η ελβετική τράπεζα παρείχε ασφαλές καταφύγιο για τα χρήματα ατόμων που εμπλέκονταν σε εγκληματικές δραστηριότητες όπως βασανιστήρια, διακίνηση ναρκωτικών, ξέπλυμα μαύρου χρήματος, διαφθορά κ.ά. Τα έγγραφα που είχαν διαρρεύσει αφορούσαν συνολικά 30.000 πελάτες που διατηρούσαν στην τράπεζα καταθέσεις άνω των 100 δισ. ελβετικών φράγκων.

Όπως σχολίαζε τότε το βρετανικό έντυπο, η διαρροή «υποδεικνύει τις εκτεταμένες αδυναμίες της Credit Suisse να επιδείξει τη δέουσα επιμέλεια, παρά τις επανειλημμένες δεσμεύσεις επί δεκαετίες να εξαλείψει τους αμφιβόλου ποιότητας πελάτες και τα παράνομα κεφάλαια». «Μπορούμε να αποκαλύψουμε πως η Credit Suisse επανειλημμένα είτε άνοιγε είτε διατηρούσε τραπεζικούς λογαριασμούς για μια σειρά πελατών υψηλού κινδύνου σε όλο τον κόσμο», ανέφερε.

«Μεταξύ αυτών περιλαμβάνονται ένας διακινητής ανθρώπων στις Φιλιππίνες, ένα αφεντικό του χρηματιστηρίου του Χονγκ Κονγκ που φυλακίστηκε για δωροδοκία, ένας δισεκατομμυριούχος που διέταξε τη δολοφονία της Λιβανέζας ποπ σταρ φίλης του και στελέχη που λεηλάτησαν την κρατική εταιρεία πετρελαίου της Βενεζουέλας, καθώς και διεφθαρμένοι πολιτικοί από την Αίγυπτο έως την Ουκρανία».

Ο τεράστιος όγκος τραπεζικών δεδομένων είχε διοχετευτεί αρχικά στη γερμανική εφημερίδα Süddeutsche Zeitung, από έναν ανώνυμο πληροφοριοδότη ο οποίος σχολίαζε ότι «οι ελβετικοί νόμοι περί τραπεζικού απορρήτου είναι ανήθικοι». «Το πρόσχημα της προστασίας της οικονομικής ιδιωτικής ζωής είναι απλώς ένα φύλλο συκής που καλύπτει τον επαίσχυντο ρόλο των ελβετικών τραπεζών ως συνεργατών των φοροφυγάδων», ανέφερε.

Απαντώντας, τότε, η Credit Suisse ανέφερε ότι «απορρίπτει σθεναρά τους ισχυρισμούς και τα συμπεράσματα σχετικά με τις υποτιθέμενες επιχειρηματικές πρακτικές της τράπεζας», υποστηρίζοντας ότι οι δημοσιογραφικές αποκαλύψεις βασίζονταν σε «επιλεκτικές πληροφορίες που λαμβάνονται εκτός πλαισίου, με αποτέλεσμα να οδηγούν σε προκατειλημμένες ερμηνείες της επιχειρηματικής συμπεριφοράς της τράπεζας».

Λίγο παραπάνω από έναν χρόνο μετά, και ενώ η ελβετική τράπεζα βρίσκεται στο μάτι του παγκόσμιου τραπεζικού κυκλώνα που προκάλεσε η κατάρρευση της SVB στις ΗΠΑ, το «αμαρτωλό» παρελθόν της Credit Suisse έρχεται ξανά στο προσκήνιο καθώς είναι άμεσα συνδεδεμένο με αυτό που πολλοί αναλυτές περιγράφουν ως κίνδυνο να προκύψει μια «ευρωπαϊκή Lehman Brothers».

Εμπλοκή σε σκάνδαλα από το 1986

Πράγματι, το όνομα της Credit Suisse κάθε άλλο παρά άγνωστο ήταν τις τελευταίες δεκαετίες σε όσους παρακολουθούσαν τις αποκαλύψεις για σκάνδαλα με εμπλοκή κορυφαίων τραπεζικών ιδρυμάτων.

Σύμφωνα με την πλατφόρμα RiskScreen.com, που ειδικεύεται στην παρακολούθηση της νομοθεσίας για την καταπολέμηση της νομιμοποίησης εσόδων από παράνομες δραστηριότητες, ο ελβετικός τραπεζικός γίγαντας έχει βυθιστεί σε ατασθαλίες που χρονολογούνται από το 1986, όταν βοήθησε τον δικτάτορα των Φιλιππίνων Φερδινάνδο Μάρκος και τη σύζυγό του να κρύψουν εκατομμύρια δολάρια που είχαν κλαπεί από τη χώρα, ανοίγοντας τραπεζικούς λογαριασμούς με ψεύτικα ονόματα.

Το 1999, οι ιαπωνικές αρχές έκριναν την Credit Suisse ένοχη για παρεμπόδιση της χρηματοπιστωτικής ρυθμιστικής αρχής της χώρας να διεξαγάγει έρευνα σχετικά με δραστηριότητες που βοηθούσαν τους πελάτες της να αποκρύψουν τις ζημίες τους. Εξέλιξη που οδήγησε όχι απλώς στην επιβολή προστίμου, αλλά και στην ανάκληση της τραπεζικής άδειας του ιδρύματος.

Το 2009, η Credit Suisse κρίθηκε ένοχη για επικερδής για την τράπεζα παραβιάσεις κυρώσεων σε βάρος του Ιράν και του Σουδάν την περίοδο 1995-2007. Σύμφωνα με τη πλατφόρμα RiskScreen.com, η τράπεζα προέβη σε διακανονισμό με τις αρχές των ΗΠΑ που οδήγησε στην κατάσχεση 536 εκατομμυρίων δολαρίων.

Τα έτη 2011, 2014, 2016 και 2017 η ελβετική τράπεζα ενεπλάκη σε υποθέσεις μαζικής φοροδιαφυγής καθώς βοήθησε πελάτες της στις Ηνωμένες Πολιτείες, τη Γερμανία, την Ιταλία και αλλού στην Ευρώπη να αποφύγουν, επί σειρά ετών, την καταβολή φόρων. Υποχρεώθηκε να καταβάλει πρόστιμα δισεκατομμυρίων δολαρίων, ενώ το 2014 είχε καταβάλει άλλα 2,6 δισ. δολάρια για σκάνδαλο φοροδιαφυγής που αφορούσε τις Ηνωμένες Πολιτείες.

Το 2018, η τράπεζα συμφώνησε να καταβάλει πρόστιμο 47 εκατομμυρίων δολαρίων μετά από συμφωνία με το Υπουργείο Δικαιοσύνης των Ηνωμένων Πολιτειών, καθώς η Credit Suisse προσέφερε θέσεις εργασίας σε φίλους και συγγενείς Κινέζων αξιωματούχων με αντάλλαγμα την παροχή βοήθειας στην εξασφάλιση επιχειρηματικών συμφωνιών στη χώρα.

Το 2022, οι ελβετικές αρχές κίνησαν ποινική διαδικασία σε βάρος της Credit Suisse για άμεση εμπλοκή σε ένα βουλγαρικό κύκλωμα λαθρεμπορίου κοκαΐνης, με εκατομμύρια ευρώ να ξεπλένονται απευθείας μέσω της τράπεζας. Στα τέλη Ιουνίου οι δικαστές επέβαλαν στην τράπεζα πρόστιμο ύψους 2 εκατ. ελβετικών φράγκων (1,97 εκατ. ευρώ), καθώς και άλλα 18,6 εκατ. ευρώ αποζημίωσης προς το ελβετικό κράτος, κρίνοντας πως αγνόησε εξόφθαλμα σημάδια που έδειχναν ότι τεράστια ποσά που κατατέθηκαν στην τράπεζα – κάποια εκ των οποίων σε… βαλίτσες γεμάτες μετρητά- πιθανότατα προέρχονταν από παράνομες δραστηριότητες του οργανωμένου εγκλήματος.

Σύμφωνα με τη δικαστική απόφαση, η τράπεζα και στελέχη της σε αρκετά τμήματα ουσιαστικά έκαναν τα στραβά μάτια και δέχτηκαν τις καταθέσεις κόντρα στην διεθνή νομοθεσία και τους κανονισμούς που αφορούν το ξέπλυμα μαύρου χρήματος. Επρόκειτο για την πρώτη φορά που το ανώτατο ποινικό δικαστήριο της χώρας έκρινε ελβετική τράπεζα ένοχη για υπόθεση εταιρικού εγκλήματος. Είχε μεσολαβήσει η αποκάλυψη του Guardian και των υπολοίπων ΜΜΕ για τις αμφιλεγόμενες δραστηριότητες της ελβετικής τράπεζας.

Η κρίση

Οι οικονομικές επιπτώσεις, ο αντίκτυπος στο εργατικό δυναμικό της τράπεζας και η ζημία στη φήμη που προκλήθηκε από αυτή τη σειρά σκανδάλων ήταν τεράστιες. Σύμφωνα πάντα με την πλατφόρμα RiskScreen, από το 2020 η Credit Suisse αντιμετώπισε έξοδα δικαστικών διαδικασιών ύψους 4 δισεκατομμυρίων δολαρίων και υπέστη ζημίες ύψους 4,09 δισεκατομμυρίων δολαρίων. Εξάλλου, τον Οκτώβριο του 2022 η τράπεζα αναγκάστηκε να καταλήξει σε διακανονισμό με τις ρυθμιστικές αρχές των Ηνωμένων Πολιτειών σχετικά με τον ρόλο της στη χρηματοπιστωτική κρίση του 2008-2009, που της κόστισε 495 εκατομμύρια δολάρια. Είχε προηγηθεί η ποινή ύψους 5,28 δισεκατομμυρίων δολαρίων, το 2017, για τον ρόλο της τράπεζας στην κρίση των ενυπόθηκων στεγαστικών δανείων μειωμένης εξασφάλισης. Το 2021, η κατάρρευση των funds Archegos Capital Management και Greensill Capital, στα οποία εμπλεκόταν η Credit Suisse, προκάλεσε στην ελβετική τράπεζα απώλειες πολλών δισεκατομμυρίων δολαρίων.

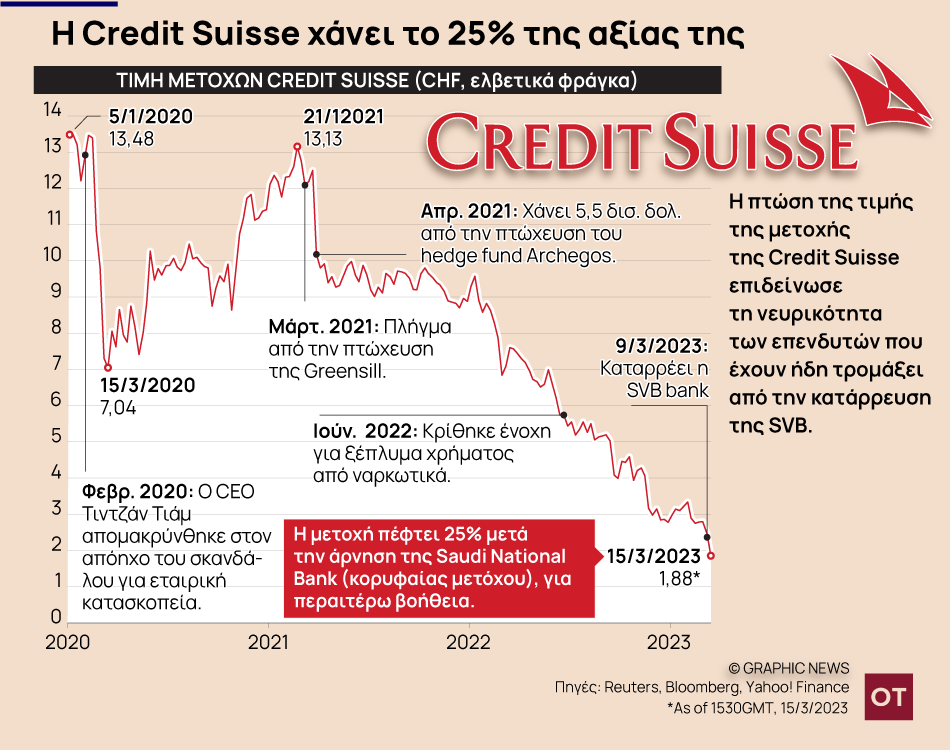

Η σειρά σκανδάλων στα οποία ενεπλάκη η Credit Suisse, σε συνδυασμό με σειρά εσφαλμένων επενδυτικών επιλογών και χρόνια κακοδιαχείρησης, οδήγησαν την Ελβετική τράπεζα, στα τέλη Σεπτεμβρίου του 2022, στη σημαντικότερη κρίση της ιστορίας της – πριν τη σημερινή. Μέσα σε έναν μήνα οι μετοχές της έχασαν το 25% της αξίας τους, με τους επενδυτές να ανησυχούν για πιθανά προβλήματα ρευστότητας και κεφαλαιακής επάρκειας.

Καθ’ όλη τη διάρκεια του Οκτωβρίου καταγραφόταν μαζική διαρροή κεφαλαίων από την τράπεζα, η οποία – κατά δήλωση του προέδρου της Άξελ Λέμα, διεκόπη στις αρχές Δεκεμβρίου του 2022, οπότε και η κατάσταση «σταθεροποιήθηκε». Μιλώντας στους Financial Times την 1η Δεκεμβρίου, ο Λέμαν είχε δηλώσει ότι μετά τις έντονες εκροές τον Οκτώβριο, αυτές «εξομαλύνθηκαν πλήρως» και «εν μέρει αντιστράφηκαν». Την επόμενη ημέρα δήλωσε στην τηλεόραση του Bloomberg ότι οι εκροές είχαν «ουσιαστικά σταματήσει».

Όμως στις 9 Φεβρουαρίου 2023 η Credit Suisse ανακοίνωσε ότι το Δ’ τρίμηνο του 2022 εμφάνισε ζημιές 1,32 δισ. ελβετικών φράγκων, αποτέλεσμα πολύ χειρότερο των προβλέψεων. Οι δε εκροές ανήλθαν, την ίδια περίοδο, σε 110,5 δισ. ελβετικά φράγκα (120 δισ. δολάρια), ανεβάζοντας το συνολικό ύψος των εκροών για το 2022 στα 123,2 δισεκατομμύρια ελβετικά φράγκα.

Η τέλεια καταιγίδα

Η εξέλιξη αυτή οδήγησε τη ρυθμιστική αρχή του χρηματοπιστωτικού τομέα της Ελβετίας, τη Finma, να ξεκινήσει έρευνα για τις καθησυχαστικές δηλώσεις του Λέμα τον Δεκέμβριο του 2022, επιδιώκοντας να εξακριβώσει εάν ο ίδιος και άλλοι εκπρόσωποι της Credit Suisse γνώριζαν ότι οι πελάτες της τράπεζας εξακολουθούσαν να αποσύρουν κεφάλαια όταν σε συνεντεύξεις στα μέσα ενημέρωσης δήλωναν ότι οι εκροές είχαν σταματήσει.

Περίπου έναν μήνα αργότερα, η ελβετική τράπεζα ανακοίνωσε ότι θα καθυστερήσει τη δημοσιοποίηση της οριστικής ετήσιας έκθεσης για το 2022, μετά από παρέμβαση της Επιτροπής Κεφαλαιαγοράς των ΗΠΑ σχετικά με την «τεχνική αξιολόγηση των αναθεωρήσεων που είχαν γνωστοποιηθεί προηγουμένως στις ενοποιημένες καταστάσεις ταμειακών ροών για τα έτη που έληξαν στις 31 Δεκεμβρίου 2020 και 2019, καθώς και των σχετικών ελέγχων».

Η εξέλιξη αυτή σε συνδυασμό αφενός με την αναταραχή που προκάλεσε παγκοσμίως η κατάρρευση της SVB, αφετέρου με την ανακοίνωση του βασικού μετόχου της τράπεζας, Saudi National Bank, ότι δεν προτίθεται να παράσχει περαιτέρω οικονομική βοήθεια στην Credit Suisse, προκάλεσαν την «τέλεια καταιγίδα» που κλυδωνίζει συθέμελα το «αμαρτωλό» ελβετικό τραπεζικό ίδρυμα.

Latest News

Από την Ελβετία στις ΗΠΑ - Η Roche και το πενταετές επενδυτικό πλάνο

Η επένδυση της Roche θα δημιουργήσει περισσότερες από 12.000 νέες θέσεις εργασίας - Τι περιλαμβάνει το φιλόδοξο σχέδιο

Το mega deal της Nomura για τα assets της Macquarie

Ο επικεφαλής της ιαπωνικής Nomura λέει ότι η συμφωνία θα της δώσει «μια σταθερή πλατφόρμα στην αγορά υψηλής ανάπτυξης των ΗΠΑ»

Οι δασμοί θα κυριαρχήσουν στις συναντήσεις του ΔΝΤ και της Παγκόσμιας Τράπεζας

Οι φετινές συναντήσεις γίνονται στη σκιά του εμπορικού πολέμου που πυροδότησαν οι δασμοί του Αμερικανού προέδρου

Το Χάρβαρντ μηνύει τον Τραμπ - Τι ψάχνει στην... αγορά ομολόγων

Το Πανεπιστήμιο Χάρβαρντ κατηγορεί την κυβέρνηση του Ντόναλντ Τραμπ ότι έχει «σαρωτικές και παρεμβατικές απαιτήσεις»

Γιατί όλο και περισσότερες επιχειρήσεις πατάνε... pause - Τι είναι η «μεγάλη παύση»

Η νέα λέξη της μόδας για τα διευθυντικά στελέχη επιχειρήσεων είναι η «παύση», το προσωρινό πάγωμα των αποφάσεων μέχρι να ξεκαθαρίσει το τοπίο με τους δασμούς. Όμως το pause κινδυνεύει να γίνει delete.

Τα Hedge Funds κυνηγούν συμφωνίες σε σενάρια κινδύνου πολύ δαπανηρά για τις ασφαλιστικές

Οι ασφαλιστικές υποφέρουν από δυσβάσταχτες αποζημιώσεις που καλούνται να πληρώσουν μετά από θεομηνίες που προκαλούνται από την κλιματική αλλαγή

Εμπορικά «μπαϊπάς» ερήμην της Ουάσιγκτον

Αναδιπλώνονται οι εταίροι των ΗΠΑ και χαράσσουν νέους δρόμους - Μεγάλες δυνάμεις σε Ανατολή και Δύση προχωρούν σε συμφωνίες με άλλους εταίρους

Η «κρυφή» συνάντηση των fund managers στο Αμπού Ντάμπι και το κυνήγι επενδύσεων στη Μέση Ανατολή

H Goldman Sachs συγκέντρωσε δεκάδες fund manages στο Αμπού Ντάμπι - Αναζήτηση επενδύσεων εν μέσω δασμών Τραμπ

Αναιμική ανάπτυξη εν μέσω δασμών δείχνει ένας βασικός δείκτης για την οικονομία των ΗΠΑ

Ο δείκτης LEI είναι ένας σύνθετος οικονομικός δείκτης που έχει σχεδιαστεί για να σηματοδοτεί τη μελλοντική κατεύθυνση της οικονομίας των ΗΠΑ

Πώς Βραζιλία και Αργεντινή βγαίνουν κερδισμένοι από τον εμπορικό πόλεμο

Ο εμπορικός πόλεμος φαίνεται σε πρώτη φάση να ευνοεί χώρες με ισχυρές αγροτικές εξαγωγές όπως οι δύο οικονομίες της Λατινικής Αμερικής

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης