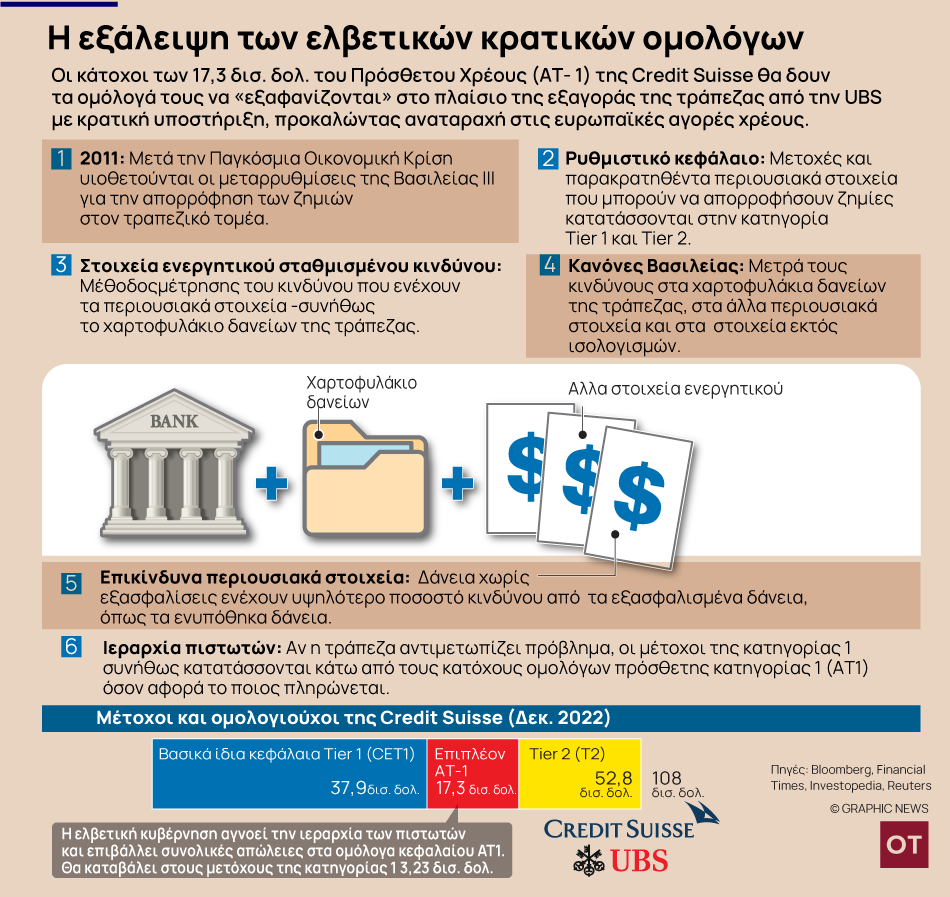

![Credit Suisse: Οι ομολογιούχοι ΑΤ 1 οι μεγάλοι χαμένοι της διάσωσης [γράφημα]](https://www.ot.gr/wp-content/uploads/2023/03/ot_creditSuisse_ubs.png)

Η διάσωση της ελβετικής τράπεζας Credit Suisse με την εξαγορά της από την έως πρότινος άμεση ανταγωνίστριά της τη UBS (οι δύο μεγαλύτερες τράπεζες της Ελβετίας), πρωταγωνιστεί τις τελευταίες ημέρες στην επικαιρότητα.

Μαζί με την κατάρρευση δύο περιφερειακών τραπεζών στις ΗΠΑ, ο τραπεζικός κλάδος εξελίσσεται σε αρνητικό πρωταγωνιστή και άπαντες δεν θέλουν να σκέφτονται πώς μπορεί η παγκόσμια οικονομία να βιώσει μία νέα κρίση σαν αυτή του 2008.

Ποια τα «όπλα» των ελληνικών τραπεζών στη νέα κρίση – Τι «βλέπει» η Moody’s

Οι διαβεβαιώσεις των κεντρικών τραπεζών

Οι κεντρικές τράπεζες και στις δύο πλευρές του Ατλαντικού σε κάθε ευκαιρία διαβεβαιώνουν ότι το 2023 δεν είναι σαν το 2008. Το πάθημα έγινε μάθημα: οι τράπεζες πλέον είναι πιο καλά κεφαλαιοποιημένες και τα στοιχεία ενεργητικού που έχουν στα χαρτοφυλάκιά τους είναι καλύτερης ποιότητας ήτοι πιο ασφαλή.

Οι αντιθέσεις

Στις ΗΠΑ οι καταθέτες δεν πρόκειται να χάσουν τα χρήματά τους καθώς ενεργοποιήθηκε άμεσα μηχανισμός εξασφάλισης των καταθέσεων.

Οι ομοιότητες

Στην περίπτωση της Credit Suisse όμως υπάρχουν ομοιότητες σε σχέση με το 2008. Μία εξ αυτών είναι ότι υπάρχουν χαμένοι. Μία δεύτερη ότι υιοθετήθηκε μια ανορδόδοξη πολιτική προκειμένου να ολοκληρωθεί η απορρόφηση της τράπεζας από τη UBS.

Οι χαμένοι

Οι χαμένοι της υπόθεσης είναι οι κάτοχοι των ομολόγων AT 1 ή αλλιώς υπό αίρεση μετατρέψιμων ομολόγων. Με τις ευλογίες της κυβέρνησης οι κάτοχοι αυτών των ομολόγων όχι μόνο δεν αποζημιώνονται άλλα χάνουν ολοσχερώς τα ποσά που είχαν επενδύσει. Σύνολο; Περί των 17 δισ. δολαρίων.

Η καταπάτηση της ιεραρχίας

Η απόφαση αυτή έρχεται σε πλήρη αντίθεση με την ιεραρχία που υφίσταται αναφορικά με ποια προτεραιότητα αποζημιώνονται οι πιστωτές μιας τράπεζες εν προκειμένω. Οι ομολογιούχοι έναντι των μετόχων έχουν προτεραιότητα όταν προκύπτει θέμα αποζημίωσης.

Τα ομόλογα ΑΤ 1 εκδίδονται προκειμένου οι τράπεζες να αντλούν κεφάλαια προκειμένου να πληρούν τις κεφαλαιακές απαιτήσεις βάσει των κανονισμών της Βασιλείας ΙΙΙ. Τα κεφάλαια αυτά κατευθύνονται στην κατηγορία Tier 1 (στα ιδία κεφάλαια της τράπεζας). Τα εν λόγω ομόλογα είναι μετατρέψιμα και υπό προϋποθέσεις μετατρέπονται σε μετοχές.

Όμως στην Ελβετία οι ρυθμιστικές αρχές αποφάσισαν να αποζημιώσουν τους μετόχους με το συνολικό ποσό των 3,23 δισ. δολαρίων (με υπολογισμένη αξία κάθε μετοχής στο 0,76 του ελβετικού φράγκου).

Έτσι οι κάτοχοι των ομολόγων ΑΤ 1 (που έχουν προτεραιότητα και έναντι των κατόχων των παραδοσιακών ομολόγων) όχι μόνο δεν αποζημιώθηκαν, αλλά έχασαν το σύνολο των χρημάτων που είχαν επενδύσει.

Latest News

O Τραμπ «απασφάλισε» - Αυξάνει τα τέλη για πλοία κατασκευασμένα στην Κίνα

Ο εμπορικός αντιπρόσωπος σχεδιάζει να χρεώνει τα πλοία για κάθε ταξίδι, όχι για κάθε λιμάνι των ΗΠΑ, μετά από αντίδραση της βιομηχανίας

Έσοδα πάνω από τις προβλέψεις των αναλυτών για το Netflix

Μεγάλες βοήθειες έλαβε το Netflix από τις φθηνές συνδρομές με προβολή διαφημίσεων, όπου αυτές είναι διαθέσιμες -

Κίνηση έκπληξη της Τουρκίας - Αιφνιδιαστική αύξηση επιτοκίων

Η απροσδόκητη κίνηση έρχεται καθώς η Τουρκία αντιμετωπίζει τους δασμούς Τραμπ και αναταραχή από την σύλληψη Ιμάμογλου

Ο πρόεδρος της Renault αποχωρεί από το διοικητικό συμβούλιο της Nissan

Ο πρόεδρος της Renault, Ζαν-Ντομινίκ Σενάρ, θα αποχωρήσει από το διοικητικό συμβούλιο της Nissan, καθώς η εταιρεία αντιμετωπίζει προβλήματα

Στο στόχαστρο ξανά η Google - Η νέα δίκη για μονοπωλιακές πρακτικές

Η απόφαση επιτρέπει στις ΗΠΑ να υποστηρίξουν ότι η Google πρέπει να πουλήσει διαφημιστικά εργαλεία

Κλιμακώνει τον «πόλεμο» με το Χάρβαρντ η Ουάσινγκτον - Στο στόχαστρο οι ξένοι φοιτητές

Το Υπουργείο Εσωτερικής Ασφάλειας - DHS θέλει το Χάρβαρντ να παραδώσει πειθαρχικά αρχεία αλλοδαπών φοιτητών και προσωπικού

Πλήγμα για Hermès - LVMH λόγω δασμών -Αντιδρούν όμως διαφορετικά στον Τραμπ

Η LVMH κατηγορεί την ΕΕ για τους δασμούς και απειλεί με... μετακόμιση - Όχι όμως και η Hermès, που ανακοίνωση αυξήσεις

Οι ΗΠΑ ανακοίνωσαν νέα κόστη για πλοία που συνδέονται με την Κίνα

Οι ΗΠΑ αναλαμβάνουν «στοχευμένη δράση για ν’ αποκαταστήσουν τ’ αμερικανικά ναυπηγεία», επιβάλλοντας νέα αυξημένα κόστη σε πλοία που ελλιμενίζονται στα λιμάνια τους και συνδέονται με την Κίνα.

Η Κίνα και το... Πάσχα ρίχνουν τις πωλήσεις της Pernod

Παρόλα αυτά η Pernod τα πήγε καλά στις ΗΠΑ καθώς οι μεταπωλητές εκεί στόκαραν εν όψει δασμών Τραμπ

Από Ιούνιο ανεβάζει... ταρίφα η Ford εάν παραμείνουν οι δασμοί Τραμπ

Προειδοποίηση της Ford προς τους αντιπροσώπους της ότι οι δασμοί πιθανότατα θα αυξήσουν τις τιμές τους επόμενους μήνες

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης