Ορισμένοι κάτοχοι ομολόγων της Credit Suisse δήλωσαν την Τρίτη ότι εξετάζουν το ενδεχόμενο νομικής προσφυγής μετά την… εξαΰλωση 17 δισεκατομμυρίων δολαρίων ομολόγων AT1 της τράπεζας ως μέρος της έκτακτης πώλησής της στην UBS.

Η ελβετική ρυθμιστική αρχή FINMA ανακοίνωσε την Κυριακή ότι οι τίτλοι AT1, που θεωρούνται ευρέως ως σχετικά ριψοκίνδυνες επενδύσεις, θα απομειωθούν στο μηδέν, ενώ οι επενδυτές μετοχών θα λάβουν πληρωμές ως μέρος της εξαγοράς, εξοργίζοντας τους κατόχους ομολόγων, σύμφωνα με το CNBC.

Ο David Benamou, επικεφαλής επενδύσεων στην Axiom Alternative Investments και κάτοχος ομολόγων AT1 της Credit Suisse , είπε στο CNBC την Τρίτη ότι θα συμμετείχε στη δίκη μαζί με «πιθανώς τους περισσότερους κατόχους ομολόγων».

Η δικηγορική εταιρεία Quinn Emanuel Urquhart & Sullivan, με έδρα την Καλιφόρνια, ανακοίνωσε τη Δευτέρα ότι συγκέντρωσε μια «ομάδα δικηγόρων από την Ελβετία, τις ΗΠΑ και το Ηνωμένο Βασίλειο», μετά τη συμφωνία διάσωσης.

Τα επικίνδυνα ομόλογα της Credit Suisse bank

«Αυτή η ομάδα βρίσκεται ήδη σε συζητήσεις με ορισμένους κατόχους ομολόγων AT1 της Credit Suisse, σχετικά με τις πιθανές νομικές ενέργειες που μπορεί να έχουν στη διάθεσή τους μετά την ανακοίνωση της συγχώνευσης μεταξύ της UBS και της Credit Suisse», ανέφερε η εταιρεία.

Η εταιρεία αντιπροσώπευε προηγουμένως τους κατόχους ομολόγων μετά την πώληση της ισπανικής τράπεζας Banco Popular στην Banco Santander έναντι 1 ευρώ το 2017, η οποία επίσης μείωσε τα ομόλογα AT1 στο μηδέν.

Η εταιρεία είπε ότι σχεδίαζε να συγκαλέσει τους κατόχους ομολόγων την Τετάρτη για να συζητήσουν μέσω «δυνητικών οδών επανόρθωσης».

Απέτυχε η Credit Suisse;

Συνήθως, σε περίπτωση πτώχευσης τράπεζας, τα AT1 — επίσης γνωστά ως μετατρέψιμες ομολογίες ή «CoCos» — θα έχουν προτεραιότητα σε σχέση με τους κατόχους μετοχών.

Τα ομόλογα δημιουργήθηκαν μετά την Παγκόσμια Χρηματοπιστωτική Κρίση ως μέσο εκτροπής του κινδύνου κρίσης μακρυά από τους φορολογούμενους. Η υποτίμηση της Credit Suisse αντιπροσωπεύει τη μεγαλύτερη απώλεια που έχει προκληθεί ποτέ στους επενδυτές ομολόγων AT1 από την έναρξή τους.

Η απόφαση των ελβετικών αρχών να ανατρέψουν τα καθιερωμένα πρότυπα και να «χτυπήσουν» τους κατόχους ομολόγων AT1 έναντι των επενδυτών μετόχων έχει επικριθεί, καθότι επιφέρει καταστροφή της εμπιστοσύνης στα περιουσιακά στοιχεία, δημιουργώντας πιθανώς δευτερεύουσα επίδραση στις παγκόσμιες αγορές

Η Αρχή Τραπεζικής Εποπτείας της ΕΚΤ, το Ενιαίο Συμβούλιο Εξυγίανσης (SRB) και η Ευρωπαϊκή Αρχή Τραπεζών (EBA) εξέδωσαν κοινή δήλωση τη Δευτέρα, επιδιώκοντας να καθησυχάσουν τους επενδυτές ότι η συμφωνία με την Credit Suisse είναι εφάπαξ. Η Ελβετία δεν είναι μέρος της Ευρωπαϊκής Ένωσης και επομένως δεν υπόκειται στους κανονισμούς της.

Μετοχές

«Συγκεκριμένα, οι κοινοί μετοχικοί τίτλοι είναι οι πρώτοι που απορροφούν τις ζημίες και μόνο μετά την πλήρη χρήση τους θα απαιτούνταν η διαγραφή των ΑΤ 1», επέμειναν οι αρχές της ΕΕ.

«Αυτή η προσέγγιση εφαρμόστηκε με συνέπεια σε προηγούμενες περιπτώσεις και θα συνεχίσει να καθοδηγεί τις ενέργειες της τραπεζικής εποπτείας του SRB και της ΕΚΤ σε παρεμβάσεις κρίσεων. Το πρόσθετο Tier 1 είναι και θα παραμείνει σημαντικό στοιχείο της κεφαλαιακής διάρθρωσης των ευρωπαϊκών τραπεζών».

FILE PHOTO: Switzerland’s national flag flies above a logo of Swiss bank Credit Suisse in front of a branch office in Bern, Switzerland November 29, 2022. REUTERS/Arnd Wiegmann/File Photo

Από το τέλος του 2022, η Credit Suisse είχε δείκτη κεφαλαίου κοινών μετοχών της κατηγορίας 1 (CET 1), δείκτη φερεγγυότητας τραπεζών 14,1% και δείκτη κάλυψης ρευστότητας 144%. Αυτά τα στοιχεία υποδηλώνουν ότι η τράπεζα ήταν φερέγγυα και διέθετε άφθονη ρευστότητα, γεγονός που οδήγησε τον Benamou της Axiom να αμφισβητήσει εάν η τράπεζα θα έπρεπε να θεωρηθεί «αποτυχούσα», υπό αυτήν την έννοια.

Η τράπεζα έχασε την εμπιστοσύνη των επενδυτών και των καταθετών τις τελευταίες δύο εβδομάδες, με αποτέλεσμα την ελεύθερη πτώση της τιμής της μετοχής και τις τεράστιες εκροές περιουσιακών στοιχείων.

Πολιτικό σκηνικό

Ένας από τους καταλύτες για την πιο πρόσφατη πτώση της τιμής της μετοχής της Credit Suisse ήταν η ανακοίνωση από τον κορυφαίο επενδυτή της Εθνικής Τράπεζας της Σαουδικής Αραβίας ότι δεν θα ήταν σε θέση να προσφέρει περαιτέρω οικονομική βοήθεια.

Η απόκτηση του μεριδίου της 9,9% τον Οκτώβριο έπαιξε μεγάλο ρόλο στη χρηματοδότηση της τεράστιας στρατηγικής αναμόρφωσης της Credit Suisse, ενώ η Qatar Investment Authority έγινε ο δεύτερος μεγαλύτερος μέτοχος της τράπεζας αφού διπλασίασε το μερίδιό της στο 6,8% στα τέλη του περασμένου έτους.

Ερωτηθείς εάν πιστεύει ότι υπήρχε πολιτικό κίνητρο πίσω από την απόφαση να εξασφαλιστούν οι μετοχές ενώπιον των ομολογιούχων της AT1, δεδομένης της κλίμακας των μετόχων της Credit Suisse, ο Benamou είπε ότι αυτή ήταν η «μόνη λογική εξήγηση».

Ένας εκπρόσωπος της FINMA δεν ήταν άμεσα διαθέσιμος για σχόλιο.

Τα ομόλογα AT1 της Credit Suisse προσέφεραν υψηλότερες αποδόσεις από πολλά συγκρίσιμα περιουσιακά στοιχεία, σε ορισμένες περιπτώσεις με απόδοση σχεδόν 10%, αντανακλώντας τον εγγενή κίνδυνο που αναλάμβαναν οι επενδυτές.

Προέβλεπαν επίσης μια ρήτρα που επέτρεπε να μηδενίζονται από τις ελβετικές αρχές σε περίπτωση που η τράπεζα δεν είναι πλέον βιώσιμη, ανεξάρτητα από τους μετόχους.

Latest News

Τα κινεζικά funds σταματούν τις επενδύσεις στις ΗΠΑ εν μέσω δασμών

Τα κρατικά επενδυτικά κεφάλαια στην Κίνα έχουν αποσύρει επενδύσεις από ιδιωτικά κεφάλαια με έδρα τις ΗΠΑ τις τελευταίες εβδομάδες

Επίσκεψη του αμερικανού αντιπροέδρου στην Ινδία, στη σκιά των δασμών

Ο αμερικανός αντιπροέδρος θα συζητήσει στην Ινδία με τον Ναρέντρα Μόντι την πρόοδο των θεμάτων που εξετάστηκαν τον περασμένο Φεβρουάριο στο Λευκό Οίκο

Το Brexit, οι δασμοί των ΗΠΑ και η αναπόφευκτη σύγκριση

Οι υποστηρικτές του Brexit προέβαλαν το εγχείρημα ως «μαγική λύση» που θα αντιμετώπιζε τα προβλήματα της παγκοσμιοποιημένης οικονομίας

Νέα άνοδος για το Bitcoin - Κέρδη 3% απο τις αρχές Απριλίου

Με άλμα περίπου 3% το Bitcoin ξεπέρασε τα 87.600 δολάρια το πρωί της Δευτέρας στη Σιγκαπούρη- Η άνοδος εξάλειψε το μεγαλύτερο μέρος των απωλειών που είχε υποστεί από τις 2 Απριλίου

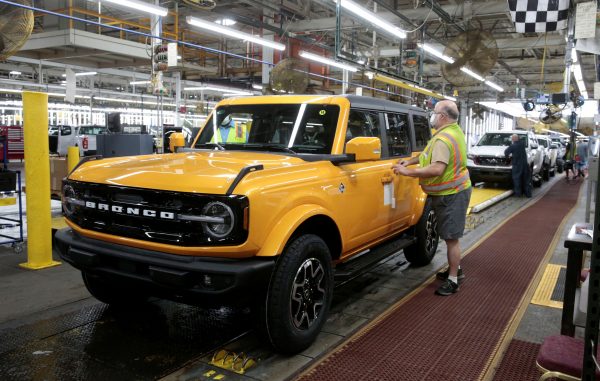

Η Ford σταματά τις αποστολές οχημάτων στην Κίνα λόγω δασμών

Η Ford ανακοίνωσε ότι σταμάτησε τις αποστολές των F-150 Raptor, Mustang και των SUV Bronco που κατασκευάζονται στο Μίσιγκαν προς την Κίνα

Στην αντεπίθεση περνά η Κίνα - Ποιους απειλεί με αντίποινα

Η Κίνα αντιτίθεται σθεναρά σε οποιοδήποτε απειλήσει τα συμφέροντα της χώρας

Βουτιά στην παγκόσμια εμπιστοσύνη - Τι δείχνει ο δείκτης FT Tiger

Το σοκ των δασμών και η διολίσθηση της αγοράς είναι μεταξύ των αυξανόμενων απειλών για την ανάπτυξη

Ο δασμολογικός πονοκέφαλος για τις μεγάλες κεντρικές τράπεζες

Ο Τραμπ αλλάζει τον τρόπο με τον οποίον λαμβάνονται οι νομισματικές αποφάσεις

Τι θα συμβούλευαν σήμερα τον Τραμπ οι Μπρεζίνσκι και Κίσινγκερ

Τι θα έλεγαν σήμερα στον Τραμπ οι δύο μεγάλοι «στρατηγοί» που συμβούλεψαν προέδρους και άλλαξαν το ρου του Ψυχρού Πολέμου

Σίμον Κάρτερ: Ο Βρετανός επιχειρηματίας που κέρδισε το στοίχημα της επιστροφής στο γραφείο

Η British Land, δια χειρός του CEO Σίμον Κάρτερ, στοιχημάτισε στην επιστροφή στο γραφείο και βλέπει τώρα ρεκόρ ενοικιάσεων στη Βρετανία

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης