Οι αλλεπάλληλες περιπτώσεις τραπεζικών ιδρυμάτων που αντιμετωπίζουν σοβαρά προβλήματα και είτε είναι κοντά στη χρεοκοπία είτε απαιτούν σημαντικές κρατικές παρεμβάσεις ή κρατικά συντονισμένες παρεμβάσεις, για να σωθούν οι ίδιες ή/και οι καταθέτες τους, θέτουν το βασικό ερώτημα εάν έχουμε να κάνουμε με μια συνολικότερη τραπεζική κρίση.

Μια εύκολη απάντηση, που δίνεται συνήθως σε επίπεδο επιμέρους κρίκων του διεθνούς συστήματος, είναι πως οι περιπτώσεις αυτές είναι μεμονωμένες και έχουν να κάνουν με ιδιαίτερα προβλήματα, συνθήκες, αδυναμίες και εσφαλμένες επιλογές.

Θα σώσει ο «σοφός της Ομάχα» την Αμερική από την τραπεζική κρίση;

Για παράδειγμα είναι εύκολο να αποδώσει την κατάρρευση της Silicon Valley Bank στον τρόπο που τοποθετήθηκε σε αμερικανικά κρατικά ομόλογα, θεωρώντας δεδομένο ότι δεν θα υπάρξει μεγάλη αλλαγή στα επιτόκια, γεγονός που σήμαινε ότι όταν αυξήθηκαν τα επιτόκια και οι αποδόσεις έπρεπε να αντιμετωπίσει τη μείωση της αξίας τους, στην ιδιαίτερη σύνθεση των καταθετών της, ή στον τρόπο που ερμηνεύτηκε ένα επιμέρους πρόβλημα ως κίνητρο για ένα γενικευμένο bank run.

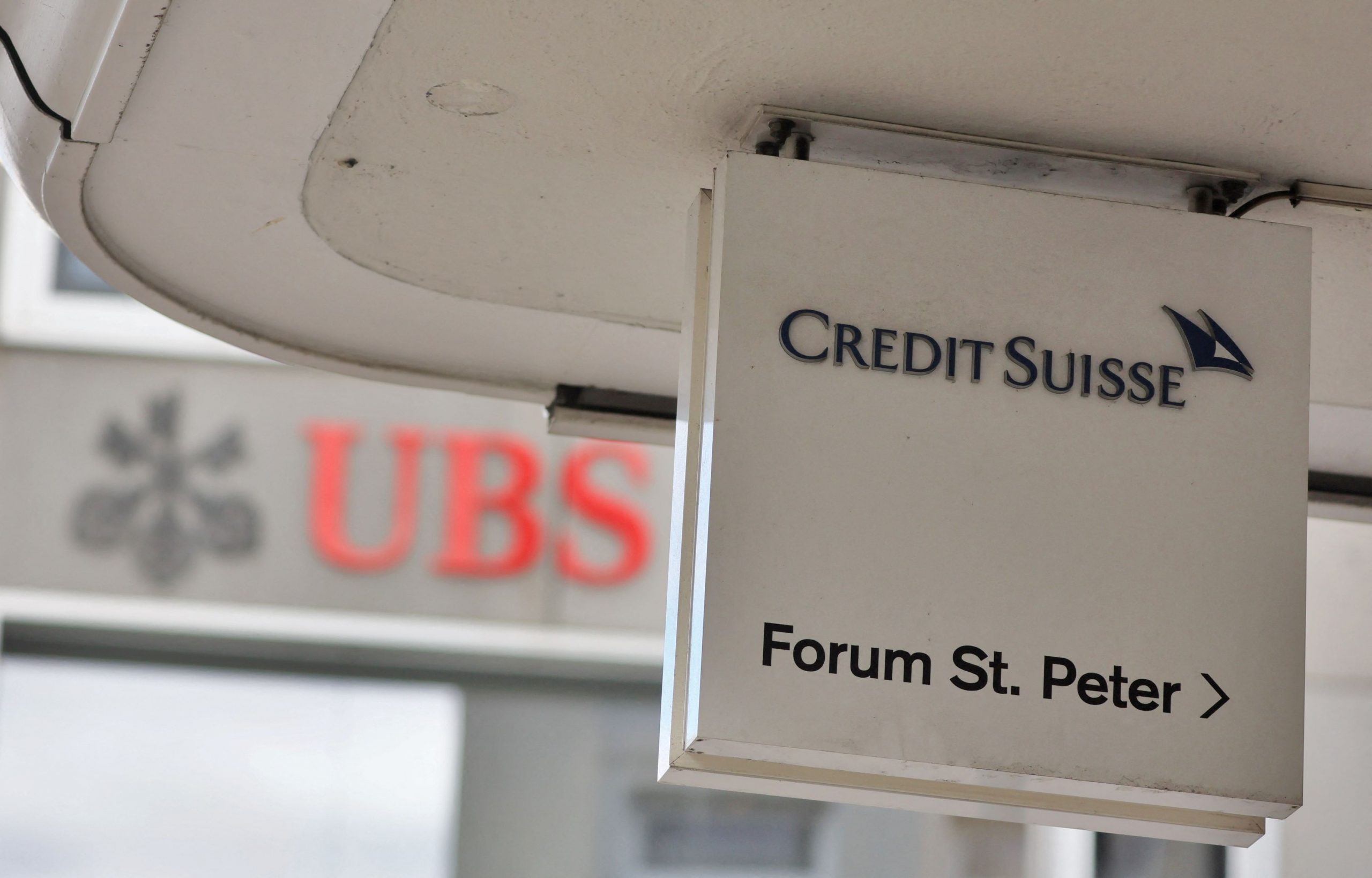

Με ανάλογο τρόπο θα μπορούσε κανείς να προσεγγίσει τη μακρά ιστορία εσφαλμένων επιχειρηματικών επιλογών που έκανε η Credit Suisse. Ή να αντιμετωπίσει την παρ’ ολίγο κατάρρευση της χρηματιστηριακής θέσης της First Republic ως απλώς έναν μετασεισμό από την κατάρρευση της Silicon Valley Bank.

Σε τελική ανάλυση, όπως διάφοροι αναλυτές υπογράμμισαν τις τελευταίες μέρες, η δουλειά των τραπεζών είναι να διαχειρίζονται τον κίνδυνο και αυτό εκ των πραγμάτων εμπεριέχει τον κίνδυνο να έχουν κατά περίπτωση σοβαρά προβλήματα ή ακόμη και κατάρρευση. Άλλωστε, και οι πελάτες τους όταν επιλέγουν να κάνουν συναλλαγές μαζί τους αναλαμβάνουν και αυτοί έναν ορισμένο κίνδυνο. Μόνο που το «εάν παίζεις, μπορεί και να χάσεις» βολεύει ως επιγραφή έξω από καζίνο ή χαρτοπαικτική λέσχη, όχι στον προθάλαμο των τραπεζικών ιδρυμάτων.

Το βάθος της κρίσης

Σε γενικές γραμμές οι περισσότερες στατιστικές για τα τραπεζικά συστήματα παγκοσμίως δεν αποτυπώνουν κάποια καταστροφική εικόνα. Όμως, την ίδια στιγμή ήδη υπάρχουν σημάδια ότι σωρεύονται προβλήματα.

Για παράδειγμα: σύμφωνα με τα στοιχεία της FED η διαφορά ανάμεσα στο ενεργητικό και τις επισφάλειες των αμερικανικών τραπεζών είναι 2,14 τρισεκατομμύρια δολάρια, μια εκτίμηση που τις καθιστά μάλλον ασφαλείς. Ωστόσο, άλλες εκτιμήσεις υποστηρίζουν ότι τα στοιχεία ενεργητικού των αμερικανικών εμπορικών τραπεζών στην πραγματική τους αποτίμηση καταγράφουν ήδη απώλειες περίπου 2 τρισεκατομμυρίων που τις καθιστούν κάπως πιο επισφαλείς. Κυρίως αυτή η υποχώρηση της πραγματικής αποτίμησης της θέσης τους σημαίνει ότι εάν υπάρξει μια μεγάλη απόσυρση καταθέσεων αυτές οι απώλειες θα μπορούσαν να έχουν πολύ πραγματικά αποτελέσματα.

Όλα αυτά έχουν να κάνουν και με μερικές κρίσιμες παραμέτρους της περιόδου. Καταρχάς έχουμε τη μεγάλη ανατροπή που έχει ήδη φέρει ο πληθωρισμός.

Ο ίδιος ο πληθωρισμός, ως σύμπτωμα μιας αδυναμίας να υπάρχει επαρκής κερδοφορία με όρους τομών στην παραγωγικότητα (γεγονός που οδηγεί σε επιλογές αυξήσεων τιμών ώστε να διατηρούνται υψηλά λειτουργικά πλεονάσματα), παραπέμπει σε πιο δομικά προβλήματα στην οικονομία που σε βάθος χρόνου θα μπορούσαν να σημαίνουν και προβλήματα και στο τραπεζικό σύστημα.

Στον πιο βραχύ χρόνο, ο πληθωρισμός αντιμετωπίζεται με αυξήσεις επιτοκίων, που με τη σειρά τους αυξάνουν τις αποδόσεις και απομειώνουν την αξία των ομολόγων που ήδη κυκλοφορούν, κάτι που με τη σειρά του σημαίνει και αντίστοιχη μείωση της αξίας ομολόγων που ήδη κατέχουν τα τραπεζικά συστήματα, τροποποιώντας τη συνολική αποτίμηση του ενεργητικού τους.

Επιπλέον, τα πιο υψηλά επιτόκια των κεντρικών τραπεζών σπρώχνουν προς τα πάνω και το κόστος δανεισμού. Μόνο που επειδή παράλληλα τα υψηλά επιτόκια και το αυξημένο κόστος δανεισμού σημαίνουν και μια υφεσιακή δυναμική στην οικονομία, δηλαδή μια συνθήκη που μπορεί να κάνει ορισμένους δανειολήπτες να έχουν δυσκολίες στην αποπληρωμή των δανείων τους, τα υψηλά επιτόκια μεσοπρόθεσμα συνεπάγονται και αυξημένες επισφάλειες για τις τράπεζες.

Κάθε ένα από αυτά τα προβλήματα μπορεί να θεωρηθεί έως και χειρίσιμο. Τα πράγματα γίνονται πολύ χειρότερα, όμως, όλα αυτά προσλαμβάνονται από τους πελάτες ως ένδειξη σοβαρού κινδύνου.

Γιατί δεν θα πρέπει να ξεχνάμε ότι η «ομαλή» λειτουργία των τραπεζών προϋποθέτει ότι λίγο πολύ αντιμετωπίζονται με όρους κανονικότητας. Διαφορετικά, εάν οι καταθέτες τρέξουν να κάνουν ανάληψη των καταθέσεών τους, εάν οι κάτοχοι μετοχών των τραπεζών σπεύσουν να ρευστοποιήσουν βιαστικά τις τοποθετήσεις τους και εάν οι δανειολήπτες τους κηρύξουν μαζικά «στάση πληρωμών» οι τράπεζες αντιμετωπίζουν σοβαρό πρόβλημα.

Ο διαρκής κίνδυνος

Οι τράπεζες διαχειρίζονται τον κίνδυνο και αυτό έχει να κάνει με την ίδια τη βασική δομή της τραπεζικής που είναι ακριβώς ότι οι τράπεζες κατά βάση προεπικυρώνουν μελλοντικές εργασίες, επενδύσεις και κάθε λογής συναλλαγές.

Ένα δάνειο προεπικυρώνει ότι π.χ. θα χρησιμοποιηθεί για μια επένδυση ή για μια αγορά εξοπλισμού που θα αυξήσει τον κύκλο εργασιών μιας επιχείρησης που έτσι θα μπορέσει και να το αποπληρώσει. Οι τράπεζες το κάνουν αυτό ακόμη και πέρα από τα κεφάλαια που όντως έχουν (από τους καταθέτες τους), εφόσον μπορούν και δημιουργούν χρήμα (μια που ένα δάνειο είναι και μια κατάθεση σε αυτές) και εφόσον προϋποθέτουν ότι δεν υπάρχει περίπτωση την ίδια μέρα να πάνε όλοι οι καταθέτες να κάνουν αναλήψεις.

Όλα αυτά επιτείνονται από τον τρόπο που η διαχείριση όλων αυτών είναι πια εξαιρετικά σύνθετη. Το γεγονός ότι έχουμε εκτεταμένα εργαλεία τιτλοποίησης αλλά και σύνθετα χρηματοοικονομικά παράγωγα που υποτίθεται ότι διαχέουν τον κίνδυνο και έτσι τον περιορίζουν.

Όλα αυτά όμως καθιστούν το τραπεζικό σύστημα παγκοσμίως εξαιρετικά ευαίσθητο στις απότομες αλλαγές της οικονομικής συγκυρίας. Ακόμη περισσότερο, το κάνουν έναν ιδιότυπο σεισμογράφο τεκτονικών αλλαγών που μετά γίνονται και εμφανείς.

Αυτό φάνηκε και το 2008 όταν σύντομα φάνηκε ότι αυτό που είχαμε μπροστά μας δεν ήταν μια απλώς μια κρίση που είχε να κάνει με κακές επιλογές τοποθέτησης σε τιτλοποιημένα στεγαστικά δάνεια, αλλά η έκφραση μιας βαθύτερης κρίσης ενός ολόκληρου αναπτυξιακού και οικονομικού μοντέλου. Το ίδιο, ουσιαστικά, ισχύει και για το τραπεζικό σύστημα σήμερα.

Τα όρια της θωράκισης

Στα χρόνια που πέρασαν από το 2008 υπήρξε μεγάλη συζήτηση και αρκετά μέτρα για να γίνουν λιγότερο επισφαλείς οι τράπεζες. Αυτό έχει να κάνει με επιπλέον απαιτήσεις κεφαλαιακής επάρκειας, με μεγαλύτερες εγγυήσεις των τραπεζών και κυρίως με την πολιτική επιλογή αλλεπάλληλων μεγάλης κλίμακας ενέσεων ρευστότητας από τις κεντρικές τράπεζες.

Μάλιστα, ήταν μάλλον αυτή η πολιτική ετοιμότητα για μεγάλες παρεμβάσεις (το whatever it takes) παρά οι αλλαγές στο τυπικό πλαίσιο που συνέβαλαν σε αυτή την εικόνα ανθεκτικότητας.

Σε κάποιες περιπτώσεις η εικόνα ανθεκτικότητας ή «θωράκισης» έχει να κάνει με προηγούμενα προβλήματα. Οι ελληνικές τράπεζες έχουν μια βελτιωμένη εικόνα επειδή «ξεφορτώθηκαν», με τους τρόπους που γνωρίζουμε τα «κόκκινα δάνεια», περιόρισαν σημαντικά τον όγκο των δανείων που χορηγούσαν και αύξησαν τα επιτόκια χορηγήσεων την ώρα που οι καταθέσεις σταδιακά αύξαιναν. Επιπλέον, επικέντρωσαν στις προμήθειες για υπηρεσίες, ενώ βεβαίως εξακολουθούν να απολαμβάνουν των προβλέψεων για τον αναβαλλόμενο φόρο.

Ωστόσο, ακριβώς επειδή μια τραπεζική κρίση δεν είναι ποτέ μόνο τραπεζική, αλλά μια συγκυρία συνολικότερης οικονομικής και κοινωνικής κρίσης, αυτό σημαίνει ότι δεν είναι δεδομένο πώς και σε ποια κλίμακα οι τράπεζες θα εκτεθούν σε πιέσεις και άρα σε κίνδυνο.

Με άλλα λόγια, η νέα φάση στην οποία βρίσκεται η παγκόσμια οικονομία σημαίνει ότι δεν είναι καθόλου δεδομένο ότι αρκούν οι τρέχουσες μορφές θωράκισης του τραπεζικού συστήματος. Το τραπεζικό σύστημα ακριβώς επειδή δύσκολα μπορεί να «προεξοφλήσει» την κρίση και κυρίως επενδύει στην τρέχουσα τάση είναι κατεξοχήν ευαίσθητο στις ανατροπές, δηλαδή στη συγκυρίες που τα πράγματα αλλάζουν ριζικά.

Η επίγνωση αυτή θα βοηθήσει να αποφύγουμε εκείνη τη χρήση της φράσης «είμαστε θωρακισμένοι» που την καθιστά συνώνυμη με το «όλα είναι υπό έλεγχο» που συνήθως προηγείται μεγάλων ατυχημάτων και καταστροφών.

Πηγή: In.gr

Latest News

Broadway vs West End: Πού στρέφονται οι τουρίστες

Οι τουρίστες επιλέγουν το West End του Λονδίνου αντί για τη το Broadway της Νέα Υόρκης, δίνοντας ώθηση στη βρετανική θεατρική σκηνή

Οι δασμοί, η Κίνα και το πιθανό checkmate στο Tik Tok

Οι δασμοί φέρνουν ανατροπές στις διαπραγματεύσεις για το TikTok -Οξύνονται οι αντιθέσεις στις δύο πιο μεγάλες οικονομίες του κόσμου

Πόσο κοστίζει ο εκσυγχρονισμός των υποδομών ηλεκτρικής ενέργειας στην ΕΕ

Προειδοποίηση του Ευρωπαϊκού Ελεγκτικού Συνεδρίου για τις υποδομές ηλεκτρικής ενέργειας - Θα διπλασιαστεί η ζήτηση

![Τραμπ: ΕΚΤ και FED αναζητούν Πυθία για τα επιτόκια μετά τους δασμούς [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/ot_trump_tariffs225-600x352.png)

ΕΚΤ και FED αναζητούν Πυθία για τα επιτόκια μετά τους δασμούς [γράφημα]

Πονοκέφαλο προκαλούν οι μαζικοί δασμοί του Τραμπ στις επιχειρήσεις και στις κεντρικές τράπεζες

Θα είναι οι ΗΠΑ ο μεγάλος ασθενής των δασμών Τράμπ;

Ποιους κίνδυνους εντοπίζουν οικονομολόγοι και αναλυτές - Καμπανάκι για ύφεση και πληθωρισμό

Η General Motors θα αυξήσει την παραγωγή σε εργοστάσιο στην Ιντιάνα μετά τους δασμούς Τραμπ

Το εργοστάσιο της General Motors στην Ιντιάνα κατασκευάζει μοντέλα φορτηγών, τα οποία η GM κατασκευάζει επίσης σε εργοστάσια στο Μεξικό και τον Καναδά

Τζέφερσον (Fed): Δεν υπάρχει βιασύνη για τα επιτόκια – Χρειάζεται χρόνος για να εκτιμηθούν οι επιπτώσεις των δασμών

«Κατά την άποψή μου, δεν υπάρχει λόγος να βιαστούμε να κάνουμε περαιτέρω προσαρμογές στο βασικό επιτόκιο πολιτικής», δήλωσε ο Τζέφερσον

Νέος Chief Investment Officer της Data4 ο Αλεξάντερ Ογιαρτ

Ο νέος διευθυντής επενδύσεων της Data4 έχει συμβάλλει στη συγκέντρωση χρηματοδότησης χρέους ύψους 3,3 δισεκατομμυρίων ευρώ για τη στήριξη της ανάπτυξης του ομίλου

Πολωνία: Ανεβάζει στο 5% τις αμυντικές δαπάνες – Το μεγαλύτερο ποσοστό στο ΝΑΤΟ

Η Πολωνία είναι το μέλος του ΝΑΤΟ που δαπανά το μεγαλύτερο μέρος του προϋπολογισμού της στην άμυνα σε σχέση με οποιαδήποτε άλλη χώρα μέλος της Συμμαχίας, συμπεριλαμβανομένων των ΗΠΑ

Το πλήγμα των δασμών στις Big Tech των ΗΠΑ

Ο οικονομικός αντίκτυπος των δασμών Τραμπ στις μετοχές των Big Tech στις ΗΠΑ- Ηχηρό σοκ μετά τις ανακοινώσεις

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης