Μετά τη χρηματοπιστωτική κρίση του 2008, εγείρονται και πάλι ανησυχίες για τον βαθμό ανθεκτικότητας του παγκόσμιου τραπεζικού συστήματος εν μέσω ενός περιβάλλοντος αυξανόμενων επιτοκίων. Αυτό επισημαίνεται στο εβδομαδιαίο οικονομικό δελτίο της Alpha Bank, σύμφωνα με το οποίο τα πρόσφατα τραπεζικά γεγονότα έχουν περιπλέξει περαιτέρω το έργο των κεντρικών τραπεζών.

Τράπεζες: Αντέχουν εκροές καταθέσεων για διάστημα δύο μηνών

Μέχρι στιγμής, αναφέρουν οι αναλυτές, οι κεντρικές τράπεζες είχαν να αντιμετωπίσουν το εξής δίλημμα: ή να αυξήσουν πολύ τα επιτόκια (πολύ επιθετική νομισματική πολιτική), υπονομεύοντας έτσι την οικονομική ανάπτυξη ή να αυξήσουν λίγο τα επιτόκια, με κόστος να μην επιστρέψουν γρήγορα στο επίπεδο πληθωρισμού, περίπου του 2%. Τώρα, έρχονται αντιμέτωπες και με τη χρηματοπιστωτική σταθερότητα, που ενδεχομένως να επηρεάσει τη νομισματική πολιτική των επόμενων μηνών.

Όπως διαπιστώνεται, παρά τη σωρεία μεταρρυθμίσεων που πραγματοποιήθηκαν στον τραπεζικό κλάδο τα τελευταία χρόνια, μετά την χρηματοοικονομική κρίση του 2008 και την κατάρρευση της Lehman Brothers που οδήγησε σε αυστηροποίηση του εποπτικού συστήματος τραπεζών, δεν ήταν αρκετές ώστε να αποτρέψουν μια διαταραχή στον χρηματοοικονομικό κλάδο και κατ’ επέκταση στις αγορές.

Στην πτώχευση των αμερικανικών τραπεζών (SVB, Silvergate και Signature) καταλυτικό ρόλο διαδραμάτισε η άρση της αυστηρής εποπτείας που διέπει τις τράπεζες της Wall Street, σε σχέση με τις μικρομεσαίες, τοπικές τράπεζες, με τον νόμο που ψηφίστηκε το 2018, «Economic Growth, Regulatory Relief and Consumer Protection Act». Σύμφωνα με τον νόμο αυτό, το όριο για την αυστηρή εποπτεία των τραπεζών ανήλθε από τα 50 δισ. δολ. ενεργητικού, στα 250 δισ. δολ., δίνοντας έτσι τη δυνατότητα στις πολλές μικρές τράπεζες (περιφερειακές) να διαφεύγουν τους αυστηρούς ελέγχους.

Η αύξηση των επιτοκίων

Επίσης, καθοριστικό ρόλο στην τρέχουσα τραπεζική κρίση, διαδραμάτισε η αυστηροποίηση των νομισματικών συνθηκών από τη Fed και την ΕΚΤ, έπειτα από αρκετά έτη επεκτατικής νομισματικής πολιτικής και παροχής άφθονης ρευστότητας στην οικονομία, που ενέτειναν το πρόβλημα των αναντιστοιχιών διάρκειας των περιουσιακών στοιχείων ενεργητικού και παθητικού στους ισολογισμούς των τραπεζών (duration mismatch).

Οι πρόσφατες πτωχεύσεις των τραπεζών στις ΗΠΑ και η ευρύτερη τραπεζική κρίση έχουν ως αποτέλεσμα οι καταθέτες να έχουν άρει την εμπιστοσύνη τους προς τα περιφερειακά τραπεζικά ιδρύματα και να παρατηρείται εσπευσμένη μεταφορά κεφαλαίων στους αμερικανικούς τραπεζικούς κολοσσούς. Προς αυτήν την κατεύθυνση, ο συνασπισμός αμερικανικών τραπεζών μεσαίου μεγέθους (Mid-size Bank Coaliton of America) αιτήθηκε να εξεταστεί από τις ρυθμιστικές αρχές της χώρας, η επέκταση της κρατικής ασφάλισης της Ομοσπονδιακής Αρχής Εγγύησης Καταθέσεων (FDIC) σε όλες τις καταθέσεις για την επόμενη διετία, πέραν από το τρέχον ανώτατο όριο των 250 χιλ. δολ., τονίζοντας ότι η εγγύηση αυτή απαιτείται για να αποφευχθεί η φυγή καταθέσεων από τις τράπεζες. Η Υπουργός Οικονομικών των ΗΠΑ, Janet Yellen, προσπάθησε να καθησυχάσει τους επενδυτές ότι οι αμερικανικές τραπεζικές καταθέσεις είναι ασφαλείς, δηλώνοντας ότι δεν εξετάζεται αύξηση της προστασίας πέραν των ορίων, τη δεδομένη στιγμή.

Οι μικρότερες τράπεζες

Σε πρόσφατη μελέτη του National Bureau of Economic Research (Μάρτιος 2023) εκτιμάται ότι υπάρχουν 186 τράπεζες στις ΗΠΑ όπου εάν οι μισοί από τους ανασφάλιστους καταθέτες αποσύρουν γρήγορα τα κεφάλαιά τους, τότε, ακόμη και οι ασφαλισμένοι καταθέτες θα μπορούσαν να βρεθούν σε δυσχερή θέση, επειδή η τράπεζα δεν θα διέθετε επαρκή κεφάλαια για να αποζημιώσει πλήρως όλους τους καταθέτες, αναγκάζοντας ενδεχομένως την εποπτική αρχή (FDIC) να παρέμβει.

Την άποψη αυτή έρχεται να ενισχύσει μελέτη της JP Morgan Chase &Co, που εκτιμά ότι οι “πιο ευάλωτες” αμερικανικές τράπεζες είναι πιθανό να έχουν χάσει συνολικά περίπου 1 τρισ. δολάρια σε καταθέσεις το τελευταίο έτος, με τις μισές εκροές να σημειώνονται τον τελευταίο μήνα, μετά την κατάρρευση της Silicon Valley Bank. Το ενδιαφέρον για την τραπεζική κρίση παγκοσμίως έχει αυξηθεί πολύ τις τελευταίες δύο εβδομάδες, ενώ εγκυμονεί ο κίνδυνος μετάδοσης (contagion) στην Ευρώπη.

Η ανησυχία των επενδυτών αλλά και των καταθετών είναι ορατή και αυτό φαίνεται από την απότομη αύξηση σχετικά με τους όρους αναζήτησης «τραπεζική κρίση», «κατάρρευση τράπεζας» και «αποτυχία τράπεζας» στο διαδίκτυο, διεθνώς. Τον Μάρτιο του 2023, οι όροι αναζήτησης “τραπεζική κρίση” και “τραπεζικός πανικός” έφτασαν στην κορυφαία βαθμολογία του Google Trends, στο 100.

Στην Ευρώπη

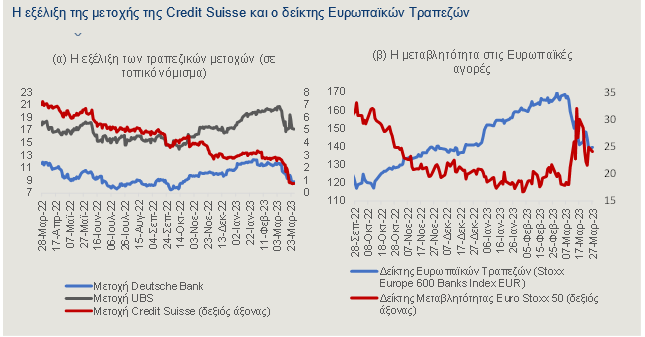

Τα προβλήματα που εμφανίστηκαν στις μη συστημικές τράπεζες των ΗΠΑ πυροδότησαν ένα έντονο κλίμα ανησυχίας και στις ευρωπαϊκές τράπεζες. Η κατάρρευση της Credit Suisse προήλθε από συσσωρευμένα προβλήματα των τελευταίων ετών, που αφορούν τη νομιμοποίηση παράνομων εσόδων, σκάνδαλα κατασκοπείας, διαρροή προσωπικών δεδομένων πελατών και πτωχεύσεις επενδυτικών εταιρειών (Archegos και Greensill), όπου η τράπεζα είχε μεγάλη έκθεση και απώλεσε σημαντικά ποσά. Αναμφίβολα, η άμεση παρέμβαση των αρμόδιων εποπτικών αρχών οδήγησε στην εξαγορά της Credit Suisse από την UBS, με στόχο την άμεση εξομάλυνση των διαταραχών, περιορίζοντας δραστικά τις επιπτώσεις τόσο στο τραπεζικό σύστημα της Ελβετίας, όσο και στο παγκόσμιο χρηματοπιστωτικό περιβάλλον από την πτώχευση μιας ισχυρής τράπεζας. Αποφεύχθηκε δηλαδή μια πτώχευση που θα δημιουργούσε τριγμούς και ενδεχομένως να μόλυνε και άλλα τραπεζικά ιδρύματα.

Η εμπιστοσύνη στις αγορές φάνηκε να αποκαταστάθηκε προσωρινά, μετά τις ανακοινώσεις των κεντρικών τραπεζών ότι χαιρετίζουν τη συμφωνία εξαγοράς της Credit Suisse από την UBS, ενώ συμφώνησαν να ενισχύσουν τη ροή μετρητών σε όλο τον κόσμο με μια σειρά συντονισμένων ανταλλαγών νομισμάτων, ώστε να διασφαλιστεί ότι οι τράπεζες διαθέτουν την απαραίτητη ρευστότητα για να λειτουργήσουν ομαλά. Ωστόσο, οι διαταραχές που προκλήθηκαν από την απομείωση της αξίας των τίτλων AT1 (Additional Tier 1) της Credit Suisse ενδέχεται να έχουν λίγο μεγαλύτερη διάρκεια, προκαλώντας σημαντική νευρικότητα στις αγορές. Μάλιστα, η μεταβλητότητα στις αγορές οδήγησε σε τριγμούς τη μετοχή της Deutsche Bank τις προηγούμενες μέρες, προκαλώντας ανησυχία και δείχνοντας ότι αποτελεί ένα πολύπλοκο και δυναμικό φαινόμενο.

Latest News

«Ευκαιρίες στο χάος» των ΗΠΑ αναζητούν οι αυτοκινητοβιομηχανίες

Με ράλι προσφορών προσπαθούν να ξεστοκάρουν εν όψει επικείμενων ανατιμήσεων λόγω των δασμών Τραμπ

Η σοκολάτα Ντουμπάι προκαλεί έλλειψη φιστικιών ενώ οι TikTokers τρελαίνονται

Οι παγκόσμιες τιμές φιστικιού αυξάνονται κατά το ένα τρίτο καθώς η ζήτηση για μπάρες γεμάτες με κρέμα συνεχώς αυξάνεται

Unicredit: «Πράσινο φως» υπό όρους για την απόκτηση της Banco BPM

Η ιταλική κυβέρνηση αποφάσισε να δώσει το πράσινο φως στην UniCredit να προχωρήσει την προσφορά εξαγοράς της Banco BPM

Ιταλία και ΗΠΑ αντιτάσσονται στους «μεροληπτικούς» φόρους των Big Tech

Η Ιταλία συμφωνεί με τις ΗΠΑ να αντιταχθούν στους «μεροληπτικούς» φόρους τεχνολογίας που επιβάλλονται στις Big Tech

Lazard: Προσλαμβάνει πρώην πρόεδρο της Επιτροπής Οικονομικών Υπηρεσιών της Αμερικανικής Βουλής

Το νέο απόκτημα της Lazard, Πάτρικ ΜακΧένρι, ήταν γνωστός ως σύμμαχος της βιομηχανίας κρυπτονομισμάτων στο Κογκρέσο

«Παζάρια» της Uber για την απόκτηση της τουρκικής πλατφόρμας delivery Trendyol Go

Η Uber Eats δραστηριοποιείται επί του παρόντος σε περίπου 45 χώρες και σε περισσότερες από 6.000 πόλεις, δημιουργώντας έσοδα 13,7 δισεκατομμυρίων δολαρίων το 2024.

Το Plan B των πλούσιων Αμερικανών - Γιατί ανοίγουν μαζικά λογαριασμούς στην Ελβετία

Η ουδέτερη πολιτική της Ελβετίας, η σταθερή οικονομία, το ισχυρό νόμισμα και το αξιόπιστο νομικό σύστημα προσελκύουν πελάτες

Οι τουρίστες αποφεύγουν τις ΗΠΑ και... στριμώχνουν την αγορά πετρελαίου

Μια πτώση του τουρισμού προς τις ΗΠΑ φαίνεται στα στοιχεία για τη ζήτηση πετρελαίου

Μπορούν 1,6 τρισ. δολάρια να λύσουν το πρόβλημα του κρυφού χρέους της Κίνας;

Το πακέτο μέτρο που ανακοίνωσε η Κίνα τον Νοέμβριο για να στηρίξει τις υπερχρεωμένες τοπικές κυβερνήσεις είναι σε εξέλιξη

Θα μπορούσε ο Τραμπ να απολύσει τον πρόεδρο της Ομοσπονδιακής Τράπεζας;

Στο προσκήνιο μετά από 90 χρόνια η απόφαση του Ανωτάτου Δικαστηρίου, που έμεινε στην ιστορία ως «Εκτελεστής του Χάμφρεϊ εναντίον ΗΠΑ»

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης